槓桿資金是一把雙刃劍,推動著周期的鐘擺向兩端運行。在牛市中,槓桿資金為資產價格的上升提供額外燃料,而在最近的下跌行情中,槓桿資金引發的連環清算與恐慌為加密世界蒙上了一片陰影。歐科雲鏈數據顯示,僅在6月14日,Aave和Compound在以太坊上的清算金額就分別達到5310萬美元和4544萬美元。

借貸協議正是為鏈上資金提供槓桿的工具,不同的借貸協議,所運用的預言機機制、抵押率、清算線等均不相同,協議和用戶在其中的風險也不相同。 PANews在分析了Maker、Aave、Compound這三個常用借貸協議的風控機制後,發現以下結果。

1、三大借貸協議預言機的安全性均較好,Aave和Compound均從Chainlink獲取數據,並在此基礎上判斷是否使用,Maker則自行建立了一套類似的機制,且價格有一個小時的延遲。

2、USDT作為市值最大的穩定幣,在以太坊的三大借貸協議中均不能作為抵押品,而USDC在這三者中都受到很好的支持。

3、Aave的資金利用率較高,常用資產的抵押係數均大於等於Compound,且Aave支持以stETH為抵押品,並為Aave帶來了十億美元以上的存款。

4、在極端情況下,Maker和Aave都可以額外增發代幣,並通過拍賣來償還債務。 Compound中雖未見相關表述,但遭遇極端情況時,也可以通過治理完成。 Maker的緊急關閉模塊也為極端情況增加了一道保險。

5、在對借款量的限制上,Maker中每一種Vault都對應有借款上限,Compound中某些資產有上限,而Aave沒有該限制。

6、三者均可從借款利息中提取收入,在協議收入的分配上,Maker將盈餘用於回購銷毀MKR,Aave會將協議的部分收入分配給安全模塊中的質押者,Compound中的依靠治理提取。

Maker

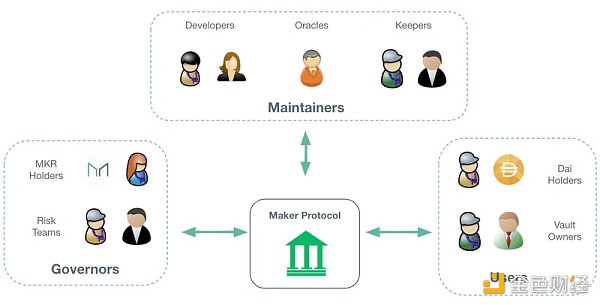

Maker協議作為去中心化穩定幣項目的鼻祖,主要通過超額抵押的方式,鑄造去中心化的穩定幣DAI。 DAI已經成為DeFi的基石,在數百個DeFi協議中得到應用。 Maker中的主要參與者包括普通用戶、維護者、治理參與者。

預言機

預言機可以使鏈上和鏈下數據在智能合約中使用,在區塊鏈上的借貸協議中,預言機尤為重要,決定了清算何時發生,抵押的資產能夠借入多少其它資產等。預言機也是經常導致黑客攻擊的一個模塊,如閃電貸攻擊,作惡者無需抵押地借入資產,並用這些資產來操縱市場,從而改變預言機價格,讓自己牟利。

Maker協議預言機的工作原理是DeFi協議常用預言機的一個典型,MakerDAO聯合創始人Rune Christensen稱,Maker開創了鏈下數據聚合和中值器去中心化預言機設計,且這兩種設計也在Chainlink中被採用。

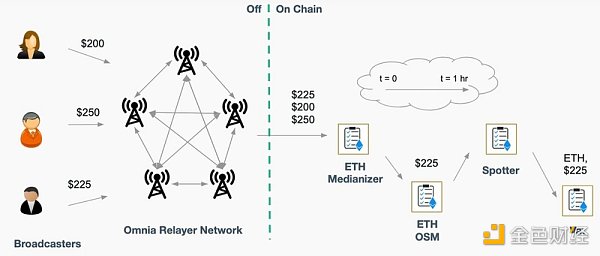

Maker中的每一種抵押品都有一個預言機,每個預言機都由一個預言機安全模塊合約(OSM)和中值器Medianizer,它的預言機工作機制如下。

1、首先,MakerDAO治理決定了哪一些個人和組織可以提供餵價,參與餵價的個人或組織被稱為Feeds,個人參與者是匿名的,機構參與者是公開的。

2、每個Feed都從自行選擇的一系列交易所中獲取價格,並提取中間價,然後將中間價推送給Secure Scuttlebutt網絡,發布的消息帶有時間戳和簽名,只有所有者才能更新餵價,且無法對消息進行刪除或修改。

3、中繼器從Secure Scuttlebutt網絡中讀取各個Feed的餵價,並將數據聚合後發送到Medianizer。

4、Medianizer取這些價格數據的中位數,並則將該價格作為排隊參考價格發布。

5、在價格發佈到被系統採用之間有一段延遲,延遲的時間由OSM延遲參數決定,可通過MKR治理改變。

採用中間價而不是平均價使預言機價格操縱變得更加困難,需要超過一半的數據提供者集體作惡才能推動,而機構參與者是公開的,參與作惡還可能遭到法律訴訟。一個小時的價格延遲也減少了通過短期操縱市場價格牟利的可能性。

抵押率/清算線

Maker中以抵押品和債務之比來表示抵押率,同一類抵押品根據要求的抵押率的不同,可能分為幾種Vault,要求的最低抵押率越低,對應的風險越大,穩定費率(從Maker中藉DAI的年化利率)也越高。例如以ETH為抵押品有三種Vault,ETH-A抵押率145%,穩定費率2.25%;ETH-B抵押率130%,穩定費率4%;ETH-C抵押率170%,穩定費率0.5%。其中,ETH-B要求的抵押率最低,清算風險最高,因此穩定費率也最高。

在Maker中,最低抵押率也就對應著清算線,例如在ETH-C Vault中,在ETH價格1215.5美元時,抵押1 ETH最多可以藉入715 DAI,此時抵押率剛好為170%,因此在藉貸時需要自行控制風險。

截至6月27日,ETH-C中的抵押品價值約6.15億美元,借出的DAI約1.54億,平均抵押率約399%,整體風險較低。

拍賣

Maker協議中的拍賣有三種類型:盈餘拍賣、抵押品拍賣、債務拍賣,參與拍賣的外部參與者被稱為Keepers。 Maker協議可以通過Vaults積累穩定費,獲得收益,當盈餘達到一定限度時,這些DAI就會通過盈餘拍賣換取MKR並銷毀,因此在不發生意外的情況下,MKR的流通量會逐漸減少。債務拍賣和抵押品拍賣則涉及到Maker的風控。

Maker通過超額抵押來鑄造DAI,當用戶的抵押品價值下降到Vault所需的抵押比率以下時,系統會自動清算Vault並出售抵押品,直到Vault中的未償債務得到補償,這就是抵押品拍賣。由於Maker中只能藉入協議發行的DAI,抵押品通常為ETH、WBTC等風險資產,因此抵押品清算通常發生在下跌行情中。

若抵押品價格急劇下跌,沒有人想要購買抵押品,可能存在無法通過抵押品拍賣來償還債務的情況,則需要依賴系統解決。此時,首先會通過積累的穩定費盈餘來償還。若還不足以償還債務,則需要啟動債務拍賣。協議重新鑄造MKR,通過拍賣換取DAI,用於償還債務。這個步驟對應盈餘拍賣的反面,會導致MKR的流通量上升。

債務拍賣只會在非常極端的情況下發生,如2020年3月12日的大跌中,部分清算人以0美元的出價贏得了抵押品清算拍賣,導致Maker出現近500萬美元的壞賬。

緊急關閉模塊

最後,若協議遭遇嚴重的緊急情況,如黑客攻擊、安全漏洞等,Maker協議有緊急關閉的功能。緊急關閉過程由MKR選民控制,需要將5萬MKR存入緊急關閉模塊來觸發。 Vault所有者可以在緊急關閉初始化完成後從Vault中取回多餘的抵押品;DAI持有者在等待期後,按比例換成系統所有類型抵押品的相對份額,也可以將DAI出售給Keepers。

Aave

Aave是一個多鏈借貸協議,用戶可以通過存款賺取收益,也可以存入支持的抵押物並藉入其它資產。協議收取一部分利息收入,用於維持DAO並支持協議貢獻者,收取的比例由儲備係數決定,根據資產風險的不同,儲備係數在10%~35%之間。例如,ETH、USDC、USDT、DAI等風險較低的資產儲備係數為10%,則協議收取這些資產借款利息的10%,其餘90%的利息分配給存款人。 MANA、SNX等風險較高的資產儲備係數為35%。

預言機

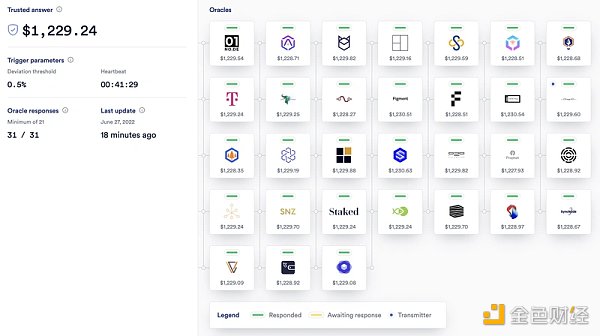

Aave採用了Chainlink的預言機,機制和Maker有相似之處,由多個獨立的Chainlink預言機運營商更新鏈下數據,通過輕量級的共識算法,每個節點報告數據並對其簽名,然後將包含所有觀察結果的單個聚合交易傳輸到鏈上,再在鏈上驗證報告結果並檢查是否達到法定簽名人數。

以ETH/USD為例,若鏈下數據波動超過0.5%,或者距離上一次更新超過3600秒時,新的價格數據會被更新到鏈上。該餵價共有31個節點參與,所有節點都處於響應狀態,要求的最低響應節點數為21個。

貸款價值比

Aave通過貸款價值(Loan to Value,LTV)比來衡量每1單位的抵押品可以藉入的其它資產的價值。根據抵押品風險的不同,LTV整體在0~86%之間,包括USDT、BUSD、sUSD、PAX、FRAX等穩定幣的LTV都為0,即只允許存款,而不允許以此為抵押品進行借款,以協議支持的其它資產為抵押品可以藉入這些資產。 USDC的LTV最高,為86%,即存入USDC最多可以藉入價值86%的資產。可見,雖然USDT的市值更大,但在DeFi應用中受到的支持並不如USDC。在Aave 2021年9月更新的資產風險評級中,認為USDT的交易對手風險為C-,因為USDT的贖回程序不明、Tether Limited和BitFinex面臨憑空發行USDT操控比特幣價格的指控、Tether Limited和BitFinex對抵押資產的法律主張等,因此Aave認為USDT的信任風險等級為D+。而USDC因為有真實的美元和其它高質量資產為儲備,交易對手風險為B。

截至6月27日,Aave V2中共有總存款約65.2億美元,總借款約16.2億美元,整體資產利用率為24.8%。

清算線

Aave清算所要求的LTV高於借款時的初值,為價格波動留有一定的冗餘,當債務/抵押品之比大於清算門檻時,債務將被清算。常用的抵押品中,USDC LTV為86%,清算門檻為88%;WETH的LTV為83%,清算門檻為85%;WBTC的LTV為70%,清算門檻為75%。

值得一提的是,stETH在Aave中的LTV也有73%,清算門檻為75%,即每抵押價值100美元的stETH,最大可以藉入73美元的ETH等其它資產。截至6月27日,Aave V2中共有132萬stETH的存款,價值15.6億美元,佔總存款的23.8%。

安全模塊

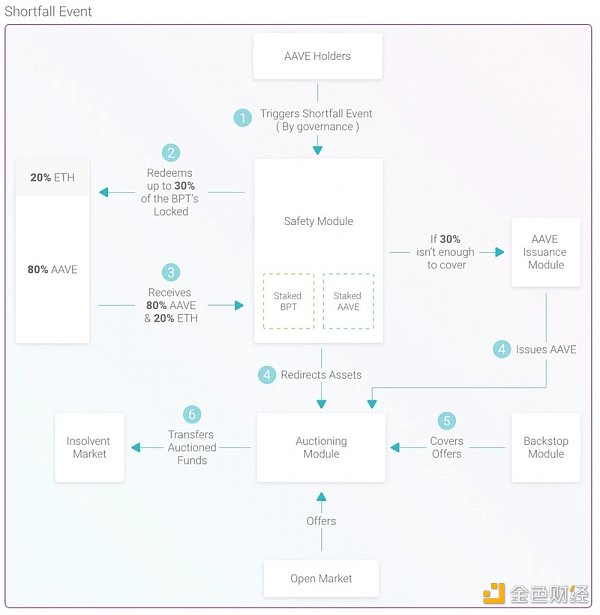

Aave允許用戶將AAVE代幣或80/20 AAVE/ETH Balancer池的流動性代幣鎖定到安全模塊(SM)中,獲得協議產生的費用,並為協議提供保險。當Aave協議因為清算風險、智能合約風險或預言機故障導致額外負債時,質押資金最多可以被扣除30%,以充當第一層保護。若要贖回質押資金,需要經過10天的的冷卻期,此後在2天內贖回,若超過2天則要重新開始10天的冷卻期。

若安全模塊扣除的30%資金不足以支付全部債務,則會觸發AAVE的額外發行,與安全模塊中的資金共同用戶彌補赤字。

安全模塊中質押的資金讓AAVE代幣的持有者能夠捕獲協議的價值,並能夠提供鏈上交易所需的流動性,又讓普通用戶的資金更加安全。協議允許額外鑄造AAVE代幣,並通過拍賣來償還債務,讓協議的正常運行多了一重保險。

Compound

Compound是以太坊上的一個借貸協議,它採用了代理升級模式,允許通過治理進行升級。 Compound同樣可以積累利息,收取利息的百分比由儲備係數決定,USDT、USDC這類穩定幣的儲備係數為7%,ETH、WBTC為20%,UNI、LINK、MKR等風險更高的為25%,儲備金可通過治理進行提取。

預言機

2020年11月,Compound曾因使用Coinbase交易所為預言機提供價格,在Compound上DAI價格漲至1.3美元以上的情況下,導致約8900萬美元資產的清算。

Compound的預言機價格數據由Chainlink提供,然後協議使用Price Feed合約來驗證該價格是否在一個允許的範圍內,這個價格範圍由Uniswap V2上該代幣與ETH交易對的時間加權平均值加上一個上下限決定。若在該範圍內,則新的價格會被更新;若在範圍外,該價格則會被丟棄。

抵押係數

Compound中的抵押係數在0~90%範圍內,流動性越好的資產抵押係數越高。若某項資產的抵押係數為0,則代表它不能作為抵押品,可以通過治理改變資產的抵押係數。

在常見的加密資產中,USDC的抵押係數為84%,USDT的抵押係數為0,DAI的抵押係數為82%,ETH的抵押係數為82%,WBTC的抵押係數為70%。它們的抵押係數均小於等於Aave。

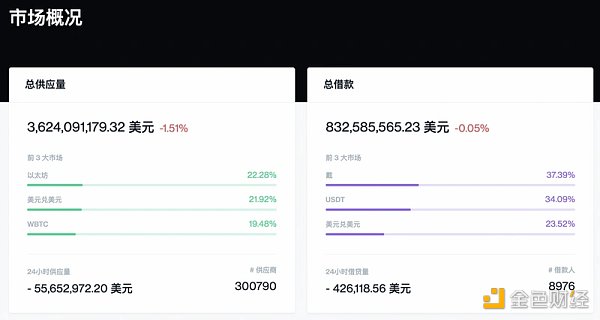

根據官網數據,截至6月27日,Compound中共有總存款36.24億美元,總借款8.33億美元,資產利用率約為23%。

清算

Compound中用賬戶流動性來表示頭寸的健康程度。賬戶流動性等於每個市場的存款量x抵押係數之和,減去借入資產價值之和。若賬戶流動性為負,則將面臨清算。

雖然未見Compound設定意外情況下的應對措施,但因為治理升級的強大,在遭遇極端情況時可以通過治理決定應對措施。