以太坊合併將給以太坊帶來新的中心化問題,這一問題主要體現在三個方面。雖然以太坊合併後的中心化問題是可以解決的,但如果不加控制,以下三個領域的中心化有可能控制和破壞以太坊區塊鏈:

以太坊節點運行在客戶端之上,它更容易被理解為一種軟件引擎,沒有客戶端,節點將無法驗證區塊和交易數據。當前有許多用不同編程語言編寫的客戶端;然而,礦工、節點運行商和驗證者往往傾向於選擇信譽良好的少數客戶端。畢竟,一個編寫語言不夠完美的客戶端會影響哈希速率、驗證節點的正常運行時間、證明、區塊提議的頻率,並且在驗證節點最壞的情況下會帶來罰沒(slashing)的風險。

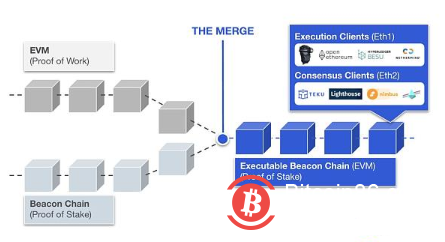

在以太坊合併後,以太坊的共識層和執行層都將在信標鏈(Beacon Chain)上運行,共識層和執行層都有自己的客戶端,而且它們都有自己的客戶端多樣性問題。

下面的內容將概述每個以太坊層在其當前和合併後的狀態下,以及它們在客戶端多樣性方面的獨特風險。此外,我們將分析目前信標鏈上的質押分佈情況,以及這種中心化程度是如何被壟斷性的液態質押衍生品所加劇的。

以太坊從一開始就選擇了一個多客戶的方法來對區塊進行驗證。以太坊的客戶端是由不同的團隊,用不同的編程語言建立的,其主要目的是增加對潛在問題的免疫力。具體來說,這樣做是為了防止不需要的和其他不正確的區塊提議。在同等條件下,這比單客戶端的方法要好。

當然,缺乏足夠多樣性的多客戶端方法比運行在單一客戶端上的區塊鏈要更糟糕。

在一種情況下,如果一個共識層客戶端保留了超級多數的份額,而該客戶端錯誤的提出了一個區塊,那麼一切都會開始嚴重崩潰。不僅這個錯誤的區塊會被驗證為“正確的”,而且所有反對的少數客戶端會因為違反共識而被罰沒,儘管他們提出的才是真正正確的區塊。

然而,當運行在單個客戶端上的區塊鏈錯誤的提出一個區塊時,同樣的錯誤記錄將被驗證,但它並沒有罰沒少數客戶端,因為它們根本就不存在。在這兩種情況中的任何一種,不正確的區塊都被驗證了。但在多客戶端的情況下,佔有超級多數份額的客戶端也會罰沒無辜和勤奮的參與者。

健康的客戶端多樣性是以太坊過渡到權益證明的基礎,在2022 年上半年,社區集中精力努力分散以太坊新興共識層的客戶端份額。目前社區在減少Prysm 的使用份額方面已經取得了一些進展,它的主導地位確實已經從超級多數(>66% 的份額),下降到僅僅是多數在使用。

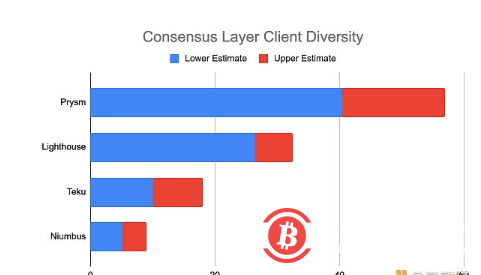

要知道以太坊信標鏈上確切的客戶端分佈在技術上是不可行的,但已經有一些有信譽的嘗試來對其進行估計。

我們要看的兩個數據來源講述了一個類似的故事,儘管Prysm 主導地位的嚴重程度根據抽樣方法的不同而不同。正如Ether Alpha 在Clientdiversity.org 描述的那樣,Sigma Prime 和Miga Labs 開發了兩種不同的方法來確定問題的嚴重程度:

下面我總結了這兩種抽樣方法,並給出了使用估計的下限和上限。

截至6 月13 日的數據

雖然Prysm 的主導地位仍然明顯威脅著以太坊的整體健康,但僅在此前幾個月,這個問題要嚴重得多。事實上,Prysm 在2021 年全年的使用率估計接近70%。

在今年3 月,Kiln 測試網合併了執行層和共識層,模擬了備受期待的以太坊主網的合併。在這期間Prysm 出現了一個小插曲,而其他客戶端的合併沒有問題。 Kiln 上的客戶端多樣性並不等同於信標鏈上的客戶端多樣性。事實上,Prysm 只佔Kiln 上驗證者的20% 左右,它不足以破壞測試網合併的共識並阻止最終結果。雖然客戶端的多樣性在這次測試合併中並不重要,但它對目前信標鏈的不安全狀況來說也敲響了警鐘。

信標鏈確實有試圖阻止單一客戶端佔據主導地位的抑制措施,儘管這些抑制措施被一個超級多數客戶端所壓倒。如果一個擁有超過1/3 份額的客戶端提出一個有問題的區塊,那麼該客戶所維護的所有ETH 會被慢慢耗盡,直到所有其他客戶的份額加起來達到超過2/3。這正確的激勵了驗證者質押在少於1/3 份額的客戶端上運行,因為一個有問題的區塊提議將產生極大的損失。

然而,這種激勵結構並不適用於擁有超過2/3 權益的客戶端,因為他們的超級多數地位會阻止上述的罰沒措施。事實上,這個安全網起到了相反的作用:一旦客戶端達到超級多數的地位,新的驗證者就會通過加入超級客戶端來獲得保護。

因此,超級客戶端失控的可能性仍然是一個真正的問題。一個適當的、去中心化的以太坊共識層要求沒有客戶端能保留超過1/3 的份額。 Prysm 離這個閾值還很遠,在Prysm 的使用進一步最小化之前,它的潛在威脅將懸在以太坊的新安全模型上。

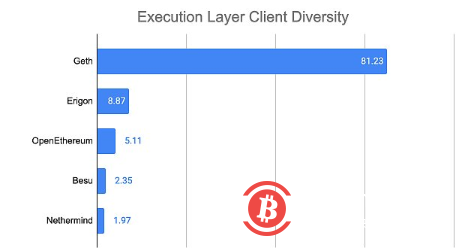

相對於共識層,執行層客戶端的分佈要少得多,大部分的負載都落在Geth 上。目前,共識層和執行層的超級多數客戶端並沒有帶來平等的生存風險,因為共識層的關鍵故障保證會產生更多的災難性影響。然而,這將在合併後發生改變。

截至6 月13 日的數據

與共識層相反,執行層的客戶端多樣性實際上一直在惡化,這進一步證明了在當前,改善Geth 的主導地位缺乏一定的緊迫性。

在2020 年6 月,Geth 的主導地位只有75%。那時,第二大客戶端Parity 有15% 的份額,OpenEthereum 以5% 的份額緊隨其後。此後,Parity 與OpenEthereum 合併,如上所示,他們的合併份額從20% 下降到5%。從這個角度來看,二者的合併並沒有達到預期效果。

目前,中心化對共識層和執行層所帶來的後果是不平等的。對Geth 主導地位的擔憂並沒有延伸下去,因為它目前只在以太坊的工作量證明區塊鏈上運行。總有人會執行一個區塊,即使一個佔有超級多數份額的客戶端無法這樣做。例如,如果Geth 出現問題,運行客戶端的用戶將無法解釋指令和執行區塊,但區塊鏈不會停止。相反,相應的責任會轉到運行Erigon、Besu 等的用戶身上,它們反過來會高興的收穫更多的挖礦獎勵。正如我們上面指出的,共識層沒有這種奢侈可言,它需要整個客戶端團體的參與。

由於這個原因,Geth 的中心化問題目前已經被擱置了,這實際上就是推卸責任(踢皮球)。

與信標鏈上的共識層客戶端不同(它們在正常運行時間內的性能差異很小),執行層客戶端的質量差異很大。 Geth 的巨大領先優勢加速了這一差距,但這裡面的問題是最根本的:共識層客戶端有明確的規範可循,而執行層客戶端則有自由度,它經常追求不同的策略。這種開拓性導致了一些客戶端的不確定性;Erigon、Besu 和Nethermind 仍在整理問題。

然而,在合併之後,共識層將依靠執行層來實現區塊鏈的真實性,從而迫使它繼承最終的責任。兩者將會交織在一起,只有當一方具有多樣性時,另一方的多樣性才會發揮最大的作用。換句話說,在以太坊合併之後,所有的共識層客戶端最終會根據它們所選擇的執行層給它們的信息來做出決定。

來源:Consensys.net來源:Consensys.net

雖然社區目前專注於Prysm 的主導地位,但Geth 可能會被視為合併後的下一個最大的中心化載體。一些競爭者客戶端,如Besu 和Nethermind 希望在最終的後果出現之前加強它們的聲譽。

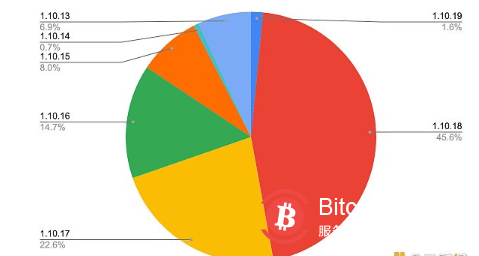

最後,客戶端的多樣性因版本的問題而進一步複雜化,這意味著並非所有的節點都在運行相同版本的Geth。很大一部分Geth 區塊的生產者並沒有持續的將他們的節點更新到軟件的最新版本,而其他人則故意定製版本從而更好的將他們MEV(礦工可提取價值)戰略最大化(通常是MEV-Geth 的一些分叉)。

代碼版本- 截至6 月13 日的數據

從這個意義上說,所有的Geth 運營商都沒有嚴格地運行相同的代碼,在所有事情都相同的情況下,這是最可取的。儘管如此,當把Geth 與另一個由不同團隊管理、用不同語言編寫、具有不同邏輯的客戶端相比較時,Geth 1.10.19 和Geth 1.10.16 之間的差異仍然可以忽略不計。

除了客戶端的多樣性問題,信標鏈上以太坊的池分佈也同樣變得集中在越來越少的人手中,這為以太坊的未來帶來了非常真實、可衡量的中心化問題。

像Lido 這樣的鏈上質押池的驗證者數量是很容易檢索的,因為我們可以看到鏈上液態質押代幣的精確數量。換句話說,我們確切的知道有多少stETH 被鑄造出來。

在對於中心化交易所驗證節點進行計數時,我們再次遇到了不確定性。像Coinbase 這樣的交易所並不是直接從他們的已知地址上進行質押。相反,他們用ETH 資助一個新的錢包,啟動一個驗證節點充值,然後將粉塵發送到他們的一個已知錢包。因為沒有一個單一的充值地址,機器人(10.190, 0.11, 1.09%)必須統計它們認為由交易所管理的所有資金。這種錢包跳轉策略被Coinbase、Kraken、幣安和其他公司使用。

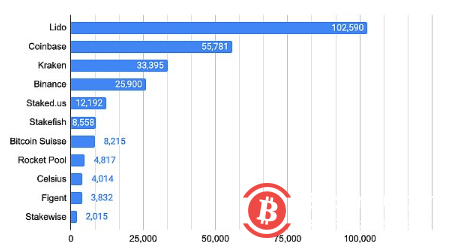

截至6 月13 日的數據

不過,從比較的角度來看,這些數據還是很可靠的。幾個活躍的以太坊社區成員已經嘗試了類似的估計;上述驗證節點的分佈是由Invis 提供的,來自pools.invis.cloud。

對質押ETH 的任何分析都必須考慮到提現的問題。這些資金不僅在合併前被不可逆轉的鎖定,而且在實現任何回報之前,還必鬚髮生第二次硬分叉才能提現ETH。截至發稿時,現有的1.21 億ETH 中,大約有1300 萬個被鎖定在信標鏈的充值合約中。在提現功能啟用後,我們很可能會看到鎖定的ETH 分佈被影響並重新分配,但在那之前,這一數字只會進一步增加。

從長遠來看,質押的ETH 比例可能會進一步增加;成功的合併和成功啟用提現將大大減少驗證者承擔的相關風險。至少暫時來說,合併後的質押收益率將大大提高,因為區塊鏈支付給礦工的費用實際上被轉給了質押者。 t 這種較高的收益率將進一步激勵質押需求,導致收益最終達到一種動態平衡。

所有這些信息都告訴我們,在我們研究的三個向量中,已質押ETH 的中心化化風險是最不確定的,而且由於商品化和最終以液態衍生品形式出現的低轉換成本,它可能是粘性最小的向量。然而,我們不能排除中心化實體的任意鎖定,阻止提現、重新分配或以其他方式阻礙已質押ETH 的及時退出。

Lido 擁有超過1/3 的ETH 質押,它是第一個提供質押代幣的協議,也是迄今為止最大的質押實體。它們的stETH 代幣迅速與Aave、Maker、Bancor 等流行的DeFi 工具整合……這種先行者的地位使他們能夠迅速擴大並吃掉流動性質押市場。說白了,這不一定是因為它們是第一個解決獨特技術問題的團隊。 Lido 的中心化和許可結構使他們能夠在短時間內迅速加入大量的ETH,當然,他們的市場營銷對此也有所幫助。

Lido 不需要同時加入基礎設施供應商和液態供應者(這是一個繁瑣的網絡平衡,類似於共享汽車公司所面臨的問題),Lido 基本上將所有的基礎設施外包給了幾個精心挑選的實體。我們可以把Lido 比作Uber,Lido 不需要更多的司機來搭載大量的乘客;它們只需要向十幾家大型出租車公司發送它們能夠吸引的所有用戶,並從中分得收入。

這種快速、中心化的策略除了明顯的跑路風險外,還有一些額外的弊端。

Lido 鑄幣的總數量相當於它們協議中ETH 的質押數量,減去任何排隊等候的ETH 數量。這中間沒有一個緩衝區,也沒有一個可以提現或充值的池子。目前,如果一個用戶想退出他們在Lido 的流動質押倉位,他唯一的選擇是在去中心化交易所上進行交換。相對而言,如果一個人想買入Lido 的流動質押倉位,他們也需要同樣去中心化交易所去交換,或者通過協議直接鑄幣。這種明顯的不匹配是目前DeFi 中stETH:ETH 折扣的基本驅動力(4.110, -0.04, -0.96%)(雖然可以推測是暫時的,直到從信標鏈上提線)。

Lido 目前控制了大約1/3 的以太幣,這是一個合理的擔憂,也絕對值得監督。如果Lido 控制了一半以上的以太幣,那麼DAO 就會被視為寄生性的攻擊整個區塊鏈的共識。如果Lido 控制了超過2/3 的以太幣,他們將有效的擁有整個區塊鏈,以太坊這一去中心化的互聯網實驗將結束。

為了解決被忽略的問題,我預計stETH 的獎勵調整價格不會以類似UST 的方式,出現兌換ETH 的死亡螺旋。儘管它有中心化持有的鑰匙,並且在2023 年第四季度或第一季度之前無法獲得資金,但它有充分的支持。從本質上講,stETH 是作為零息債券進行交易的;因為它不能立即支付利息,所以它實際上是以折價交易。這種折價是由持有者在啟用提現後將其stETH 贖回為ETH 能力的時間加權風險來定價的。

當然,市場上也有其他的流動質押項目,它們旨在從Lido 手中奪取市場份額。有些項目如Rocket Pool 具有不可信任和去中心化的額外好處;也就是說,即使他們成為多數池,風險計算也會有根本的不同。

比起客戶端的多樣性問題,我們有理由相信,在未來的幾年裡,質押的ETH 分佈將看起來大不相同。 ETH 質押之外的收益率已經急劇下降,留下低風險的質押收益率作為一個誘人的機會。隨著以太坊的質押急於成為ETH 指定投資者的國債,質押ETH 的總數可能會從目前的1300 萬個出現大幅增長。

以太坊質押收入

乍一看,本文可以總結為以太坊在合併後存在為三個方面的潛在威脅,這部分是真實的。雖然可能是搬起石頭砸自己的腳,但是將核心基礎設施的依賴性分配給每個子部門的多個參與者,這樣會更有利於以太坊的健康發展。

以太坊目前的狀態規模給客戶團隊帶來了挑戰,無論他們是建立一個新的客戶端,還是維護一個現有的客戶端。客戶端是由小型的、經常輪換的團隊大力維護的,而且往往報酬太低。開發人員認為,狀態規模給客戶端的工作增加了巨大的複雜性,而且對客戶端團隊沒有足夠的金錢激勵。

未來的以太坊升級,如無狀態(statelessness)和狀態過期(state expiry)不能直接用來幫助客戶端的多樣性,這可能會給當前和未來的客戶端團隊帶來極大的緩解。將以太坊的狀態縮減到一個可管理的大小主要是通過減少硬件需求和減少同步時間來幫助去中心化驗證者網絡,但這其中也有許多二階效應。雖然這些問題很少有人討論,但我們有理由認為,未來針對以太坊狀態大小的以太坊改進提議(EIP)將大幅降低客戶端開發和維護的複雜性和工作量。

質押池市場還很年輕,並且發展迅速。與進行挖礦的每個池子對硬件都是高度特定的不同,在啟用提現後,質押者的轉換成本將是最小的。在2021 年的大部分時間裡,stETH 是DeFi 內唯一可用的流動質押衍生品。諸如Rocket Pool 的rEth 等競爭性代幣將如何發展,或者在長期內分佈將如何演變,還有待觀察。交易所保留大量緩存的被質押的以太幣會產生其他問題,並可能使那些因其無銀行賬戶而擁抱以太坊的人感到失望。

目前,以太坊能夠擺脫客戶端的多樣性和質押中心化的擔憂。在未來幾個月和幾年,這種奢侈將消失,這些問題將根據社區的反應被減輕或忽略。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載