關鍵要點:

-

截至2022年2月,幣安鍊和幣安智能鏈演變為一個統一的模塊化系統,稱為BNB鏈。

-

自2017年以來,BNB鏈已經走過了漫長的道路,其架構向模塊化的演變,帶來了潛在的重要價值主張。

-

BNB社區計劃通過推出用於高性能擴展的zk-rollup和用於更多定制區塊鏈解決方案的側鏈來擴展BNB鏈。

-

與滯後的DeFi領域不同,BNB鏈的NFT領域在2022年迎來了突破性的一年。

-

隨著該網絡通過GameFi和元宇宙等新領域的應用程序擴大其用戶群,可能會出現技術和監管挑戰。

自以太坊推出以來,Layer-1智能合約領域一直在爭奪市場份額。爭奪市場份額為市場帶來了競爭力,並引發了新的替代方案。競爭導致了不同的網絡架構、上市策略和新的用例。然而,在其短暫的歷史中,Layer-1經歷了動蕩的市場週期。用戶來來去去,網絡故障導致硬分叉,例如以太坊和Terra。

BNB鍊是以太坊的替代方案,自成立以來快速增長。它能成功地保持其作為世界上最有價值的加密資產之一的地位,原因有幾個。以太坊網絡的擁塞、Layer-2擴展解決方案慢慢地推出,以及跨鏈橋資產的能力使BNB鍊和類似的替代方案獲得了競爭優勢。除此之外,BNB鏈的採用也可能是由於幣安的資金支持、從其他網絡中吸取的經驗教訓,或者執行了其他一些進入市場的策略。在本報告中,我們評估了BNB鏈的歷史、演變和當前的市場地位。為了捍衛其作為僅次於以太坊的最有價值的智能合約平台地位,BNB鏈計劃繼續發展其架構,擴大其用戶群,並實施積極的戰略。

背景

BNB鍊和BNB代幣的創建始於幣安中心化交易所的推出。幣安交易所由趙長鵬(俗稱CZ)於2017年創立。在創立幣安之前,CZ獲得了計算機科學學位,並為東京證券交易所和彭博社等傳統金融公司開發了先進的交易軟件。

2017年中期,CZ懷著對加密貨幣的熱情,建立了我們今天所知的幣安加密貨幣交易所。幣安進行了BNB的首次代幣發行(ICO),為了發展交易所和進一步的運營提供資金,籌集了約1500萬美元。到2018年初,它成為交易量最大的加密貨幣交易所,在第二個季度就達到2億美元的利潤。按交易量計算,幣安仍然是最大的加密貨幣交易所。在撰寫本文時,幣安過去24小時的交易量為105億美元,而FTX(排名第二)為16億美元。 BNB鏈獲取市場份額的部分途徑,可能主要來自於通過其品牌價值成功地將龐大的零售“僅限CEX(交易所)”用戶群轉變為DeFi用戶。

最初,BNB代幣是一種基於以太坊的ERC-20實用代幣,用於通過折扣交易成本來獎勵忠誠用戶。 2019年初,隨著幣安鏈的推出,ERC-20代幣合約被原生BEP(幣安代幣標準)代幣合約所取代。幣安及其社區開發了幣安鏈來實現去中心化交易所(DEX)的願景。

到2020年,社區利用來自以太坊網絡的源代碼,推出了幣安智能鏈(修改後的授權證明EVM兼容的區塊鏈)來託管智能合約。最終,BNB成為幣安鍊和幣安智能鏈的原生加密貨幣。

截至2022年2月,幣安鏈(更名為BNB信標鏈)和幣安智能鏈(更名為BNB智能鏈)發展成一個統一的模塊化系統,稱為BNB鏈。

網絡架構

概述

了解BNB鏈的背景有助於了解其演變和當前架構。 BNB智能鍊是為了與BNB信標鏈一起運行而開發的,因為信標鍊是專門構建的並且有局限性。信標鍊是為DEX(去中心化交易所)服務而開發的,旨在實現高交易吞吐量和比中心化交易所更先進的用戶體驗。然而,信標鏈並未針對智能合約功能,或任何匹配高性能交易引擎的功能進行優化。升級信標鏈以引入額外的功能,會需要額外的交易吞吐量,從而降低網絡效率。因此,幣安社區決定單獨開發BNB智能鏈。

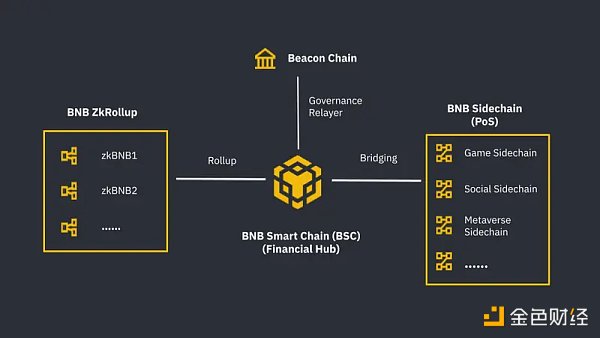

當兩條區塊鏈合併時,信標鏈成為治理(質押和投票)的專用層,BNB智能鏈成為EVM共識和執行的專用層。儘管治理中繼器連接了兩條鏈,但BNB智能鏈不是Layer-2。這種連接更像是即將到來的以太坊2.0合併,其中當前運行的以太坊主網的執行層將被插入到同時運行的以太坊信標鏈共識引擎之上。

BNB信標鏈

BNB信標鍊主要是建立在點對點分佈式系統上的DEX的交易匹配引擎。它連接多個使用Tendermint拜占庭容錯(BFT)共識的客戶端。

此外,它有一個內置的治理模塊,讓BNB持有者可以提交添加交易對和更改網絡參數的建議。其中一個參數是根據費用表對信標鏈交易銷毀的BNB。也有計劃執行其他鏈的上市資產。最終,這種組合方法允許幣安DEX以去中心化的方式運行,並使社區能夠以民主的方式改變信標鏈。它的管理方式可以為網絡和BNB代幣帶來價值,同時也將這些功能傳遞給BNB智能鍊和BNB側鏈。

BNB智能鏈

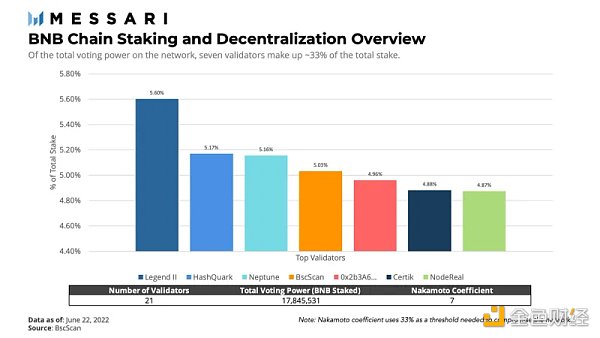

基於股權證明(PoSA)共識機制,BNB智能鍊是由21個活躍驗證者器組成的網絡驅動。按質押金額(包括委託質押)最大的驗證器負責驗證交易和生成區塊,以確保網絡安全並維護賬本。除了21個活躍的驗證器之外,BNB智能鏈還在驗證器集中引入了更多的非活躍驗證器(稱為“候選人”)。在這種情況下,冗餘意味著每隔一小時將選擇兩個候選驗證器和19個活躍驗證器加入共識。

對於他們的參與,驗證器僅從交易的gas消耗中獲得獎勵,而不是從新發行的代幣中獲得獎勵。雙重簽名的檢測和削減機制已實施,用以確保安全性、穩定性和最終性。

BNB側鍊和Zk-Rollup

BNB側鏈框架是模塊化的,旨在創建與BNB智能鏈兼容的側鏈。它定義了與BNB智能鏈生態系統集成的要求,並具備開發就緒的EVM兼容功能,如Staking、RPC-API和智能合約。

BNB側鏈的主要目的是,允許任何項目開發者使用自定義規範和驗證器集部署來他們的區塊鏈。它還能使開發者連接到BNB智能鏈基礎設施。驗證器集可以用比BNB鏈更少的驗證器運行,這取決於BNB側鏈部署者和他們所需的安全級別。應用程序所有者或社區利益相關者可以運行這些驗證器。開發者和團隊可以用自己的業務規則和經濟來創建區塊鏈。最終,BNB鏈可以通過這種模塊化設計和靈活性擴大生態系統。

計劃還包括推出用於高性能擴展的zk-rollups,允許側鏈甚至更多的定制解決方案。 Zk-rollups還沒有推出,但有三個側鏈試點項目正在開發。 Cube,一個以元宇宙為重點的應用;Galaxy項目,專注於為區塊鏈帶來憑證;和MetaApes ,一個遊戲應用。

價值主張

自2017年以來,BNB鏈已經走過了漫長的道路。它的架構演變帶來了潛在的重要價值主張。整體設計使網絡能夠在治理和共識的同時,處理複雜性不同的交易。有了這種靈活性,在一個側鏈上處理的工作負載和升級將與共識協同工作,以獨立確保網絡安全性和最終性,從而不會影響其他側鏈。開發者將能夠根據其具體的業務需求,在安全性和性能之間取得理想的平衡。考慮到這一點,分離信標鍊和智能鍊網絡並引入模塊化、側鍊和zk-rollups,既不是一個新想法,也不是一個被證明適合產品市場的想法。最終,如果設計理念成功,BNB鏈可能成為第一個具有復雜模塊化的網絡,在市場上擁有龐大的、幾乎受控制的用戶群。

BNB代幣

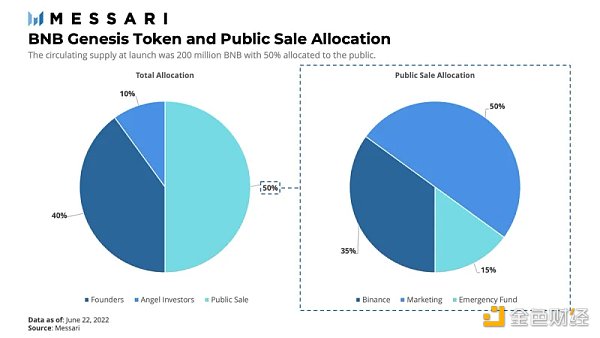

2017年7月,2億枚BNB代幣在創始團隊(40%或8000萬枚BNB)、天使投資人(10%或2000萬枚BNB)以及通過公開發售(50%或1億枚BNB)進行分配。

公開發售的1億枚BNB,價格定為每枚代幣15美分,從而籌集了1500萬美元。公開發售的籌款被指定用於以下方面:

-

3500萬BNB(35%)用於升級幣安平台和交易系統。

-

5000萬BNB(50%)用於幣安品牌和營銷。

-

1500萬BNB(15%)用作緊急情況的儲備。

所有創世代幣都已分配完畢,所以現在流動性供應曲線是平的。分配完畢意味著不再存在非流動性供應,團隊或天使投資人持有的代幣可以買賣。

兩種類型的BNB BEP代幣可在信標鍊和BNB智能鏈上互操作。 BNB BEP-2是信標鏈上的原生代幣,BNB BEP-20是BNB智能鏈上的原生代幣。

自BNB代幣誕生以來,它的使用一直在發展。最初,BNB代幣主要用於運行驗證節點或在幣安交易所收取折扣交易費用。現在,BNB代幣可用於質押、通過鏈上治理投票、參與幣安Launchpad上的代幣銷售、在幣安Liquid Swap上提供流動性、以及在其旗艦交易所支付交易費用。 BNB代幣還可用於信用卡付款和處理特定旅行安排的付款。它們還可以用作貸款的抵押品,並在特定平台上作為貨幣使用。

質押涉及同時在兩條鏈上記錄的代幣綁定和委託操作。通過投票委託,用戶可以為驗證器投票,獲得質押獎勵,運行驗證器節點,競爭獲得用戶交易費用。

BNB代幣還具有通貨緊縮的銷毀機制。最初,幣安將其季度利潤的20%用於回購和銷毀BNB,將其從流通中移除。季度銷毀被BNB Auto-Burn取代,以提供更高的透明度和可預測性。到銷毀功能結束時,幣安將銷毀1億枚BNB,即總供應量的50%。

BNB鏈生態系統現狀

當前狀態

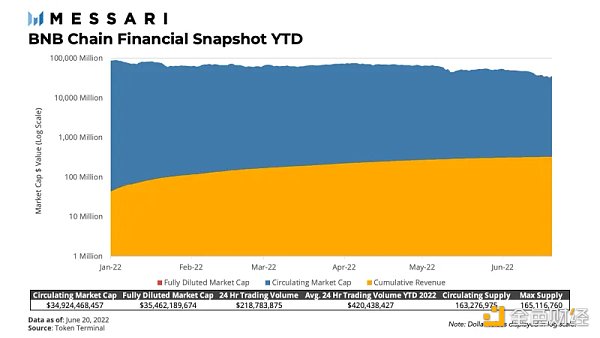

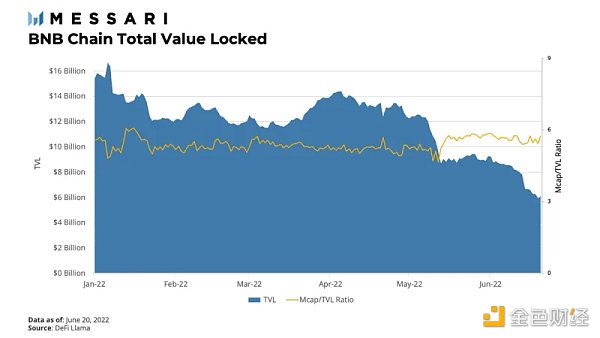

與許多Layer-1智能合約平台一樣,BNB鏈在整個2021年經歷了指數級增長。然而,與其它區塊鏈類似,從年初到現在,該網絡的估值下降了約60%。每日收入也從2021年底的約400萬美元的協議收入,下降到過去30天的約100萬美元。儘管平均每日收入有所下降,但累計收入已成為網絡價值中一個更重要的部分。這種關係表明,累計網絡收入等基本面正在縮小網絡價值的差距。

隨著估值和收入的下降,BNB代幣在各交易所的交易量也在下降。交易量排名前三的交易對分別是,在幣安USDT(第一名)、BUSD(第二名)和FTX USD(第三名)上交易,目前佔所有BNB交易量的25%左右。雖然交易量有所下降,但BNB代幣的流動性仍然健康,每日交易量從1億美元到10億多美元不等。

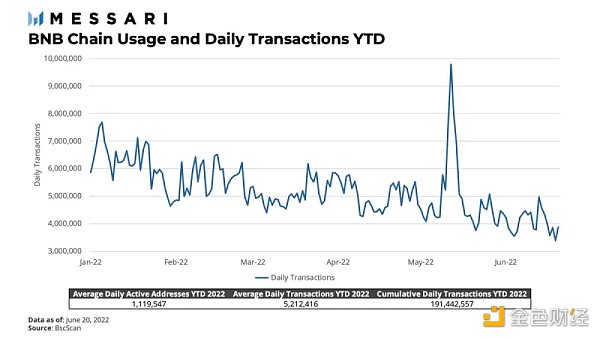

以每日交易量衡量的網絡使用量也出現了下降趨勢。這種下降是合理的,因為網絡交易和收入之間存在直接關係。 2022年初,該網絡平均每天處理約600萬筆交易。目前日均交易量約為500萬,落後於2021年底牛市期間的長期平均水平。

除了財務指標和網絡使用情況,網絡基礎設施一直保持穩定,有21個活躍驗證器。儘管BNB鏈的去中心化水平不是很高,該網絡已經能夠快速且廉價地處理交易。

此外,與普遍的看法相反,該網絡的驗證器沒有一個是由幣安運行的。七個驗證器,包括由獨立第三方(如HashQuark和Certik)運行的驗證器,只佔網絡總質押的約33%。關於BNB 鏈的小型驗證器集,有許多批評市公正的,但它們需要放在相應的背景下。 BNB鏈在去中心化方面並不比許多其他區塊鏈更好或更差。根據nakaflow.io的數據,BNB鏈的中本係數為7,處於中位數。考慮到這一點,BNB鏈可以通過使用不活躍的驗證器來擴展驗證器集,以確保更高的安全性和網絡可靠性。

生態系統

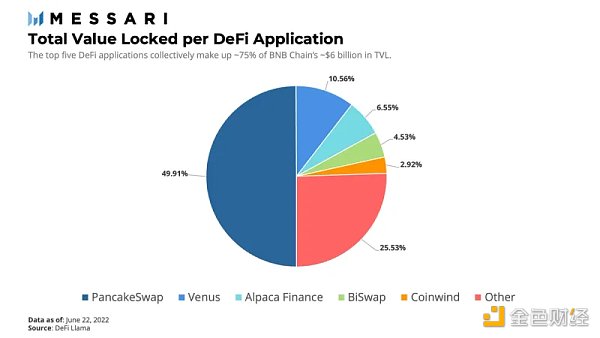

BNB鏈生態系統隨著其架構的發展而發展。雖然生態系統正在拓展,並由這種應用程序、基礎設施、錢包和工具組成,但網絡活動的最初牽引力源於DeFi應用程序的推出。自BNB智能鏈推出以來,網絡上的活動主要來自DeFi活動,因為該網絡現在託管了400多個DeFi協議(根據DeFi Llama平台)以及來自其他領域的約1,000個項目的活動。現在,就總鎖定價值(TVL)和在鏈上運行的應用程序數量而言,它是僅次於以太坊的第二大網絡。

在BNB智能鏈推出後不久,PancakeSwap (CAKE)應運而生,它現在是該網絡迄今為止使用最多的應用程序。 PancakeSwap是一種利用自動做市(AMM)系統的DEX。自推出以來,PancakeSwap的交易量已超過60億美元,並在其巔峰時期獲得了超過60億美元的TVL。很明顯,BNB鏈的DeFi生態系統高度依賴於DEX的持續成功,約佔整個DeFi生態系統TVL的50%左右。

Venus(XVS)也為BNB鏈的初期增長做出了貢獻。 Venus是一個借貸平台和合成穩定幣協議。用戶能夠以無需許可的方式從資產池中藉出或借入。此外,利率由協議設定,並根據需求自動調整。 Venus已經獲得了高達60億美元的TVL,目前佔BNB鏈生態系統TVL的10%左右。

BNB鏈上的第三大DeFi應用程序是Alpaca Finance,這是該網絡的第一個槓桿化的流動性挖礦(Yield Farming)協議。貸款人可以獲得收益,該協議為藉款人提供資本效率低的抵押貸款,用於槓桿化的流動性挖礦(Yield Farming)頭寸。 Alpaca Finance已獲得高達18億美元的TVL,目前佔該網絡TVL的6%左右。

儘管前述應用程序和BNB鏈上的DeFi生態系統有了初步增長,但TVL從年初至今已經下降了61%,與該網絡的競爭者非常相似,但沒有那麼劇烈。

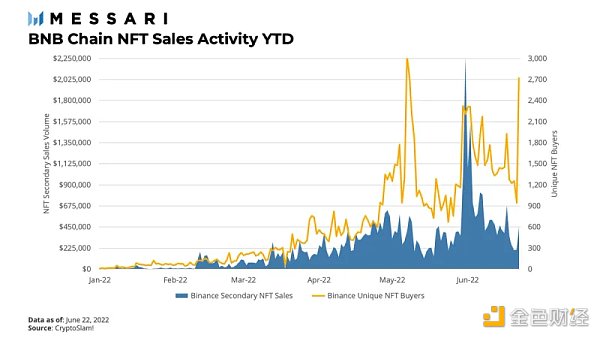

與滯後的DeFi行業不同,2022年是BNB鏈NFT行業爆發的一年。 NFT二級銷量和獨特的NFT買家都呈指數增長。儘管整體市場相對低迷,BNB鏈上的NFT活動仍顯示出強勁勢頭。

競爭格局

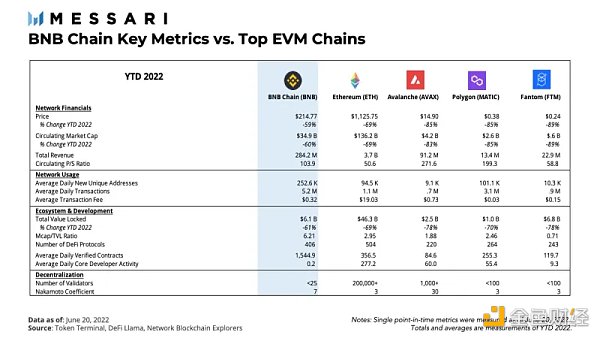

技術進步、開發者活動和生態系統增長戰略將L1彼此分開。在這裡,我們通過TVL和DeFi協議的數量評估了BNB鏈的關鍵指標與前五個EVM兼容鏈(包括BNB鏈)。這個同級組(peer group)是通過簡單地將具有最大TVL和協議數量的EVM鏈分組而得出的,因為如今DeFi是推動每個網絡大部分經濟活動的部門。

與同級組相比,從年初至今,BNB鏈在財務、網絡、生態系統和發展指標方面的表現均優於它們。值得注意的是,BNB鏈的網絡價值和TVL的下降幅度較小。例如,截至2022年6月20日,以太坊的網絡價值和TVL下降了約69%,而BNB鏈只下降了約60%。其他值得注意的指標包括BNB鏈的平均每日新增唯一地址、每日交易和已驗證合約與同級組相比要高多少。考慮到這一點,BNB鏈的去中心化指標目前在驗證器數量和權益分配方面落後。

最終,相對於其競爭者,BNB鏈保持地位的關鍵可能取決於擴展其模塊化設計的持續價值主張,為開發者提供構建定制側鏈的靈活性,併計劃擴展驗證器集。在接下來的幾個月中,執行增長戰略也將是最重要的。

未來之路

BNB鏈的未來之路將專注於幫助用戶、項目和開發者連接BNB鏈社區。取得成功的方法包括執行增長戰略以刺激GameFi、SocialFi和元宇宙等領域的大規模應用。它還包括實施技術開發,例如擴展解決方案、提高BNB鏈的吞吐量以及擴展信標鍊和智能鏈的驗證器集。

最值得注意的是,如前所述,BNB社區計劃使用類似於L2的解決方案來擴展BNB鏈。計劃包括推出用於高性能擴展的zk-rollups,和用於更多定制區塊鏈解決方案的側鏈。此外,當前正有意採取步驟來實現更大的去中心化。該團隊計劃開源信標鏈的驗證器集,並對BNB智能鏈的選舉期和當選的驗證器引入不同的方法。

在這個競爭激烈的市場中定位可能會給許多網絡帶來一些挑戰。對於BNB鏈,障礙甚至可能不是基於技術或策略的,而是來自監管問題。彭博社在2022年6月上旬報導,美國證券交易委員會(SEC)正在調查BNB代幣是否為未註冊證券。在CoinDesk的2022年共識中,CZ回應稱,美國證券交易委員會經常質疑幣安及其產品,並且交易所與當局保持定期聯繫。 CZ沒有證實是否存在調查或幣安是否已被傳喚。值得注意的是,BNB鍊是獨立於幣安的公有鏈。然而,未來似乎會存在與BNB代幣相關的監管風險和挑戰。時間會證明是否會產生任何波動或負面影響。

否則,最大的挑戰可能是執行增長戰略以實現近期設定的目標。因此,BNB鍊和幣安Labs推出了MVB V加速器計劃,這是一個專注於BNB的加速器計劃,旨在通過指導、投資和網絡支持幫助項目更有機地發展和成長。 MVB V孵化將於7月開始,這項為期6-8週的計劃,旨在幫助頂級項目團隊交付工作產品。

2021年第四季度,幣安宣布啟動10億美元的生態系統基金。該基金致力於BNB鏈生態系統中的四個主要類別:

-

人才發展(1億美元)

-

流動性激勵計劃(1億美元)

-

建設者計劃(3億美元)

-

投資和孵化計劃(5億美元)

總的來說,BNB鏈計劃繼續發展其網絡和生態系統。為此,它將實施技術解決方案和側鏈,並利用生態系統基金和加速器計劃。

結語

雖然以太坊繼續其架構的重新設計,但對於Layer-1智能合約平台而言,採用和市場份額的競爭可能還遠未結束。新的用例繼續需要替代解決方案,而BNB鏈可能會繼續成為這些解決方案之一。憑藉其不斷發展的架構,以及zk-rollups和側鏈的部署,BNB鏈能夠為其龐大的用戶群提供額外的價值主張。如果BNB鏈能夠成功推出其計劃,該網絡將有能力在Layer-1競賽中保持其作為市場上最有價值的網絡之一的地位。

當它通過在GameFi和元宇宙等新領域的應用程序來擴大其用戶群時,技術和監管的挑戰可能會一直存在。 BNB鏈也有應對此類挑戰的戰略,包括技術展望、生態系統增長基金和加速器計劃。

儘管許多像BNB鏈這樣的Layer-1在2021年經歷了指數級增長,但市場的波動和2022年的熊市給他們的網絡使用和性能帶來了下行壓力。為了在如此動蕩的時期維持自身發展,BNB鏈需要確保網絡的安全性和可靠性。雖然網絡引入了候選驗證器以確保網絡的可靠性,但使用如此小規模的一組活躍驗證器也可能存在風險。為此,BNB鏈今年將致力於構建其驗證器集,並將用戶和開發者與其不斷發展的架構和價值主張聯繫起來。

原文:《BNB Chain: The Evolving Juggernaut》