文章來源:glassnode insights

2022年對比特幣和以太坊來說是艱難的一年,它們的估值受到了嚴重的打擊。由於持續時間長,資本破壞規模大,我們可以合理地認為2022年是數字資產歷史上破壞最大的熊市。

迄今為止,對幾乎所有資產價格來說,2022年都是充滿歷史挑戰的一年,股票、債券和數字資產都在不斷緊縮的貨幣條件下掙扎。宏觀經濟中的通貨膨脹和流動性收緊,給過度槓桿化的加密貨幣生態系統帶來了極大的壓力。最近的痛苦主要來自於高槓桿的資金,再加上鍊上和鏈下的抵押品到期後的再抵押。

在這種情況下,比特幣和以太坊的交易價格都已經跌破其上一周期的歷史高點,歷史上頭一次發生。隨後讓市場的很大一部分陷入未實現的損失,所有2021-22年的投資者現在都處於浮虧狀態。隨著這種財務上的痛苦,越來越多的投資者正在清算他們的倉位,實現損失達到創紀錄級別。

在這篇文章中,我們將調查比特幣和以太幣可觀察到的資本破壞的程度和統計規模。這樣做的目的是確定最近的拋售事件有多慘烈,我們還與以前的周期進行了比較,衡量此次拋售所造成的傷害。

比特幣:回撤和持續時間

首先,我們與2015年、2018年和2019年的熊市週期相比較,評估目前比特幣下跌的規模和持續時間。 2018年和2019年的熊市週期。我們還將考慮2021-22年熊市的兩個定義,一個是從2021年4月14日的前高開始,另一個是2021年11月8日的前高。正如我們在 之前文章中所探討的那樣,許多信號指出2021年作為熊市開端最合適,因為2021年5月的拋售似乎是熊市情緒的真正起源,因為很大一部分邊緣買家和賣家被沖出市場。

從歷史上看,熊市的低點是隨著BTC從歷史前高的-75%到-84%的回撤而確立的,在2019-20年持續了260天,在2015年持續了410天。

目前的跌幅達到了-73.3%,低於2021年11月的歷史前高,持續時間在227天到435天之間,這個熊市現在完全在歷史的規範和規模之內。

梅耶倍數是技術分析中最廣泛使用的一個指標的衍生物;200天簡單移動平均線。 200天移動平均線通常被用來表示技術性牛市/熊市之間的分割點。

-

當價格低於200DMA時,通常被認為是熊市。

-

當價格高於200DMA時,通常被認為是牛市。

多年來,比特幣的宏觀價格走勢傾向於遵守這一框架。如果我們把200d MA作為一個長期平均值,梅耶倍數(MM)記錄了價格的上下偏差,分別表示超買或超賣的情況。

2021-22週期記錄的梅耶倍數(0.487)比前一個週期的低點(0.511)更低,這在歷史上首次出現。在4160個交易日中,只有84個交易日(2%)的收盤梅耶倍數值低於0.5。下圖用綠色顯示了與MM值0.5相對應的價格帶,以及在歷史上有多少天是在其以下的。

比特幣基本價值的變化

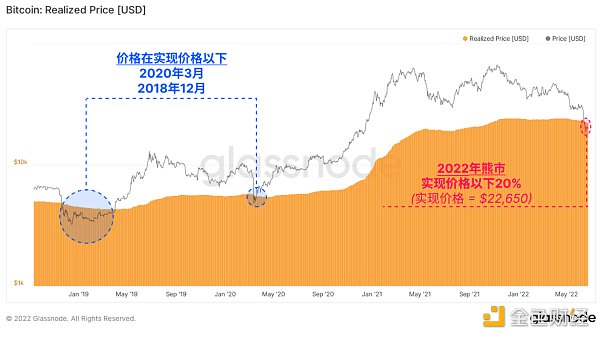

利用鏈上分析,我們可以根據實際持幣和消費模式來評估比特幣基本估值模型的變化。尤其是,通過實現價格評估的每枚比特幣的總成本基礎的變化,可以用來衡量投資者的極端資本外流和實現損失。

-

隨著投資者花費以更便宜的價格積累的比特幣,重估其價值,實現價格將上升,這是典型的牛市和獲利的情況。

-

隨著投資者賣掉在高價位積累的比特幣,實現的價格會下降,因為他們實現了損失,反映了資本淨流出。這是典型的熊市和市場投降現象。

現貨價格低於實現價格交易並不常見,在過去六年中只出現過三次。最近的兩次事件是2020年3月的新冠疫情危機,以及2018年11月的投降事件,這兩次事件都為該熊市週期錘煉了底部。

現貨價格已經低於實現價格11.3%,這意味著一般的市場參與者的頭寸已經處於浮虧狀態。

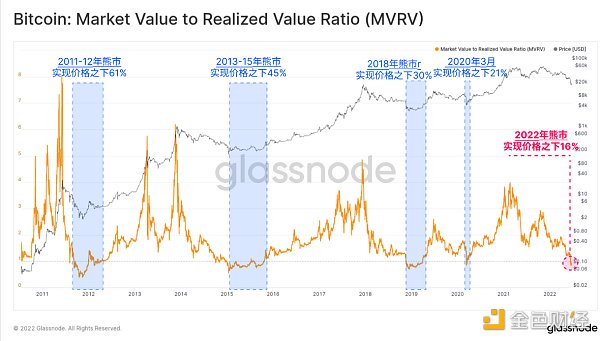

我們接下來可以得出MVRV比率,這是一個震盪器,比較了市場價值和實現價值。我們能夠直觀地看到偏離這一平均值的巨大偏差。

下圖顯示了現貨價格低於實現價格的藍色區域。在比特幣4160個交易日中只有604個是位於藍色區域,僅相當於13.9%的交易日。

實現價格的分母是實現上限,計算方法是所有比特幣的數量(BTC)的總和乘以最後一次交易時的價格。這個指標為我們展示了網絡內存儲內在價值。

利用實現上限的30天頭寸變化(Z-Score),我們能夠在統計的基礎上查看每月流入/流出比特幣資產的相對資金情況。根據這一衡量標準,比特幣目前正在經歷歷史上最大的資金外流事件,平均值達到了-2.73個標準差(SD)。這比之前歷史上最大的兩次類似事件還要大一個標準差(2018 年熊市結束時以及2020年3月的拋售)。

鎖定損失

接下來,我們評估這些損失的規模,以衡量網絡參與者是如何應對多年來的不確定性和財務逆境的。

淨變現利潤/損失指標反映了投資者在任何一天賣出他們的比特幣所產生的淨資本流動機制。隨著比特幣價格暴跌至2萬美元區域時,出現了歷史上最大的每日美元計價的實現損失。投資者在一天內共同鎖定了42.34億美元的損失,比2021年中期創下的34.57億美元的前紀錄增加了22.5%。

隨著比特幣市場的逐漸成熟,潛在的以美元計價的損失(或利潤)的規模自然會隨著網絡的增長而擴大。然而,即使在相對的基礎上,這也不能減弱這40多億美元淨損失的嚴重性。

以比特幣為單位衡量淨實現的利潤/損失,這有效地規範了市場規模,目前的回撤記錄了相當於每天-98,566 BTC的實現損失(流通供應的0.52%)。歷史上只有兩個交易日的實現損失大於現在,即:2011年的熊市和2020年3月。

我們現在已經確定了兩個概念:

-

比特幣的現貨價格遠遠低於實際價格,這表明市場上的普通投資者的持倉都處於浮虧狀態。

-

實際的賣出行為已經催生了非同尋常和歷史上重大的淨損失。

基於此,我們可以在實際支出和實現的上限之間取一個比率。這個比率有效地捕捉了相對於市場規模的資本流入和流出。

目前的數值表明與平均值的負偏差為-0.93個標準差。歷史上只有150 天以更低的價格收盤(佔比特幣所有交易日的3.86%)。這為我們量化2022年的熊市的嚴重程度提供了進一步的證據。

最後,每月平均的虧損轉移量與盈利轉移量之間的比率。轉移量是指任何一天在鏈上移動的比特幣數量。

在2022年5月 LUNA導致的崩潰 中,虧損量與盈利量的比率達到了2.3倍。這表明,與盈利的交易量相比,損失的交易量多了2.3倍。從歷史上看,這樣的單邊交易市場並不常見,而且在困境中的交易量比例如此之高,這說明正在發生重大的投資者投降事件。

總結(到目前為止)2021-22年的比特幣熊市,我們得出了以下的統計和觀察:

-

價格已經跌至歷史前高的73.3%,這與以往熊市低點的上限相吻合。

-

從頂部到底部的持續時間在227天到435天之間,取決於熊市開始的位置。

-

低於200日均線的偏差非常大,只有2%的交易日比現在表現得更糟糕。

-

在統計的基礎上,市場已經實現了歷史上最大的月度跌幅。

-

這得到了賣出行為的支持,這種行為鎖定了荒謬得相對損失,這些損失是如此之大,以至於只有3.5% 的歷史交易日出現過更大的資本外流。

-

虧損與盈利的轉移量之間的比率已達到歷史最高水平,是深受困擾的投資者的代名詞。

我們現在可以斷言,2021-22年的比特幣熊市是歷史上破壞最大的熊市之一,無論是從嚴重程度、深度、資本外流和投資者損失的規模來看,都是如此。

以太坊的狀況

第二大數字資產以太幣(ETH)的價格很難不受到影響,也回調到2018年周期最高價1400美元以下。由於兩種主要數字資產的交易均低於前一周期得歷史最高值,我們可以迅速消除任何關於前高”堅不可摧”支撐的陳詞濫調。

和比特幣一樣,所有在2021-22年購買以太坊的投資者,目前都持有未實現的損失。正如我們在最近的研究文章中所討論的,這種下跌的很大一部分是由DeFi生態系統的大規模去槓桿化推動的。

通過比較以太坊市值與比特幣市值的變化率,我們可以比較兩種主要資產的相對錶現和主導地位。

-

比特幣佔比(高值) 表明BTC占主導地位,上升趨勢表明資本普遍轉向BTC。

-

以太坊佔比(低值)表明ETH的主導地位,下降趨勢表明資本普遍轉向ETH,這往往伴隨著數字資產風險曲線後期,行業有更好的表現。

自2021年11月的歷史高點以來,以太坊的主導地位一直在顯著下降,並且已經接近了歷史上在比特幣在長期表現優異之前出現前的拐點。這突出了市場普遍風險厭惡情緒的總體狀態,ETH表現低於BTC,而兩者都傾向於表現低於美元。

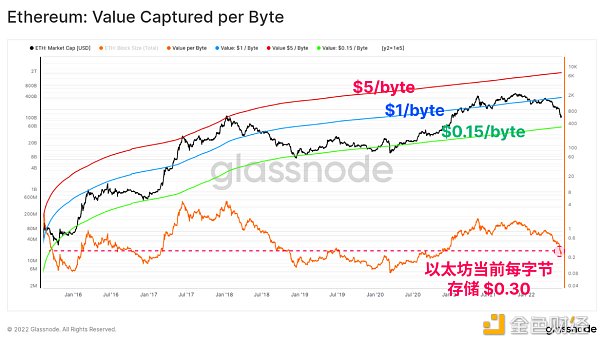

一個有趣的指標是由Permabull Nino首次提出的,它描述了以太坊每一個區塊鏈字節所捕獲的價值。作為頭部智能合約平台,並託管著一個充滿活力的應用程序生態系統,由此可見,理論上每字節存儲的數據捕獲的價值應該隨著網絡效應的改善而增加(反之亦然)。

以太坊目前每字節的存儲量為0.30美元。這只比0.15美元/字節的下限高了2倍,而歷史上的下限恰好是熊市後期,以及市場低點。不幸的是,這確實表明,如果歷史重演,以太坊得價格可能會有進一步的下跌50%。然而,這假設以太坊網絡的價值獲取沒有根本性的改善。 DeFi、NFT和許多現代基礎設施在2018年並不存在。

ETH的交易價格也遠遠低於200日移動平均線,梅耶倍數達到0.37。這表明,在最近的低點,以太坊的交易價格比200天移動平均線低了63%。歷史上只有1.4%的交易日出現過較大的下行偏差。

歷史上只有大約10%的交易日中,梅耶倍數低於0.6。在2018年的熊市中,ETH在價格走勢最差的時候,有187天低於這個區間。在目前的市場上,ETH自6月初以來一直在這個區間以下交易,現在已經在這個區間以下已經持續了29天。

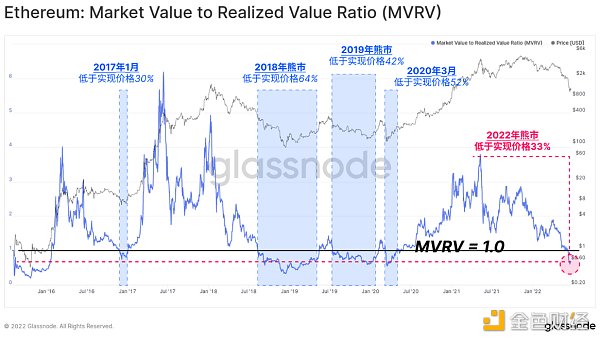

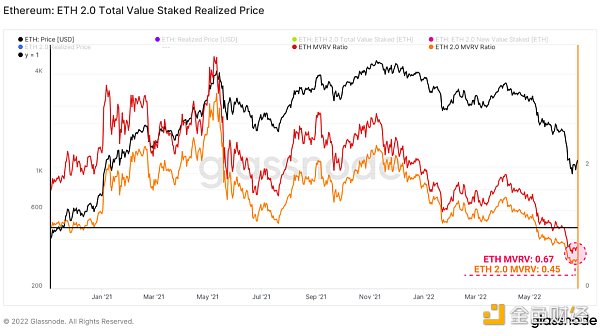

我們現在可以實施一個類似於我們用於比特幣的框架,來評估以太坊的變現上限,從而比較比特幣和以太坊熊市的規模。以太坊MVRV比率現在達到了遠低於平衡的負偏差,標誌著市場持有的未實現損失總額為-33%。

以太坊價格在總交易天數中,有37.5%的時間是低於實現價格,與比特幣的13.9%形成了鮮明的對比。這可能反映了BTC在熊市期間的歷史表現更好,因為投資者將資本撤出,拉高了風險曲線,導致以太坊在投資者成本基礎下交易的時間更長。

目前MVRV的周期低點是0.60,歷史上只有277 天的值比這要低,相當於11%的交易歷史。

ETH 2.0質押的MVRV比率也可以根據質押時的價格來計算。相對而言,每筆質押的以太坊的平均價格為2400美元,是目前現貨價格的兩倍多。這造成ETH2.0的質押者的未實現虧損總額為-55%,與普通以太坊投資者相比,它們的投資業績差了-22%。

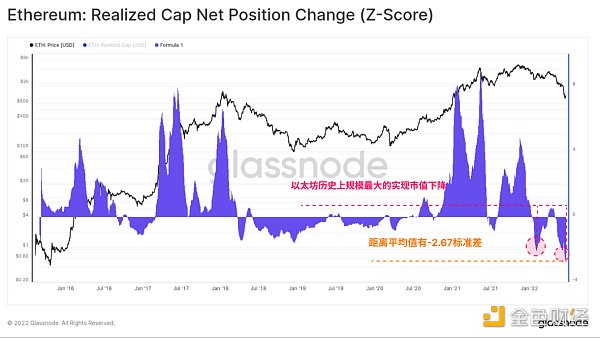

我們可以通過探索以太坊已實現市值的每月變化來結束這篇研究。再次證明了網絡的淨資本流出。在這裡我們可以看到,最近的下行價格走勢被兩個投降事件所打斷:

-

2021年12月–市場範圍內的去槓桿化事件,在對Omicron變體和美聯儲縮表的擔憂中,54億美元的期貨未平倉合約被平倉清算,導致約116億美元的資本從以太坊流出。

-

2022年5月至6月–Luna崩潰和隨後來自二階效應的去槓桿化 引起了整個數字資產生態系統的漣漪,催生了大約160億美元的資本從以太坊流出。

後者代表了從均值的-2.67個標準差的移動,顯然是ETH資產歷史上最大的月度流出。

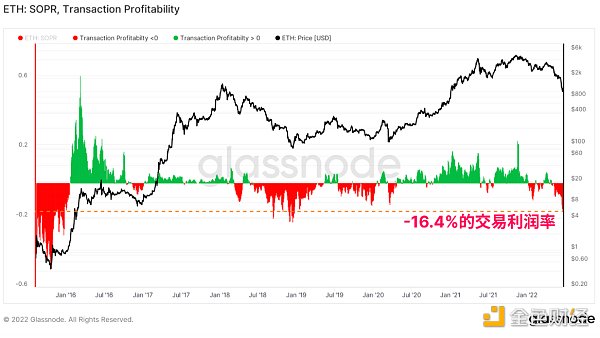

以太坊交易盈利能力顯示當天所有交易實現的平均利潤(正值,綠色)或損失(負值,紅色)。

在熊市中,伴隨著下行價格走勢,已實現虧損佔了主導地位。在目前的市場上,平均每位交易商在他們賣出的以太坊上實現了-16.4%的損失。這種糟糕的交易盈利能力上一次出現在2018年熊市的深處,當時以太坊的交易價格是84美元。

為了總結2021-22年的以太坊熊市,我們有以下統計數據:

-

以太坊從其歷史最高的峰值回撤的幅度為-79.5%,將此次拋售置於之前熊市底部的上限內。

-

比特幣的主導地位控制著資本流動的方向,從歷史上看,這預示著以太坊在接下來的幾個月中會繼續表現不佳。

-

每字節捕獲的以太坊價值表明資本效率正在惡化,並存在可能會進一步下降50% 的可能。更早的恢復將表明以太坊網絡的價值捕獲機制得到改善。

-

在過去的6個月裡,發生了以太坊歷史上最大的兩次有統計的資本破壞事件,合計276億美元的實現市值發生了淨流出。

-

ETH和ETH 2.0的MVRV都出現了大幅縮水,表明ETH的平均持有者正持有大量未實現的損失。

-

以太坊交易盈利能力繼續徘徊在2019年1月的最後水平,投資者在每筆交易中實現的平均損失為-16%。

總結和結論

2022年對數字資產來說是艱難的一年。這個特殊的熊市對比特幣和以太坊的打擊非常大。許多鏈上和市場的表現指標已經達到了歷史上和統計學上的顯著低點。

在這篇文章中,我們對許多指標進行了規範化處理,以應對市場規模的擴大和成熟的資本流動。即使在這種相對和統計框架下,我們也可以在很大程度上確認2022年熊市的嚴重性。

上述各種研究突顯了投資者損失的大小和資本破壞的規模,以及過去幾個月發生的可觀察到的投降性拋售事件。鑑於當前熊市的廣泛持續時間和規模,我們可以合理地認為2022年是數字資產歷史上破壞性最大的熊市。