過去幾周里,我們見證了最大的Crypto風投公司之一——3AC的隕落。由於其持有的BTC、ETH、LUNA、UST等數字資產的大幅下跌,3AC在多家借貸機構(例如BlockFi、Celsius)的抵押物正面臨清算。 3AC曾管理超過100億美元的資產,它的清算對於Crypto行業無疑是一場巨震。本輪牛市因DeFi而生,各種DeFi金融工具與槓桿的使用使投資者擁有更多管理自己頭寸的方式,同時也放大了自身在市場劇烈波動時面臨的風險。

DeFi 是如何“加槓桿”的?在這輪週期中DeFi槓桿又扮演了怎樣的角色?這篇報告試圖回答這些問題。

1.DeFi中的槓桿

1.1.抵押債倉與穩定幣

1.2.去中心化借貸

1.3.循環抵押

1.4.衍生品交易

1.5.小結

2.DeFi的信用擴張

2.1.追求數字貨幣的聖杯

2.2.UST:“穩定”的幻覺

2.3.Degenbox:打開潘多拉的魔盒

2.4.中心化加密公司:藏匿在鏈下的陰影

3.退潮之後

3.1.槓桿加劇波動與順週期性

3.2.穩定幣風險不容小覷

3.3.結語

有三種方式可以讓一個聰明的人破產:酒精、美女和槓桿

過去幾周里,我們見證了最大的Crypto風投公司之一——3AC的隕落。由於其持有的BTC、ETH、LUNA、UST等數字資產的大幅下跌,3AC在多家借貸機構(例如BlockFi、Celsius)的抵押物正面臨清算。 3AC曾管理超過100億美元的資產,它的清算對於Crypto行業無疑是一場巨震。本輪牛市因DeFi而生,各種DeFi金融工具與槓桿的使用使投資者擁有更多管理自己頭寸的方式,同時也放大了自身在市場劇烈波動時面臨的風險。

那麼,DeFi 是如何“加槓桿”的?在這輪週期中DeFi槓桿又扮演了怎樣的角色?

DeFi中的槓桿

簡而言之,“加槓桿”是指通過主動借債以購買更大規模資產的行為。通過DeFi獲得借款的途徑有:抵押債倉型穩定幣、去中心化借貸協議、去中心化衍生品交易等。

1.1 抵押債倉與穩定幣

首先讓我們假設:你是一個ETH(或BTC)信仰者。你現在需要一筆資金,但由於看好ETH的價格,不想出售手中的ETH換取流動性。在傳統金融的世界裡,你會去尋找一個交易對手,以有價值的資產作為抵押獲得一筆貸款。而在區塊鏈的世界裡,這個流程可以通過一個“金庫”(又稱為抵押債倉,CDP)智能合約實現:你向金庫存入一定價值的數字貨幣,金庫允許你以這些數字貨幣為抵押品借出一定數量的“現金”。這些“現金”並非法幣或以法幣等價物為抵押的穩定幣(USDC、USDT等),而是由協議自身鑄造,錨定法幣價值的“穩定幣”。

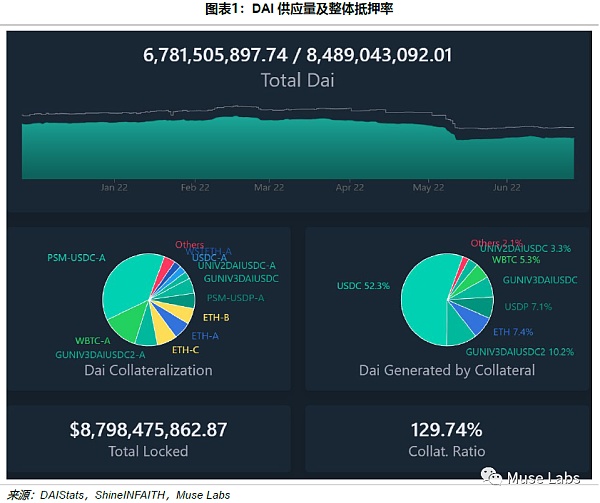

ETH鏈上規模最大的抵押債倉類穩定幣發行方是Maker DAO,其發行的穩定幣DAI與美元保持一比一錨定,目前價值約68億美元(2022年6月22日)。 Maker DAO允許以多種類型數字貨幣作為抵押資產鑄造穩定幣DAI,包括ETH、WBTC、LINK、UNI等,甚至還包括Uniswap-LP Token。

Maker協議是對所有ETH用戶開放的,從而不可能強制用戶在抵押資產價值大幅下降時償還其借出的DAI,故協議要求DAI必須具備超額抵押。

以Maker DAO的ETH-A金庫為例,其最低抵押率為145%。抵押率的計算方式是抵押資產價值/借款總額。這表明如果借款人存入價值$1000的ETH,最多可以藉出大約690(=1000/1.45)DAI。 ETH的實時價格將由預言機給出,當價格波動時,抵押率也會變化。如果ETH價格下跌導致抵押率不足145%,那麼借款人將面臨清算。 Maker協議將允許清算者以折價購買金庫中藉款人所抵押的資產,並將出售抵押資產獲得的DAI用來償還借款人的債務。若扣除債務、清算罰款和利息後仍有剩餘,則這部分抵押資產會返還給借款人。

為了避免清算,大部分借款人會將自己的抵押率維持在一個相對安全的水平。目前ETH-A金庫的整體抵押率約為380%。由於超額抵押和清算機制,DAI很容易保持對1美元的錨定。這類超額抵押的穩定幣還有MIM(Magic Internet Money)、MAI等。

1.2 去中心化借貸

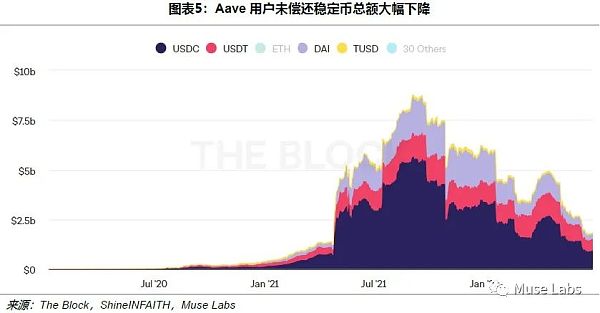

區塊鏈上的一些借貸協議,如Compound、Aave等允許借款人以一些數字貨幣為抵押借出其他數字貨幣。不同於Maker DAO的是,借出的數字貨幣來自於其他用戶的存款及抵押資產,而不是協議發行的,能夠借出的數字貨幣也不局限於穩定幣。存款和貸款利率是算法決定的,並且受到市場供需關係的影響。類似於Maker DAO,借貸協議同樣要求借款人的債務規模保持健康,即滿足一定的抵押率要求,否則同樣將面臨清算。

借貸協議允許用戶通過存入穩定幣,借出數字貨幣並賣出來創建一個空頭頭寸,當數字貨幣價格下跌時再買入來償還債務。

上圖是Compound的用戶未償還資產價值,不難看出,大部分用戶借出的數字資產類型為穩定幣(DAI、USDT、USDC),這也說明當數字資產價格下行時,借貸協議將面臨更大的清算壓力。

1.3 循環抵押

儘管DAI的鑄造和數字貨幣的借貸都有抵押率的要求,但用戶還是可以通過一種“套娃”的方式獲得更多對數字貨幣的敞口,即所謂的循環抵押。以200%抵押率為例,用戶可以抵押價值$1000的ETH借出500DAI,並買入價值$500的ETH再次抵押並藉出250DAI,循環往復,最高可以獲得2倍槓桿。已經有很多DApp能夠幫助用戶完成這一操作,例如Oasis可以通過Maker協議獲得BTC、ETH的4.33倍多頭槓桿。同理,在藉貸協議上可以通過類似的操作,循環抵押穩定幣並藉出數字貨幣賣出,可以獲得淨空頭頭寸。

循環抵押的次數並不會改變借款人的抵押率水平(如果每次循環均保持相同的抵押率),因而整體抵押率這一指標並不能很好說明用戶的實際槓桿情況。這是由於抵押物中有一部分是使用用戶借出的穩定幣購買的,不過我們可以通過DAI的鑄造量以及借貸協議貸出的穩定幣總量來判斷市場大致的槓桿水平。

1.4 衍生品交易

數字貨幣合約交易在CEX已經不是新鮮事物。得益於Layer 2擴容技術的發展,一些鏈上衍生品交易所如dydx、GMX的活躍用戶數量也在逐漸提升。它們提供的永續合約交易與CEX類似,例如dydx的交易者可以在BTC、ETH等數字貨幣永續合約交易上獲得最高20倍的槓桿。與抵押債倉、借貸類似,當交易者持有的合約倉位保證金率低於要求時也會被清算。

1.5 小結

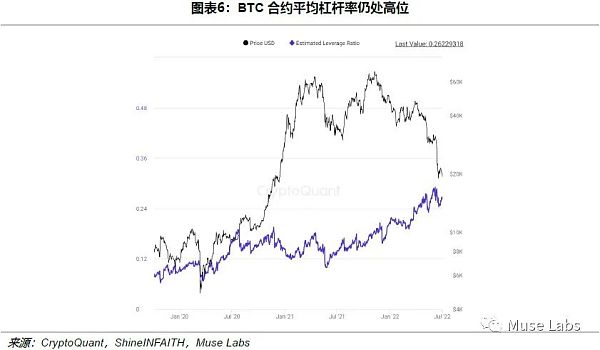

槓桿是牛市的催化劑,也是熊市壓垮市場的最後一根稻草。在牛市初期,一些激進的投資者使用槓桿買入數字貨幣或投資一些新項目,市場的上漲給予他們的抵押資產更高的估值,投資者(包括一些機構)傾向於主動負債來擴大自己的投資版圖。相反,當市場處於下跌趨勢時,一些借貸倉位會面臨清算風險。被清算的抵押物會在DEX、CEX被拋售,造成資產價格進一步下跌,清算價格更低的借貸倉位也會觸發清算,即所謂的連環清算。

合約交易中也會出現類似的情形,不過由於鏈上衍生品交易量相對CEX份額佔比較低,連環清算引起的影響也相對較小,風險通常被控制在交易所內部。

DeFi的信用擴張

信用擴張通常指銀行擴大信貸規模使廣義貨幣供應量增加的過程,信用過度擴張超出實際需求,會引起過度消費與投資、資產價格出現泡沫等現象。 DeFi世界雖沒有類似銀行一樣創造信用的機構,但如果將穩定幣供應量視為區塊鏈上的“貨幣供應”,那麼發行“純粹信用”支持的穩定幣則是眾多DeFi協議的追求。

2.1 追尋數字貨幣的聖杯

穩定幣的設計目標是錨定一種價值相對穩定的資產,例如錨定美元的穩定幣USDT、USDC、DAI等。穩定幣可以在多條區塊鏈上運行,也可以與法幣互相兌換,是溝通數字貨幣與現實資產的橋樑,它同樣擁有區塊鏈上價值貯藏、流通媒介、價值尺度的職能。

前文中我們介紹了超額抵押鑄造的穩定幣DAI,DAI的抵押資產是去中心化的,不需要信任某一中心化機構。不過這類穩定幣的抵押資產價格通常較為不穩定,如果抵押資產下跌速度過快,以至於清算不能及時完成,會導致發行的穩定幣沒有足額抵押。這類穩定幣通常要求較高的抵押率,這又導致其資本效率低下。

而以中心化債務發行模式運作的USDT、USDC等穩定幣又飽受中心化的詬病。例如,Tether公司實際控制所有支撐其發行的USDT的資產儲備,USDT是否足額抵押、Tether償付能力、Tether持有資產合法性等問題經常受到公眾質疑。

那麼有沒有一種穩定幣既能夠以區塊鏈原生的方式運作,既能保持幣值穩定,又能提升資本效率呢?長久以來,很多DeFi協議都在追求這一目標,它們創造了各種各樣通過算法調節供應量、保持價格相對穩定的”算法穩定幣“,例如部分抵押的Frax、無抵押的Basis等。試想,如果真的創造出了這樣的算法穩定幣,就相當於扮演了區塊鏈世界中央銀行的角色,有能力影響鏈上的穩定幣供應,甚至創造信用,因此算法穩定幣也被譽為數字貨幣的”聖杯“。

2.2 UST:“穩定”的幻覺

Terraform Labs的創始人Do Kwon來自對數字資產擁有近乎瘋狂的追捧的韓國。 2018年,他和韓國電商平台Ticket Monster(TMON)的創始人Shin提出了一個大膽的願景:在區塊鏈上建立一個能與支付寶競爭的平台,並創造一種穩定幣UST供電商平台和消費者使用。 Terra很快獲得了來自Binance、OKEx等交易所的3200萬美元投資,在隨後的幾年裡,Terra建成了包括穩定幣UST、儲蓄協議Anchor、合成資產平台Mirror、支付系統Chai等在內的龐大生態系統。

不同於DAI的抵押債倉發行模式,UST是通過銷毀/鑄造另一種數字貨幣:Terra區塊鏈的原生貨幣Luna的方式發行的。簡而言之,用戶可以銷毀價值1美元的Luna來鑄造出1UST,或是銷毀1UST鑄造價值1美元的Luna,並在UST價格波動時通過銷毀與鑄造進行套利交易,以此穩定UST價格。 Terra還為UST提供了多種應用場景,UST在Anchor可以獲得高達20%的利率,UST也被用作合成資產平台Mirror的抵押物。

UST看起來是完美的穩定幣,巔峰時期UST發行量高達180億美元,“抵押資產”Luna市值接近410億美元,另外Terra還擁有價值約15億美元的BTC儲備。但它存在一個致命的缺陷:作為抵押物的Luna雖然市值很高,但流動性根本不足以支持所有UST的償兌。

由於銷毀鑄造機制的存在,Luna的發行是無上限的。當擠兌潮出現時,無論Luna的價格如何,每銷毀1UST,都會鑄造出1美元等值的Luna。套利者在交易過程中鑄造出大量Luna,造成Luna價格螺旋下跌。一旦Luna開始陷入這種死亡螺旋,投資者就會意識到真正能夠被用於兌付UST的資金只有Curve池子中的USDs以及一些DEX中UST、Luna交易對的資金。 UST的所謂價值支撐只是一種幻覺,它的崩盤僅僅需要一個契機。

2.3 Degenbox:打開潘多拉的魔盒

MIM是Abracadabra.money發行的一種類似DAI的超額抵押穩定幣,它接受生息資產例如yvUSDT、yvWETH、xSUSHI等作為抵押。原本Abracadabra是不能以UST作為抵押的,但2021年11月,Abracadabra為UST啟用了Degenbox策略。 Degenbox將用戶存入UST的85%跨鏈到Terra網絡並存入Anchor協議,將存款憑據aUST(aUST是一種生息資產)跨回ETH網絡作為抵押借出MIM。

由於UST和MIM都是”穩定幣“,以aUST作為抵押貸出MIM不需要很高的抵押率。並且,用戶還可以通過Degenbox循環借貸獲得4~5倍的UST槓桿,從而獲得年化約100%的UST收益。

Degenbox為高風險的穩定幣UST提供高槓桿,從而打開了潘多拉魔盒。用戶抵押劣質的資產(UST)置換出其他優質穩定幣,再購買UST,目的就是Anchor承諾的高額年化收益,而大家都明白這種收益其實是不可持續的。這其中大多數UST抵押物的清算線在0.8~0.95美元之間,當UST價格開始脫錨時,Degenbox發生的連環清算進一步增加了UST的拋壓。在UST價格崩潰之後,Abracadabra產生了1200萬美元的壞賬。

不過幸運的是,UST並未成為大多數主流借貸協議的抵押資產。在UST崩盤之前,ETH上接受UST抵押借貸的Aave協議中的UST TVL僅有3.3m規模,這也防止了UST的風險進一步向其他DeFi領域蔓延。

2.4 中心化加密公司:藏匿在鏈下的陰影

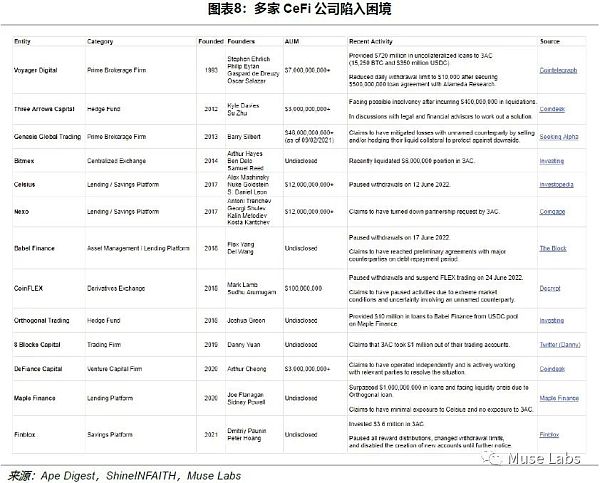

在UST崩盤事件中,除了飽受傷害的投資者以外,受影響最大的是以3AC為代表的加密VC與一些CeFi公司。 CeFi意為中心化金融體系,這裡指提供與數字貨幣相關的金融服務,例如儲蓄、理財、借貸等的中心化加密公司。這些CeFi公司通常提供較高的穩定幣收益率,從用戶那裡吸收存款並使用這些資金進行投資活動或再抵押借貸,以擴張自身資本。

這些CeFi公司的交易活動大部分發生在鏈下,儲戶並不清楚自己的資產被用於哪些項目的投資,也不清楚這些CeFi公司發放貸款的機構的資質。這些CeFi公司以較高的槓桿率運作,它們用於處理客戶提現與應對其他危機的現金儲備十分有限,一小部分淨資產虧損就會引發流動性衰竭,甚至資不抵債。

在這次UST崩潰以及其引發的連鎖反應事件中受影響較大的CeFi公司如下圖所示。

退潮之後

我們梳理一下這場席捲數字貨幣市場的風暴:

-

宏觀經濟的惡化使投資者對市場短期前景感到悲觀

-

市場對於避險資產的需求上升,UST供應量增加

-

Anchor提供的UST利息不可持續,聰明錢開始撤出市場,UST體系崩潰

-

持有UST以及Luna的機構與CeFi公司出現虧損,並由於過高的槓桿水平陷入流動性危機

-

散戶擠兌,恐慌進一步在市場蔓延

DeFi 與傳統金融相比仍然處於起步階段,但絕大多數DeFi金融活動都是以傳統金融為藍本的,加密行業的槓桿風險、流動性風險在傳統金融體系中不是什麼新鮮事。通過這次“大崩潰”,我們希望總結出一些通用的經驗。

3.1 槓桿加劇波動與順週期性

儘管DeFi貸款通常需要超額抵押,但通過循環抵押仍能獲得較高槓桿,一些借貸協議還為機構和DAO提供無抵押的貸款,機構投資者能建立起越來越大的風險敞口,並且這種借貸並不是都發生在區塊鏈上,不受用戶與公眾的監督,也不受到第三方機構的審計,風險極高。

高槓桿率加劇了市場的順週期性。在市場的下行週期,受到投資損失與抵押資產減值的影響,投資者被迫清算抵押資產,給資產價格帶來進一步下行壓力。此外,DeFi樂高的層層堆疊也會將風險逐級傳導下去,DeFi需要一種在市場經受壓力時緩解這種衝擊的工具。

3.2 穩定幣風險不容小覷

中心化穩定幣存在流動性不匹配的風險,即其背後的抵押資產有一部分由缺乏流動性的資產組成,例如小公司發行的商業票據等。去中心化穩定幣也存在抵押資產流動性不足的風險,算法穩定幣更是如同空中樓閣。在極端市場條件下,這些風險增加了投資者擠兌的可能性,這種擠兌現象可能會進一步損害投資者對穩定幣的信任程度。

對穩定幣信任度的下降會導致DeFi應用使用成本的提升,跨鏈以及鏈上與鏈下之間資金轉移的成本會提高,進而影響整個加密行業生態的發展。

3.3 結語

UST的崩盤將引發監管機構對穩定幣以及整個加密行業更加嚴格的監管,這對剛剛遭受重挫的加密行業無疑是雪上加霜。然而當下只有繼續降低杠桿,清除泡沫,回歸基本面導向的研究,加快區塊鏈基礎設施的開發,才是度過漫長寒冬的有效方式。

Risk & Disclosures

本報告由SHINEINFAITH & MUSE LABS提供,僅供特定客戶使用。本報告僅在相關法律許可的情況下發放,所提供信息均來自公開渠道。 SHINEINFAITH & MUSE LABS盡可能保證信息的準確、完整,但不對其準確性或完整性做出保證。

本報告的完整觀點應以SHINEINFAITH & MUSE LABS發布的完整報告為準,任何媒體、社交網站等發布的觀點和信息僅供參考。

本報告所載的資料、意見及推測僅反映SHINEINFAITH & MUSE LABS於發布本報告當日的判斷,相關的分析意見及推測可能會根據後續發布的研究報告在不發出通知的情形下做出更改,投資者應當自行關注相應的更新或修改。

本報告中的信息或所表述的意見僅供參考,不構成對任何人的投資建議。投資者不應將本報告作為投資決策的唯一參考因素,亦不應認為本報告可以取代自己的判斷,SHINEINFAITH & MUSE LABS或者關聯機構不承諾投資者一定獲利,不與投資者分享投資收益,也不對任何人因使用本報告中的任何內容所引致的損失負責。

本報告版權僅為SHINEINFAITH & MUSE LABS所有,未經書面許可,任何機構和個人不得以任何形式翻版、複製、發表或引用。如徵得SHINEINFAITH & MUSE LABS同意進行引用、刊發的,需在允許的範圍內使用,並註明出處為“SHINEINFAITH & MUSE LABS”,且不得對本報告進行任何有悖原意的引用、刪節和修改,否則由此造成的一切不良後果及法律責任由私自引用、刊發者承擔。