原文編譯:胡韜&餅乾鏈捕手

7 月8 日,Celsius 暴雷事件再度迎來重磅爆料,0xb1 推特帳戶背後的KeyFi 前首席執行官Jason Stone 宣布正式起訴Celsius,並指控該公司經營「龐氏騙局」,同時對其客戶資金的管理嚴重不當,未能進行基本的內部審計以說明其義務,並使用客戶資產操縱加密資產市場。

根據Jason Stone 的表述,其創辦的DeFi 策略部署公司KeyFi 在2020 年被Celsius 收購,此後在為Celsius 質押和部署DeFi 策略。他還披露稱,此前鼎鼎大名的「0xb1」地址實際上也是由Celsius 創造,早期由他直接負責管理並執行各種DeFi 收益策略,為Celsius 帶來超過數億美元的利潤。

但在合作過程中,Jason Stone 發現Celsius 存在諸多嚴重違規行為,包括將數億美元的客戶存款轉移到「0xb1」地址進行投資但缺乏基本的風險控制措施,而此前Celsius 高管反復向保證他,該公司已進行必要的對沖交易,以確保某些加密資產的價格波動不會對該公司償還儲戶的能力產生重大不利影響。

此外在2020 年,Celsius 方面還使用作為客戶存款的約4500 枚比特幣(現值為9000 萬美元)購買CEL,以人為抬高價格。 Jason Stone 認為,從本質上講,Celsius 是在操縱CEL Token市場,以便它可以利用其龐大的國庫中藉款,創造一種表面上它產生的收益超過債務金額的局面,而事實上它沒有。此前,Celsius 還曾從Tether 處獲得10 億美元貸款。

「由於其商業模式取決於向儲戶提供比他們投入的更多的資金,Celsius 必須不斷吸收新資本,以支付其對現有儲戶的債務。換句話說,Celsius 是一個龐氏騙局。」Jason Stone 在起訴書中寫道。

在意識到種種問題後,Jason Stone 在2021 年3 月決定離職,但Celsius 至今拒絕支付他們應得的利潤份額。 「鑑於公眾對該公司償付能力的猜測,以及我對Celsius 與真相關係鬆散的觀察,我認為最終澄清事實是明智的。我已對Celsius 提起法律訴訟,以一勞永逸地解決這個問題。」

以下是對其起訴書的核心部分編譯,以幫助讀者進一步了解Celsius 暴雷事件的細節。

介紹

KeyFi(「原告」)對Celsius Network Limited(「Celsius」)和Celsius KeyFi LLC(「Celsius KeyFi」)提起訴訟,指控如下:

1. 本訴訟涉及被告拒絕履行合同義務,根據雙方於2021 簽訂的利潤分享協議,向原告支付其所欠的數百萬美元。當原告發現被告利用Celsius 的客戶存款操縱加密資產市場,未能建立危及這些存款的基本會計控制,以及未能履行誘使原告採取各種交易策略的承諾時,爭議達到了頂點。

2. 2022 年6 月12 日,原告在2021 年3 月發現的這些問題,現在不僅對原告造成了傷害,而且對使用被告平台的數十萬人造成了傷害,因為被告現在拒絕接受其客戶提出的收回其存放和委託給被告的資產的請求。

3. 被告經營一個「加密借貸平台」,該平台從試圖從其加密資產中賺取利息的消費者那裡接收加密資產存款。被告的業務取決於他們通過(1)將這些資產借貸給他人和(2)將資金投資於加密市場來使用這些資產池產生收入。因此,被告的利潤取決於他們賺取的收入高於或超過他們需要支付給消費者的存款金額。在原告出庭之前,被告沒有統一的、有組織的或全面的投資策略,只有將他們收到的消費者存款借貸出去。相反,他們正在拼命尋找一種潛在的投資,這種投資可以為他們賺取比欠儲戶的錢更多的錢。否則,他們將不得不使用額外的存款來支付之前存款的利息,這是一個典型的「龐氏騙局」。

4. 最近披露,Celsius 手頭沒有資產來履行其提款義務,這表明被告實際上在實施龐氏騙局。

5. KeyFi,Inc. 首席執行官兼創始人Jason Stone 是現代加密資產部署戰略領域的先驅。從2020 年8 月到2021 年3 月,他為被告管理了數十億美元的加密資產投資。

6. 在大多數時間裡,雙方在沒有任何正式書面協議的情況下開展業務,而是承認他們從事的企業是「基於相互尊重和信任的互惠互利」。從2020 年8 月到2021 年3 月,原告為雙方的共同利益創造了數億美元的利潤。這些利潤以交易費、質押代幣獎勵和其他增值資產的形式出現。與任何投資關係一樣,原告和Stone 負責從提供給他們的資金中獲利,而Celsius 負責確保其投資策略不會阻止其以實物形式償還存款人。

7. 當Stone 發現被告不僅缺乏基本的安全控制來保護其持有的客戶資金中的數十億美元,而且他們正在積極利用客戶資金操縱加密資產市場,以造福於自己時,雙方的關係開始破裂。最令人震驚的例子是原告發現Celsius 使用客戶比特幣存款為其自己的加密資產「Celsius token」(「CEL」)拉盤。

8. Stone 還了解到,被告未能進行基本會計處理危及客戶資金的多起事件。其中一個例子包括,對欠客戶的某些款項進行不當會計處理,導致該公司承擔了2 億美元的債務,甚至不知道它是如何或為什麼欠款的。

9. 這些令人難以置信的損失意味著,如果客戶要求返還資金,數十億美元的客戶存款將無法退還給這些客戶。 Celsius 並不擔心這些風險,因為它認為自己管理的數十億美元客戶存款是自己的財產。具體來說,Celsius 網站上的服務條款規定,「作為服務的一部分,轉移到Celsius 的所有數字資產均由Celsius 自己擁有和持有。」此外,Celsius 服務條款規定「Celsius 不代表您持有任何數字資產」,而是「擁有、持有和/或」。

10. 當原告對Celsius 在沒有適當風險管理的情況下使用客戶資金表示擔憂時,Celsius 高管反復向Stone 保證,該公司已進行必要的對沖交易,以確保某些加密資產的價格波動不會對該公司或其償還儲戶的能力產生重大不利影響。 Stone 和他的團隊在部署某些交易策略時依賴於這些表述。

11. 但這些承諾都是謊言。儘管Celsius 一再作出保證,但它未能實施基本的風險管理戰略,以防範許多已部署的投資戰略中固有的價格波動風險。這些失敗不僅損害了原告的利益,對利潤份額產生了負面影響,而且現在導致Celsius 拒絕接受客戶的提款請求。

12. Celsius 的前首席財務官與原告有相同的擔憂,並多次向Celsius 的高級管理層提出這些問題。

13. 面對越來越多的證據表明被告組織混亂、管理不善和欺詐,原告得出結論,他不能再為被告工作。 2021 年3 月,原告通知被告,他將終止業務關係。作為報復,被告一再拒絕承認Stone 的辭職,然後拒絕向原告支付他們應得的利潤份額。

14. 最近幾周公開發生的不幸事件表明,原告是對的——Celsius 對其客戶資金的管理嚴重不當,未能進行基本的內部審計以說明其義務,並操縱加密資產以使其本身和委託人受益。

管轄權和地點

……

事實指控

……

C. Celsius 商業模式

28. Celsius 是一個加密資產借貸平台,為各種加密資產的貸款提供便利。 Celsius 的商業模式類似於存款貸款人,接受消費者的貨幣存款,然後使用這些資金通過貸款和投資向市場提供流動性。然而,在Celsius 的情況下,儲戶將其加密資產交給Celsius,而不是法定貨幣,以換取承諾的利率。

29. 像銀行一樣,Celsius 意味著負責任地投資這些資金,賺取回報,向儲戶支付他們賺取的利息,並保留利潤。重要的是,如果Celsius 無法將儲戶的資金投資於收益高於所欠利息的投資,他們將虧損。然而,消費者信託的核心承諾是,Celsius 有足夠的資金根據要求為其每個用戶退還加密資產存款。

30.Celsius 的商業模式旨在復制傳統存款銀行,但他們的服務條款試圖保護他們免受同樣的責任。例如,服務條款規定任何資金並非存放在客戶的賬戶上,而是成為客戶的賬面財產。 Celsius 可以隨心所欲挪用。而且,與傳統的存款機構不同,Celsius 不對客戶資金的任何損失投保自己的保險。 Celsius 有效地採取對其客戶的資金不承擔任何責任的法律規避手段。

31. Celsius 不基於信用向消費者提供貸款,只向存放加密資產用作抵押品的零售借款人提供貸款。例如,如果借款人想要以比特幣作為抵押品借入10,000 美元,則必須存入幾乎四倍於該金額的資金,並按照最低的提供利率鎖定。借款人還必須維持某些貸款抵押品比率否則Celsius 將清算抵押品以確保貸款。這與傳統股票經紀行的追加保證金不一樣。

32. 像許多其他加密資產業務一樣,2018 年3 月Celsius 發行了自己的加密資產,Token名為「CEL」。 Celsius 推廣使用其CEL Token的方式是選擇以CEL Token的形式從Celsius 接收利息支付,費率高於Celsius 以其他方式支付的存款。同樣,使用CEL 償還貸款的客戶收取較低的利率。至關重要的是,Celsius 的所有負債表都是為了業務運營以美元為基礎而進行的。因此,如果CEL 代幣價格上升,Celsius 可以向客戶支付較少的CEL Token作為利息。

33. 由於對加密借貸平台的需求不斷增長,Celsius 為其消費者保管的存款已經變得異常龐大。確實,僅僅幾個月在提交此文件之前,Celsius 持有價值超過200 億美元的加密資產存款。

34. 儘管客戶存款數額驚人,Celsius 及其管理層很少有交易和投資加密資產的經驗。 2020 年夏天,由於DeFi 創新和復雜的概念產生很好的理財收益,Celsius 尋求參與DeFi 但缺乏專業知識。 Celsius 看到機會利用其客戶資金參與DeFi 項目熱潮,Celsius 試圖聘請一位專家來處理客戶資金,以部署在DeFi 協議。

D. Celsius 招募Stone 和他的團隊來管理其客戶存款

35. 2020 年夏天,Celsius 找到並討好其加密資產交易團隊。

36. Jason Stone 是KeyFi 的創始人兼首席執行官,KeyFi 是一家技術公司專注於DeFi 部署和相關策略。 Stone 和他的團隊在DeFi 領域取得了巨大成功,並在部署有利可圖的DeFi 策略方面取得了成就。 Celsius 的創始人跟Stone 很熟悉。 2019 年底至2020 年初,Alex Mashinsk(Celsius 的創始人兼首席執行官)和Nuke Goldstein(Celsius 的聯合創始人兼首席技術官)在KeyFi 上投資了數万美元。

37. 2020 年,Stone 與Mashinsky 和Celsius 的其他經理進行了多次討論使用KeyFi 的專業知識部署先進策略的可能性。通過客戶存款賺錢。那年夏天,原告KeyFi 和Celsius 達成了握手協議,KeyFi 將管理數十億美元來自Celsius 客戶的加密存款。

38. 2020 年8 月19 日左右,在沒有達成正式協議的情況下,Celsius 開始將數億美元的加密資產轉移給Stone 和他的團隊。 Celsius 創造一個新的以太坊錢包地址,稱為「0xb1」賬戶,此後幾乎所有Celsius 轉移的資產都由Stone 將部署到該地址。

39. 在任何時候,Celsius 都保持對0xb1 帳戶的完全控制;的確,在Stone 與Celsius 合作的大部分時間裡,他只能訪問0xb1 帳戶。通過使用VPN 登錄到已登錄到0xb1 的由Celsius 控制的計算機帳戶。

40. 不久之後,Celsius 平台給Stone 提供了對0xb1 帳戶的直接訪問權限。其原因是服務提供商GoDaddy.com 遭到黑客的「DNS 攻擊」。在黑客攻擊期間,它影響了Celsius 的所有云基礎設施和環境,Celsius 和KeyFi 擔心黑客可以完全劫持Celsius 的所有網絡流量。因此,為了保護0xb1 帳戶,Celsius 為Stone 提供了0xb1 帳戶的私鑰,以便他可以順暢地訪問該帳戶而無需使用VPN。

41. 0xb1 賬戶相關的所有存款和交易歷史都可以在Etherscan 上查看。

42. 儘管轉讓的資產價值驚人且雙方有意分享資產所產生的利潤,但雙方沒有正式的書面協議。這相當於Celsius 繼續向Stone 轉移數億美元,委託Stone 和他的團隊進行投資,一切都基於雙方的握手協議。

43. 除了將加密資產轉移給Stone 進行投資外,Celsius 還使用Stone 的名義進行某些交易,但未將資產轉讓給Stone 的控制。雙方約定將這類交易的損益記錄在KeyFi 的損益表中,目的是計算KeyFi 和Stone 的利潤份額。

44. 這種策略是有道理的,因為Stone 和其部署的所有加密資產由Celsius 提供;因此, Token在KeyFi 在部署前是否發生了實際轉移很重要。這種策略也反映了兩者之間的關係。雙方是信任和被信任的一方,雙方相互依賴,資金讓雙方互惠互利。

45. 2020 年10 月,Celsius 和Stone 決定從事某些DeFi 交易需要適當風險管理和對沖,以防范代幣價格上漲對加密資產造成的變動。具體來說,Celsius 的管理層告訴Stone,它將監控Stone 的DeFi 活動並部署某些可以防範價格的對沖策略。這是因為Stone 的DeFi 策略是基於以太坊以大量ETH 存款並將其投入可能回報的DeFi 項目,獲得非ETH 計價的資產。

2. Celsius / KeyFi 諒解備忘錄(The Celsius / KeyFi MOU)

46. KeyFi 的投資策略非常有利可圖。因此,在2020 年10 月1 日或前後,Celsius Network 和KeyFi 共同管理超過一個月的用戶資金。 KeyFi 簽訂了一份諒解備忘錄(「MOU」),他們努力實現形成一種合作結構,KeyFi 將在合作中提供DeFi 策略及其員工到Celsius 的特殊渠道。

……

55. 雙方相互尊重和信任這種特殊關係。因為他們在業務存在高風險和不尋常的情況。 Celsius 未經任何形式的正式書面協議,已經(在諒解備忘錄之前)向Stone 和他的團隊轉移了數億美元。

56. 就其本身而言,KeyFi 同意投入其所有資源,捕捉所有加密理財機會來管理Celsius 的投資,所有這些都沒有任何正式的保護文檔。除此之外,KeyFi 依靠Celsius 來部署必要的對沖策略,作為KeyFi 的投資策略的補充,並保護KeyFi 由於交易加密資產的相對價值的價格波動造成的客戶存款損失。當然,KeyFi 相信它的新業務合作夥伴Celsius 通常會進行誠信經營。

3. 資產購買協議和服務協議

57. 鑑於Stone 管理Celsius 客戶存款的成功案例。 Celsius 顯然對Stone 的管理非常滿意,因此他們決定(1) 繼續向Stone 發送資金以每週部署一次,並且(2) 推進正式簽署諒解備忘錄所設想的協議。最終,在2020 年12 月31 日左右,由Celsius 起草的一系列兩份合同將KeyFi 和Celsius 之間的合作推向正式化:資產購買協議(「APA」)(作為附件A)和服務協議(作為附件B)。

……

i. APA 購買價格

……

ii. 酬金支付的計算

……

65. 淨利潤在預約定價安排和服務協議中定義為毛利率的函數所有活動的美元利潤減去某些成本和管理費用。 Celsius 違反了APA 和服務協議,拒絕向KeyFi 提供此類費用的核算和費用。然而,KeyFi 估計減去此類成本和費用,可分配給各方的毛利潤超過8.38 億美元。

66.Celsius 違反APA,Celsius 和SPV 拒絕向KeyFi 支付其約定的費用這些利潤的份額。

E. Celsius 未能對沖Stone 的DeFi 活動

67. Celsius 對KeyFi 因Celsius 失敗而獲得任何利潤提出異議保護自己免受加密資產升值的風險。 Celsius 的客戶為其提供加密資產,並期望以相同的形式收回這些資產。 Celsius 提供了類似的資產給Stone 和KeyFi 進行投資,但提供以美元評估的利潤。這產生了Celsius 的風險是KeyFi 可能會為其賺取美元利潤,但是,如果加密資產在價值,它可能無法盈利地回購基礎加密資產。

68. 例如,Celsius 向KeyFi 提供了100 個ETH,總價值為100,000 美元(假設每個ETH 1,000 美元),KeyFi 的投資回報了包括50 個ETH 和其他總價值150,000 美元的代幣組合,毫無疑問,這將構成一項有利可圖的美元投資。然而,如果在同一時期,ETH 價格上漲到每個代幣1,250 美元,Celsius 需要將其美元投資轉換為ETH,它必須使用其中一些美元利潤來做到這一點。如果ETH 價格進一步上漲,它可能會超過利潤並要求Celsius 使用自有資金購買ETH。這種潛在的風險,即Celsius 與客戶關係的產物,需要同時向他們返還資金已存放的種類在雙方的協議中未得到解決,因此仍留在Celsius 公司。

69. 在任何時候,對於這種風險都有一個簡單的解決方案: Celsius 在提供加密貨幣給Stone 和KeyFi 的時候使用期貨合約進行對沖。換句話說,如果Celsius 當場購買了看漲期權它提供給Stone 和KeyFi 的每個代幣的價格,這將完全避免風險資產升值的方式侵蝕了Celsius 的美元利潤。

70. 事實上,Celsius 意識到了這種風險和解決方案。 Celsius 向Stone 表示它正在跟踪其DeFi 活動,通過各種對沖策略平衡風險,以及這樣的交易在執行該戰略時被視為「獲得批准的活動」。

……

75. Celsius 未能對沖是一個大錯誤。 Celsius 深度了解Stone 的DeFi 策略涉及將大量ETH 投入到流動性池中,其效果是當ETH 升值時減少池中的ETH 數量。這需要適當的對沖策略,但在這些交易過程中,ETH 相對於其他加密資產和美元。 Celsius 是否像當事方那樣對沖了確切的風險在預約定價安排執行前後達成一致,雙方將享有實質性額外的淨利潤。

F、 Stone 獲悉Celsius 對其客戶資金的嚴重管理不善

76. 2021 年1 月,在APA 和服務協議簽署前後,KeyFi 對Celsius 的不當商業行為感到震驚,最終得出結論,Celsius 的商業行為非常腐敗,他和KeyFi 無法再與Celsius 做生意。 Stone 的三項發現構成了他決定擺脫KeyFi 首席執行官職位的基礎:

77. 首先,KeyFi 意識到,至少自2020 年2 月以來,Celsius 進行了一系列旨在人為抬高CEL 代幣價格的交易。 Celsius 代幣部署主管Connor Nolan 告知KeyFi,Celsius 在2020 年2 月至2020 年11 月期間,在公開市場上使用了約4500 枚比特幣(現值為9000 萬美元)作為客戶存款購買CEL,以人為抬高價格。

78. 這一計劃的目的既是欺詐也是非法的:Celsius 通過向客戶提供更高的利率,誘使客戶以CEL 付款。然後,通過故意和人為地抬高CEL 價格,Celsius 能夠支付那些選擇以CEL 形式收取利息的客戶,甚至更少的加密資產。

79. 此外,通過人為提高CEL 價格,Mashinsky——在CEL 的巔峰時期,他個人擁有價值數億美元的CEL ——能夠極大地自肥。

80. 該方案還表明,CEL 的需求量和交易量很大。 Celsius 利用這一人為需求說服貸款人,它在其國庫中持有的CEL 是一種流動的、市場上可行的資產,可以用作向Celsius 貸款的抵押品。 Celsius 利用這些貸款向客戶支付利息,並向客戶提供由加密貨幣抵押品支持的貸款。由於Celsius 仍在努力增加自己的利潤,這些貸款對Celsius 的持續經營至關重要。從本質上講,Celsius 是在操縱CEL 市場,以便它可以從其龐大的國庫中藉款,以創造一種表面上它產生的收益超過欠客戶的金額的局面,而事實上它沒有。

81. 其次,Stone 意識到Celsius 欺騙了他,說存在對沖交易,旨在對沖Stone 正在進行的授權DeFi 交易。 Celsius 未能實施承諾的對沖交易,損害的不僅僅是Stone 和KeyFi。 Stone 了解到,Celsius 未能對其所有盈利活動進行適當對沖,使其他客戶存款(即未由SPV 管理)面臨潛在的數十億美元損失。

82. 第三,Stone 了解到進一步的財務管理不善,這有可能使公司陷入破產境地。如上所述,Celsius 支付了CEL 存款的一部分利息,以及比特幣和以太坊等其他加密資產的一部分利息。對於選擇以其存入的加密資產(而非CEL Token)支付的消費者,Celsius 在2018 年至2020 年期間以美國計價的方式將這些負債記入其賬本,儘管其以標的Token支付了客戶。然後,隨著加密資產的升值,它未能在其內部賬本中對這些資產進行按市價計價,這在其會計上造成了一個巨大的漏洞。

83. 2020 至2021 期間,比特幣和以太坊等加密資產相對於美元大幅升值。然而,至少在2021 之前的任何時候,Celsius 都未能更新其分佈式賬本,以反映其負債的美元價值增加。會計錯誤掩蓋了Celsius 不准備支付的數億美元負債。當Jason Stone 離開Celsius 時,Celsius 的資產負債表上有一個1 億到2 億美元的漏洞,它無法完全解釋或解決。儘管資產負債表出現破產,但Celsius 繼續承擔更多的客戶資產,這意味著它繼續累積大量債務,損害了現有債權人的利益。

G、 龐氏騙局

84. 2021 年1 月,加密市場開始了一個牛市週期,導致Celsius(曾魯莽和欺詐地未能對沖其投資)遭受嚴重的匯率損失。

85. 2021 年1 月,ETH 價格在短短幾天內上漲了50% 以上,並在接下來的幾週內繼續攀升。

86. Celsius 對ETH 計價的儲戶負有巨額債務,但其持有的ETH 並不等於這些債務。相反,Celsius 授權了DeFi 策略,導致資產從ETH 轉移到其他加密貨幣,並且(令人費解地)未能對沖這一眾所周知的風險。

87. 當客戶試圖提取ETH 存款時,Celsius 被迫在公開市場以歷史最高價格購買ETH,蒙受了巨大損失。面對流動性危機,Celsius 開始提供兩位數的利率,以吸引新的儲戶,這些儲戶的資金用於償還早期的儲戶和債權人。因此,儘管Celsius 繼續將自己推銷為一家透明且資本充足的企業,但實際上它已成為一個龐氏騙局。

H. Jason Stone 辭職;Celsius 拒絕付款

88. 到2021 年3 月,KeyFi 清楚地意識到,Celsius 在實施對沖方面撒謊,這一錯誤可能會對Celsius 及其消費者造成財務上的破壞。這也可能對KeyFi 的聲譽造成不可挽回的損害。

89. 當時,Celsius 已經在2020 年12 月31 日的15 天內錯過了應付給KeyFi 的第一筆付款(「盈利付款」),並且從未支付過欠KeyFi 或SPV 的任何利潤。此外,被告無意根據諒解備忘錄、APA 和服務協議支付所需的利潤。雖然Stone 已被授權購買NFT,作為根據諒解備忘錄、APA 和服務協議的利潤份額的預付款,但Celsius 未能提供總利潤份額的具體說明。

90. 2021 年3 月9 日,Stone 通知Celsius,他將不再擔任Celsius KeyFi 的首席執行官。

91. Stone 離開Celsius KeyFi 後,Celsius 繼續訪問和控制0xb1 錢包。 Celsius 首席執行官Alex Mashinsky 將這種控制權用於自己的個人利益。在一個例子中,Celsius 首席執行官將有價值的非金融資產從0xb1 賬戶轉移到他妻子的錢包中。

92. 根據信息,自Stone 辭職以來,Celsius 還沒有發現其他增值收購能夠彌補其向儲戶提供的高利率。由於其商業模式取決於向儲戶提供比他們投入的更多的資金,Celsius 必須不斷吸收新資本,以支付其對現有儲戶的債務。換句話說,Celsius 是一個龐氏騙局。

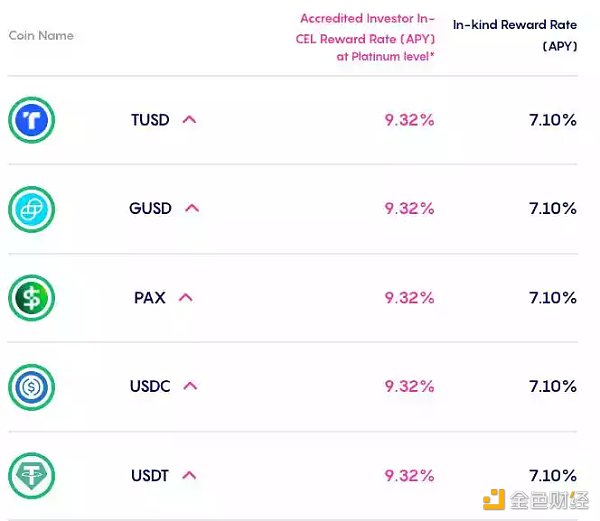

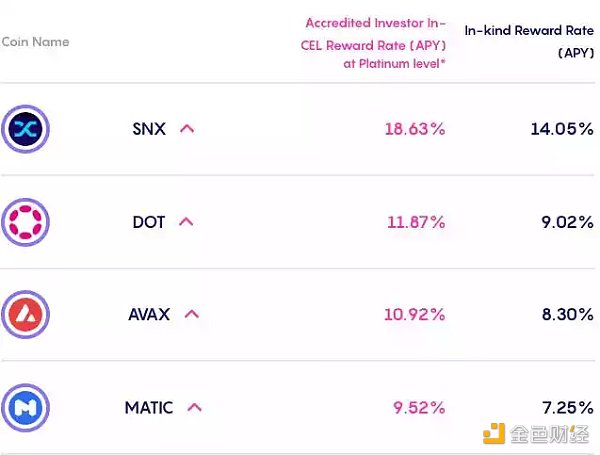

93. 例如,為了支付其日益增加的債務,Celsius 被要求從Tether 獲得約10 億美元的貸款。雖然Celsius 為這筆10 億美元的貸款支付了5%-6% 的利息,但它對客戶的欠款卻大大增加,因為它接受了許多流行的代幣作為存款:

94. Tether 貸款和其他Celsius 存款一起,被用來掩蓋Celsius 實際上在資產負債表上資不抵債,其金庫中的錢少於欠儲戶的錢。即便如此,直到最近停止客戶取款,Celsius 仍在繼續推廣其高利率存款,以吸引新的儲戶向其提供更多資金,償還早期儲戶。

……

J. 由於管理不善,Celsius 暫停了客戶提款

99. 2022 年6 月12 日,Celsius 宣布:由於極端的市場條件,今天我們宣布Celsius 暫停賬戶之間的所有提款、交易和轉賬。我們今天採取這一行動是為了使Celsius 在一段時間內更好地履行其退出義務。

100. Celsius 採取了這一激烈行動,因為它手頭沒有(現在仍然沒有)足夠的加密資產來履行它拖欠客戶的債務。

101. 就在該公告發布的前幾天,即2022 年6 月7 日,Celsius 聲稱「根據我們的全面流動性風險管理框架,它擁有足夠的準備金(以及足夠的ETH)來履行義務。」事實證明這是個謊言。該謊言也符合(如上所述)就其風險管理向原告作出的陳述。

103. 據報導,高盛正在尋求以20 億美元的低價收購Celsius 的資產(截至2022 年5 月17 日,客戶存款價值約118 億美元)。需要明確的是,根據Celsius 服務條款,Celsius 聲稱這些由普通消費者提供的資產是其財產,不代表任何客戶持有。因此,任何此類資產購買都有可能抹去客戶的存款,以支付Celsius 自己的貸款人。

104. 原告提起本訴訟,旨在追究Celsius 對客戶存款的嚴重管理不善以及違反其對原告的合同義務的責任。