過去的一年裡,我們見證了NFT 領域的爆發性增長,但我們也意識到一個不可忽視的事實:NFT(non-fungible tokens) 收集得越多,投資組合的流動性就越低。隨著NFT 技術的普及,更多新穎應用的出現,為了最大程度地釋放資本效率,NFT 金融化的需求也越來越強烈。

事實上,NFT 屬於低流動性資產,與房地產十分相似。在現實世界中,房產往往被作為貸款的抵押品。想像一下,把支持NFT 的貸款類比成房屋抵押貸款,用戶可以將這些低流動性資產作為抵押品來進行借貸。而促成這一過程的媒介就是NFT 抵押借貸協議。本文將重點圍繞此類協議開展,重點敘述其定價機制及針對不同類型交易方的借貸方式。

要想成為抵押品,NFT 必須在價值上獲得足夠的共識,並且要讓主流認為它不會很快貶值。那麼這就需要高交易量和始創者的良好聲譽,二者缺一不可。市面上比較受認可的抵押品包括CryptoPunk、BAYC、MAYC、Azuki 和Doodles,也就是所謂的’ 藍籌’NFT 系列。把這些’ 藍籌’NFT 比做房貸,它們無疑是中心城市,而最稀有的’ 藍籌’ 就是中心城市裡的豪華住宅區。

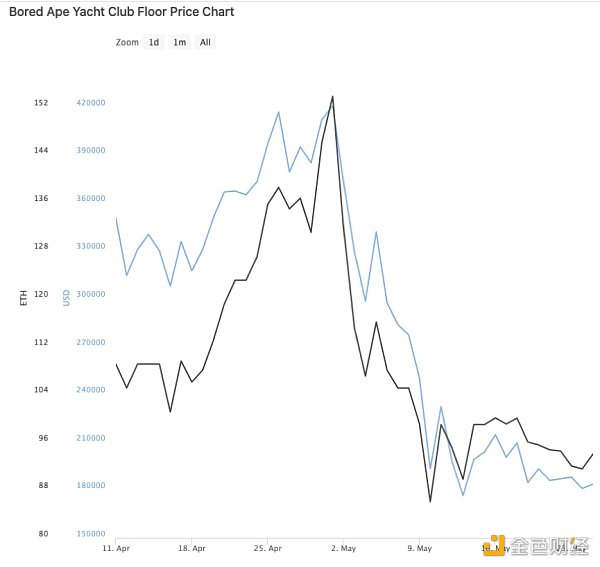

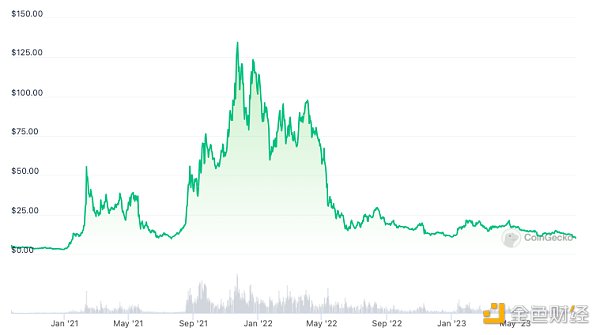

然而,NFT 是高度不穩定的資產,即便是” 藍籌” 收藏品,其價值也會出現大幅波動。在Otherdeed 之前,BAYC 的底價已經創下了ETH 估值的歷史新高,但之後又出現了超過50% 的跌幅。制定抵押借貸協議時面臨的挑戰是:如何公正地對NFT 抵押品進行定價?現有玩家採取的解決方案如下:

https://www.coingecko.com/en/nft/bored-ape-yacht-club

時間加權平均價格(TWAPs)

像Chainlink 這樣的預言機會公佈銷售價格和底價的時間加權平均價格,從而綜合出一個混合價格,以此對NFT 進行評估。這一模型通過在預定的時間段內取多個價格的平均值來緩解異常事件帶來的影響,從而降低惡意操控的可能性。

然而,利用TWAPs 對NFT 進行估值這一方法有明顯的不足–TWAPs 只能應用於市場活躍、交易量大、不易受到預言機攻擊的收藏品。 TWAPs 的資本效率也較低,因為為了避免極端市場條件的影響,協議只傾向於設置一個較小的貸款價值比。

例如:BendDAO, JPEG’d, Drops DAO, Pine Protocol, DeFrag

同行評估

同行評估法,即由用戶對NFT 進行評估,並對NFT 的價值進行預測。 P2P 評估法可以適用於大部分NFT 收藏品,它不像TWAPs,會對收藏品的質量加以限制。它通過個人或策展人委員會的獎勵激勵措施,實現NFT 價值發掘,並對NFT 抵押品進行合理定價。然而,獎勵激勵帶來的估值成本明顯高於其他方法,且過程效率較低,結果也可能不准確。

例如: Taker Protocol, Upshot V1

流動性池定價

同行評估的問題之一就是無法提供NFT 的實時價格。而這種情況不會出現在流動性池定價。每個投入協議的NFT 都由池中有效貸方積極交易,從而產生恆定的NFT 現貨定價,與池中總ETH 相等。一旦NFT 被借款人鎖定在池子裡,交易者就可以向池子裡存入ETH,直到達到他們預估的NFT 價格。如果NFT 被高估,公開拍賣時,交易者可能會損失ETH;相反,如果NFT 被低估,交易者會填滿池子,直到達到該NFT 的真實市場價值,以便在出售時獲取利潤。通過鼓勵對NFT 池進行投機,NFT 定價會更加公正。

例如: Abacus

上述枚舉的案例雖然不屬於非金融交易貸款協議,但這些定價機制在確定最大貸款額以及是否執行清算事件方面發揮了至關重要的作用。一旦確定了NFT 的價值,根據交易方的類型,協議可以分為兩種類型。

P2P 借貸

該方式理論上適用於所有NFT,且更容易確定NFT 的潛在價值。假使存在一個開放市場,那麼借貸協議就是提供這個市場的推動者。一方面,NFT 持有人可以按照他們的期望條款進行借貸;另一方面,資金提供者可以瀏覽平台並決定把錢借給誰。一旦有人接受貸款提議,就會建立合同,而用於抵押的NFT 將轉移到由協議保護的託管賬戶;同時,貸款將連同本票NFT 也會一起轉移給借款人。

貸方和借方就貸款期限、LTV 比率和APR 等貸款條款達成協議,能降低系統風險,因為違約只可能發生在貸方和借方,而不是整個系統。然而,由於需要貸方和借方雙方共同達成協議,儘管該種方式靈活可定制,但它具有較低的流動性和擴展性。

例如: NFTFi, Arcade, MetaStreet

P2Pool 借貸

與可能永遠不會被接受的“bid-and-ask” 貸款不同,P2Pool 更像是“讓市場決定”:集中貸方提供的流動資金,根據各方的供需情況,分攤借款人支付的利息。如果借款人無法償還貸款,或價格下跌導致NFT 抵押品面臨清算,協議將拍賣NFT,所得款項將返還給借款人。

通過P2Pool,借款人可獲得的資金量將大大增加,同時,借款人可以立刻獲得流動資金,無需貸方確認條款。然而,這也意味著他們需要依靠預言機的價格信息生成貸款條款。由於長尾NFT 資產對價格操縱更為敏感,該方法僅適用於主流NFT。

例如: JPEG’d, DeFrag, BendDao, MetaLend, Pine, Drops DAO

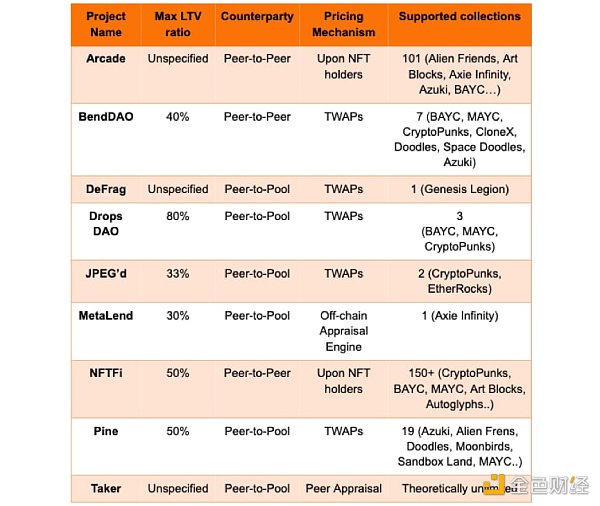

為便於比較,在評估NFT 借貸協議時,我列出了一個表格,其中囊括了一些重要指標。有的協議會設置貸款價值比(LTV)上限以減少違約的可能性,而對於流動性和需求更大的NFT,LTV 比率通常會更高。由於P2P 協議的覆蓋面比大多數P2Pool 協議更廣,兩種借貸方式支持的NFT 收藏品差異很大。值得注意的是,大多數協議在調整定價機制和LTV 比率的同時,也在不斷擴大其支持的收藏品。

儘管NFT 抵押借貸協議有許多爭議,但我們仍舊期望,會有更多NFT 借貸和金融化原件進入該領域,為NFT 收藏家提供釋放數字收藏品更大價值的途徑。進一步看,如果有一天借貸協議鎖定了可持續的NFT 數量,這些協議可能會擁有一定程度上的NFT 定價權。這一領域還有許多未開發的潛力,毋庸置疑的是,金融化將是NFT 今年最強勁的風口之一。