原文標題:《3AC contagion》

原文作者:Adam Cochran,Cinneamhain Ventures

合夥人原文編譯:0x711&Bob,BlockBeats

針對三箭資本暴雷後事態進一步蔓延的現狀,Cinneamhain Ventures 合夥人Adam Cochran 在社交媒體分享了其個人看法,BlockBeats 對其翻譯整理如下:

沒想到我會這麼快再次討論這個問題,但自從上週末有消息稱三箭資本沒有「與清算人合作」,它可能意味著這次事件的進程和嚴重程度都充滿變數。

如果三箭資本確實完全不合作,這可能意味著:

· 他們的鏈上錢包中仍持有的一些可轉移Token 無法被扣押。

· 所有被託管或在交易平台的Token 都將被沒收和清算。

· GBTC 份額將被扣押。

· 在合約中未解鎖的Token 也可能被扣押。

包括DeFiance Capital 的「共同投資協議」基金,將在為自己能否存續而戰,以求不被清算。把資金交給三箭資本管理的項目能否在清算過程中得到認可,並獲得償付,取決於是否簽訂了明文協議。

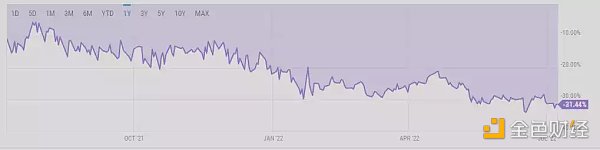

這其中有很多狀況非常糟糕,類股票基金的清算、財庫的損失以及被迫出售(可能是場外交易)任何歸屬頭寸,將真正傷害行業,特別是在熊市期間,這可能會導致很多初期項目夭折。但是,最大的問題是GBTC,因為我們知道三箭資本的GBTC 持倉量很大,並且很容易被扣押。如你所知,由於費用、流動性、轉換風險等原因,GBTC 通常存在比特幣折價。

還有些問題與各自司法管轄區內有關破產的具體規定有關:

1. 債務人是否將以實物轉讓股票的方式獲得償付?

2. 或者,他們是否必須首先進行清算?

希望是第一種情況,這意味著損失將被債權人從賬面上吸收—考慮到GBTC 的高折價,這對他們來說是有意義的,如果未來GBTC 可以轉換為ETF,價差彌合意味著GBTC 價值存在巨大的上行空間。但是,那些擁有債務的人,我們知道至少有幾個最大的頭寸是由以下人擁有的:

1. 使用客戶資金的人。

2. 自行辦理破產程序的實體。

因此,這些團體似乎不太可能希望持有實物。

當我們考慮拋售GBTC 的風險時,我們無法真正衡量漏洞的大小,因為我們不知道這些資產可能被承諾作為抵押品的倍數。但是,我們可以理解他們將如何清算。

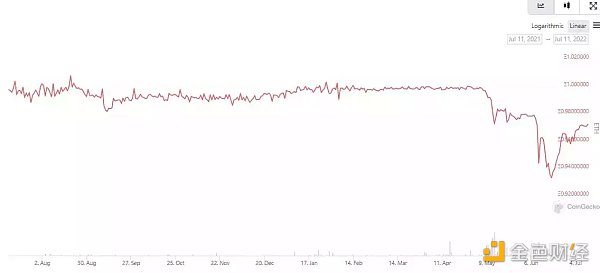

因為我們在加密貨幣行業,所以可能會發揮作用的是一種獨特的產品——「永續期貨合約」「永續合約」與其他選項不同,其沒有到期日。我們只需支付資金費率來維持合同。

如果為正,多頭支付空頭,如果為負,則空頭支付多頭,並且利率根據現貨價格和永續期貨合約價格之間的方向時間加權delta 移動。但是,這是真正重要的一部分:從歷史上看,一般都是空頭支付資金費率。

因為一直以來加密領域有很高的增長,而且有越來越多的市場主體參與,而且FOMO 情緒蔓延(獲得更大的價格脫節) 時,做空總是比做多支付更多的資金費率。

現在,通常這並不重要,資金費率可以被抵消。但是,這確實意味著,如果你持有Delta 中性頭寸(賣空,買入現貨),你就會獲利。

現在GBTC 有30% 折價,這意味著做市商有機會:

1. 賣空1 BTC 永續合約;

2. 以折扣價購買價值1 BTC 的GBTC。

重複此過程,直到套利空間為0。

雖然事情並非我們想像的這麼完美,但假如永續合約價格下跌15%,同時GBTC 價格拉升了15%,價差消失了。我們可能會想「太棒了,局勢控制住了。」但這樣算下來還有一個持有大量空頭倉位的做市商。那麼在這個位置積累一些現貨或者降低一下空頭倉位或許符合他們的最大利益。但是要記住,空頭持倉是有成本的。因此,如果做市商夠老練,他們就有巨大的動機在這個水平深度做市並籌集資金。

一旦我們看到GBTC 的價差縮小,說明這件事上的傳導性風險結束了。就像我們在stETH/ETH 事件中看到的一樣。

在有限制的產品上維持1:1 的價格不太現實,但我們希望價差能夠盡可能小。

三箭資本並不是GBTC 唯一的持有者,因此GBTC 折價的還有其他的原因。但是根據可查的最新文件,在2021 年,3AC 擁有3900 萬股GBTC (約佔22%),BlockFi 也持有很大一部分倉位。

如果這個數據準確,且他們2022 年仍持續購買,那他們很可能持有了大部分的GBTC 份額。

所以,與其期待現貨下跌15%,GBTC 上漲15% 來彌合價差,現貨價格下跌幅度超過GBTC 下跌幅度以彌合價差的可能性更大一些。因為不會有買家有上述風險偏好。這可能意味著機構持有者和共同基金持有者會遭遇進一步打擊(特別是如果BlockFi 仍然持有3%GBTC 頭寸,他們由於財務困難可能會試圖搶先出售。)

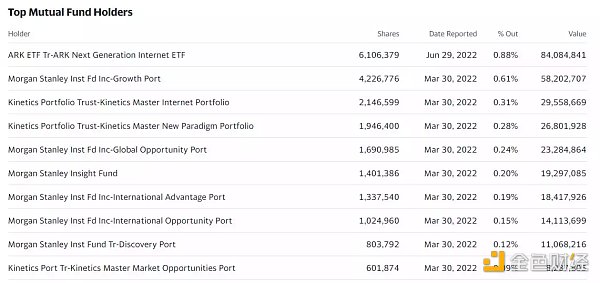

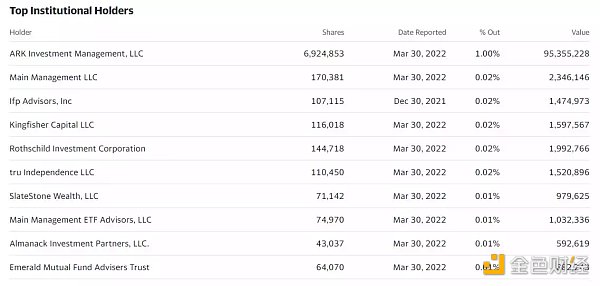

所以,ARK 基金和摩根士丹利的一些基金可能會是受到衝擊最大的共同基金。雖然它的百分比相對較小,但我認為這次事件可能會使主流基金在未來對任何加密貨幣投資都更加謹慎。

對傳統金融的影響方面,養老基金在Celsius 和BlockFi 等機構的損失可能會產生更大的影響。但是,這確實意味著手頭有現金和風險偏好的大型做市商很有可能進一步擠壓現貨價格的零售。對於現金流充裕且風險偏好較強的大做市商來說,這是進一步降低現貨價格的好機會。

這也將成為監管機構否決更多加密產品的理由。

因此,唯一的希望就是三箭資本的債權人願意接受GBTC 的實物轉讓,才有可能出現上漲,當然這還需要當地清算規定的允許。