BTC 的市值遠小於黃金,但機構投資者持有的比特幣百分比表明,目前的定價反映了極好的折扣。

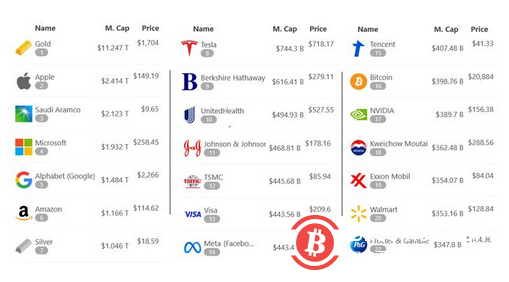

比特幣( BTC ) 的價格今年迄今已下跌56%,但修正幅度不足以將數字資產從全球前20 大可交易資產名單中刪除。比特幣目前4000 億美元的市值高於埃克森美孚、沃爾瑪和寶潔等傳統公司,但始終存在一個問題,即直接比較比特幣和股票等商品是否有效。

看好股票的分析師和投資者不斷提醒加密貨幣倡導者,埃克森美孚在過去12 個月公佈了257.9 億美元的收益,作為其估值的一個合理例子。但另一方面,收益並不一定能解釋波音如何在兩年內錄得161 億美元的虧損,儘管它擁有871 億美元的市值。

衡量商品市場價值可能很棘手。例如,就銀而言,只有50% 的貴金屬用於工業應用。有個人和公司以金條、硬幣或珠寶的形式持有資產進行投資,這些不是“生產性”創收資產公眾號幣勝。

比特幣的價值遠低於黃金11.2 萬億美元的市值,但“4000 億美元”究竟意味著什麼,與全球股票、房地產和債務市場等更廣泛的資產類別相比又如何?

比特幣“數字黃金”論點錯了嗎?

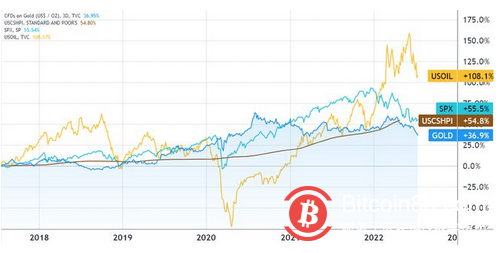

人們應該問的第一個問題是:黃金在過去五年中是一種很好的價值儲存手段嗎?為了找到答案,交易者必須將其價格與全球股票、石油和房地產等其他萬億美元資產類別進行比較。任何價值存儲的總體目標是保持購買力,而不管該期間的價格波動如何。

從2017 年7 月到2022 年7 月,黃金的表現落後於其餘資產類別18% 或更高。貴金屬在2020 年8 月突破2,000 美元,但無法跟上不斷上漲的股票、住房和能源價格。相比之下,同期美國的貨幣基礎、銀行存款和現金增長了48.5%。

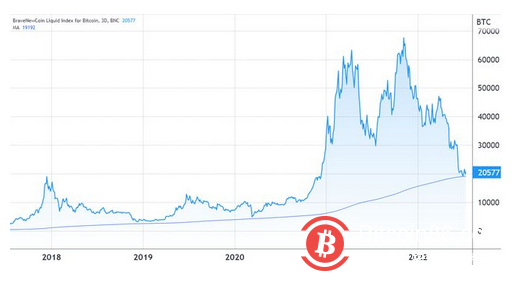

有人可能會爭辯說,隨著時間的推移,黃金未能維持其購買力,但如果當前的全球危機加速或持續時間超過預期,可能需要更多時間來評估貴金屬的表現。與此同時,在同一時期,從2017 年7 月到2022 年7 月,比特幣的漲幅為840%。

這是比特幣價格波動的解決方案

關於比特幣的波動性存在一個有效的問題,鑑於該資產經常面臨每週20% 或更高的價格變動這一事實,這是理所當然的。但是有一個簡單而快速的解決方案可以緩解這種波動,或者至少減少對較長時間範圍的影響。美元平均成本(DCA)策略包括每天、每週或每月定期購買預設數量的資產。

例如,在過去五年中遵循這一策略將導致平均進入成本為19,192 美元。因此,即使目前20,800 美元的價格上漲8.3% 可能不足以與黃金競爭,但它肯定顯示出一種更可預測的形式,可以將比特幣用作長期價值存儲。

黃金ETF 與比特幣投資產品

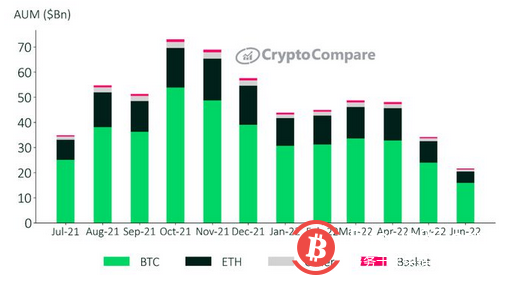

根據CryptoCompare 的數據,6 月份管理的比特幣投資工具(AUM)總額為159 億美元。該指標包括交易所交易產品,例如灰度GBTC 和來自多個提供商的交易所交易票據。這個比率相當於比特幣當前4 億美元市值的4%。

相比之下,黃金支持的ETF 產品在6 月份為2217 億美元,根據來自GoldHub 的數據。如果排除珠寶和工業等50% 的“非金融相關的黃金使用”,剩餘市值為5.6萬億美元。因此,該基金的交易所交易投資工具相當於調整後黃金市值的4%。

比特幣的投資工具持有比率為20,800 美元,與黃金市場相匹配。雖然4 億美元的市值水平可能會讓一些投資者感到擔憂,但與黃金相比,該資產的採用率微乎其微,黃金是一種具有7,000 年曆史的投資工具。

考慮到所分析的五年期,並使用簡單的DCA 策略排除價格劇烈波動,黃金目前是一種更好的價值儲存手段,但這並不會使比特幣在此期間8.3% 的漲幅無效。簡而言之,這兩種資產都尚未證明自己。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載