灰度對過往熊市進行了分析,並對當前的熊市進行了預測。

原標題:Bear Markets in Perspective

來源:Grayscale Insights

編譯:城東鄒公,MarsBit

背景

2008年10月31日,賽博朋克郵件列表中出現一條消息,內容如下:

“我正在開發新的電子支付系統,完全點對點,且沒有中間方。“

幾個月後,2009年1月3日,一個使用假名為中本聰的人,開創了比特幣網絡。 13年後,比特幣激發了一個全新的行業和價值近1萬億美元的新資產類別。雖然比特幣被稱為“十年來表現最好的資產”,在從一開始就獲得了超過40000000%的收益後,這段旅程並不總是坦途。

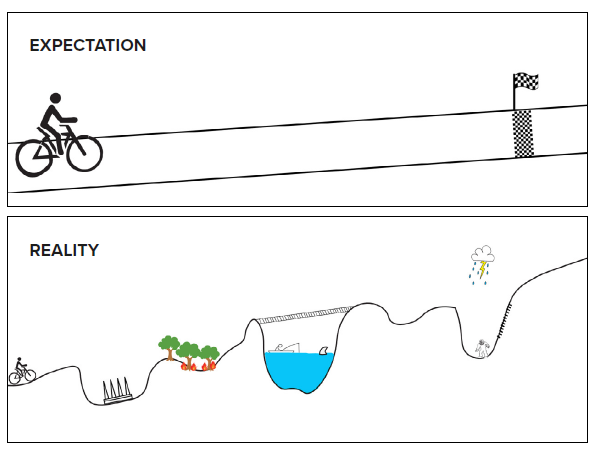

圖示1:理想VS現實

誕生於2008年的金融危機和經濟衰退,加密技術是從一份九頁的白皮書中關於去中心化網絡到了萬億美元的產業創新領域,如可持續能源、金融、娛樂、藝術等。結合我們在這個週期的視角,儘管我們經歷了沉痛的價格下跌,不確定性因素將繼續籠罩加密市場。長度、到達峰值和低谷的時間,以及到達峰值和低谷的恢復時間,每個市場週期中之前的歷史高點可能表明當前市場可能類似於之前的周期,這導致了加密行業持續創新,再創新高。

加密市場週期

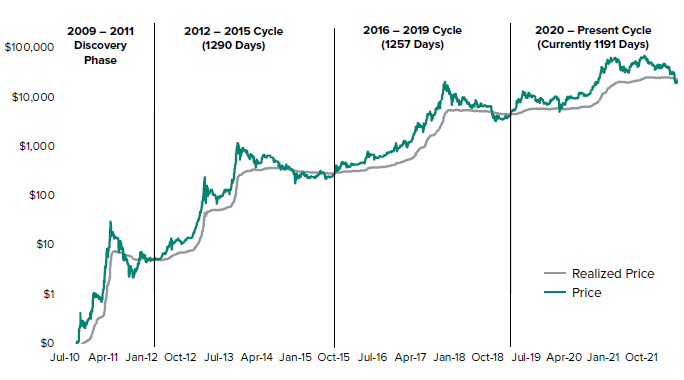

與傳統經濟和金融市場一樣,加密技術也有潮起潮落。加密市場週期平均持續約4年或約1275天。雖然定義加密市場週期的方法各不相同,但我們可以定量地定義一個週期,以實現的價格低於市場價格(即資產的當前交易價格),使用比特幣價格作為例子。注:我們排除了2021年3月份低於市場價格的已實現價格交叉,因為當時為應對新冠肺炎大流行的極端市場波動。

圖示2 比特幣市場週期:價格VS已實現價格

已實現價格是所有資產按其購買價格或已變現市場的總和資本化,除以供應量有多少頭寸處於盈利或虧損狀態。

實現價格=已實現總市值/當前供應量

低於市場價格的實現價格意味著大多數資產的持有價格高於市場當時被買下的價格。相反,高於市場價格的已實現價格意味著資產持有價格低於購買價格。確定大多數資產何時高於購買價格有助於確定市場何時開始走出熊市,過渡到新的周期(反之亦然)。

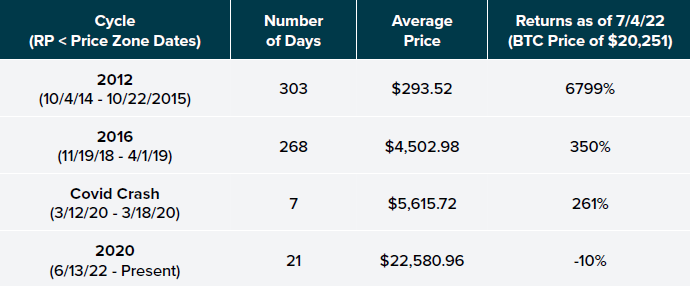

截至2022年6月13日,比特幣的已實現價格低於市場價格,表明我們可能正式進入熊市。以正常模式,一些人認為,市場週期中的這些點可能代表最好的購買機會。下表顯示了比特幣的平均價格在已實現價格<比特幣市場價格的區域內。

進入這個區間只有21天,我們相比以前的周期,可能還會有約250天的買入機會。

圖示3:BTC已實現價格

市場週期數據

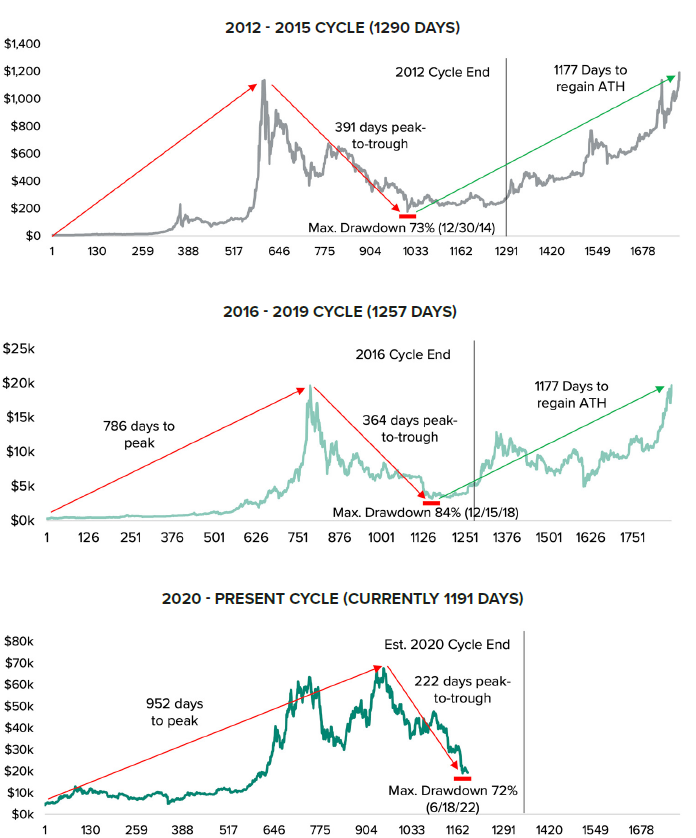

根據上述框架,加密市場週期已經每次達到峰值需要更長的時間。 2012年,市場用了603天達到峰值,每個後續週期增加約180天,2016年為786天,2020年需要952天達到峰值。

從高峰到低谷,2012年和2016年的周期持續了大約4年,或2012年分別為1290天和1257天,用391天的時間下降了73%,2016年用了364天下降84%。

在目前的2020年周期中,截至2022年7月12日,我們有1198天的時間表示該週期中還有大約四個月的時間,直到已實現價格交叉回到市場價格之上。比特幣比歷史最高水平低222天,這意味著我們可能會看到另外5-6個月的價格下跌或橫向波動。從歷史上看,每次市場觸底似乎都提前一個月。

在2012年和2016年的周期中,僅僅用了不到三年的時間就重回曆史新高。分別為1082天和1059天。在那之後,又過了一年才又創下歷史新高。

圖示4 週期

與前兩個週期急劇上升和下降相比,2020年的周期似乎更長,在歷史新高範圍內浮動。這可能是由於加密技術的日益成熟,在以前的周期中不存在的市場。不僅是因為對散戶而言加密變得更容易投資,也跟加密交易所交易產品的激增有關。例如,巴西、加拿大和歐洲的比特幣和以太坊ETF。以前他們可能無法投資該資產。此外,去中心化應用程序(DAPP)的發展勢頭越來越強勁並在去中心化金融、遊戲、藝術等領域找到立足之地。

簡要加密市場週期歷史回顧

從定性的角度來看,每個週期都標誌著產品和採用,為下一個週期提供了跳板。以下是對從2012年開始發生事情的簡要概述

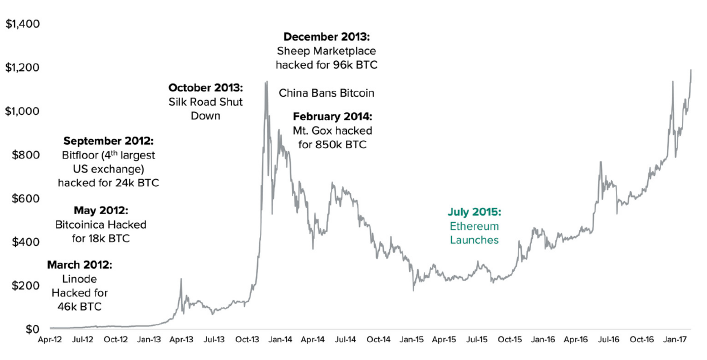

2012-2015年:黑客時代+以太坊誕生

2012年,加密市場幾乎完全由比特幣組成。幾乎整整一年後也就是2013年,CoinmarketCap才出現,跟踪的數據不到30種代幣。除了交易之外,比特幣的主要用途是在線購買商品,比如絲綢之路等網站。當時,絲綢之路是驅動特幣網絡新增用戶一大動力,,而最大的比特幣交易所還是Mt.Gox,它主導了全球大部分比特幣交易。

這一周期的主要主題是新加密交易和錢包。儘管這項資產尚處於起步階段,但企業家們希望從交易中獲利。然而,圍繞如比特幣資產託管和管理運營還不存在,導致了對中心化系統的多次黑客攻擊,100多萬比特幣被盜。

許多早期的開發成果,如Linode和Bitcoinica,看起來沒有什麼價值。隨著比特幣價格持續攀升,對整體價格的影響一直持續到2013年。

圖示5 2012週期—擴張

在經歷了包括絲綢之路關閉在內的挫折之後,中國禁止銀行處理比特幣交易,以及Mt.Gox黑客攻擊盜取85萬比特幣,舉幾個例子,比特幣的價格在第二年下降了約80%,2017年12月16日達到峰值。 Mt.Gox黑客攻擊是最後一次也是最大的一次漏洞利用,標誌著這一周期牛市階段的結束。價格下滑的同時,投資者對該資產類別的信心也在動搖,許多較新的資產類別也是如此。新參與者離開了該行業。那些留下來的人繼續建設、發展中心化實體的複雜資產託管和新加密技術。可以說,2012年的市場低迷週期中,最重要的項目是以太坊。

以太坊的誕生開啟了通向各種可能性的閘門,而不僅僅是簡單的發送和接收數字資產。而之前的創新具有逐步提升的特點,如更大的區塊和更快的出塊速度,以太坊引入了“智能合約”的力量,這將允許創建高級應用程序,如去中心化交易所、借貸平台、娛樂和鏈上的NFT。這一創新使其成為可能在去中心化區塊鏈上編程應用程序,提供高級功能,而不僅僅是轉移代幣。雖然以太坊於2015年正式推出,但在此之上創建的應用程序,需要幾年的熊市建設才能獲得吸引力。

2016-2019 ICO實驗與DeFi的誕生

在此期間,情緒恢復,以太坊帶來了更多可編程加密。首次代幣發行(ICO)作為籌款工具和詐騙機制,獲得了極大的關注度。許多散戶共同投入數百萬美元購買代幣,以支持願景和最終無法實現的項目。在興奮的高峰期,項目可以通過網站和未知團隊籌集1000多萬美元的種子資金。此外,加密交易所BitMEX推出了永續合約(PERP)

–傳統金融市場中不存在的創新期貨產品

–為交易員提供利用槓桿進行交易的新方式。槓桿交易毫無價值的ICO代幣只會加劇瘋狂的價格行動。

從2017年10月到2018年,宏觀驅動因素,如量化緊縮和貿易爭端,導致新興市場和風險資產(比如:加密)的出售。 ICO平倉也抹去了市值的很大一部分。

加密技術的總市值從7000億美元降至1000億美元,儘管非常慘痛,但持續的拋售並沒有扼殺市場。相反,由於資金流向山寨幣和ICO代幣,比特幣在市場的主導地位,下跌至歷史低點。

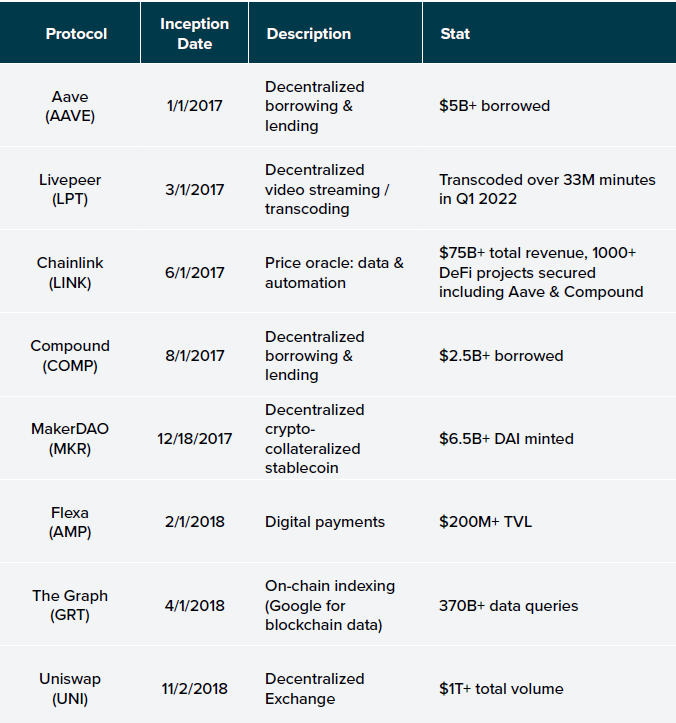

儘管價格表現平平,但許多如今代表產業的大多數核心去中心化應用,是在這一時期啟動的。例如,自動化做市商Uniswap,一年前由以太坊創始人Vitalik提出的概念,它做到了無許可資產交換比以前的任何產品都更高效。 Aave,借貸協議,也是在此期間創建的,標誌著第一個應用程序之一允許儲戶通過使用智能合約的借款賺取利息,這些協議擴展了以太坊的功用,並通過新用戶的採用,奠定了DeFi夏天的基礎。

圖示6 協議

這些在熊市期間建立的dApps成就了2020年下一周期DeFi夏天的重要催化劑。

2020—至今: 槓桿,機構與DeFi考驗

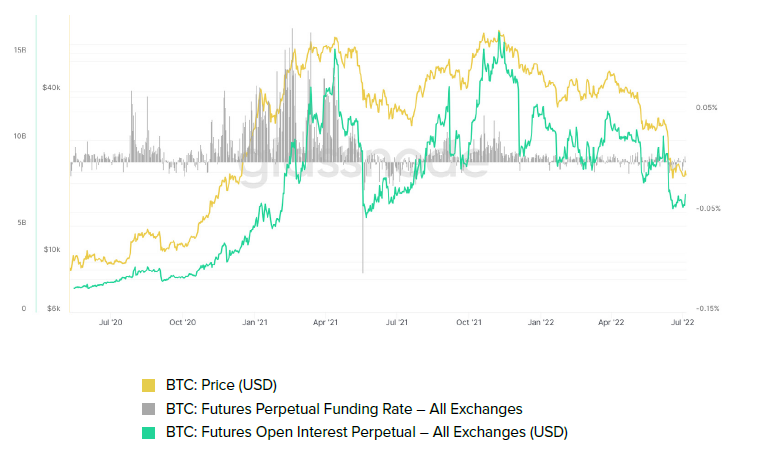

2020年市場週期就是一個槓桿的故事。在日益流行的永續合約和芝加哥商品交易所(CME)推出比特幣期貨,政府為應對2019冠狀病毒疾病大流行支撐經濟,投資者被吸引並啟用槓桿。

2021年4月14日,比特幣的初始價格達到了6.48萬美元的峰值,但因到期而解凍從永續合約和其他衍生品中獲得高槓桿。融資利率—交易員之間為使期貨價格與現貨價格一致而進行的定期付款——顯示看漲,表明比特幣市場不成比例地做多,願意支付巨額費用以維持其頭寸。該看漲融資率環境持續了六個多月,交易員繼續提高槓桿率,他們的頭寸是使用加密作為抵押品。抵押品價格下跌導致被強制出售和清算,也導致2021年夏天BTC跌至2.9萬美元。

圖示7 BTC永續合約利率與未平倉價格利率

2021夏末,市場似乎從之前的經驗中吸取了過度槓桿交易的教訓。當未平倉股開始上漲時,融資利率比以前溫和。然而,在此期間,槓桿率主要掌握在CeFi公司和對沖基金手中。這些企業的運營缺乏透明度導致了第二波起勢,在市場於2021年11月10日再次達到6.89萬美元的峰值後,槓桿作用的浪潮開始消退。

CeFi是一種簡單易操作的訪問DeFi並賺取收益的方式,年化率在5%-20%之間。 CeFi平台可以向用戶提供大約3-8%的年化率來使用押金,超過宣傳的收益率,提供給用戶以捕捉差異。在高光時刻的市場相對容易做到。

重要的是,套利利率的策略通常會受到各種因素的影響風險,即宏觀經濟挑戰和持續時間不匹配。當由於擔心通貨膨脹、物價上漲,美聯儲開始提高利率開始,價格從歷史高點第二次下跌,槓桿頭寸開始放鬆。它始於UST的崩潰,這讓加密市場損失了350多億美元。 Anchor協議是UST生態系統的重要組成部分,是主要來源用於產生收益的來源,因為它在UST中提供約20%年化率。

CeFi平台使用的另一個收益來源是流動性ETH質押-主要是通過Lido Finance。有傳言稱以太坊合併可能推遲,又造成更廣泛的市場恐慌外,stETH兌ETH利率從歷史1:1下跌至0.95下方,造成大量stETH被清算,再進一步加劇市場拋售。

除CeFi外,許多機構交易公司也受到嚴重影響。他們參與Terra、stETH和槓桿交易。許多加密素數經紀人發放了最終無法償還或清算的貸款,擴大了危機蔓延到那些為投資者賠錢的公司之外。

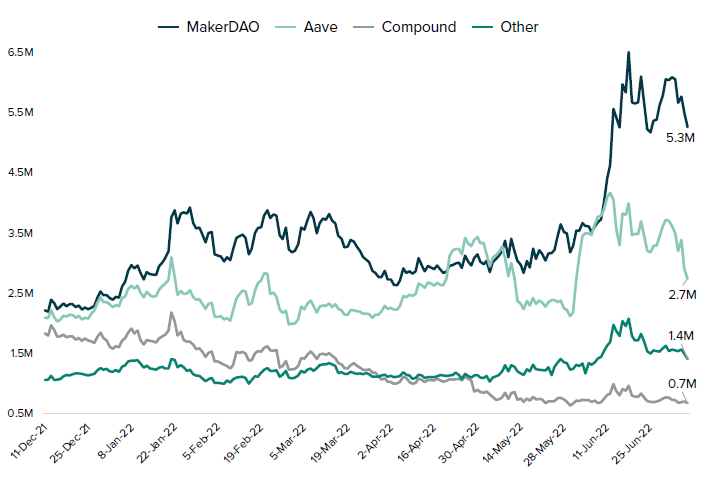

儘管市場形勢嚴峻,但引發增長的核心DeFi協議繼續按預期正常運營。不同於他們的中心化交易對手,Aave、Compound和MakerDAO仍然存在,對市場有彈性,保持其貸款價值比,不承擔任何不良資產。截至2022年7月5日,Uniswap已處理了超過420億美元的業務

過去30天的交易量和元宇宙代幣,如AXS、MANA和GALA在同一時期的表現優於比特幣和以太坊。

鏈上發生了什麼?

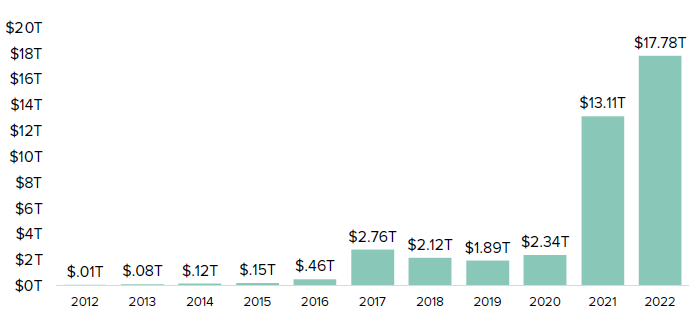

在加密行業發展中,數字資產的價格僅代表更廣泛生態系統的一部分。比特幣的價格一直在波動,在市場不確定性期間,除了傳統金融資產外,潛在的該網絡繼續按設計運行,有望處理近18萬億美元的費用,如下圖所示,2021的價值為13萬億美元。墨西哥是第三大匯款接收國,也是許多國家運用這一技術的國家其中之一。位於墨西哥的加密交易所Bitso的數據,2021Q1至2022年Q1的跨境匯款增長了4倍。

圖示8 BTC網絡價值

智能合約如以太坊和Solana,也可以用於為更願意轉移比特幣以外資產的用戶匯款,比如穩定幣。無論使用何種區塊鏈,假設網絡有強大安全性,用戶就可以通過互聯網安全地將價值傳遞給世界上的任何人,有時只是為了低於傳統匯款支付的手續成本費。

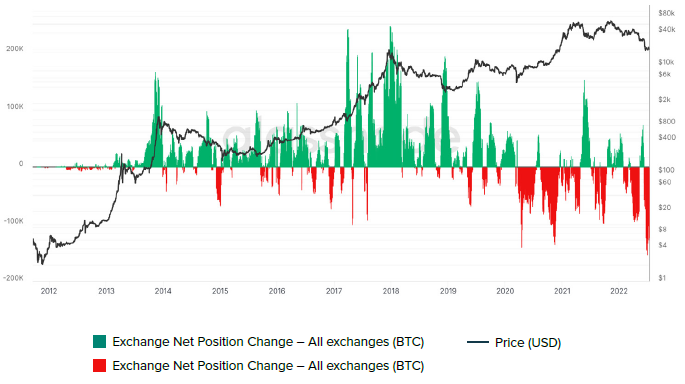

衡量比特幣金額的30天交易所淨頭寸變化,在中心化交易所,2022年6月出現了有記錄以來最大的資金流出,表明持有人正在將其代幣從交易所和中心化借貸中轉移出平台。這表明投資者可能對中心化管理的基金持謹慎態度於風險較高的策略,可能面臨流動性問題的貸款人使用用戶資金。相反,用戶似乎在被動地選擇持有他們的數字資產。

圖示9 BTC:交易所頭寸變化(BTC)

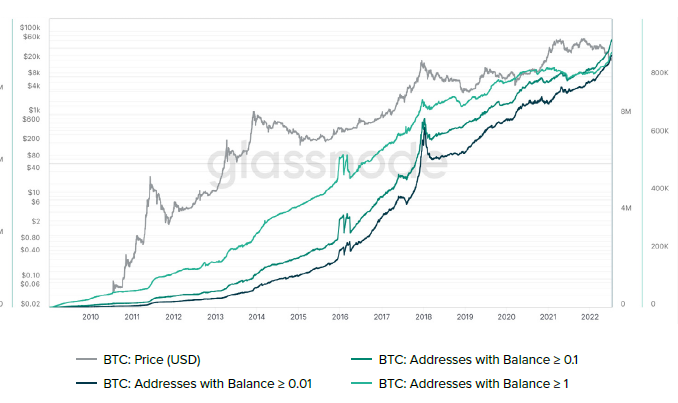

其中許多資金外流可能是由於投資者藉此打摺機會增加自身倉位。錢包地址的數量持有數。 001-.01 BTC,01-.1 BTC,和1-1 BTC急劇增加創歷史新高。這標誌著市場情緒發生了有趣的變化,從歷史上看,較小的投資者在危機時期,面對不確定性——尤其是2018年比特幣價格從約2萬美元下跌後,減少了頭寸規模。

圖示10 BTC:小散戶餘額數

DeFi也度過了有趣的一年。 1997年,James Dale Davidson出版的一書《個人主權》中,他預言:“管轄權的擴散意味著試驗新的合同執行方式和以其他方式確保人身和財產安全。”

面臨破產的CeFi公司和對沖基金使用了以下組合:DeFi協議,如Aave,和中心化貸款人借款資本。有趣的是,DeFi頭寸在中央貸款人或股權持有人之前償還。中心化的借貸協議根據代碼自主運行,寫在智能合同中。對於去中心化借貸協議,沒有協商倉位條款的方法——如果低於貸款價值比,它將被直接清算。

鏈上活動的透明性也讓市場參與者洞察這些機構的倉位——傳統市場可能會更加不透明——讓市場有時間準備和調整潛在的清算。儘管由於用戶減債導致資本外流,但總的在Aave和MakerDAO等借貸平台上的借款仍高於2022年初。

圖示11 去中心化借貸平台總借出(ETH)

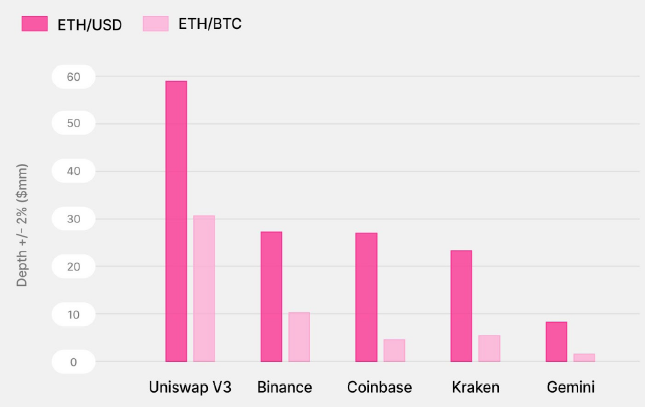

最大的去中心化交易所Uniswap,在這個市場週期中也取得了令人矚目的增長。成立於2018年11月熊市期間,它已經成長為DeFi生態系統的核心支柱。由Uniswap基金會和風投Paradigm的研究表明,對於ETH/USD和BTC/USD對,Uniswap具有更大的市場深度。這一點尤其令人印象深刻,因為Uniswap已經和交付所有正在交易的資產,可以交易不需要轉移或交付資產,直到用戶自行保管。在穩定幣交易對上,其流動性高於中心化交易所,在USDC/USDT交易對上,Uniswap的流動性幾乎是全球最大交易所Binance的5.5倍。

圖示12 市場深度對比ETH/USD 與ETH/BTC

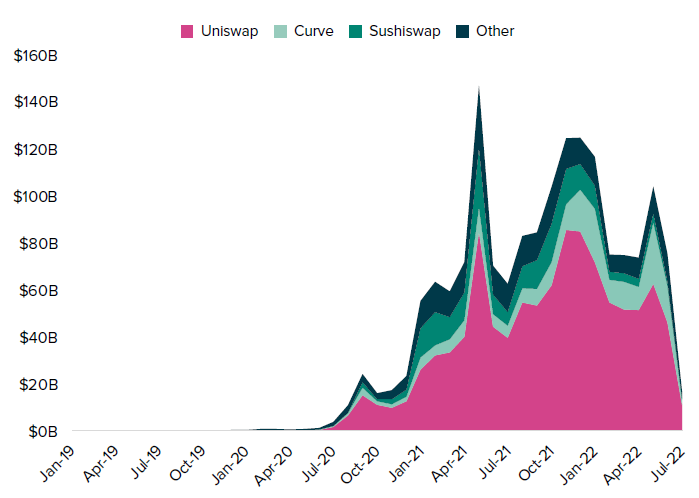

即便處於不穩定的市場環境,月度去中心化交易所(DEX)交易量也保持穩定。一年前的2021年6月,DeFi幾乎不存在,DEXs處理了幾十億美元的交易量。截至2022年6月,以太坊上的DEX,如Uniswap,交易額約為750億美元。 2022年7月DEX交易量也與2022年2月持平,當時以太坊價格大約高出2.5倍,分別約為2800美元和如今的約1100美元。

圖示13 以太坊去中心化交易所體量

以太坊(Ethereum)的創建——一個像比特幣一樣去中心化網絡,但具有智能合約能力——它創造無限的可能性。元宇宙是加密中增長最快的類別之一,根據CoinMarketCap,超230項資產,價值超過110億美元。 Axie Infinity,基於以太坊的流行區塊鏈遊戲,在過去的30天裡,有超過77.8萬個活躍地址。現有公司也開始採取行動,對加密和遊戲娛樂之間的交叉感興趣。 Gala game是一家基於區塊鏈的遊戲開發商,最近與Epic Games建立了合作關係,它是Fortnite背後的工作室。 Gala和Epic遊戲將為超過1.94億的用戶提供輕鬆訪問和曝光。這可能是他們有史以來第一款基於區塊鏈的視頻遊戲——邁出了一大步推動行業發展。

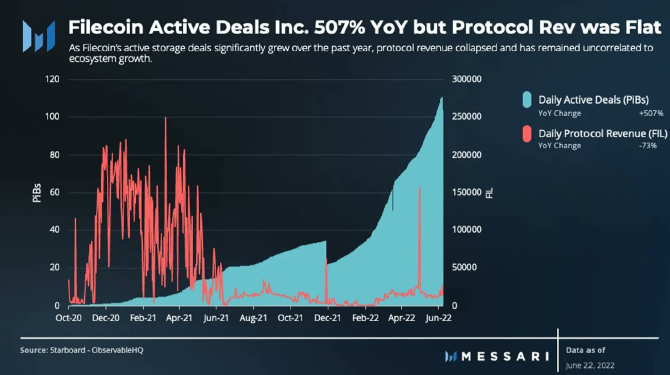

加密市場的另一個類別是去中心化基礎設施。 Filecoin,去中心化文件存儲網絡–於2021年6月啟動了hyperdrive升級,使得交易吞吐量增加10-25倍。下圖顯示了在網絡升級後,儘管網絡使用率呈指數級增長(每日活躍交易)。雖然協議收入很重要,發展並不總是依賴於它。就Filecoin而言,這次升級擴展了網絡,繼續為用戶提供成本為亞馬遜AWS S3 費用0.001%的文件存儲。

圖示14 Filecoin 活躍交易

接下來

經驗豐富的加密投資者對劇烈的價格波動並不陌生,即便遇上新興資產類別中80%的回撤。我們相信支撐整個行業的技術,有潛力徹底改變數字生活的方方面面,從金融科技到娛樂。在互聯網出現40年來,從未存在真正擁有數字資產的方式,且不要用人去運營物理硬件,直到比特幣誕生。

我們容易忽視作為一個行業已經走了多遠,但在我們看來,於投資者而言,壞消息可以被視為是好消息。在足夠長的時間範圍。一個匿名者的業餘愛好項目,一次又一次被宣告死亡的密碼學家,現在為全球無數行業提供價值。區塊鏈技術正在幫助發展中國家實現金融包容和公平

激發金融和密碼技術創新,推動互聯網發展到一個新階段——數字所有權資產和不依賴於中心化權威。

在撰寫本文時,加密行業的每個類別經歷了這一周期,生態系統比以前更加強大。在加密中,我們已經看到,失敗並不是行業的致命傷,相反,它是邁向未來的必要步驟。這個市場週期為我們提供經過考驗的DeFi和基礎設施協議,擴展解決方案的創新,不斷增長的元宇宙行業,等等。儘管價格下跌、清算和波動,加密行業將繼續建設和創新,突破想像邊界。