本文將介紹您需要了解的有關比特幣市場現狀的所有信息。

比特幣目前較去年11 月的歷史最高點下跌了70%,這是其在其短短12 年生命週期中最深的價格修正之一。

本文不打算做任何宏觀的批評和鸚鵡學舌眾所周知的事情。全球通貨膨脹是個問題;美聯儲正在提高利率以解決這個問題,同時試圖在不造成嚴重經濟損失的情況下實現“軟著陸”。

讓我們談談相關性。

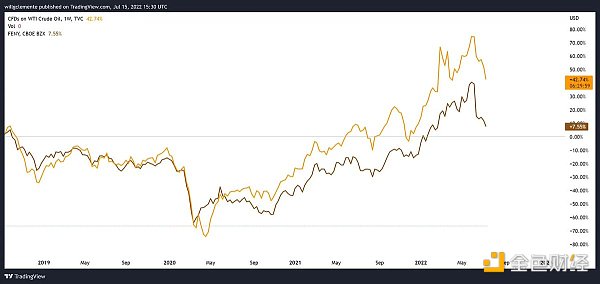

自2020 年以來,比特幣與美國聯邦基金利率基本上呈負相關。

它還與美元指數DXY 呈負相關。同時與納斯達克和標準普爾正相關。

目前,所有這些相關性都不利於比特幣。

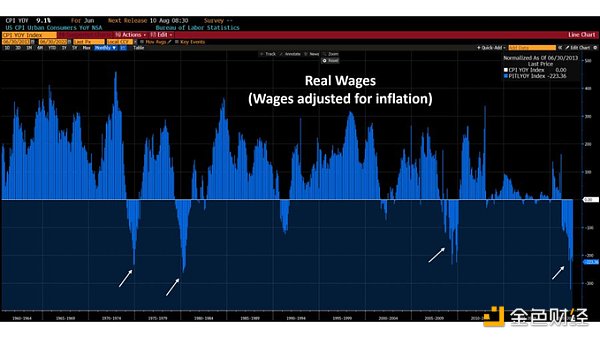

市場已經證明,比特幣不一定是對沖CPI 通脹的工具,而是對沖貨幣貶值的工具。 (下面的相關性)

考慮到這一點,長期資本分配者可能會採取一些方法(大致上)來處理比特幣。

-

等待貨幣狀況的明顯變化

-

查看比特幣原生方法來確定估值和動量

-

無視價格如何,平均分配投資

如果你選擇#1,我的猜測和你的一樣好;我無法預測美聯儲會做什麼。 (很少有人這樣做)

如果你選擇#3,那你不需要關注這篇文章。

對於#2,希望我能夠幫助思考這些方法並在這個文章中提供一些價值。

關於估值,我認為可以採用兩種通用方法:價格和網絡相關(比特幣原生)估值方法。

下圖是一個簡單的價格結構圖。比特幣在2017 年的歷史高點上方橫盤修整(這是有史以來第一次),下一個主要支撐位在12 K-14 K 以下。

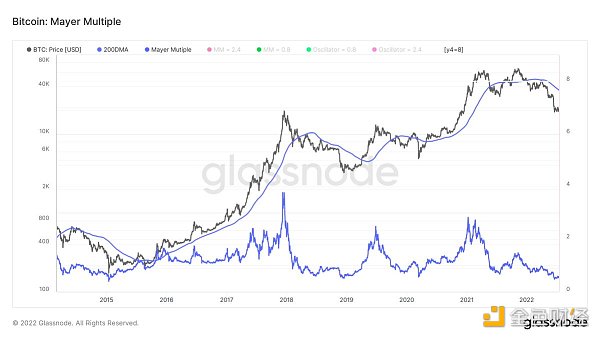

查看比特幣的4 年趨勢和與該趨勢的標準差,這是有史以來第4 次低於該趨勢。

比特幣也達到了低於其200 天趨勢的第二低偏差,僅次於2015 年的熊市。

接下來是網絡統計。這些方法是與比特幣礦工和錢包移動相關的數據(跟踪行為動態)的組合。

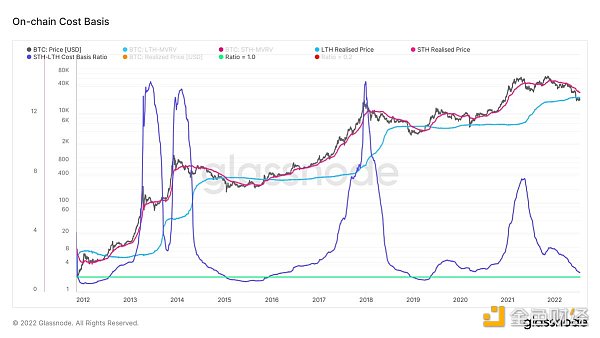

比特幣的市場價格(由邊際買方/賣方* 供應量設定)低於其實際價格(每枚幣最後支付的價格* 供應量)。實現價格是市場成本基礎的代表。

低於實際價格(綠色區域)意味著mkt 總體上處於水下。

應用已實現價格的一種更精細的方法是查看短期和長期持有者。二者的成本基礎交叉已成為良好的觸底信號。他們目前距離交叉點不到6,000 美元。

儲備風險可以衡量長期持有人相對於市場價格的信心。這也屬於深度價值領域。

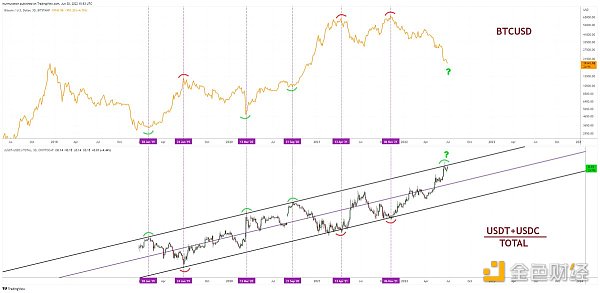

這張圖表著眼於主要穩定幣(USDC+USDT)相對於整體加密貨幣市值的規模。

用作備用金與市場部署量的代表,這是在觸底/累積區域。

好的,現在讓我們談談礦工。我們將討論礦工和市場之間的周期性動態,然後介紹使用礦工動態評估BTC 的方法。

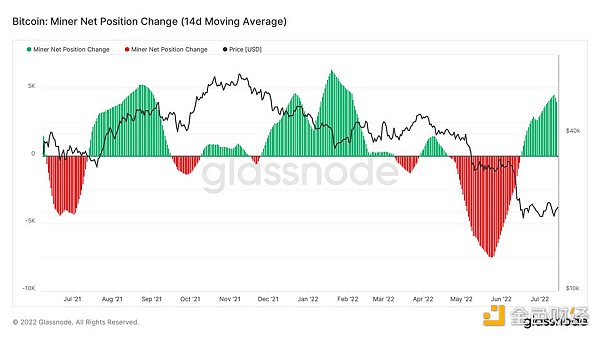

礦工是比特幣市場中非常順週期的力量。他們在牛市中持有比特幣,在熊市中成為被迫賣家。

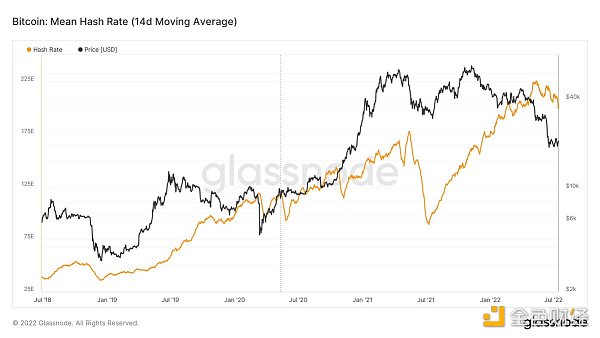

從購買礦機到運行有延遲,原因有多種,包括製造/運輸時間和為機器運行建立貨架容量。因此,算力的周期性峰值歷史上落後於比特幣價格峰值的峰值。

您可以將礦工視為短哈希、難度(算力的二乘積)和能源成本;同時做多比特幣的價格。隨著插入新機器的增加和比特幣的價格下跌,礦工的利潤被壓縮。

現在正在發生同樣的影響,因為礦機在2021 年末和2022 年初繼續以激進的速度接入,但比特幣現貨價格下跌了約70%。最重要的是,還有一個新變量增加了利潤壓縮,即膨脹的能源成本。

查看礦工盈利能力的一種方法是算力價格。 (礦工收入/算力價格)

這是自2020 年底以來的最低水平。

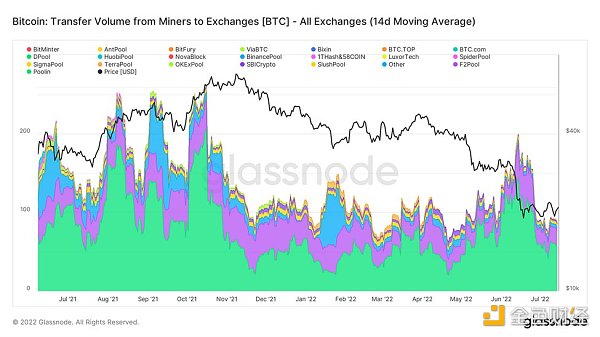

(1/3) 以可操作的方式查看算力的一種方法是查看算力帶狀圖(ribbons)。算力ribbons 將算力的30 天和60 天移動平均值並列,以創建礦工動態動量移動的代理。當30 DMA 下穿60 DMA 時,這是一個看跌交叉。

(2/3) 表明礦機正在快速拔出(或礦工投降),因此也降低了開採1 BTC 的能源成本。看漲交叉是30 DMA 回到60 DMA 上方的交叉(以2021 年夏末為例)。

(3/3) 目前,我們看到了一個看跌交叉,表明我們確實處於礦工投降時期。

(1/2) 在保證金壓縮的情況下,礦工可能會首先關閉不再以盈利方式運營的礦機,然後作為最後的手段,根據他們的個人情況和策略出售他們的一些礦機甚至比特幣持有量。

(2/2)除了算力下降之外,我們實際上在鏈上看到了一些礦工進行拋售,以及比特幣從礦工流入交易所。從那以後,這種行為有所降溫,但這並不意味著他們仍然沒有賣出壓力。

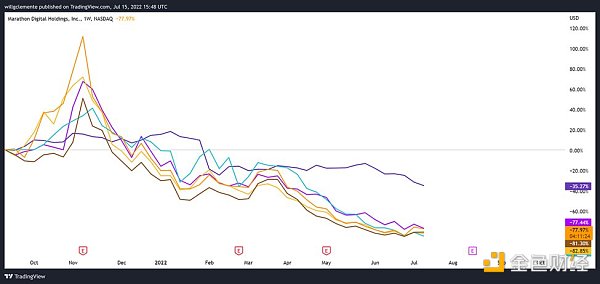

(1/2) 最終,我們應該期待在熊市中倖存下來的礦工會更加強大;(以及比特幣網絡)包括一些可能收購較弱/不太保守的業務。不過,就目前而言,公開市場已經懲罰了礦業股。

(2/2) 在這些低迷的價格下,通過這些礦業股獲得一些更高的BTC 風險敞口可能不是一個糟糕的主意,具體取決於它們的資產負債表。

可以在此處找到單個公共礦工的出色細分:

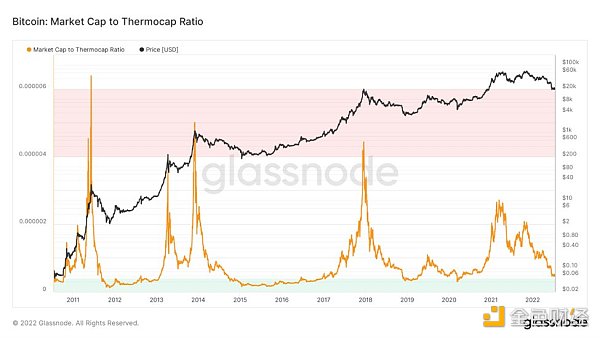

結束所有關於礦工的內容,讓我們看一些估值方法。第一個是termocap 的市值。這比較了比特幣交易價格相對於礦工總安全支出的溢價;並且還針對不斷增長的供應進行了調整。

我們還可以看看我的好朋友@dpuellARK 創建的Puell Multiple。

這將發行的美元價值與發行的365 DMA 進行比較,以衡量礦工的盈利能力。

最後一個感興趣的話題是危機傳染。這從Luna 開始,傳播到3 AC,然後是主要的貸款機構。很難自信地說一切是否都結束了,但有一件事是肯定的:一旦消除了所有的槓桿和不良投資,加密行業將會變得更加強大。

話雖如此,這種強制拋售的主要部分似乎已經發生,至少目前是這樣,通過多種措施發生了一些重大的投降(強制拋售+ 基金贖回)。

來源:DeFi之道