原標題:《The Layer-1 Chain Rotation Thesis: A Retrospective Analysis》

作者:ChainLinkGod

編譯:郭倩雯,鏈捕手

“牛市優化敘述,熊市優化基本面。”儘管這一論調太過以偏概全,它仍舊能夠作為一種基礎邏輯,解釋參與者在不同市場環境中如何思考和反應。大多數金融市場都是如此,但這一準則在加密貨幣市場中更為明晰,因為它的運行速度和加速度是任何其他現有或歷史市場的100倍。

2022年顯然是熊市,不僅因為大多加密代幣從歷史高點下跌80-90%,更是因為市場參與者的注意力從炒作驅動的龐氏經濟轉移到可持續收入和健全經濟中,對用加密貨幣解決現實世界問題產生需求。熊市中,自由資金流動停滯,“為什麼我們又要建造這一切”的問題悄然回升。

雖然牛市敘事和熊市基本面的周期的確並非新事——對於加密貨幣或任何其他金融市場來說都是如此——但值得探討的是,過往牛市繁榮期到底發生了什麼。在這篇文章中,我將討論我如何看待資本輪換遊戲的反身性(市場上反身性理論可簡單理解為,市場趨勢與投資者的心理預期會相互影響)和2021年區塊鏈項目採用的幾乎不可持續的增長策略。

區塊鏈帶寬供/需的不匹配

很明顯,加密貨幣行業面臨的一大主要問題就是區塊鏈的可擴展性問題,也是加密貨幣未來發展可能遇到的阻礙。 “貨幣互聯網不應該每筆交易就要花費5美分”,關於這一點,Vitalik至今仍舊肯定。每秒15筆交易的吞吐量和數美元的交易費用,顯然不適合絕大多數人。

儘管這一問題在這些年以各種各樣的形式出現,但是它第一次出現是以太坊社群在高額交易費上打擊比特幣社群,不過後來劇本出現反轉。 2020年DeFi之夏后,我們進入2021年初,以太坊對大眾來說越來越難使用,網絡擁堵和高額費用的問題變得清晰。

上述推文完美地概括了2021年期間許多人對以太坊產生的關鍵看法和焦慮情緒。因為價格原因,他們被迫出局,認為以太坊社區並不關心他們,而是更關心圍繞去中心化、自我驗證和貨幣溢價的理想。人們的參考依據不同,有些人會說這是“與現實脫節”,而有些人會說這是“不同的優先事項”。

在理想世界中,擴展區塊鏈就是簡單地增加區塊大小,減少區塊間的時間間隔。以下是馬斯克如何激情闡述在Dogecoin區塊鏈上減少100倍交易費用的拓展計劃。

讓區塊鏈更快,把參數調到11,誰知道竟有這麼簡單!當然,在現實中並非如此。這樣的方法會導致中心化,因為運行一個完整節點對硬件有更高要求,會打破區塊鏈的安全模式。既維持使區塊鏈運轉的屬性,又進行擴展是一大難題。

以太坊過去如何滿足散戶需求

以太坊的可擴展性計劃不斷變化。在2021年,執行分片和Plasma從計劃中被抹去,Rollup成為全面關注,就是為了滿足對區塊空間的需求,同時保持以太坊的去中心化。 Rollup區塊鏈將執行與共識和數據可用性分離,允許像以太坊這樣的現有L1區塊鏈結算更多的交易量,而不增加運行一個完整節點的硬件要求。

然而,關於Rollup進行正式發布且達到規模所需時長的猜測與現有問題的難度幾乎完全不一致。這種關於時間線的不匹配信息,存在於Rollup的開發團隊和整個以太坊社區(包括你在內)。事實上,在2021年,Rollup根本沒有準備好滿足散戶的需求。即使到了2022年,Rollup仍沒有完全準備好滿足伴隨全球規模而來的需求。

但這種解釋太細微了,散戶並不關心。去中心化?全節點硬件要求?多年的擴展計劃? 2021年的散戶只是想要更快更便宜的交易,這樣他們就可以繼續輕鬆地在投機性代幣上下賭注。不滿足這個(在當時)非常真實的市場需求將意味著放棄一大筆可賺的錢。這些用戶會簡單地停用區塊鏈,等待以太坊的擴容嗎?當然不是,在這期間,他們的需求只需要在其他某個地方進行滿足。

散戶大規模轉向更便宜的新機遇

以太坊擴容就像在飛行途中更換一架747飛機的兩個引擎,此時飛機上載有一個中等規模國家人數的乘客,具有一家中等規模美國銀行的資本價值。但是,如果我們根本不需要太坊擴容,也不需要關心“維持去中心化”呢?這肯定會使問題簡單很多。以太坊的所有代碼都是開源的,DeFi基元大多都已建立,再加上人們在對所有這些基本上毫無價值的治理代幣進行競價…

就這樣,《Layer1週期理論》誕生了。它非常簡單:分叉以太坊的代碼,使區塊更大更快(感謝Elon),分叉所有核心的DeFi dApp,給人們付錢,讓他們使用它。這樣,就能得到一個尖端的下一代區塊鏈,比以太坊費用更低、速度更快。如果時機合適,那麼你會見證資本湧入,和隨著超速增長而來的所有投機行為。

這種方法如此簡單和有效,不斷被進行。每當賺錢的新部署出現,散戶、機會主義資本和其他市場參與者都會興高采烈地輪換到新的鏈上,去賺取“天上掉下來的錢”。每條鏈通常都有隱秘的新技巧,一般是不同的敘述或細微的技術改進,但從根本上說,都是同樣的理論在發揮作用。

在加密貨幣的牛市狂潮中,這種態勢對所有參與者是雙贏局面。區塊鏈核心開發者可以引導鏈的採用(並在此過程中獲利),散戶能夠再次與DeFi應用程序互動(並在此過程中獲利),而機會主義資本能夠使他們的資產運作起來(並在此過程中獲利)。如果每個人都盈利,而沒有失敗者,這聽起來是不可持續的,它的確如此。 Layer1週期理論是加密貨幣超反身性質的極端。任何東西有起必有伏。

加入Layer1鏈週期的12個簡單步驟

為了了解這種區塊鏈增長策略如何運作,以及為何有效,我們先來看看其中的步驟。如果我們仍然處於牛市,這個解釋可以作為一個遊戲手冊,但現在,我們事後回顧,看待這些步驟是有意義的。

1. 啟動(分叉)一個新的區塊鏈,創建代幣

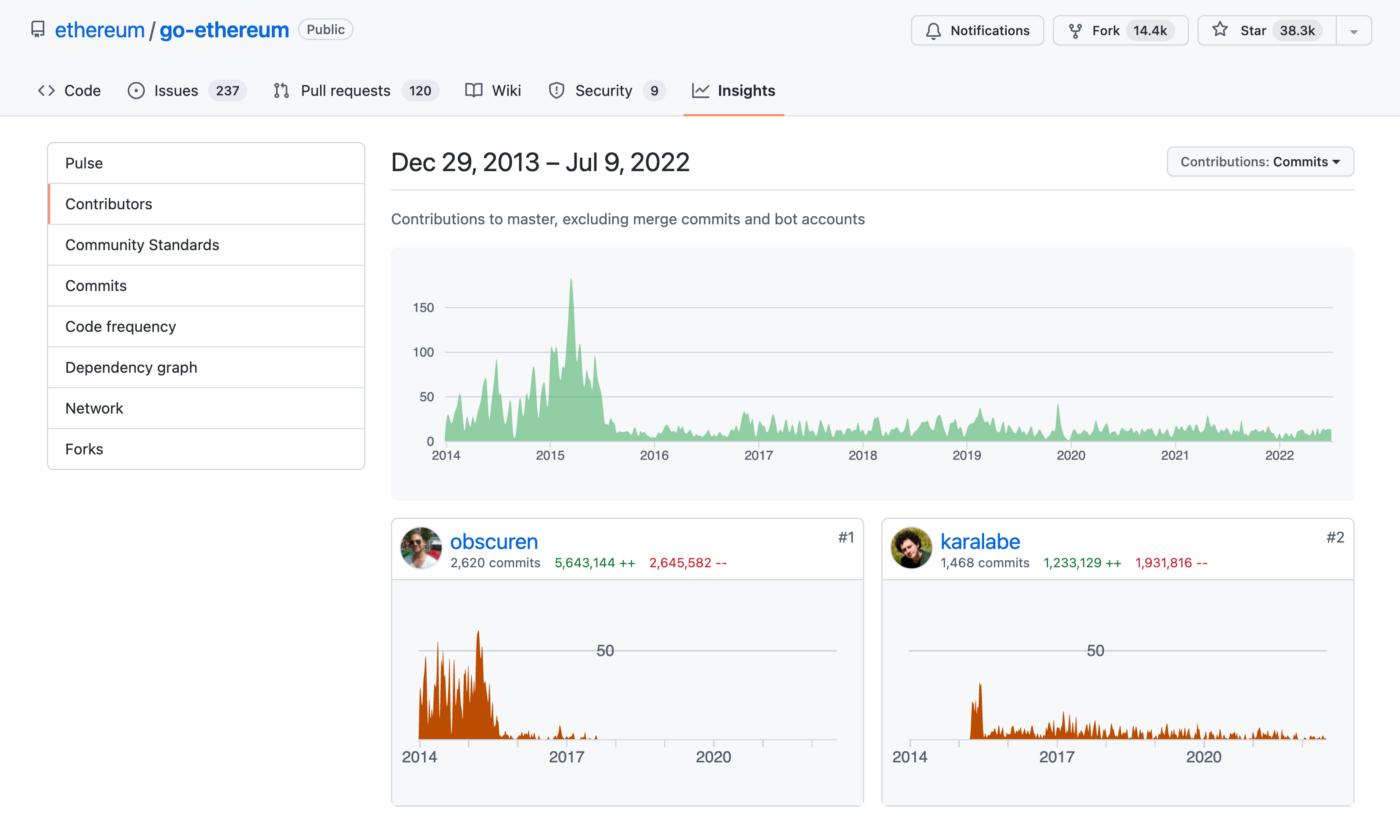

第一步是最明顯的;分叉以太坊協議的Go實現(稱為Geth)。 Geth不僅是免費的開源軟件,通過多年的生產使用,經受廣泛考驗得到了強化。既然已經有一個報酬低廉的開發團隊為你建立了核心技術基礎,何需做無用功呢。

自然,Geth的新部署需要原生幣,用戶可以用它來支付交易費用,並通過區塊獎勵來支持區塊生產者。同時需要原生幣來資助最終啟用的“印鈔機”,以吸引用戶,並支付為分叉Geth而辛勤工作的核心開發團隊。

因此,你不能只是分叉Geth,你需要啟動代幣銷售,以便將最初的原生幣供應給你自己(免費),風險投資人(比公開銷售價格低100倍),也許還有一些用戶(剩下的那部分)。監管機構一般都忙著發出“投資者保護”的道德信號、戳穿合法項目,根本注意不到你。

再次申明,分叉免費開源軟件或發起代幣銷售本身並沒有什麼問題,但這些只是加入L1鏈輪換週期的必要步驟,也許能加速區塊鏈的發展,並在這個過程中讓你、你的投資者、散戶和其他所有人賺到錢。

2. 宣傳你“獨特”的速度和成本優勢

在分叉Geth之後,幾乎沒有必要將區塊大小和區塊時間參數與以太坊主網保持一致。畢竟,這條新鏈存在的目的就是要比以太坊價格更低廉、速度更快。在感謝馬斯克為區塊鏈無限可擴展性貢獻的智慧後,你還可以採用一些其他精妙的營銷技巧。

當新區塊鏈推出時,區塊和狀態樹是空白的。這意味著交易成本幾乎為零(亞美分),而且它們將被納入下一個區塊的鏈上(在幾秒鐘內確認)。你要用對比圖展示你的新鍊和以太坊的區別,向人們證明只有“受虐狂”才會繼續使用以太坊。

不要擔心對區塊空間的需求最終會超過供應(這時交易的收費市場就會啟動),或不受控的情況下,“狀態膨脹”最終會使鏈無法運轉(由於磁盤IO瓶頸越來越大)。這些都是未來會出現的問題,但目前而言,從技術角度來講,你的區塊鏈比以太坊更快、更便宜。

同樣,由於區塊和狀態樹是空的,運行一個完整節點的硬件要求會很低,甚至低於以太坊。隨著時間推移,區塊被填滿,狀態樹的增長速度超過以太坊,這種情況自然會發生變化,但與此同時,你可以聲稱你已解決了可擴展性問題,而不需犧牲去中心化和自我驗證。

自然,有些人會試圖指出你使用捷徑增加吞吐量,但他們可以很容易地被反駁為“最大化主義者”,或者乾脆被忽略,因為他們顯然是NGMI(not gonna make it“鐵定沒戲”)的論調者。如果這不起作用,那就需要一些更先進的戰術。這時,營銷變得更類似於心理操作“煤氣燈效應”,於是推特成為主要戰場。

找到並擁有一個口號,如“共識是瓶頸,可擴展性算不上一個工程問題”,“去中心化是摧毀所有副本的成本”,或者直接稱那些不與你保持一致的人為“可憐的人”,“他們的規模不是規模”。拋出一句“未來是多鏈的”,也不失為一種好辦法。

祝賀你,你已成功解決了區塊鏈的可擴展性問題,而且沒有作出任何取捨,這就是你的優勢。此外,你已經推出並分發了代幣,你現在擁有了一個社群,由經濟上受激勵的代幣持有者構成,他們會模仿你的敘述,不惜一切代價捍衛你的區塊鏈,反對FUDster(傳播恐懼、不安、不確定信息的人)。同時也不要忘記定期指出以太坊的價格有多貴。

3. 分叉和部署核心DeFi模塊

到這一步,你可能已經發展出一個小眾社區,但到目前為止,你的新區塊鏈上實際無事可做。散戶想要可以投機代幣的應用程序,對非託管交易所、貨幣市場、超額抵押的穩定幣、衍生品平台等關鍵DeFi模塊有需求。再次回顧以太坊,你會發現它擁有免費開源、不斷增長的智能合約生態系統,可以很容易地分叉並部署在新鏈上。

然而,區塊鏈核心開發團隊將自己的分叉dApp部署到自己的分叉區塊鏈上,這看起來並不像一個生態系統,所以你會希望讓其他團隊部署這些dApp,可以通過兩種方式輕鬆實現。第一種是向機會主義的開發者分發贈款,他們擁有創新想法,那就是去創造“[ABC]鏈的[XYZ]dApp”。

平心而論,分叉和改進開源協議確實推動了可能性的邊界,對這個行業產生積極影響。但很多時候,他們的想法只是簡單地分叉一個已建立的協議,將其部署在新鏈上,用不同的品牌營銷將其包裝為一個全新的東西。

第二種方法更細微,但通常時間和金錢成本更低。自己分叉這些DApp,僱傭一個開發團隊來冒充創始人和維護者。如果你找不到開發人員來扮演這個角色,那就自己扮演,但要使用假名,這樣就不會有人知道了。

最終結果和目標是相同的——模仿以太坊生態系統,不過是在你的區塊鏈上,並有新的DApp代幣,這樣散戶可以進行投機。這使得人們會思考“如果這個新的DApp代幣達到它的對應物在以太坊上對應市值的[x]%…”。

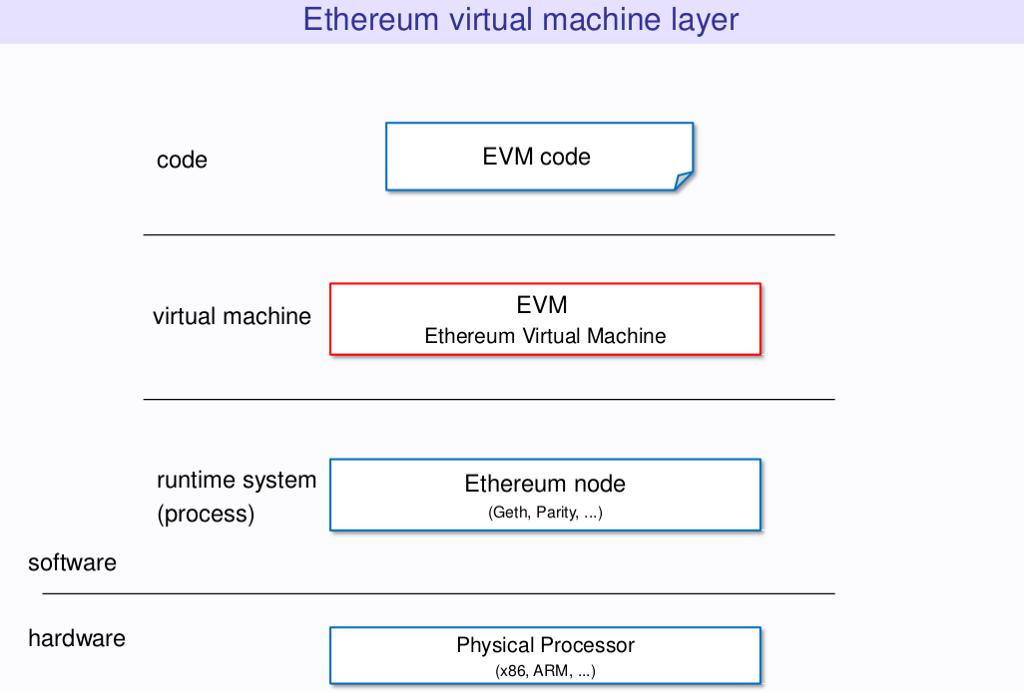

4. 確保依賴性可控,向用戶出售橋樑

分叉Geth的好處是,你的區塊鏈運行EVM,這意味著所有圍繞以太坊和Solidity智能合約建立的工具都能一樣運作。重要的是,這意味著Metamask(你的目標受眾已經下載了它)將像在以太坊上一樣工作,只需要額外的RPC連接。開發者社區也可以使用Hardhat、Truffle和所有其他需要的開發工具,在你的鏈上創建新dApp。

然而,確保你的其他依賴性可控也至關重要。你需要一個區塊資源管理器,要么分叉現有鏈,要么付錢給Etherscan進行克隆。你需要為你分叉的DeFi應用程序提供預言機,就要與Chainlink聯繫。你需要為你的代幣提供流動性和法幣轉換渠道,就要與交易所合作上幣。你希望這種體驗能像以太坊一樣(但更便宜、更快)。

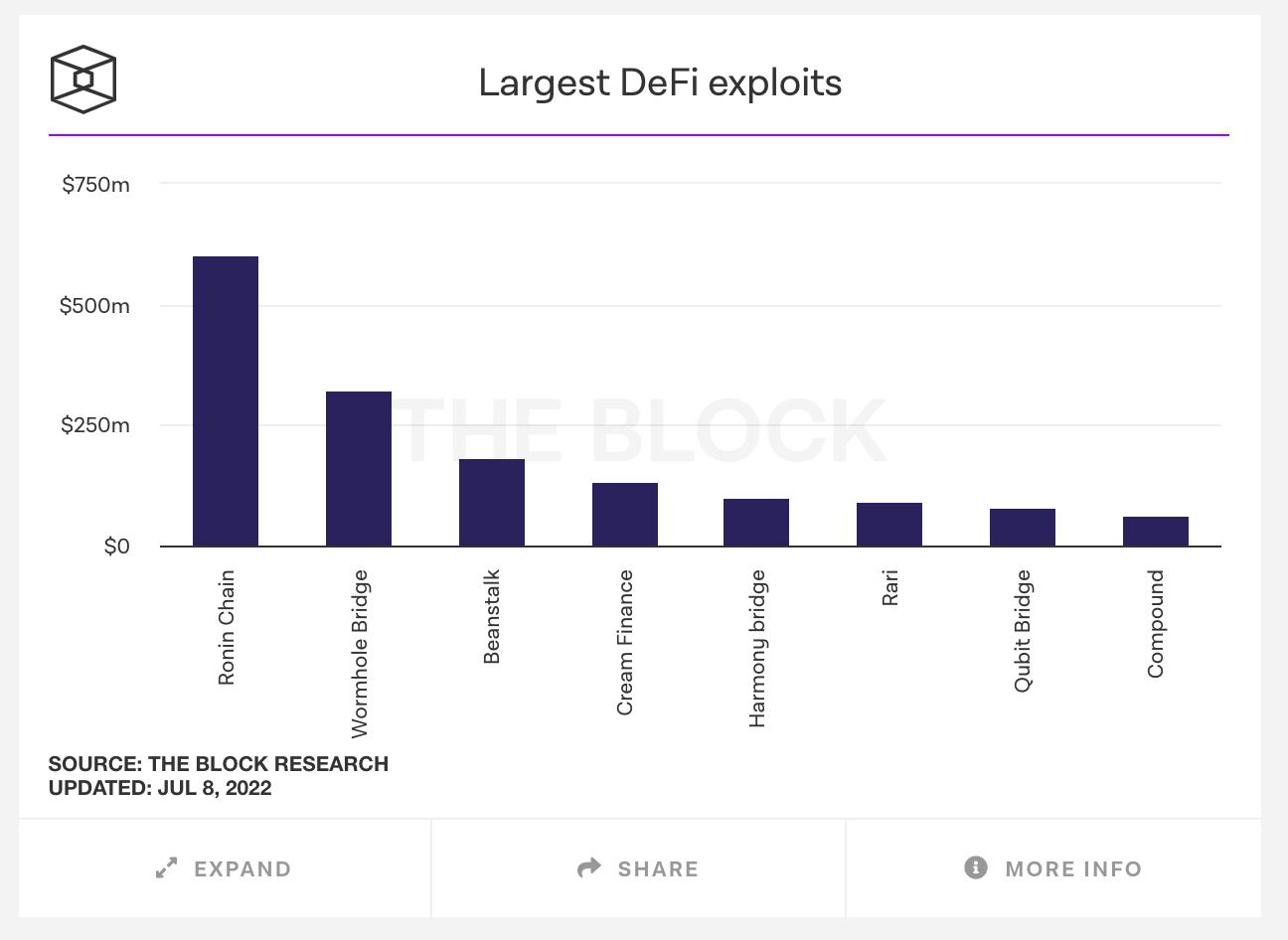

最後,你需要讓人們從現有的生態系統(如以太坊)登上你的新鏈。一個單獨的花園對人們來說沒有樂趣,也大大限制了你的增長潛力。因此,你需要創建一個跨鏈代幣橋,由一小部分受信任的驗證者管理多重簽名。用好跨鏈橋可能不太容易,因為僅在過去一年,就有價值超過10億美元的加密貨幣從橋接中被盜。

要加入Layer1輪換週期,必須承擔部署跨鏈橋的風險。一旦部署,一定要告知用戶你要賣給他們一座橋——而且是他們見過的最無縫、最安全的橋。

5. 啟動“印鈔機”,開始增長周期

到這一步,你已經創建(分叉)一個新的區塊鏈,你已成功說服一些社區成員相信和/或呼應你“區塊鏈比以太坊更快、更便宜”的說法。但是,為什麼用戶要從他們在使用的其他“比以太坊更快、更便宜”的alt-L1區塊鏈轉移到你的鏈上?你的區塊鏈可能會比現有的解決方案擁有更少的流動性、用戶、吸引力和關注度。

答案只有一個:為了錢。

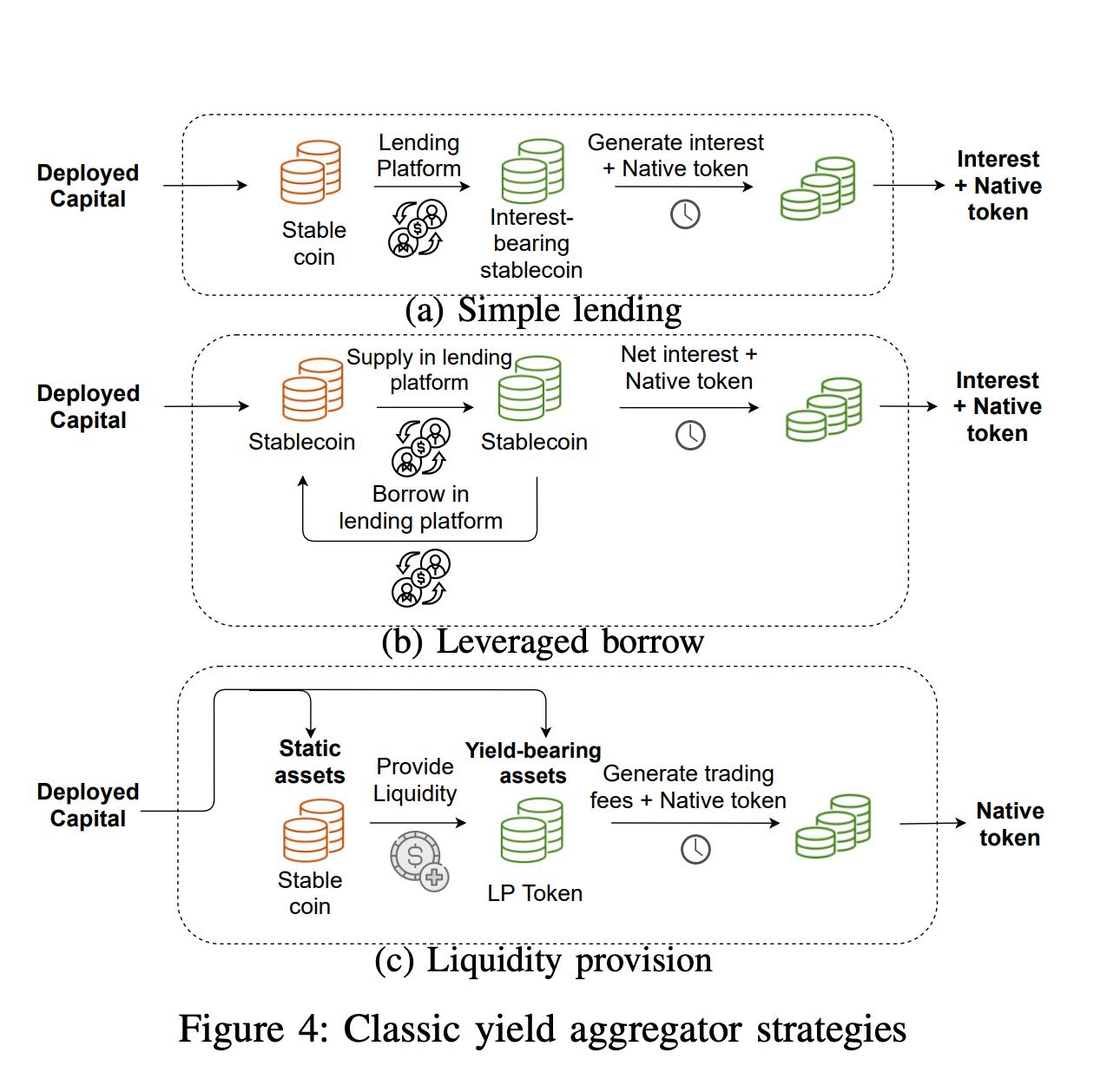

這一步是Layer1週期理論的關鍵成分。部署、宣傳和營銷大規模的代幣補貼項目,用戶只需將他們的資本部署到你區塊鏈的dApp生態系統中,就可以獲得獎勵——通常被稱為收益耕作。這些代幣補貼可以是鏈上原生幣(你自己鑄造了一部分,可進行分配)和/或由dApp本身部署的治理代幣。

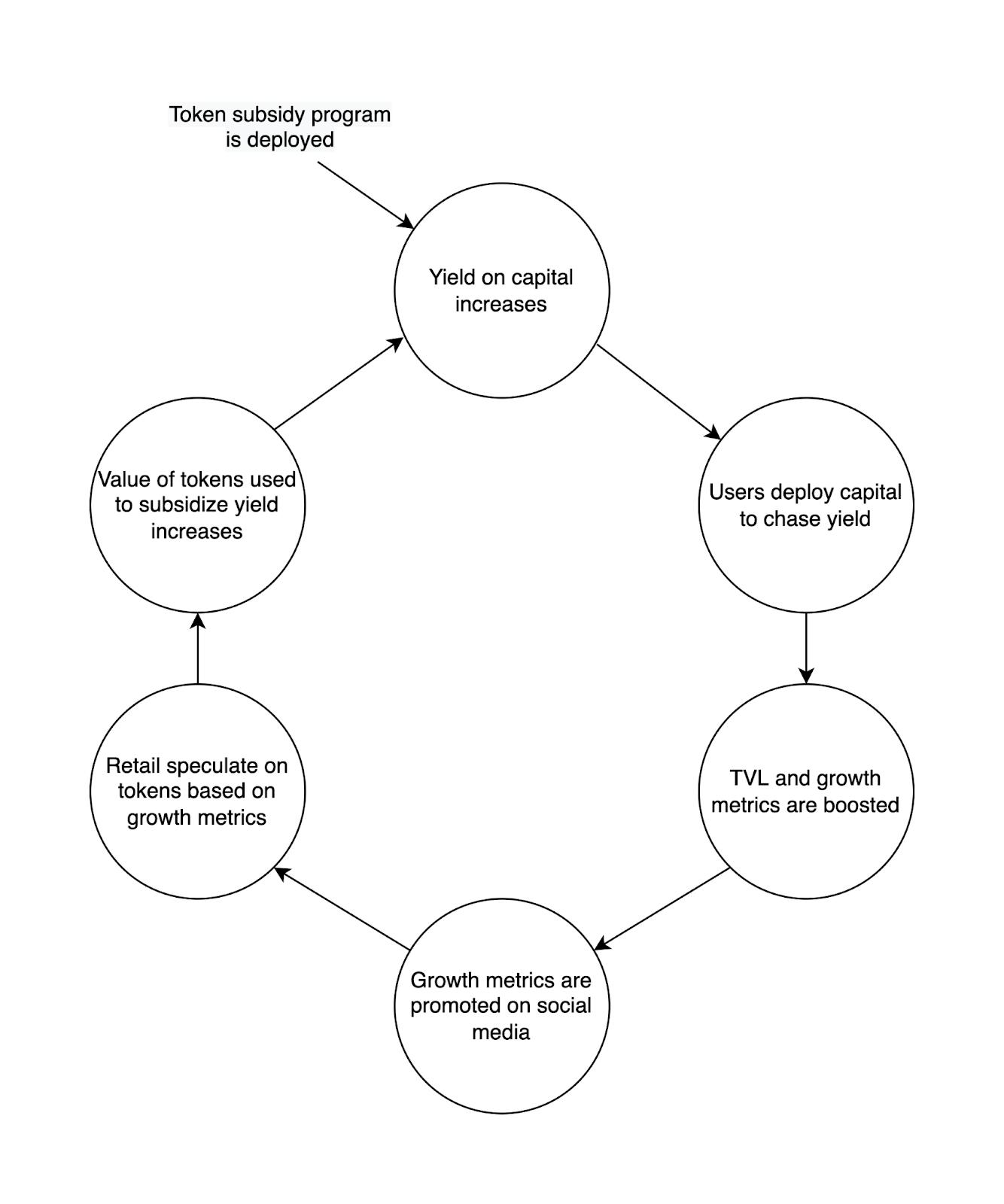

在牛市中,散戶參與者會對任何變動中的事物進行投機,用於補貼獎勵的代幣將不可避免地甚至在第一天就具有高於零的價值,這足以啟動後續的良性循環。確保給補貼項目起個響亮的名頭,關注於該項目的增長實現,生態系統的增長,並確保是良好的增長。歡迎來到賺錢如流水的“印鈔機”世界。

6. “基本面”增加,享受TVL增長

採用代幣補貼時,你的區塊鏈上的dApp提供的“收益”將看起來相當誘人。貨幣市場上的貸款利率會更高,在DEX中提供流動性的回報會更高,將代幣存入一個什麼都不做的合約的投資回報率也會更高。只要“印鈔機”還在發放代幣,且人們願意購買這些代幣,那麼“收益”就會繼續流動。然而,大多數人並不質疑收益的實際來源,即使對那些質疑者來說,這也不重要,因為“收益率”仍將存在。

來自代幣補貼計劃不斷增長的“收益”將吸引散戶和機會主義資本,他們會通過跨鏈橋將資產部署到你的區塊鏈生態系統中。這種資本部署來自收益追逐者,將導致你的區塊鏈與dApp的總價值鎖定(TVL)增加,這一主要指標會向用戶和投機者發出信號,表明你的區塊鏈在健康增長。你區塊鏈的“基本面”正在增加,而TVL可為其證明。

7. 將TVL增長宣傳為一種成功

自然,TVL的這種增長將激動人心,現在是時候推廣你的成功了。多渠道營銷活動、推文和讚助媒體文章是加速這一良性循環所需的燃料。你不會孤單,因為你的核心開發團隊(兼任營銷人員)、風險投資人、代幣持有人、dApp開發團隊和有影響力的人都會宣傳該新鏈的驚人增長。

沒有必要止步於TVL,隨著用戶對補貼收益的追逐,一大批指標都會上升。活躍地址數、每日交易數、協議收入、市值,以及幾乎所有受益於補貼收益的指標,它們都可以用作宣傳,證明你的鏈充滿前景。

然而不要強調一個指標——有多少錢被花在代幣補貼上,或者由此產生的通貨膨脹率。對於最初的宣布來說,這個大規模的數字令人印象深刻。但在部署之後,重點應當放在促進收益、TVL和增長上。你的目標是煽動FOMO(fear of missing it“害怕錯過”)和WAGMI(we are gonna make it“我們都能成功”)的情緒——“如果你沒有把你的資本部署到這個新鏈上,你沒有對這些熱門的新代幣進行投機,那麼不好意思,我的朋友,你錯過了。”

8. 見証投機加速

到這個階段,事情真正開始加速。散戶會在社交媒體的時間軸上看到這一營銷閃電戰,覺得他們必須參與一把,畢竟機會成本為零。令人印象深刻、不斷增長的TVL和其他增長指標將十分亮眼,使人無法忽視。因此,散戶會覺得這些代幣的價值被低估了,並開始投機,增加其價值。代幣的通貨膨脹率,價值獲取不足,或者不可持續的經濟都是不相關的,畢竟TVL在增長,這是一件利事。

代幣投機者往往不僅為自己的投資辯護,而且還積極宣傳,通過口碑營銷進一步加快週期。這些追求高風險危險事業的人沉迷於此,但隨著他們投資組合價值的上升,他們會覺得自己的看法得到了驗證。

任何叫囂著這個週期不過是不可持續炒作的人,只是因為他們錯過了,沒有像其他人一樣賺到錢,說一些胡話。市場已經開口說話了,這些沒有價值的治理代幣實際上非常有價值,因為價格在上漲。別管什麼循環邏輯了,看看TVL的增長吧。

9. 週期加速,收益和TVL上漲

Layer1週期理論的飛輪現在全速運轉。用於補貼收益的代幣價格由於市場投機而增值,隨之提供給用戶的補貼收益也會增加。這些增加的收益吸引了更多的資本進入你的DApp生態系統,進一步提高了增長指標,如TVL。你可以重新在社交媒體推廣這些增長指標,帶來更多的代幣投機,進而帶來更多收益,更多TVL……循環加速。

這種良性循環飛輪效應是L1 鏈週期輪換理論的核心

對區塊鏈生態系統基本面的投機,突然使基本面變得更好。你能看出這在哪裡會開始出錯嗎?

10. 現實檢查

在某一點上,基礎區塊鏈達到了它的突破點。區塊開始被填滿,導致交易費用增加,確認時間延長。這正是你的鏈應該解決的問題。好在你可以增加區塊大小,來簡單地解決這一難題。但這增加了運行一個完整節點的硬件要求,是不可持續的,因為最終磁盤IO將變得飽和,即使是最強大的服務器——增加節點也不能保持與鏈的頂端同步。

但不要擔心,這些只是“成長的煩惱”,每個像你這樣的區塊鏈都會在某些時刻遇到這些問題。事實證明,區塊鏈的可擴展性問題相當細微,難以解決——事實一貫如此,但現在你需要說服你的聽眾,因為他們可能會質疑你是否真正解決了所有問題。是時候找到一個支點了。

11. 通過敘述的支點繼續循環

到目前為止,這個週期已經有利可圖,如果就這樣結束,實在可惜。不過你不必如此,因為你現在擁有的是一個互操作性的區塊鏈,它不是單一的鏈,是側鏈生態系統,這些鏈通過一個中央樞紐鏈相互連接。

只是,你不能稱它們為側鏈,因為帶有網絡安全性差的負面含義。名字其實並不重要,關鍵是你要通過橫向擴展來解決可擴展性問題。這些新鏈的安全和去中心化水平不會和第一個鏈一樣,但到目前為止,在取得成功的路上,這並不重要。

你試圖擴展的不一定是每秒的交易,而是飛輪效應。一個新側鏈意味著一個新代幣供人們投機,一個新DApp能用代幣進行補貼,一個新區塊鏈的空區塊和狀態能被填滿。最終,這些側鏈會變得擁擠,就像第一個區塊鏈的部署一樣,但幸好你已經解決了這個問題。只要啟動另一個側鏈就可以了。

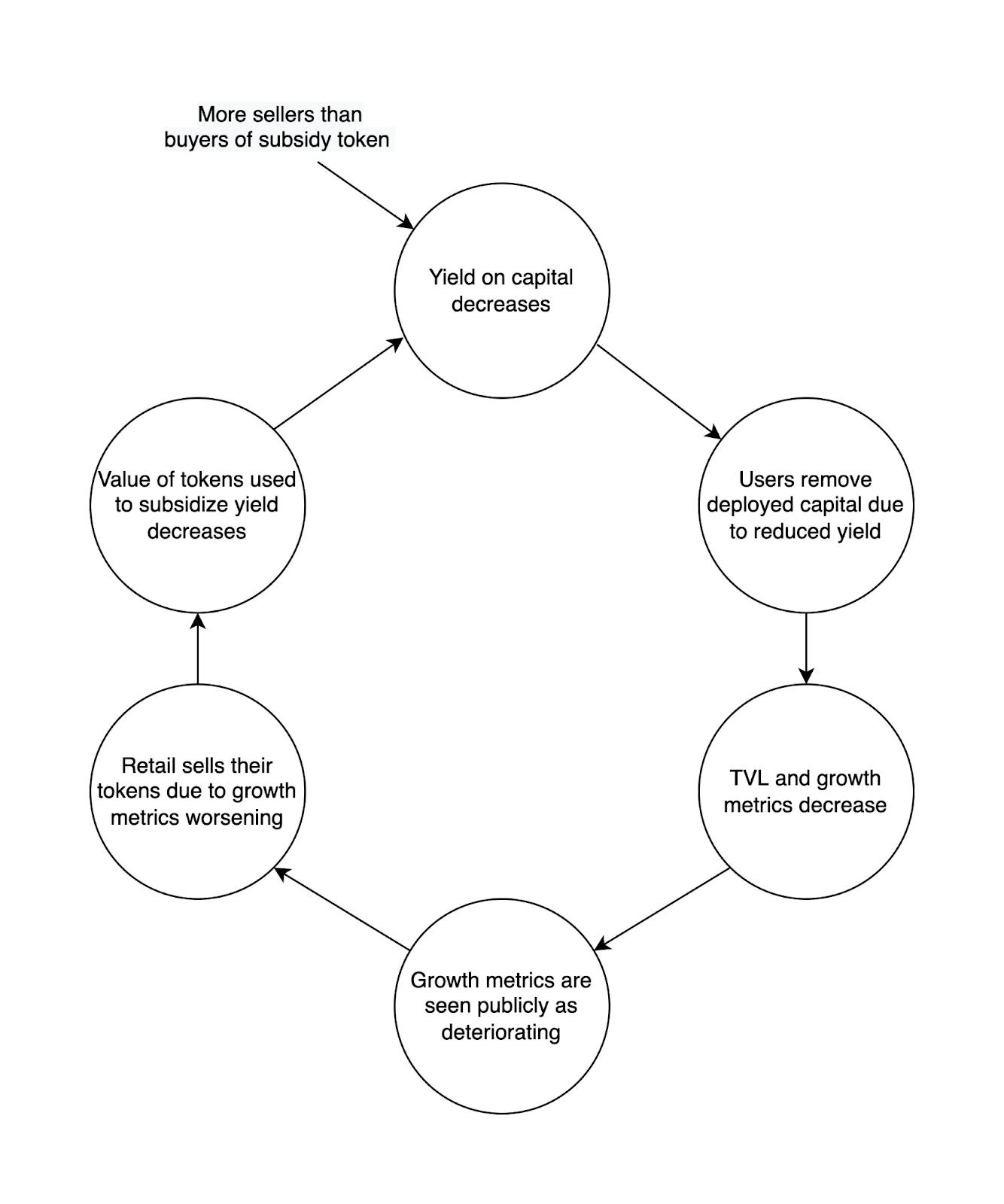

12. (再次)轉向更便宜的新機遇

互操作性區塊鏈的理論非常好,但到這一步,其秘密已被揭曉。出於很多原因,賣家會變得比買家多。音樂椅的遊戲結束,人們已經離場,飛輪開始自我逆轉。隨著用於補貼收益的代幣價格下跌,收益也開始下降,導致人們撤回資金,要么放在其他區塊鏈生態系統以產生更多收益,要么僅僅是不願再承擔風險,因為回報不斷減少。

這導致非常重要的基本指標如TVL下降,使補貼代幣不再看起來像吸引人的投資。隨著基本面的“改變”,代幣投機者變得更加看跌,開始拋售。這導致收益進一步下降,更多資本離開,……而這個循環加速了。

反向L1飛輪的展開

這不意味著你的區塊鍊及其生態系統已死,而是大部分的機會主義資本和散戶正在離開,去尋找更廣闊的機會。留下的用戶認為能受惠於你的生態系統,滿足於現有受益,或者單純已經成為了社群成員。代幣在真正意義上永遠不會歸零,哪怕是在高通貨膨脹時期,所以補貼將永遠有一定意義,能夠支持生態系統。

但一開始,是什麼導致了賣家比買家多?最通常的,就是一個亮眼的新區塊鏈,能夠提供更好的收益,更低的交易費用,更快的交易速度,和/或更好的整體敘事。這個區塊鏈可能會遇到與你的區塊鏈相同的問題,但這沒有關係,事實仍然是它們比你的區塊鏈更快、更便宜,它們會讓用戶知道的。

因此,輪換循環繼續進行。

結論和關鍵要點

2021年的加密貨幣市場在很大程度上是由JPEG NFT狂潮和Layer1週期理論來定義的。當資金自由流動時,項目博得關注度才能競爭,沒有什麼比獲利的機會更能吸引資本持有者的眼球,無論是通過投資性的代幣化JPEG,能以更高價格售出,還是通過區塊鏈分叉上受補貼的DeFi收益。

雖然這篇文章看起來充斥著對alt-L1區塊鏈的悲觀看法,但我上面描述的增長策略是簡單的邏輯路線,因為這種方法在關注度和資本配置方面都得到了市場的積極回報。很明顯,除了以太坊之外,並不是每一個區塊鏈都是明目張膽、為了獲利的非原創分叉,畢竟許多區塊鏈都有真正的可取之處和獨特的價值主張,能夠推動行業向前發展。本文並非針對任何特定的區塊鏈生態系統,而是要強調加密行業作為一個整體,不僅要被動接受更要積極支持資本遊戲。

我對加密技術很感興趣,因為這項技術提供了一條可行的道路,在一個可信的中立結算層上執行協議,使互不信任的實體之間重新建立信任,所有人可見,沒有人可篡改。我對加密貨幣不感興趣,因為我們可以通過各種方式憑空偽造收益,製造摧毀散戶資本的“金融武器”也出於對資產高反身、高投機性的厭惡。這只是一個系統性不良激勵結構的問題,單一的項目或實體無法解決,但至少它值得關注和分析。

考慮到目前的市場狀況,Layer1週期輪換理論策略已不再像以前那樣有效。人們期望增長敘事能夠與良好經濟和真實防禦性相匹配。我希望當下一個牛市週期到來時(無論何時),我們都已經從不可持續的資本輪換遊戲中吸取教訓。但說實話,這畢竟是加密貨幣市場,所以我也有我自己的預期。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:鏈聲黑板報原創