比特幣和以太坊在七月的MOFC會議後受到利好消息的影響,開始走出極度超賣的趨勢並出現反彈。現在值得關注的是這次上漲究竟是熊市中的反彈,還是一段新的持續牛市的開始。

比特幣和數字資產市場對美聯儲本週加息75 個點的政策反應強烈,本週BTC收盤上漲5.7%,ETH 上漲7.6%。市場也同時對FOMC做出了積極反應,美聯儲主席鮑威爾表示,目前2.25% 至2.5% 的聯邦基金利率是合適的,而美聯儲的主要關注方向則是經濟發展趨於放緩的問題。

在許多方面,最近比特幣和以太坊的積極價格走勢為經歷了近九個月的持續下跌趨勢的多頭帶來了期待已久的好消息。 2022 年的熊市對數字資產領域造成了很多不利的影響。在經歷了市場持續的避險情緒之後,目前的這一反彈究竟只是熊市中的一次緩解,還是牛市起步的預兆吸引了大量的關注。

在本文中,我們將以有數字資產的鏈上活動作為基準來討論這一概念,我們需要釐清市場是否正在發出新的進入信號,或者這次反彈僅僅只是曇花一現。

第31週比特幣價格

比特幣的橫盤整理

一般來說,新需求湧入區塊鍊網絡是由鏈上持續上升的需求作為支撐和信號的。因此我們可以使用鏈上活動和供應動態對近期歷史數據進行分析。

看漲趨勢往往來自於鏈上行為和用戶的增加。通常這種鏈上行為的增加來自於鏈上交易的轉手獲利——例如老參與者將他們所持的Token轉手獲利,而這些被轉讓的Token又會被新參與者所購買。這樣頻繁的鏈上交易會促使整個Token市場出現看漲趨勢。

看跌趨勢來自於鏈上行為的減少,這種行為的減少常常發生在Token價格大幅跳水的時候。持有Token的人群會主要以長期和堅定的持有者為主——因為投機者則拋售他們的Token。熊市往往需要較長的時間才會慢慢過去。

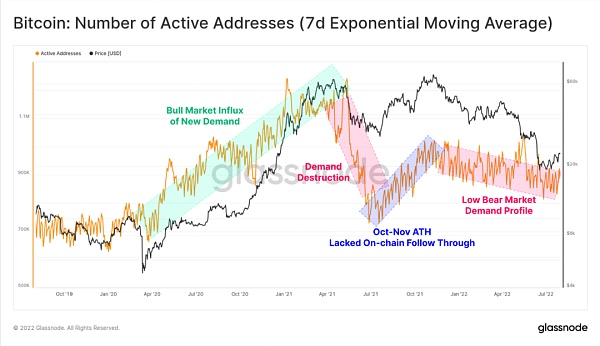

許多比特幣地址在下行通道內(紅色)仍然保持堅定持有。另外我們需要注意的是,10月至11月的ATH的峰值(藍色)比2021年4月的ATH峰值要低得多,這表明已經出現了大量的用戶流失,且鏈上交易的需求仍舊低迷。

除了在這次暴跌期間鏈上需求出現過一些局部性和暫時性的高峰之外,當前網絡中新湧入的需求仍然很少。

提示:活躍地址(14日簡單移動均線) 突破9.5萬將表明鏈上活動增加,潛在的市場實力和需求復蘇。

比特幣:活躍交易賬戶量(7日移動平均指數)

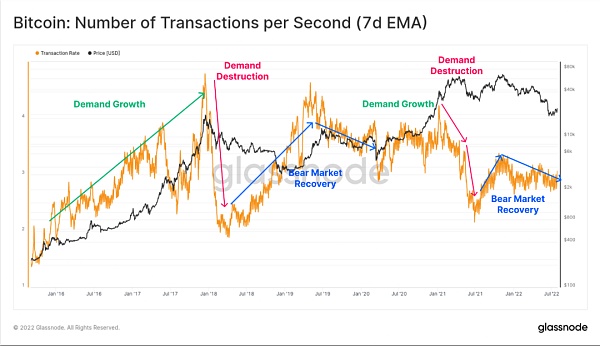

鏈上交易和區塊空間的需求呈現出類似的結果。去年的市場結構與2018-19 年期間非常相似(如藍色部分所示)。

在2021 年5 月的Token價格和鏈上需求暴跌之後(紅色),交易需求橫盤整理但只是小幅走低,這表明信念堅定的交易者和參與者的穩定基礎仍然存在。

提示:交易率(14日簡單移動均線)突破3.0 將表明鏈上活動增加,潛在的市場實力和需求復蘇。

比特幣:每秒交易量(7日移動平均指數)

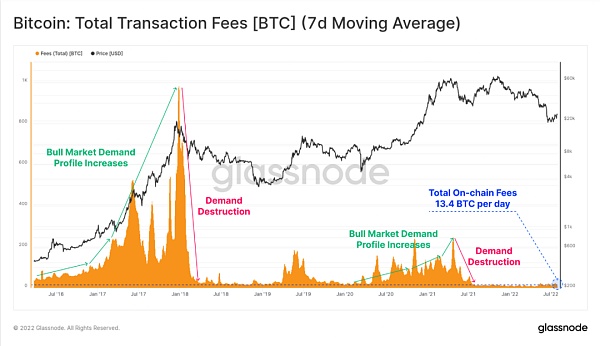

由於交易需求低迷,鏈上交易費用處於熊市區域(藍色),每天支付的交易總費用的總費用僅為13.4 BTC。與活躍地址和交易需求類似,交易費的暴跌(紅色)在2021 年5 月可見,因為網絡擁塞情況的大幅減少,費用開始形成熊市基線。

牛市通常會維持較高的費率□,並且通常是市場需求復甦的第一個信號。儘管我們還沒有看到費用出現顯著上升,但我們仍然需要密切關注這一指標,因為它將可能是市場復甦的信號。

提示:交易費(14日簡單移動均線)突破35 BTC/天將表明鏈上活動增加,市場的需求開始復蘇。

比特幣:交易費用(7日移動平均指數)

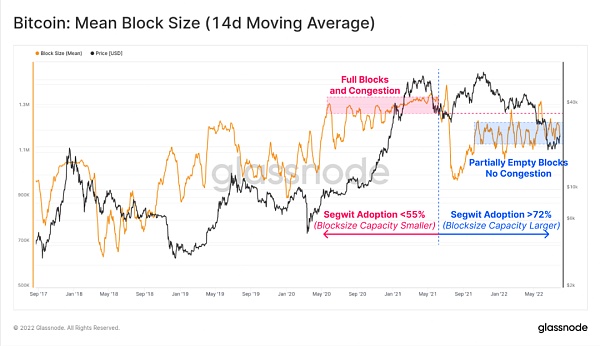

我們可以通過查看比特幣區塊的平均數據(以字節為單位)來確認我們的觀察結果。

網絡擁塞和完整的區塊(紅色)將令比特幣的區塊變得更大,因為Miner會盡可能緊密地填充區塊以獲得最大的費用收入。

低網絡擁塞和部分空塊(藍色)將導致更小的塊,因為Miner沒有足夠的交易來填充所有容量。

考慮到為了增加比特幣區塊的最大數據容量,比特幣進行了隔離見證的技術升級。在2021 年6 月之前,基於隔離見證產生的區塊的採用率低於55%,這意味著當時最大區塊容量小於現在。由於近期隔離見證的採用率現已超過72%,雖然有效的區塊空間容量更大,但當前的擁堵程度甚至低於2021 年5 月時的擁堵情況。

這表明,總體而言,比特幣網絡仍然是HODLer 的主導。從鏈上活動的角度來看,到目前為止,還沒有任何值得注意的新需求出現。

比特幣:平均區塊大小(14日移動均線)

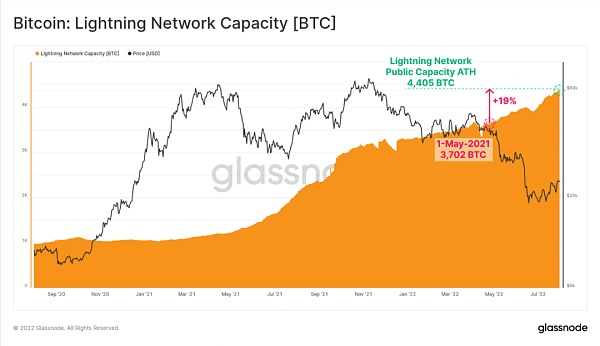

然而,更積極的一面是,比特幣閃電網絡(LN)公共渠道的容量繼續創下歷史新高。儘管仍舊處於熊市之中,LN 的總公共容量現已達到4,405 BTC,比過去兩個月增長了19%。該指標衡量用戶可用於通過公共節點發送價值的流動性,並且同時是擴展網絡效應的一個很好的衡量標準。但該指標不考慮兩個尚未開放其節點以進行公共路由的交易對手之間的私人通道。

比特幣:閃電網絡容量

以太坊的短暫爆發

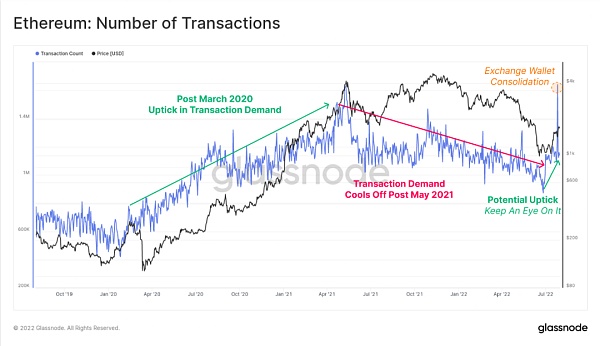

在過去的12 個月中,以太坊網絡經歷了許多與比特幣相同的走勢,例如持續走低的網絡使用量和日漸惡化的擁塞情況。儘管以太坊在過去幾週價格走勢強勁,但以太坊網絡擁塞實際上是一段時間以來的最低水平,表現為支付所需的Gas費用處於多年低位。

自2021 年5 月的拋售以來,以太坊交易需求一直在逐漸下降,最近幾週只有短暫的活動爆發。但這種爆發趨勢如果可以繼續走高,那可能預示著以太坊的上漲趨勢將會得以延續。

提示:交易數量(14日簡單移動均線)突破125 萬將表明鏈上活動增加,潛在的市場實力和需求復蘇。

以太坊:交易數量

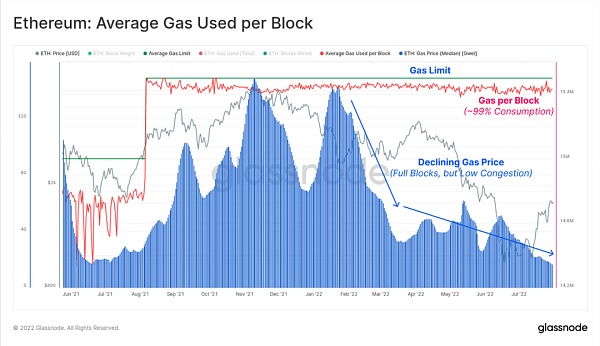

與比特幣相比,以太坊在內存pool(mempool)中的交易pool往往更大,並且其區塊空間的容量市場填塞至99%以上。因此,我們得以通過以太坊的Gas費用來判斷其網絡擁堵的情況。同樣的,Gas費用可以用於衡量用戶尋求交易的緊迫性,因為更緊迫的交易會催使用戶支付更高的Gas費用。

下圖展示了:

-

綠色:平均Gas Limit,即Miner在一個區塊中可以容納的最大Gas(目前為15M,但在EIP1559 協議下可以擴展到30M)。

-

紅色:平均區塊Gas消耗量是是相對於Gas費用上線而言的Gas費用的實際使用情況。

-

藍色:Gas費用中位數(以單位Gwei計算)在需求旺盛時期會增加,而在需求降低時期會減少。

以太坊:每區塊平均Gas費用

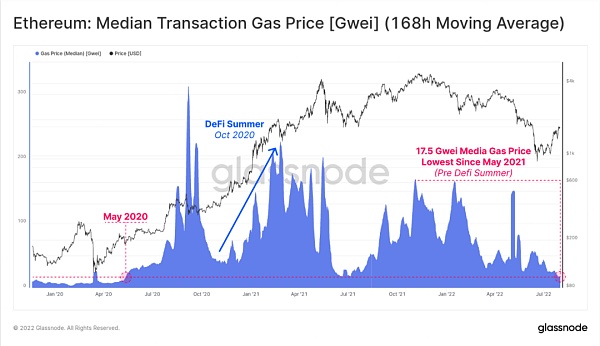

以太坊Gas費用的7天價格中位數最近跌至僅17.5 Gwei。這是自2020年5月(即DeFi Summer 以及上一輪的牛市開始之前)以來的最低網絡擁塞和Gas價格。

這表明,儘管以太坊近期價格走勢較好,但並沒有新的用戶加入。因此總體而言,以太坊的相對活躍度處於多年低位。

提示:Gas費用價格中值(7日簡單移動均線)突破30Gwei將表明鏈上活動增加,潛在的市場實力和需求復蘇。

以太坊:交易Gas費用中位數(單位: Gwei,168小時移動均線)

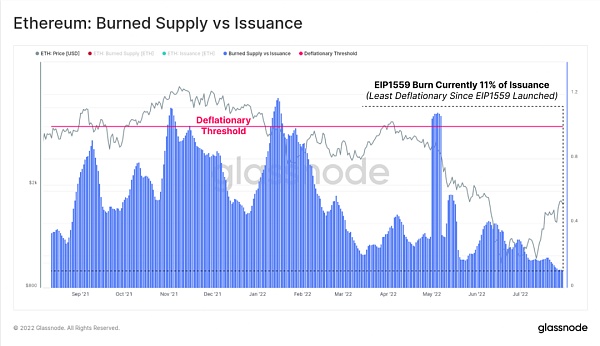

作為以太坊低活躍度的結果,在EIP1559協議下的ETH 燃燒率現在處於歷史最低水平。現在銷毀的ETH 總量僅佔總發行量的11%。在以太坊的發行史中,在過去它僅僅經歷了3次通縮。

而這實際上意味著與EIP1559協議上線之後相比,相對更多的ETH正在流通。

以太坊:燃燒費用vs. 發行總量

利潤吸收

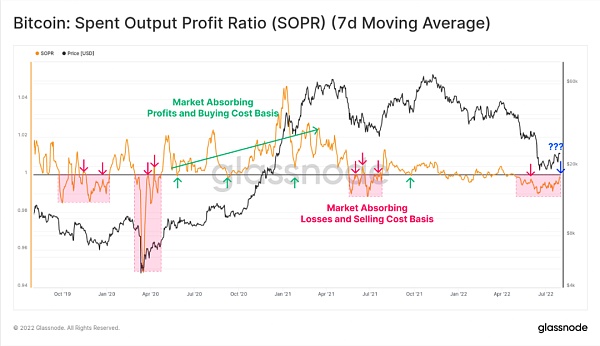

為了導出本文的結論,我們將通過支出產出利潤率(以下簡稱SOPR)指標評估比特幣和以太坊的市場結構。 SOPR用以衡量市場對已交易Token實現的平均利潤(> 1.0) 或損失(< 1.0)。一般來說:

-

綠色:高值(> 1.0)表示利潤的增長,並且市場足以承擔更多的需求。

-

向上箭頭:牛市支撐的特點是以SOPR值為1.0作為支撐,因為參與者在回調期間以其成本價為基礎購買Token。

-

紅色:低值(< 1.0)表示利潤的損失,參與者平均以低於其成本的價格出售其持有的Token。

-

向下箭頭:熊市阻力的特點是以1.0的SOPR值作為阻力,因為參與者在反彈期間會以其成本價為基礎賣出Token。

在比特幣市場中,其SOPR值正試圖自6月初以來第二次突破1.0關卡。通常市場需要多次嘗試才能超越SPQR的上漲速度。理想的看漲情景是突破1.0,之後市場會重複上漲的過程,在更高的位點尋找支撐。

提示:比特幣的SOPR(7日簡單移動均線)突破1.0 並保持在該水平將表明盈利能力正在恢復,市場可能有復蘇跡象。

比特幣:SOPR(7日移動均線)

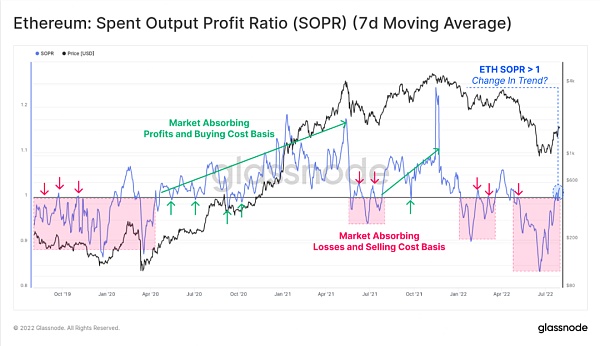

相較比特幣,以太坊的運氣更好,其SOPR值成功突破了1.0,並找到了第一個高位點作為支撐。然而,僅僅以上面探討的SOPR作為衡量指標並不能完全確定其市場走勢,為謹慎起見,我們將觀察其在SOPR走弱的時間段(<1.0)中以太坊的走勢來下綜合判斷。這很類似於看跌時期SOPR值大於1.0的時候在下跌之前的短暫高位。

提示:SOPR (7日簡單移動均線) 跌破1.0說明盈利能力下降,並表明潛在的市場疲軟。

以太坊:SOPR(7日移動均線)

結論

在今年7月FOMC會議的刺激下,即使是在極度的超賣週期下,本週比特幣和以太坊的價格仍然都出現了反彈。

然而,透過Token價格上漲的表面看向整個市場,我們必須注意到鏈上交易需求量仍然乏善可陳,而且這種反彈暫時還沒有產生令人樂觀的後續。在該反彈中,我們可以觀察到比特幣區塊並未全部充滿交易數據,而以太坊的Gas費用處於多年低點,在EIP1559協議下,以太坊的燃燒率仍舊處於歷史低點。

當然,鏈上活動只是市場的指標之一,儘管SOPR 盈利能力恢復的早期跡象令人鼓舞。我們仍然需要觀察Token價格的上升趨勢是否可以持續,以此來衡量這是否只是簡單的熊市緩解,還是更令人興奮的市場結構性轉變。

文章來源:https://insights.glassnode.com

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-31-2022/

翻譯:Akechi丨達瓴智庫