創收是建立經濟安全的一個關鍵組成部分,了解模塊化堆棧中的價值流對設計至關重要

本文為研究機構Delphi Digital 發布的The Complete Guide to Rollups。文章分為三個部分,由DeFi 之道進行編譯:

- 第一部分——模塊化經濟學

- 第二部分——以太坊Rollup 堆棧

- 第三部分——Celestia Rollup 堆棧

簡介

Vitalik 為我們貢獻了神作《Rollup 不完全指南》,而我將向您展示《Rollup 完全指南》。

好吧,實際上它也不完整,但聽起來比較牛X,所以我決定用這個名字。這份報告只分析了以太坊和Celestia 上的rollups 的設計空間。我強烈推薦我最近的以太坊報告作為閱讀背景。

在這份報告中,我介紹了我最熟悉的兩個項目,但實際上還有很多其他團隊正在構建。 Polygon(Avail)、Tezos 和Milkomeda等也在Rollup 堆棧遊戲中。事實上,Tezos 很可能是首個推出“enshrined”rollup 的,而Polygon Avail 在架構上與Celestia 驚人地相似。

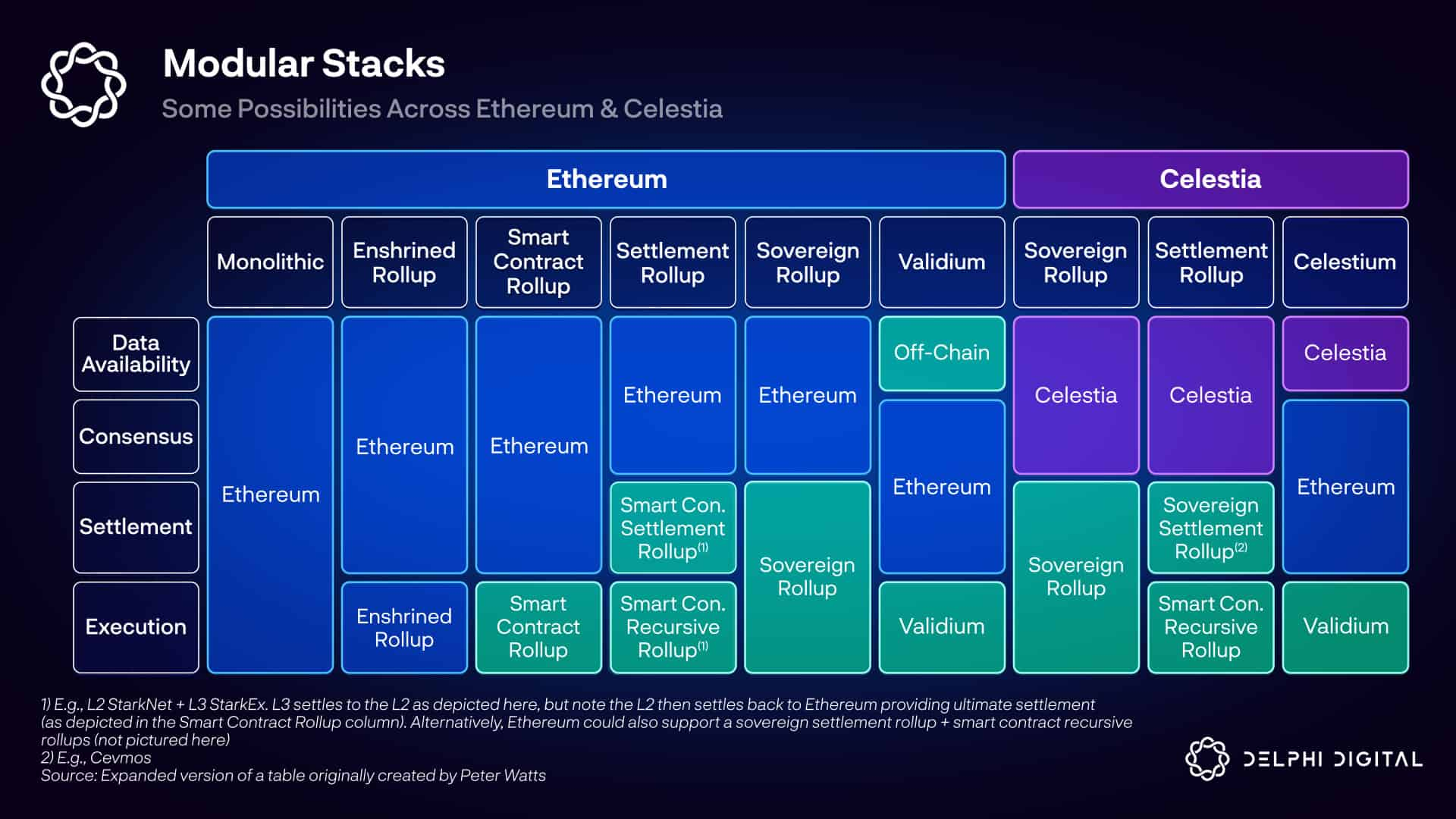

首先,什麼是“模塊化”區塊鏈?在這一點上,目前它主要還是一個meme,有很多分歧,但為了簡單起見,我將定義我如何使用這個術語。當然,關於正確與否,你們可以在我的推特評論中進行討論。

模塊化堆棧將以下任務剝離成獨立的技術組件:

- 數據可用性(DA)– 確保rollup 區塊頭後面的交易數據已經公佈並可用,以便任何人都可以重新創建狀態。

- 共識– 至少就交易及其排序達成協議。

- 結算– 根據實施情況而變化,但任務可以包括驗證/仲裁證明和協調跨鏈資產轉移/任意信息傳遞。

- 執行– 計算採取前狀態→運行交易→過渡到後狀態。

以太坊可以處理其中的每一個問題。它提供了統一的DA、共識和結算層,具有普遍的執行力。當你在L1 上進行交易時,以太坊就像任何單體鏈一樣行事。另外,rollups 可以處理執行,由以太坊提供DA、共識和結算。

Celestia 只提供DA 和共識。在L1 Celestia 上沒有Uniswap,也沒有L1 的驗證/仲裁證明。 Celestia 沒有奉行的結算層或智能合約執行。 L1 的功能僅限於Celestia 代幣轉移和驗證器集管理。

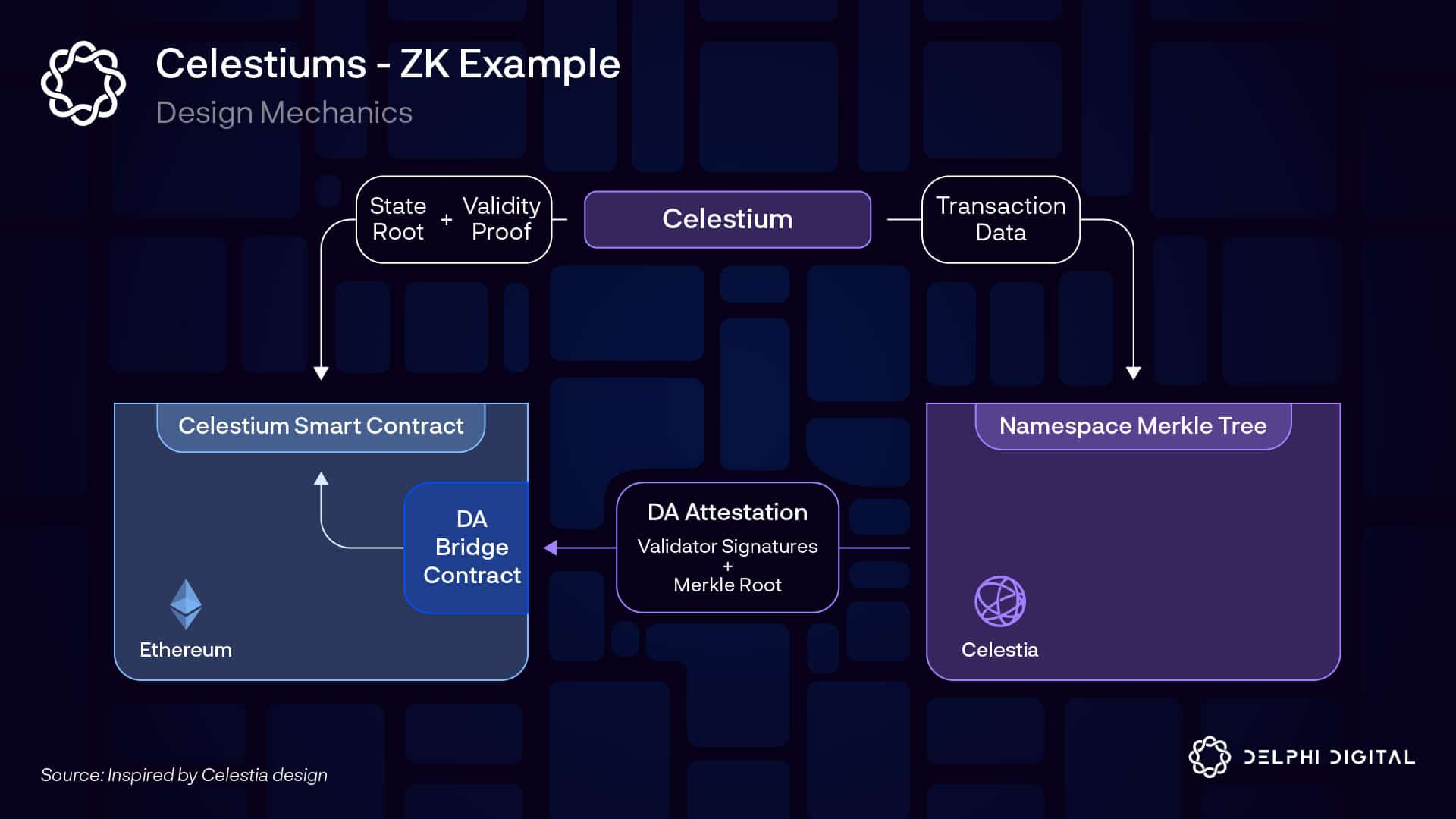

請注意,像Validiums 和Celestiums為DA 和結算使用獨立層的可能性也是存在的。任何結算層都可以使用,只要它接受Celestia 提供的數據證明就可以了。

然而,這些都不是rollup,但它們帶來了有意義的額外安全假設。本報告將重點討論實際的”rollup” 堆棧。我將首先分解經濟因素,然後深入研究每個堆棧。

文中使用的部分縮寫,如下所示:

- SCR– 智能合約rollup

- ER – Enshrined rollup

- SR – 主權rollup

第一部分:模塊化經濟學

此前,我曾寫過關於L1 價值捕獲(費用和其他形式的MEV)的重要性。依賴於經濟安全的資產需要一個高價值的抵押品。收入為製定有吸引力的貨幣政策(實際收益率、低且可預測的通脹等)提供了燃料。價值獲取→良好的貨幣政策→貨幣溢價→高經濟安全。費用和其他MEV 啟動了第1 步。

Rollup 費用

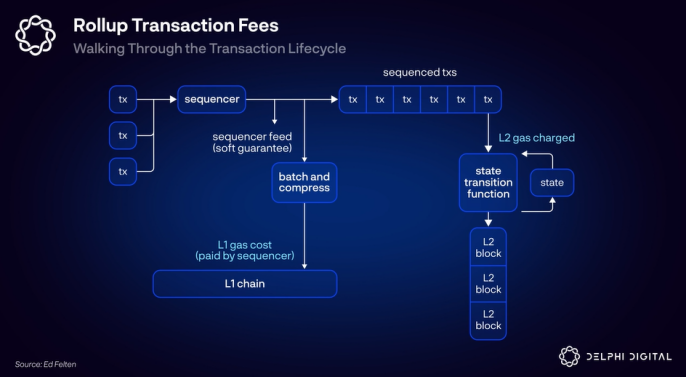

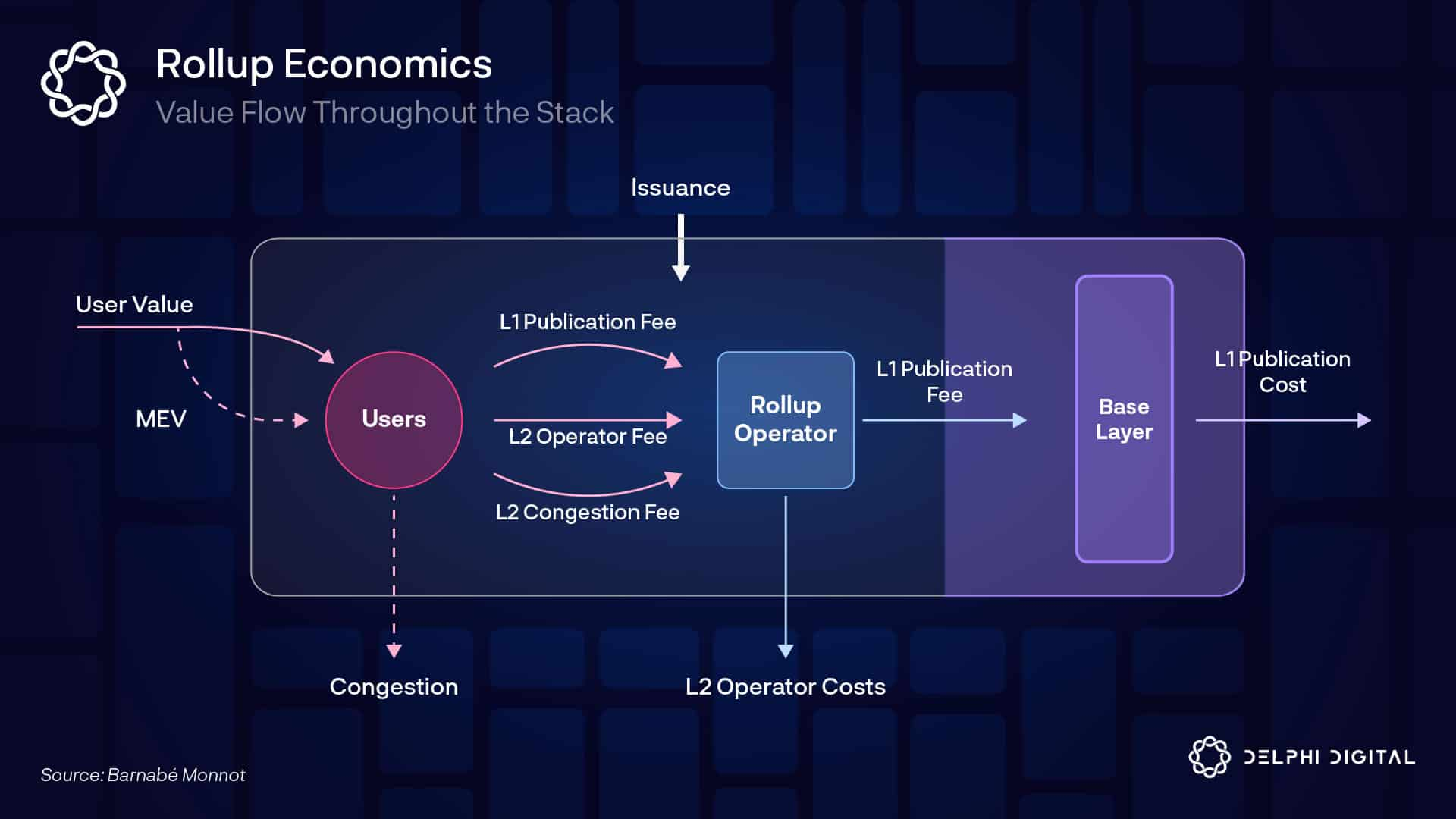

讓我們從第一性原理來分析一個rollup 交易。這張簡化圖描述了適用於Ethereum optimistic rollups(ORU)和zk-rollups(ZKR)的部分。

- 定序器接收並訂購交易。用戶將很快能得到其交易最終被記錄在L1 上的軟確認(如果他們相信定序器的反饋)。定序器只被用於訂購和交易完成。它們無法提交無效的交易。

- 確定性的狀態轉換函數處理每個交易並更新L2 狀態,創建一個L2 區塊。這些區塊可以比L1 區塊產生得更快。

- 每隔一段時間就有一批交易被壓縮並發送到L1。目前存儲為calldata,但最終rollups 將使用數據blobs。

用戶在應用狀態轉換並執行其交易時被收取L2 gas。 L1 gas 是在之後處理批量交易時支付的。 L1 和L2 gas 價格根據各自的擁堵情況而不同。因此,用戶在兩種gas 中產生費用,而且有時間錯配。定序器在知道批量交易的全部內容、壓縮程度或發佈時L1 的基本費用是多少之前,就承諾進行交易並收取L2 費用。

L2 會盡力猜測其L1 的費用會是多少,並相應地向用戶收費。市場平靜時,L2 平均只在L1 成本的基礎上收取很小的利潤。但當rollup 變得受制於他們自己的執行環境(而不是L1 成本)時,這個幅度就會上升。收費市場激增的定價作用於需求。更高的利潤率對應著當地需求的激增。

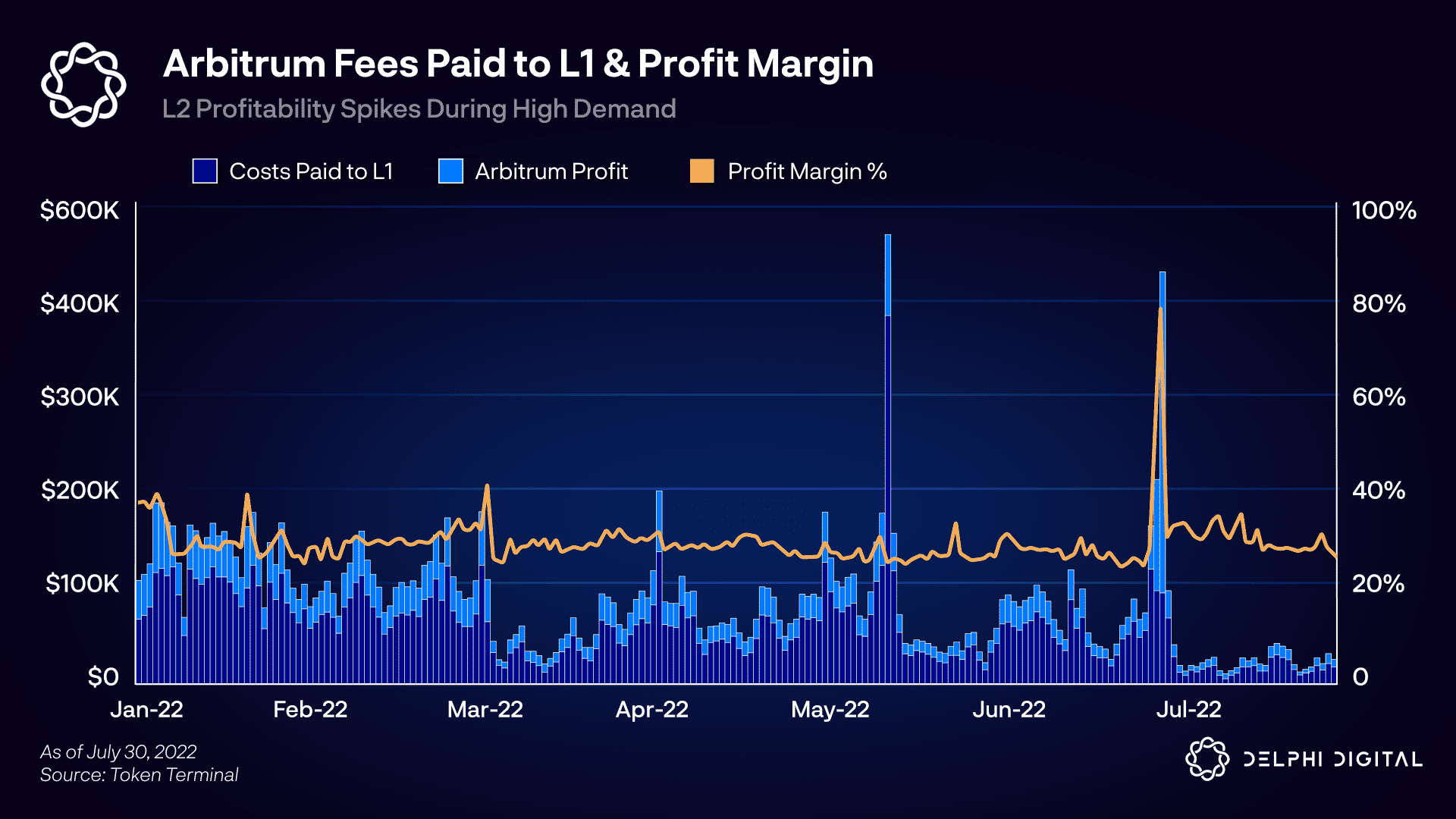

我們在Arbitrum 最近的激增中清楚地看到了這一點,儘管其利潤率在其他方面一直很穩定。 Arbitrum 最近的瓶頸是L2 執行(而不是L1 成本),因此其本地收費市場開始啟動:

我們看到Optimism也有類似的趨勢,不過變數更大:

今天Rollups 的L1 成本主要是calldata。即使是ZKRs,Polygon 將交易數據發佈到以太坊上的費用估計也佔總成本的〜90%(這主要是calldata),此外〜10% 用於證明。隨著EIP-4844 可能會在明年的上海硬分叉中出現,這些成本將大幅下降。它增加了DA 的吞吐量,並為以太坊的DA 層和結算層實現了獨立的EIP-1559 收費市場。 DA 的供過於求意味著費用達到了底線。之後,danksharding 會使DA 更加豐富。有著任何合理活動的Rollup 將大大增加這些利潤率。

最後– 上面的數據不包括任何MEV(常規交易費用之外)。在現實中,rollup 代幣能夠從MEV 中積累大量的價值(關於這一點,很快就會有更多信息)。

固定成本與可變成本

ORU 將壓縮的完整L2 交易數據(帶簽名)、L2 狀態根和欺詐證明(僅在發生爭議時)發布回L1。雖然完整的交易數據被存儲在以太坊的歷史中,但交易數據的哈希值被添加到其狀態中。如果欺詐證明被發送,那麼它可以根據先前存儲的哈希值檢查包含證明,作為欺詐證明的一部分。

ZKRs 不需要將全部交易數據發佈到L1。只要發布狀態差異就足夠了(他們選擇這樣做是因為它更便宜)。想像一下,Alice 和Bob 在這批交易中來回交易1 個ETH–ZKRs 只需要在最後發布狀態變化(誰擁有這1 個ETH,誰沒有),而ORU 則需要發布每筆交易。狀態差異足以重構狀態。 ORU 必須包括所有交易,以備欺詐證明之需。 ZKR 驗證者還必須包括一個有效性證明,與每個批量處理一起證明相關的狀態根是有效的。

無論它們必須向以太坊支付的交易活動如何,SCR 都有固定成本:

- 狀態承諾

- 有效性證明(僅適用於ZKRs)

此外,它們還有可變成本,隨著交易活動的增加而增加。

- 交易數據(加上ORU 的簽名)

在支付給L1 的這些費用之上,rollup 收取必要的L2 gas 費用和成本的激增定價,以支付rollup 運營商的費用。更詳細的分析可點擊此處查看。

注意這裡的時間/成本權衡。頻繁結算意味著L1 更早給出真正的最終結果。然而,等待更長的時間來結算,在更多的交易中攤銷這些固定成本= 對rollup 用戶來說是更便宜的交易。 rollup 結算要平衡好足夠的安全以及給到用戶較低保證(預先確認)的低價費用。

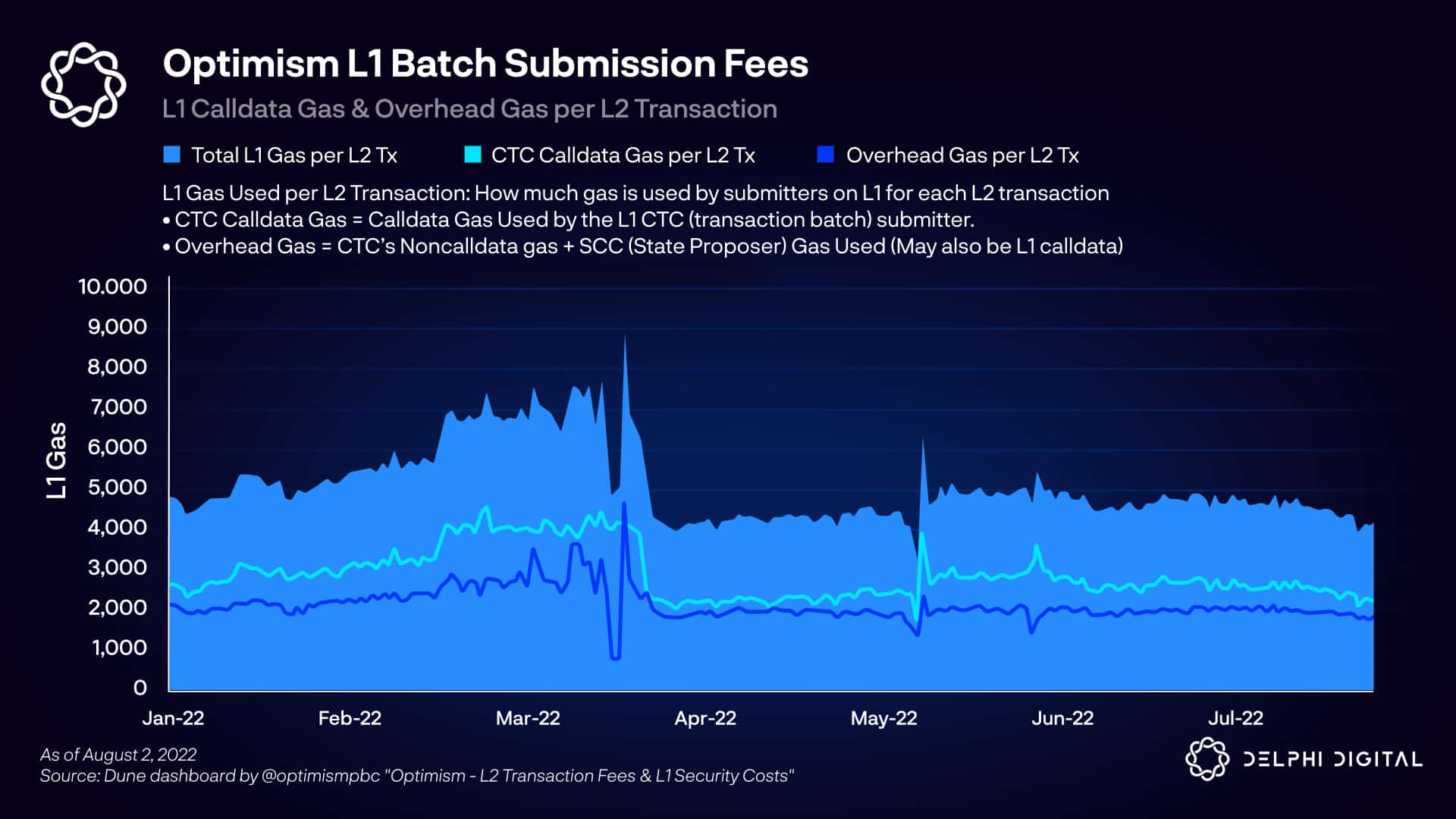

讓我們以Optimism 為例。作為背景,Optimism 上,定序器和提議者需要為兩個智能合約發布信息:

- Canonical Transaction Chain (CTC)合約– 由定序器提交的交易批次的僅有附錄的日誌

- State Commitment Chain(SCC)合約 — 提議者確認是CTC 中每個交易結果的提議狀態根的日誌

Optimism 的成本分解如下圖所示:

將交易批次發佈到Canonical Transaction Chain(CTC)上會產生兩種成本:

- 可變成本- L1 CTC(交易批次)提交者使用的Calldata gas,與交易批次的大小大致呈線性關係

- 間接成本- 向CTC 發布信息也會產生少量的非calldata 成本

向State Commitment Chain(SCC)發布狀態根所使用的gas 是純粹的間接成本(注意這個成本的一部分也使用了L1 calldata)。根據上述兩種成本將其分割開來,你會得到這樣的結果:

這些間接成本可能比你預期的要高– 在未來幾個月內仍有許多低效率的問題需要解決。像Bedrock 這樣的優化將大大改善數據壓縮,它將使固定成本下降到幾乎可以忽略不計。每個批量交易的gas 成本可以從每批約28 萬不包括calldata 下降到每批約2.1 萬gas。 SCC 將被L2 OutputOracle 取代,CTC 將被移除。 L2 區塊將使用非合約地址保存到以太坊上,從而大大減少鏈上足跡,並將gas 成本降到最低。

同樣地,Arbitrum 每批產生的gas 成本約為37.5 萬,這將被Nitro 大大減少。

將這一切都聯繫起來,就可以描述rollup 的價值流。下圖來自Barnabé Monnot 的一篇偉大的文章:

他最近也談到了這個話題。

基礎層費用- 以太坊

以太坊的費用來自:

- L1 執行和結算- 比如去到L1 的Uniswap,用一些USDC 交換ETH。

- 來自Rollups 的結算- Rollups 向L1 發布證明。以太坊還負責處理rollups 和L1 之間的信任最小化的橋接問題。

- 來自Rollups 的DA – Rollups 使用calldata 向L1 發布數據。

獨立的單體鏈的費用上限為:

費用= 吞吐量x 用戶將為單個交易支付的美元

相比之下,模塊化DA 和結算層(如Ethereum)有一個更高的費用上限:

費用= 吞吐量x 用戶將為聚合交易支付的美元

與單個用戶為佔用相同區塊空間的L1 交易支付的費用相比,Rollup 可以向以太坊支付更大的單筆費用來結算許多交易(例如,一個證明保障了許多區塊,結算許多聚合的DeFi 池交易等)。假設有足夠的需求,為以太坊引入新的費用支付者(rollups),每筆交易的邊際效用更高,從長遠來看,將會增加價值。

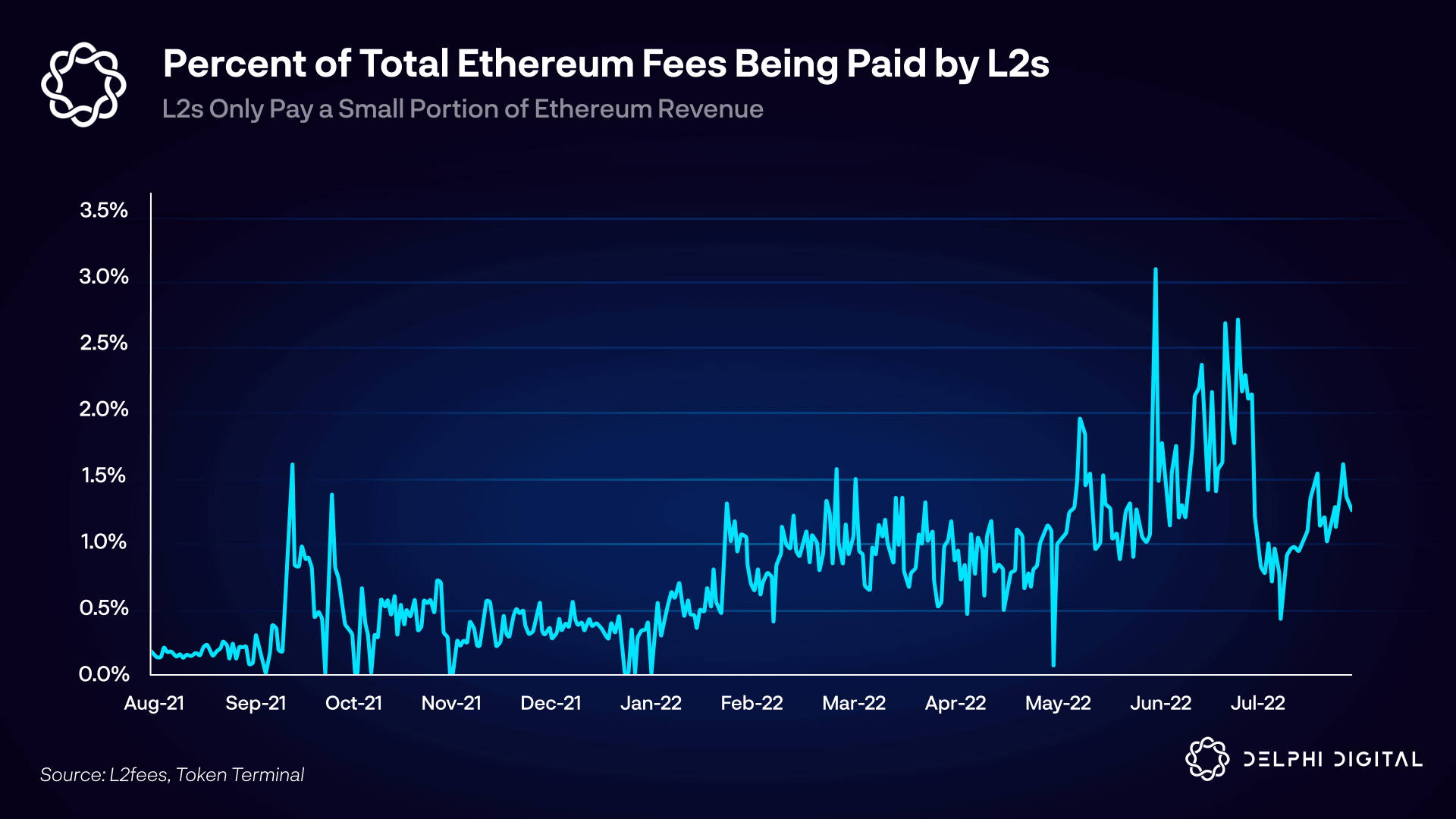

然而,請注意,以太坊如今的收入是這樣的:

以太坊距離成為rollup 的主要結算或DA 層還有很長的路要走。支付給L1 的絕大多數費用來自原生L1 的執行:

因此,雖然模塊化的基礎層能夠從rollup 的需求中提取有意義的收入,但在這麼做之前,我們需要有大量的需求。至關重要的是,以太坊的rollup 收費是對其原生L1 執行的補充,而不是僅僅依賴於它。

這種價值的獲取從何而來是一個爭論點。以太坊和Celestia 社區的許多人認為DA 最終會有驚人的價值。 Dankrad 最近在我主持的他和John Adler 的播客中發表了他的觀點。

“資產……需要從一些……產生收益的手段中獲得安全性。因此,我認為目前只有兩個,那就是結算層和數據可用性層。我認為短期內,我們可能會看到,結算層仍然產生更多的價值。我們已經看到,過去我們在以太坊上有大量的費用,在其他結算層上也有一些。但長期來看,我相信最有價值的資產將只是在數據的可用性上,區塊空間將成為去中心化經濟中最有價值的資產。”

Rollup 應該願意為優質DA 支付什麼,這是一個有趣的爭論。然而,現實情況是,DA 很快就會在以太坊擴展和替代DA 解決方案之間大規模地供過於求。關於數據可用性的規模,可參見下圖:

以太坊區塊目前的平均數據為~90 KB,其中calldata~10 KB。 DA 供應衝擊迫在眉睫,rollup 將繼續大大改善數據壓縮。當數據blobs 有了自己的收費市場,供應< 需求,DA 費用就會達到底線。

Rollup 用戶將支付更高的費用,但主要的瓶頸可能是rollup 自己的原生執行環境(基於目前EIP-4844 的數量級活動和DA 帶寬)。當你在你喜歡的rollup 上進行代幣交換時,DA 將不再是你的主要成本。超級便宜的費用將推動增量活動,更多的rollup 出現,等等。只有當DA 飽和到目標時,EIP-1559 機制才會啟動,將費用拉出下限。然而,rollup 有許多即將進行的優化,這將加強它們目前受限的本地執行。如果這一點也沒了,那麼最終可能會使DA 再次成為一個更大的成本。

對於以太坊開始收取任何有意義的DA,你需要超過1.3 MB/s(假設目前的danksharding 規格)的實際有價值的數據,要求最高的安全性。即使你達到了1.3 MB/s,溢出的數據也可以直接去到其他地方。 Celestia、DataLayr、DACs、Adamantiums、Polygon Avail 等替代品將提供大量的廉價DA。只有最安全的交易才需要完整的以太坊安全。另外,DA 的吞吐量可以安全地增加(有更多的驗證者),所以1.3 MB/s 並不是一個基本的限制。

我有信心,至少在幾年內,與以太坊強大的結算層相比,DA 費用收入將可以忽略不計。

最後,原生智能合約的執行也可以為ETH 質押者提供比Celestia 更多的價值–ETH 可以作為一種生產性資產來賺取額外收益。特別的,EigenLayerr 是一個創新的解決方案,它將允許ETH 的”重新質押”。 ETH 質押者將能夠使他們的份額受到額外的罰沒條件。他們將確保尋求利用ETH 經濟安全的新應用,其費用收入將計入ETH(非常類似於Cosmos 的鏈間安全概念,將價值計入ATOM)。

基礎層費用- Celestia

Celestia 的唯一的費用是DA。 Rollups 處理結算。在同一個播客中,John 就dYdX 決定從StarkEx 轉移到Cosmos 提出了一個有趣的觀點。基礎層應該為經濟安全積累盡可能多的價值,但經濟上理性的應用程序希望為自己積累盡可能多的價值。在其他條件相同的情況下,它們寧願不向結算層支付租金。 DA 是共享安全的最低成本。這對Celestia 來說累積的價值較少,但它可以激勵更多的rollup 留下來,因為它更便宜。

對於這種說法,我不太同意,原因是我前面強調的。支付給結算層的成本實際上是比較低的。對於ZKRs 來說,成本接近於0,因為固定成本在許多交易中被攤銷,除了被結算的交易,用戶可以支付這些交易(所以rollup 並沒有支付這個費用)。而對於ORU,則沒有真正的結算成本。因此,我認為這個等式中的這部分成本可以忽略不計– 團隊會根據他們的特殊需求在SR 或使用結算層之間做出選擇。兩者都有有趣的技術和社會論據,我將在後面進行挖掘。

如果Celestia 在較大的蛋糕上切得較少的商業模式是成功的,那麼請注意價值捕獲的百分比也可能很重要。如果基礎層只獲取了相對於它所保障的價值來說微不足道的價值,那麼安全槓桿就會變得很不舒服。也許你對10 億美元的賭注確保200 億美元的價值感到舒服(以太坊的安全比率目前是~20 倍),但你對1000 億美元感到舒服嗎? 2000 億美元呢?沒有正確的答案。一個在經濟上自給自足的基礎層,即使沒有rollup 收入,也不會有這種擔憂。

僅僅依靠DA 是否能提供足夠的價值捕獲來建立經濟安全還有待觀察。 DA 是有價值的,但它是一種我們知道如何很好地將其規模擴大的資源。要想改變這種情況,需要進行範式轉變。但從5 年以上的時間來看,我認為沒有人能夠合理地預測。

所以這正是我現在要做的事情。粗略計算,DA 的數據可能看起來像今年這樣:

還不錯,有300 億美元!

從我們今天的情況來看,每筆交易13 個字節將是一個有意義的優化,但這只是可能。例如,Polygon Hermez 預計,他們最終將只需要每筆交易14 個字節。在目前1.3 MB/s 的danksharding 規格下,你可以得到漂亮的100k TPS。但請注意,目前大多數的rollups 遠沒有達到每筆交易13 個字節,你只能通過像ZKRs 那樣發布狀態差異來達到這一低數值。如果你像ORU 那樣發布完整的交易數據,那數值會高得多,甚至有些ZKRs 也會選擇發布完整的交易數據。非常樂觀的是,每個rollup 都會在DA 效率的下限附近運行。

請注意,我在這裡假設的0.01 美元/tx 只是針對DA。這並不包括其他L2 交易費用的考慮。有價值的房地產(例如,DeFi 中心的rollup)當然可以收取溢價,但更便宜的州往往收取更低的執行費用。這甚至可能是足夠的緩衝,以清除Vitalik 的0.05 美元的測試。

從長遠來看,考慮這些利潤率如何疊加L2 費用將是很重要的(即,為DA 支付的百分比是多少)。如果翻轉許多鏈變得很容易,而且橋接變得很好,以至於特定應用的rollup 最終變得有意義,那麼執行可能變得相對便宜。這就給DA 留下了一些空間,以獲得一些費用。重要的橋接發展也會對SR 是否比共享結算層更有意義,以及DA 的總體粘性有很大影響。

作為參考,以太坊在2021 年獲得了約100 億美元的費用,其高峰期的月份年化運行率超過200 億美元(注意這不包括其他形式的MEV)。像300 億美元/年的東西可能意味著幾千億的市值?但這就夠了嗎?我不知道。就個人而言,我希望民族國家級別的安全要高得多,所以這就涉及到了一個哲學上的辯論。在這種規模下,你需要確保數万億美元的經濟活動的安全,所以我想要更多。

請注意以太坊和Celestia 在這裡的區別。對每一個人來說,“有意義”意味著不同的事情。也許以太坊總收入的10% 是有意義的,也許是20%。反正它有結算層為其支付賬單。而對於Celestia 來說,這很簡單– 它必須足以資助其整個安全預算,以保護建立在它之上的一切。

現實情況是,我們不應該對這些數字持懷疑態度。它們完全是在一個超級優化的rollup 世界中編造出來的,讓你在很長的時間範圍內有一個數量級的感覺。

Celestia 在引導經濟安全方面面臨著一個障礙,它的價值獲取很少。我們習慣於將創業公司的估值作為對未來增長的賭注,但當整個商業模式(DA)取決於範式的轉變,以積累足夠的價值來實現經濟安全時,這是一個公認的風險主張。

模塊化堆棧中的MEV

MEV 是一個很深的兔子洞,所以我在這裡就簡短點聊。

讓我們從基礎知識開始。 MEV 仍未完全正式定義,但我在此將其簡化為區塊生產者可以提取的所有潛在價值(包括常規交易費用、套利、清算等)。

簡化後的L1 以太坊MEV 將與協議內PBS(或中期MEV- boost)類似:

搜索者將交易捆綁在一起,並向建設者出價要求將其納入交易。建設者匯總搜索者的出價,並為驗證者所包含的整個區塊出價。在一個有效的市場中,搜索者將其大部分收入出價給建設者,而建設者再將其大部分收入出價給驗證者。因此,ETH 捕獲了大部分的MEV。

至於Rollup,看起來則有點不同,但類似的概念適用。下面這個簡化的例子是Optimism 為定序權運行了一個MEV 拍賣(MEVA):

同樣,搜索者將交易捆綁起來,並向定序者出價要求將其納入。定序者匯總搜索者的出價,並出價將整個區塊納入MEVA。在一個有效的市場中,搜索者將他們的大部分收入出價給定序者,定序者再將他們的大部分收入出價給MEVA。如果rollup 使用質押來選擇領導者,你也可以插入驗證器來代替MEVA。在任何一種情況下,rollup 都會捕捉到大部分的MEV。這可以累積到代幣上,也可以為公共物品等提供資金(就像Optimism 那樣)。

在其他條件相同的情況下,將交易從L1 轉移到rollup 並不改變MEV 的數量。它只是改變了它的獲取方式和誰得到它。在這個簡化的模型中,MEV 的獲取現在已經從L1 資產推到了L2 資產。

但說實話,有那麼簡單嗎?

抱歉,我不知道,其他人也不知道。因此,如果你是一個好奇的傢伙,這是一個很好的研究領域。有多少MEV 會洩漏到共享DA 和/或結算層? Rollup 運營商是否會開始為他們在L2 上執行的MEV 向L1 支付?如果出現了類似於跨域Flashbots 的東西,我們可以收集更多的具體數據。但現在,讓我們先看看一些假設。

最簡單的想法是,它將永遠累積到堆棧的底部。例如,看看一個有著Celestia DA + 結算rollup + 遞歸rollup 的堆棧。遞歸rollup 可能依賴於結算rollup 的跨鏈MEV,但DA 層可能能夠審查和延遲結算rollup 的區塊,要求從該MEV 中獲取一部分。這種談判取決於社會規範,可能是難以逾越的界線(類似於PoW 中的時間強盜攻擊)。權力是存在的,但這種談判會發生嗎?也許L1 想吃上這頓L1 的午餐,也許不想。

然後是更複雜的跨鏈MEV。在下面的例子中:

- R = Rollup

- B = 區塊

- S = 交換

R1 和R2 有著協調的定序器,共享同一個DA 層,允許原子式跨鏈MEV。每個rollup 都可以提交區塊,其接受程度取決於另一個rollup。例如,只有在R2 B2(包括S2)完成的情況下才接受R1 B1(包括S1),反之,R2 的條件也是如此。同樣,一個rollup 可以向其DA 層提交兩個區塊,一個是基本情況,另一個是只有在滿足另一個rollup 的某些條件時才會被包括在內。這裡引入的原子性可能是相當強大的,而觀察它如何影響MEV 價值累積的動態是有趣的。

重要的是,這對價值累積來說是一張天書。如果有比我們目前所知道的更多的MEV 洩漏出來,那麼這可能會給Celestia 帶來巨大的價值。這將有助於補貼安全預算。

DA 層的經濟安全

現在讓我們來看看為什麼我們甚至關心DA 層的經濟安全。

33% 攻擊

這很簡單– 也就是將鏈暫停。如果Tendermint 沒有必要的票數,它就無法取得進展(失效),無法最終完成(⅔)。依賴於Celestia 的Rollups 不會喜歡這個。

以太坊運行Gasper 來達成共識。因此,即使>⅓ 的份額有問題,以太坊也會繼續運行,保持有效性。然而,如果沒有必要的投票,這個賬本就不能最終完成。如果有問題的>⅓ 乾脆不投票,那麼它們將因為inactivity leak機制(消極懲罰機制)而遭到額外的懲罰,直到協議最終能夠再次最終確定。

67% 攻擊

首先- 有效性條件是共識的一部分。因此,即使你控制了100% 的份額,你也不能開始憑空印製一堆Celestia 代幣/Ether,竊取資金等等。誠實的節點會拒絕這樣做,因為這是無效的。不過你可以試試這些:

雙重簽名– 在Gasper 中可以重組(Re-orgs),但在Tendermint 中不可以。不過你還是可以進行雙簽,造成混亂。這條鏈會停止,並恢復到社會共識。可以證明,至少有⅓ 的質押在同一區塊高度上雙簽,並將在協議中被罰沒。因此,你可以這樣做,但代價是昂貴的(如果質押的價值很高)。

數據扣留攻擊– 最終完成一個區塊,但從不提供其背後的數據。隱瞞數據是一種不可歸屬的過失,因此不能在協議中被罰沒。需要社會協調,通過硬分叉在協議外懲罰攻擊者。這可能是對rollup 的最壞攻擊。你將無法為一個無效的ORU 提交欺詐證明,你也無法為一個ZKR 重新創建狀態。值得慶幸的是,我們有數據可用性採樣(DAS)節點。他們只是檢查數據是否可用,所以即使共識簽署了區塊,他們也知道要拒絕它。

防欺詐審查– 審查的DA 層可以惡意地在不同的rollup 上橋接資金(即使是同一DA 安全區域內的rollup)。這並不能通過運行DAS 節點來保護。這個問題有點微妙,所以我舉個例子。

SR1(主權rollup)是Celestia 上的一個ORU,它想為SR2 橋接資金。一種選擇是直接將對方的輕型客戶嵌入到每個rollup 中,並以P2 P 方式分發證明。這裡沒有通過惡意共識的審查攻擊載體(存在其他攻擊載體,如日蝕攻擊)。另外,SR1 可以在想要橋接時,直接將欺詐證明發佈到SR2 的命名空間Merkle 樹上。這實際上是把同步假設(在P2 P 橋接的情況下)換成了Celestia 的誠實多數假設(在向Celestia 發布的情況下)。 SR2 只是在自己的NMT 上尋找它已經在跟踪的證明,並在看到它時執行。然而,現在這允許SR1 惡意橋接資金到SR2,而Celestia 可以在DA 層審查你的證明。以太坊也可以審查發送到智能合約的欺詐證明,這就是為什麼他們的ORU 需要這麼長的超時周期的原因。

數據扣留和審查攻擊並不直接影響DA 層本身,但它們是依賴DA 層的rollup 的攻擊媒介。

TLDR–DA 層需要經濟安全。隨著不同程度的份額被接管,你可以做出不良行為。很多人都混淆的一個關鍵點是– 僅僅因為某些東西是可以安全依靠的,並不意味著它是有價值的。你必須首先建立一個有價值的資產,然後才能依靠它來獲得有意義的經濟安全。確保系統安全的資產需要某種方式來累積價值和/或貨幣溢價。

如果你想見證我們這個時代的偉大模塊化戰爭,可以閱讀這個thread。在Treeverse上打開它,花一整天的時間來篩選研究它。本報告的絕大部分內容(說實話,我的大部分加密貨幣知識)都來自於我在看推特混亂時做筆記的過程。

總結

創收是建立經濟安全的一個關鍵組成部分,因此了解模塊化堆棧中的價值流對設計至關重要。基礎層原生資產需要被設計為價值捕獲(費用和其他MEV)和/或成為好的貨幣。

就目前的情況而言,DA 捕獲的價值可以忽略不計。在可預見的未來,這種情況仍將存在。 Rollup 執行層目前捕獲的價值相對較小。隨著某些層變得流行,並可能包含高價值的金融交易,它們可能會看到有意義的收入。在可預見的未來,具有高價值交易的優質通用結算層可能會占主導地位(甚至可能是L2 結算層,就像StarkNet 計劃在L2 層上增加許多L3)。

這是《矽谷》中的Russ,他把廣播放到了互聯網上。不要像Russ 一樣。

展開全文打開碳鏈價值APP 查看更多精彩資訊