加密世界對金融服務的厭惡是顯而易見的。將Aave 貢獻者稱為銀行家,看著他們臉上的血色消失的速度比Sam Bankman-Fried在2021年11月退出DeFi的速度還快,這是可以理解的。加密貨幣無疑是2021 年最熱門的學科,但鑑於持續不斷的破產和失敗讓人想起2008 年的金融危機,它有可能變得臭名昭著。我在高盛的高級總經理曾經很好地總結了臭名昭著所帶來的負擔:

當熱門行業變得臭名昭著時要小心。對於任何想要過上舒適生活的人來說,銀行業曾經是一件輕而易舉的事,但獎金的規模在當時讓它變得很熱門。缺乏紀律和缺乏專注導致該行業從熱門到臭名昭著的災難性轉變。而一旦你臭名昭著,你只會走下坡路。

臭名昭著的好處很少,基於代幣的加密經濟系統不在其中。請記住,在短期內,市場是由社會因素(投票機)驅動的,但從長遠來看,總是由財務因素(稱重機)主導,擔心錯過會模糊時間範圍。 2022 年的市場表現告訴我們,投資者的注意力已經轉移了。引人注目的是,谷歌的“什麼是EBITDA”查詢數量比去年6 月增加了近5 倍。希望那些谷歌用戶得到他們的答案,因為我們可能需要很長時間才能看到底部。

去年出現了許多心智模型,試圖解釋基於代幣的模型的爆炸性和持久力:主要圍繞社會資本動態。加密貨幣(貨幣)、公用事業(數字商品)和品牌(NFT)都是理解這種資產類別的引人入勝的敘事,儘管主要圍繞公共動態而不是市場基本面。有些人可能會認為這是有目的的,這些框架中的每一個都在豪威測試下避開了SEC 的關注。

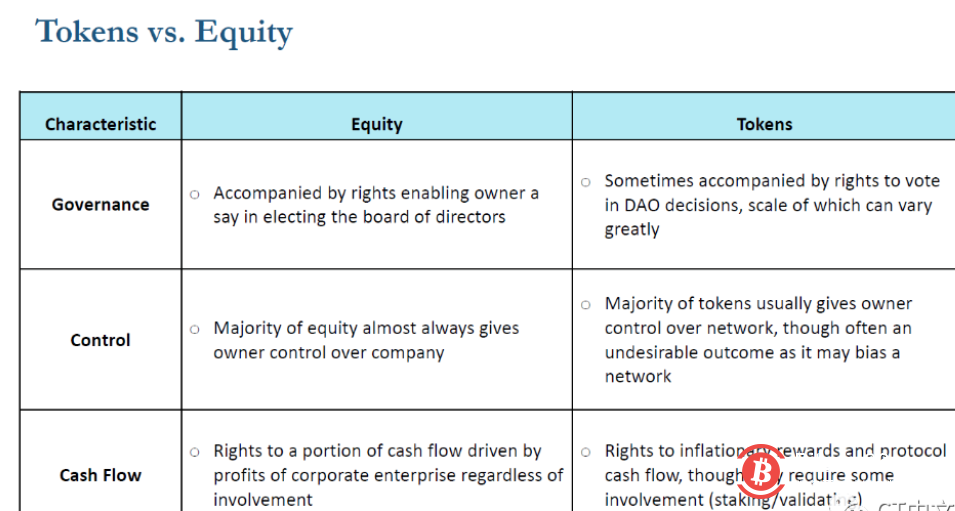

但加密貨幣首先是一場金融革命,金融動態顯然將推動行業的未來估值。培養正確的財務心智模型將區分投資者的成敗。首先,我們需要深入研究使代幣和股權的相似之處:

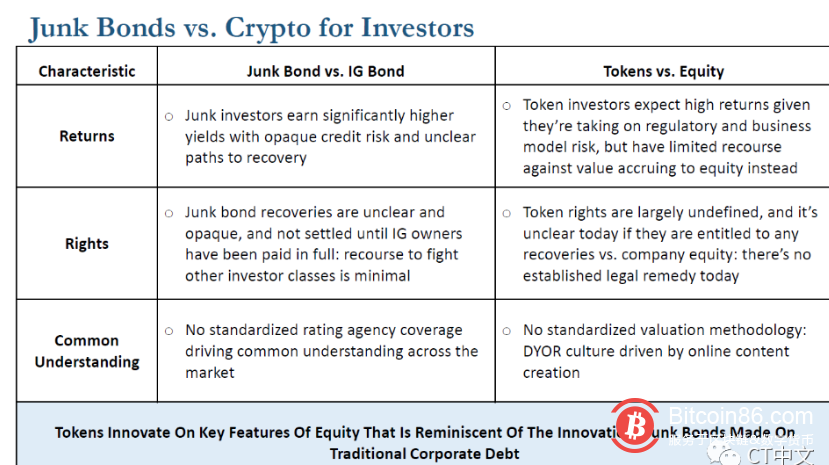

通過這一視角,我們可以將加密貨幣理解為企業股權的演變,從而形成一種具有更大靈活性和風險、更少確定性和標準化以及更高預期回報的模型。換句話說,當時的商業模式鼓勵對合法權利和回報情況不透明的資產進行半投機性投資。雖然不知情的人可能會輸得精光,但勤奮的人會收穫數字財富。

鑑於金融資本動態推動了長期加密市場,我們提出了垃圾股權模型:將代幣在資本結構中的作用理解為輕權股權。與股權一樣,代幣可以獲取剩餘價值,但與股權不同,它的權利更加不透明,並且受到設計的限制。現金流的核心來源通常是由通脹的代幣資助的補貼獎勵,投資者必須依靠激勵系統支持的代幣經濟學來了解財務估值。這樣理解,代幣是否應該成為證券就不那麼明確了。如果企業成功,則更少的是對利潤的期望,而不是對回報的寬鬆承諾。簡而言之,代幣與股權是擬物化的,但你所獲得的不確定性要大得多。

這並不是第一次出現與現有融資工具類似的新融資工具:債務市場在80年代經歷了一場類似的革命,邁克米爾肯迎來了垃圾債券時代。雖然垃圾債券這個無傷大雅的名字可能暗示這是金融服務界的一個封閉的利基市場,但垃圾債券卻成為了價值數万億美元的資產類別。 1988 年,米爾肯本人將他的德雷克塞爾伯納姆蘭伯特銀行建成了一個擁有約15 億美元資本的龐然大物,但隨後它倒閉了。

垃圾債券的出現是因為一小群聰明的金融家意識到,美聯儲資產負債表在70 年代滯脹後的擴張將使企業能夠支持更多、風險更高的債務。這對一些人來說比其他人更明顯:整個債務投資行業都是圍繞保守主義原則出現的,很少有人敢於挑戰極限,因為擔心損失會增加。然而,在某些歷史時刻,環境甚至推翻了普遍持有的信念:美國公司製度可以支持比70 年代磨練出來的保守思想家所能理解的更多的槓桿。在這種情況下,有一些因素使得垃圾債券的爆發在我們回想起來非常明顯,包括:

平衡預算導緻美國資產負債表擴張導致持續整體收益率下降

70 年代銀行體系的重組賦予借款人更多權力

“私募股權”投資者將融資市場的知識武器化

米爾肯關於更高收益率彌補投機級公司違約風險的關鍵見解是強有力的,但被當時的結構創新顯著放大:最引人注目的是抵押債務結構的出現。 CDO 是一種新的融資結構,可以使債券需求成倍增加,將大型信貸組合的多元化收益民主化給小公司或投資者,而不僅僅是以前唯一受益的大型銀行。有了它,可以將高風險貸款打包在一起並進行財務設計,以“降低”總體風險:回想起來,鑑於高度相關性,我們知道多元化收益遠低於廣告宣傳的收益,但最終後果可能需要數年時間才能變得清晰。結構和投機讓位於真正的創新和進化。

今天的加密貨幣與垃圾債券革命有許多共同特徵,特別是如今的加密貨幣與垃圾債券革命有許多共同特點,尤其是在投機和技術發展之間架起了一座橋樑。與垃圾債券類似,加密貨幣投資理論所基於的公理在未來十年都不會被承認,但卻非常簡單:

可編程的金融資產更強大

自動化和積極的用戶社區可以提供更好的利潤和資產效率

大規模運行的信任最小化協調系統可提高經濟生產力

這場革命伴隨著其自身的結構演變:DAO,它將分散所有權作為一種商業模式鞏固起來,並增強了社區對協議運行方式的參與。 DAO 在使代幣等同化、創建擬物化的治理權、現金流權和控制參數方面做了很多工作。 DAO 為原本無法無天的加密叢林帶來了一些結構和可預測性,而范式轉變是由金融和結構創新的交叉驅動的。

除了鼓勵投機和創新之外,加密貨幣和垃圾債券具有許多共同特徵:它們與傳統債券的不同之處在於類似的方式。在回報情況、投資者權利和公認的理解方面,代幣與垃圾債券的優缺點非常匹配。

代幣和垃圾債券最重要的相似之處在於它們允許非標準業務蓬勃發展,這是通過縮減標準化和指數化的元素來實現的。金融市場非常結構化,部分原因是標准信息分發的遺留問題。美國證券交易委員會的備案要求可能會更新,以反映人們現在可以在線發布的事實。缺乏結構和共識為尋求風險的投資者從他們的差異化知識中獲利創造了令人難以置信的機會,而缺乏標準化,讓世界其他地方的人對那些可能是共同理解的知識感到困惑。

不止一家大型另類資產管理公司的起源完全可以追溯到這一範式:值得注意的是,Apollo Global Management 是在Leon Black 使用差異化承銷來購買不良垃圾債券賬簿的基礎上成立的。沒有公認的評估它們的框架,所以任何真正的出價都是中標。萊昂了解導致市場誤解垃圾債券的背景,並儘快購買。他利用這一優勢建立了全球第二大另類投資管理公司,如今其資產管理規模超過5000 億美元,並在信貸投資方面擁有卓越的專業知識。

巴菲特和格雷厄姆同樣開創了以營運資本為基礎的企業投資實踐。在20世紀60年代,其他人不知道的是,你可以去SEC辦公室拿到公司的資產負債表,利用這種信息優勢進行交易。這在今天聽起來可能是一句髒話,但獎勵總是存在的,那些在非標準世界中努力尋找獎勵的人。然而,一旦標準化進入競爭,信息優勢是由欺騙而不是勇氣創造的。

我們預測,在下一個牛市中,有財務傾向的代幣投資者的表現將顯著超越,因為只有基本面才能將投資者錨定在互聯網的炒作機器中。財務模型在嚴格執行的情況下,可以提供高保真度的概率結果分析。深入研究象徵性通脹模型,了解補貼的規模和壽命,是排除不良投資的一個簡單方法。畢竟,這些只是指望其終生股權融資來源的公司。管理不善應該像記錄在鏈上的決策一樣容易被發現,並且在價值創造不明確的情況下,市場會無情地將項目歸零。所以我們給了創始人更多的自由,讓他們控制自己的終生融資,但建立了一種市場估值機制,讓市場實時檢查浪費。就像垃圾債券一樣,代幣結構中的錯誤會受到迅速而無情的懲罰,因為市場參與者可以積累控制份額並輕鬆實施他們的意願,就像Ohm 協議在崩盤期間對其所有分叉所做的那樣。就像米爾肯在80 年代所做的那樣,今天我們已準備好為企業家提供更多的餘地,以建立一個世代相傳的企業。但是,對這種新範式感到興奮的創始人應該警惕,就像垃圾債券熱潮的後果一樣,加密貨幣熱潮還將使各類金融家將分析武器化,從而從痛苦中大幅獲利。創始人將無法從對製度結構有著數十年了解的白鞋律師那裡獲得救助。

當然,垃圾股權模型並非適用於所有情況。像ETH 這樣的代幣也符合加密即貨幣和加密即實用模型。這些心智模型並不相互排斥。然而,垃圾股權模型更適用於以下情況:通常是當公司同時籌集股權和代幣融資時。例如FTX,它有一個自由浮動的代幣FTT。該股權有權獲得現金流,代幣只是費用折扣,但該代幣仍以約100 億美元的稀釋上限交易。為什麼?因為投資者押注,隨著FTX 的增長,部分業務將變得去中心化並開始由代幣管理,甚至可能產生現金流。許多受過企業培訓的投資者會查看代幣並拒絕,但那些了解Sam 願景的人知道,一旦監管明確,他可能會推動代幣的價值。代幣是網絡上的期權價值:它是輕權股權。

美國的金融史就是這樣的歷史:新的、有效的市場不斷湧現,精明的金融家在企業學者多年後為其辯護之前,利用心理模型來理解它們之間的相關性。根據定義,中間時期是一段高峰迭起、低谷迭起的激烈時期,因為世界上的其他國家都選擇了自己的立場。

但請記住,今天世界上只有4% 的人擁有加密貨幣,而且已經感覺這一方可能會獲勝。想像一下下一個十億人會做什麼。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載