文/Ben Give Bankless分析師

終於,這個時刻到來了。隨著Goerli測試網的成功完成,合併的TTD(Terminal Total Difficulty)將為5875000000000000000,預計合併時間在9月15-16日之間。

關於合併的好處我們已經討論夠多了,你可能不想再聽了,但諸多討論是有充分理由的。這一事件是以太坊歷史上最重要的催化劑之一,因為它將在多個方面影響網絡。

例如,合併將顯著降低以太坊的能源消耗,以緩解批評者對其環境影響的擔憂,並使該資產對具有ESG(環境、社會和治理)意識的機構投資者更具吸引力。

合併還將為協議級別的其他以太坊變更鋪平道路,比如區塊提議者與構建者的分離。這有助於通過分離區塊生產和區塊驗證來實現MEV提取的民主化,還有EIP-4844提案,這一切將以數量級方式減少rollups交易成本。

最後,合併將大大增加ETH資產吸引力。 ETH的發行量將減少約90%,可能導致通貨緊縮,同時也為質押者提供從其所持資產中獲益的能力。

要想切身參與體驗這一重大事件,最明顯的辦法就是購買ETH,但還有更多你不知道的。對於投資者來說,有無數其他方式可以讓他們在風險曲線上獲得體驗和經驗。

讓我們探索投資者可以利用合併機遇的四種不同收益方式。

1、流動性質押代幣

例如:LDO、RPL、SWISE

流動性質押服務是此次合併的最直接受益者,非託管協議可能在轉變到PoS後的幾個月內出現顯著增長。

流動性質押的價值主張很簡單——它允許用戶同時完成以下三件事:維護對抵押品的保管,賺取質押獎勵,並通過發行流動性質押衍生品(LSD)在DeFi內部部署資產。

合併將大力加速這些協議的發展,因為合併將通過消除合併前的技術和執行風險來化解質押風險。

此外,合併全部完成後,加之更明確的提款時間表,也將有助於降低LSD對ETH的交易折扣。 Lido的stETH目前估值約為0.963 ETH,但當我在6月寫關於Celsius暴雷事件時,回想起當時的stETH脫錨事件,1 stETH約等於0.933 ETH。

事實是,信標鏈提款功能在上海網絡升級前不得啟用,預計將在合併後約6-12個月啟用。但合併的規模將降低這種折扣,使用這些協議質讓押變得更具吸引力,因為這意味著儲戶承擔的價格風險降低了。

此外,由於預估質押收益率的增加,流動性質押協議存款可能會增加。今天的信標鏈驗證者只賺取區塊獎勵。合併後,質押者將能夠從MEV獲得交易費用和收入。預計這將使質押收益率從目前的約4%大幅提高到6%-12%。

這些增長驅動應該也會增加流動性質押協議的收入,因為存款、更高的收益率和可能更高的ETH價格(資產收入以ETH計價)將提振它們的收入。

目前有三種公開交易代幣的流動性質押協議:Lido(LDO)、Rocket Pool(RPL)和Stakewise(SWISE)。

每個代幣可在投資組合中扮演不同的角色:

1)尋求藍籌股敞口的投資者可能想要看看LDO,因為LDO是信標鏈最大的實體,佔有31.2%的存款份額。 Lido在這一細分市場中擁有90.3%的市場份額,在流動性質押領域佔有更大份額。該代幣目前的交易市值為14.8億美元,FDV(完全稀釋估值)為27億美元。

2)以代幣為導向的投資者可能會關注Rocket Pool的RPL,這是第二大流動性質押協議,擁有信標鏈存款1.6%的份額,在流動性質押領域擁有4.5%的份額,市值為46752萬美元,FDV為5.193億美元。 RPL在minipool運營商中有一套獨特的代幣經濟學,運營商或通過Roket Pool進行驗證的實體需要為每個新的驗證器購買價值1.6 ETH的RPL,這將代幣需求與RPL的增長聯繫在一起。這樣就將代幣的需求與增長聯繫在了一起。

3)想要最大化風險並最優化beta幣的投資者可以關注下“StakeWise”(SWISE),該代幣的交易市值為2666萬美元,FDV為1.8945億美元。雖然該協議僅佔信標鍊和流動性質押存款的0.4%和1.3%的份額,但由於其規模較小和低浮動,它可能是三個中最高的beta幣。

2、基於事件的DeFi押注

購買代幣並不是參與合併的唯一途徑。精明的市場參與者可以以各種不同的方式利用DeFi進行“敘事交易”,並表達他們針對對不同市場在合併之前、期間和之後會如何反應的觀點。

用戶還可以通過在Aave、Compound和Euler等貨幣市場借入ETH來實現這一目標。為什麼?在合併期間,ETH的借款需求可能會有大幅增長,因為投資者將希望積累盡可能多的資產,以便從潛在的基於PoW的以太坊分叉(ETHPOW)中收穫“空投”。

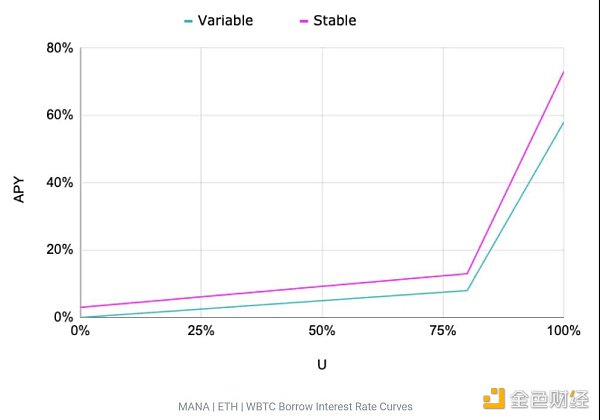

由於這些協議的利率是基於使用情況(即,有多少資產是藉來的),借款需求的大幅飆升將導致債權人的存款利率達到難以置信的高水平。 Aave V2上ETH的利率曲線在利用率達到70%時開始“扭結”或快速加速。目前該市場的利用率為61.56%,自8月8日以來大幅上漲,這種情況當然有可能發生。

當然,這種策略並非沒有風險。在極端情況下,借款需求極高時,將意味著Aave中幾乎沒有ETH流動性,在藉款人還款或更多存款湧入協議之前,債權人可能暫時無法提取資產。

使用DeFi來表達對合併相關事件觀點的第二種方式是使用Voltz Protocol來押注LSD收益率,Voltz Protocol是一種用於利率互換的AMM協議。

由於合併後的投資回報可能會增加,市場參與者可以使用Voltz通過將ETH作為保證金併購買可變利率stETH或rETH代幣來表達這一觀點。用戶可以利用槓桿放大他們的回報,不過這樣做自然會引入相當多的風險,會使他們面臨清算的風險。使用任何一種槓桿時都請務必小心!

3、收穫PoW空投

挖礦行業關乎數十億美元的風險,正如Lucas本週早些時候所寫的那樣,幾乎可以肯定的是,在合併後,將出現一些PoW以太坊實例。眾多知名業內人士,如Justin Sun攜其交易所Poloniex,已經承諾支持這種硬分叉,併計劃上市ETHPOW代幣。

雖然還不清楚這條鍊是否具有長期可行性,也不清楚ETHPOW會有多大價值,但用戶仍然可以通過多種不同方式讓自己處於有利位置,以賺取看似必將到來的空投。

獲得空投資格的最簡單方法是將ETH存入非託管錢包(Metamask、Coinbase Wallet等)。

但如果你正在尋找風險更高的機會,還有一種方法是從押注的另一面出發,在貨幣市場上借入ETH,如果空投的價值大於借入ETH的成本,就可能是有利可圖的。不過,這種策略也有相當大的風險。不僅借貸利率可能超過空投的收益,而且如果ETH價格飆升,或其抵押品價值下降,借款人也會被清算。鑑於合併當天出現大規模波動的可能性很高,投資者需要非常謹慎地進行操作。

投資者可以在不承擔任何價格風險的情況下收穫空投的另一種方法是,使用永續期貨創建一個delta中性ETH頭寸。要這樣做,用戶將購買現貨ETH,同時使用CEX或DEX永續期貨做空等值的ETH。通過這種方式,用戶可以接觸ETH,這樣他們就可以賺取空投,而不用承擔持有該資產帶來的價格風險。如果空投的價值超過資金(永續期貨頭寸持倉成本),這個策略將是有利可圖的。

然而,天下沒有免費的午餐。這種策略有很大風險,因為資金(比如借款利率)可能會隨著合併方式急劇上升。任何一種像這樣的槓桿策略,再加上波動性,都會讓用戶面臨被清算的巨大風險。

小心行事!

4、後續受益者

最後,合併後的以太坊將對以太坊經濟的其他領域產生變革性影響。

其中一個受益者是L2,因為向PoS的轉變將為可擴展性升級鋪平道路(例如EIP-4844),這將通過降低鏈上存儲調用數據的成本,大幅降低終端用戶在rollups上的交易費用。通過增加可以在網絡上進行交易的用戶數量,並解鎖創建新的創新dapp的能力,交易費用的減少應該有助於促進L2的應用。

投資者可以(而且已經開始)通過投資整個L2生態系統來利用這一點,比如L2基礎層(OP),或L2原生DeFi項目,如Synthetix(SNX)和GMX,或不同生態系統原生的較小市值項目。不要忘了L2基礎設施支持,如Synapse(SYN)和Hop Protocol(HOP)等快速橋接服務。

合併後將發生變化的另一個領域是MEV。隨著區塊提議者–構建者分離的實施,MEV的競爭發展動態將發生巨大的變化,這將把區塊的生產(決定將哪些交易添加進一個區塊中)與區塊的驗證相分離。

在MEV堆棧中有許多公開交易的代幣項目,可以提供參與這一轉變的途徑,如Manifold Finance(FOLD)、Rook Protocol(ROOK)和Cow Protocol(COW)。它們仍將成為PoS以太坊的長期受益者。

結論:選擇適合自己的方式

合併正在迅速逼近,有望給以太坊經濟帶來重大變化,也會伴隨著短期的鏈上混亂。

最安全的投資方法就是購買ETH。

但現在已經不像2018年熊市那樣了,我們生活在一個DeFi的世界裡,投資者可以通過許多其他方法參與合併,無論是在L2還是MEV領域,無論是通過投資/交易流動性質押協議還是合併的長期受益者,或是通過使用DeFi賺取收益或收穫ETHPOW空投。

你將如何參與合併從中獲利呢?