研究機構:Mint Ventures

研究員:許瀟鵬

監管之雷突降Tornado Cash

除了逐漸臨近的以太坊合併,美國財政部外國資產控制辦公室(簡稱OFAC)對搭建在以太坊上的隱私混幣器Tornado Cash開展制裁是近期最大的行業熱點。

隨著越來越多的web3機構或協議主動或被動跟隨OFAC的監管政策,開始屏蔽與Tornado Cash有過交互記錄的地址,以及社區針對粗暴的監管要求做出的“投毒”抗議行為(指某些用戶從Tornado Cash中大量、小筆地向知名機構或名人的以太坊地址提取資金,導致這些賬戶也被監管政策所波及),這次Tornado Cash的監管事件愈演愈烈,引發了大量討論。

而位於輿論風暴中心的主角除了Tornado Cash,就是發行和運營著美元穩定幣的美國機構Circle,因為其在OFAC宣布製裁後,很快就實行了其黑名單功能,凍結了Tornado Cash協議中的USDC,而Tornado Cash中的eth由於無許可的特性,不但無法被凍結,還被社區用來作為“投毒”的中介,用來表達對於監管政策的不滿。

雖然同屬加密資產,同樣運行於無許可的公鍊網絡之中,USDC與ETH在監管面前的去中心化成分對比一目了然。

去中心化穩定幣VS中心化穩定幣

▌穩定幣的重要性

USDC在本次監管中發揮的核心配合作用,讓人重新意識原教旨主義者始終堅持、卻在近些年逐漸被忽視的那些概念——抗審查、無許可、去中心化——的重要性。

而穩定幣作為Web3經濟的結算層,其重要性又幾乎超越了其他所有的DeFi基礎應用,體現在其:

-

最廣的用戶群體:如果把中心化交易平台的用戶也算上,穩定幣持幣用戶規模是絕對的第一名

-

最大的交易規模:穩定幣作為交易中介具有極高的周轉率,加密世界的大部分交易量都與穩定幣有關

-

龐大的資產規模:目前穩定幣總市值在1500億美金以上,僅次於BTC和ETH

所以,說穩定幣是web3經濟中公鏈層之上最重要的基礎設置,毫不為過。

然而,自從穩定幣誕生以來,以Tether(USDT)、Circle(USDC)和Binance&Paxo(BUSD)等中心機構主導的格局始終穩固,中心化穩定幣的市場份額佔比,無論是市值規模、交易量還是用戶數量,不斷擴大的趨勢愈演愈烈。

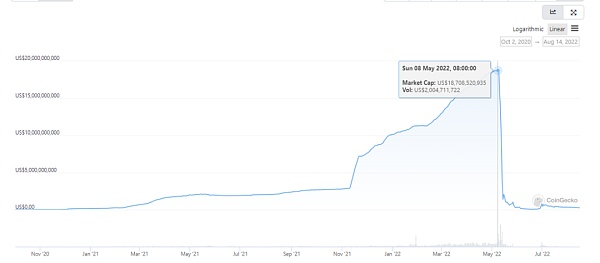

儘管在2021-22年,基於Terra網絡發行、以Luna為基礎資產的去中心化穩定幣UST曾經逆市發展,市值規模一度超過第三大穩定幣BUSD,達到180億美金以上,但其在今年5月迅速崩潰,只成為了穩定幣發展史上一顆耀眼且短命的流星。

阻礙去中心化穩定幣擴張的理由是多樣的,但是最重要且簡白的理由就是:相比中心化穩定幣,去中心化穩定幣沒有明顯的產品體驗優勢。

“去中心化”這個讓BTC、區塊鏈、Web3得以平地而起的重要概念,在穩定幣領域似乎並不那麼重要。

更重要的是價格穩定、容易使用、容易獲得。

直到人們見證了2022年8月這第一道落在DeFi協議Tornado Cash上的監管之雷。

去中心化資產ETH得以從Tornado Cash中全身而退,而中心化的USDC或許會永遠被留在那裡。

▌去中心化穩定幣的增長瓶頸

Tornado Cash監管事件是對穩定幣的“去中心化”重要性的一次巨型事件廣告。

這則廣告的對像不光是普通用戶,還包括那些採用中心化穩定幣作為抵押物的去中心化穩定幣項目,其中的代表就是目前的第一大去中心化穩定幣協議——MakerDAO和它所發行的DAI,目前DAI的發行規模為68億美金。

那麼,監管引發的中心化擔憂,是否會為穩定幣市場的“去中心化”鋪平道路,成為去中心化穩定幣份額佔比提升的直接推動因素?

在思考這個問題之前,我們有必要重新評估一下目前去中心化穩定幣項目市場份額遲遲無法突破的瓶頸來源。

去中心化穩定幣項目的市值和市場熱度,始終受到兩個核心因素的影響,一是業務或場景構建的實際需求,二是讓市場興奮的賽道敘事。

前者是其長期發展的內在因素,後者則能驅動項目短期的用戶、資金的湧入,引來大量的關注和討論,推高大眾對項目的預期和價格。

1. 業務和場景的瓶頸

以業務和場景來說,UST的市值規模成長之路是“需求驅動增長”的典型案例:

數據來源:Coingecko

由於此前Terra中的借貸協議Anchor長期提供19~20%的穩定幣活期利率,該利率水平顯著高於同期web3和傳統世界的無風險收益率,而Anchor協議僅接受UST作為穩定幣存入,這就直接推高了UST的需求,讓UST在短短一年內成長為第三大穩定幣,市值規模巔峰時為187億美金。

當然,20%的活期收益率也造成了一系列的惡果:

-

UST規模膨脹過快,Terra生態的債務規模過高

-

債務成本過高

-

極高的收益率,擠壓了Terra生態其他DeFi項目的空間

除了Terra之外,其他發行去中心化穩定幣的協議,也嘗試為自己的穩定幣創造初始需求。

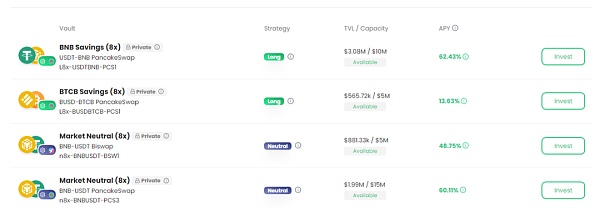

比如BNBchain上的槓桿挖礦協議Alpaca的穩定幣AUSD。 Alpaca還在今年上半年推出了自動化收益產品“Automated Vault”,我們可以把該產品簡單理解為以槓桿挖礦策略為標的理財產品,由於推出初期預測收益率很高,高倍率的產品額度火爆,經常推出就被秒光。所以Alpaca後續為購買該類產品設置了多個條件,比如在用戶Ellipsis.finance(BNBchain上的類Curve交易平台,以穩定幣交易為主)提供AUSD的流動性,就可以獲得產品的購買額度,嘗試用自己的熱門業務為AUSD創造需求。但到目前為止,AUSD的市值規模仍僅有300多萬美元。

Alpaca的自動化收益產品,數據來源:Alpaca

以上嘗試通過自造需求來推動穩定幣業務增長的方式,最終都不太成功。

UST的失敗主要在於貨幣政策的失控,而AUSD則是用於推動需求的業務板塊本身就能量過小、需求不足,導致無法為穩定幣提供充分需求。

Terra、Alpaca之所以要自己為穩定幣塑造需求,是因為新的穩定幣要獲得外部的採用,獲得較好的流動性是非常困難的。公開市場的競爭中,玩家已經非常充分,用戶和協議都傾向於選擇成熟的穩定幣;穩定幣的流動性的成本也已通過Curve等協議進行了充分的計價,新的穩定幣需要通過提供補貼、購買治理選票、與其他DeFi協議利益互換等方式來換得流動性,成本並不低。

2. 敘事的瓶頸

去中心化穩定幣賽道近年來有兩次成規模的敘事風潮。

第一次是2020年底至2021年初由Empty Set Dollar和Basis Cash推動的算法穩定幣浪潮,第二次是Terra這種公鏈+穩定幣雙輪驅動模式成功所帶來的公鏈穩定幣風潮。

前者來說,Empty Set Dollar和Basis Cash嘗試通過完全無抵押的方式,以龐氏色彩的通脹設計來實現快速的市值和網絡擴張,單純以通脹\通縮需求來平衡穩定幣價格,在當時來看是頗有想像力的貨幣實驗,代表性的去中心化算穩項目被不少投資者稱為“地下美聯儲”。 “信不信我用一個穩定幣跑贏你的BTC”也成為當時算穩造富浪潮中的名諺。但最終該類探索被證明是失敗的,在穩定幣項目的早期,單純依賴預期來實現幣值的穩定很難成立。

而Terra的成功,直接帶動了眾多公鏈發行自有穩定幣的模仿行為。在UST崩潰之前,宣布推出自有公鏈穩定幣的項目包括Near、Secret、Tron等等,它們或多或少參考Terra的鑄幣模式,在宣布計劃後市值也都擁有較好的短期表現。

然而Terra的失敗讓市場對公鏈自營穩定幣的模式從驚嘆走向質疑,在敘事層面,第二波穩定幣浪潮至此也暫時歸於沉寂。

與其他Web3商業項目一樣,去中心化穩定幣的發展和擴張之路,長期看業務,短期拼敘事。去中心化穩定幣此前的瓶頸就在於一方面業務的內外部需求不足,另一方面短期內市場也沒有找到新的敘事亮點。

不過目前的市場境況,監管下場帶來的市場變數,或能為去中心化穩定幣帶來新一波的發展契機。

去中心化穩定幣的新春天?

▌春天的播種者:監管

從敘事角度來說,大眾對於監管的隱憂成為現實,而中心化穩定幣是監管的直接抓手。

Web3商業世界的魅力,很大一部分來自於無許可環境創造的業務高效創新和組合,以及便捷的跨境資本流動。崇尚去中心化、無許可的加密世界,如果結算層完全被中心化穩定幣所統治,這是大部分人所無法接受的。而Tornado Cash監管帶來的USDC凍結資產事件,讓大眾清晰地意識到:去中心化穩定幣已經不僅僅是中心化穩定幣的“監管災備”那麼簡單,而可能會成為一種資產剛需。

監管對於去中心化穩定幣的推動不僅僅是敘事層面的,在未來也可能會直接帶來業務需求的增長。

如果未來再次發生此類事件,或是USDT和BUSD等穩定幣也被迫加入製裁行列,用戶對於粗暴監管的不滿和對無許可貨幣的需求會被進一步激活。

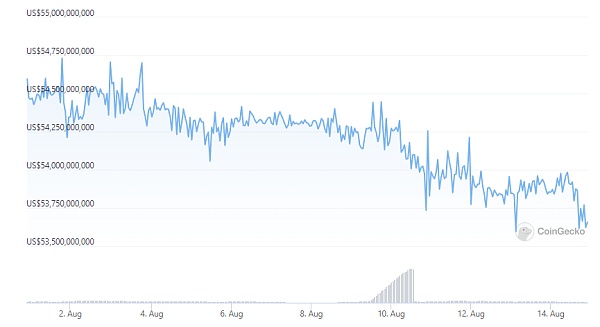

從數據上來看,本次USDC直接凍結DeFi協議和用戶的資產,無疑直接降低了其在Web3商業中的信用,其市值規模近一周有7億左右的跌幅。

USDC市值規模,數據來源:Coingecko

然而,USDC流失的市場份額,在目前並沒有被去中心化穩定幣所吃下。一方面,去中心化穩定幣作為一個整體,其穩定性和安全性的歷史表現遠不如去中心化穩定幣;另一方面,去中心化穩定幣的場景稀薄,接納範圍狹窄,實際使用往往需要經過多輪兌換;再者,目前最大的去中心化穩定幣DAI最大的發行抵押資產就是USDC,未來同樣有可能被USDC波及。這些不足都造成了去中心化穩定幣無法直接順勢接下USDC失掉的陣地。

▌春天的播種者:龍頭DeFi協議下場參戰

當然,除了監管的外力,去中心化穩定幣尚有很多令人矚目的內在發展動力。

在今年3-5月的公鏈自造穩定幣風潮後,龍頭DeFi們開發穩定幣正在成為新一波值得關注的趨勢。

其中最具有代表性的項目便是藉貸協議Aave所籌備發行的GHO,以及Curve的穩定幣(未定名,下文以crvUSD暫稱)。

DeFi協議自營穩定幣並不是新聞,借貸協議Abracadabra、Venus、Dforce均發行過穩定幣MIM、VAI、USX。

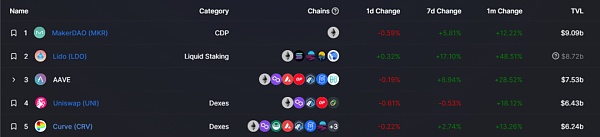

Aave和Curve前後腳表示要做去中心化穩定幣的事件之所以引人注目,是因為這兩個DeFi協議是絕對的DeFi龍頭項目,其TVL分列第三、第五。

DeFi TVL排名,數據來源:DeFillama

除了TVL之外,Aave和Curve的優勢還包括:

1.在各自賽道均有極強的統治力

2.有很好的多鏈以及L2產品部署

3.被大量外部協議所集成

4.發展歷史長,沒有出現嚴重的安全損失,品牌信用和生態感召力上佳

這些是其他DeFi項目所欠缺的。

更重要的是,兩個項目的自營穩定幣也有明確的業務動機,並非單純的敘事炒作。

比如Curve發行的穩定幣,大概率會由用戶在Curve的核心池子的LP作為抵押物鑄造,這就為Curve的流動性提供者創造了更高的資本效率,有利於提高到Curve做市的吸引力,也給Curve提供了一個通過槓桿提升自身TVL的機會。

實際上,MakerDAO和Uniswap的超高TVL,很大一部分的來源就是由以下這個循環加槓桿的方式實現的:

1.用戶到MakerDAO鑄造DAI

2.用DAI換成部分USDC,通過流動性管理平台Arrakis進行DAI-USDC穩定幣做市,獲得G-UNI LP

3.拿G-UNI LP作為抵押物在MakerDAO再次借出DAI

4.重複以上循環

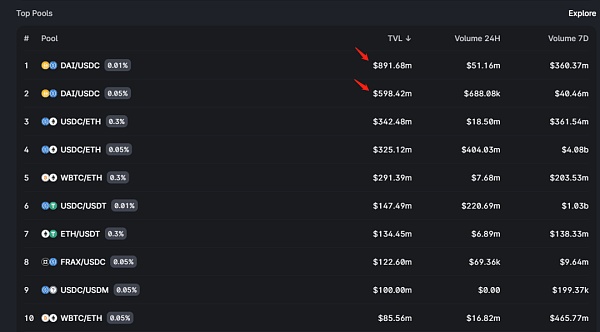

這一循環,正是Uniswap和MakerDAO的TVL穩居前五的奧秘之一。我們查詢Uni V3的數據可以發現,僅DAI-USDC這一交易對的TVL,就占到Uni V3 TVL的32.6%。

Uni V3 Pool TVL排序,數據來源:Uniswap V3

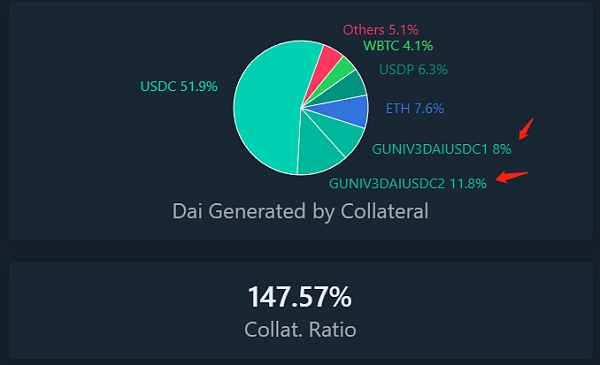

而MakerDAO的DAI鑄造中,有19.8%的DAI來自於G-UNI的抵押物。

被鑄造的DAI的抵押物來源佔比,數據來源:https://daistats.com/

如果Curve推出自己的去中心化穩定幣,有望復制以上這一循環,實現資本效率+TVL的提升。

▌春天的播種者:DeFi生態體

除了監管在敘事和業務上的推動力,以及頭部DeFi下場自營,去中心化穩定幣發展的另一個契機,或將來自於那些有能力構建DeFi生態體的項目的整體推動。

如果說MakerDAO和Uniswap這種循環槓桿的互動,只是一種基於可組合性的業務合作。那麼DeFi生態體在業務設計和構建之初,就會把生態內各業務之間的協同放在核心位置。

DeFi生態體的構建,本質是生態鏈的縱向整合,即把生態中上下游有業務協同效應的板塊整合到一起。

目前來看,這種縱向整合有兩種探索方向。

第一種方式是通過併購、深度控制協作項目治理權的方式,把多個項目整合到一起,形成DeFi生態或矩陣。知名DeFi開發者,Yean協議的創始人AC(Andre Cronje)是這種方式的積極實踐者,在2020年DeFi summer開啟序幕以來,AC或自己創建,或扶持贊助,或深度參與治理,幾乎整合出了一個包含公鏈(Fantom)、DEX(Solidly、Sushiswap)、借貸(Abracadabra、Cream)、聚合器(Yearn)、跨鏈橋(Multichain)等多賽道項目的DeFi生態體。

然而,要協同多個利益、用戶、核心團隊並不一致的項目並不容易,這一嚐試尚未成功,AC已心灰意冷宣布退圈。

同樣的,穩定幣協議Fei Protocol對借貸項目Rari capital的併購目前來看也不算成功。

另一種方式是自建生態體,Binance是自建生態體在Cefi領域的最佳實踐者。而DeFi領域,自建生態體的代表項目則是Frax。 Frax已經上線或即將上線的業務板塊包括:去中心化穩定幣(FRAX)、Swap(Fraxswap)、借貸(Fraxlend)以及Staking業務(fraxETH)。基於以上業務板塊,疊加Frax在Convex(Frax已經成為最大的CVX單一持有人)和Curve上的治理影響力,以及其靈活的貨幣工具模塊AMO,Frax能否把自己的各個業務板塊打造成互相加速的飛輪,推動其去中心化穩定幣的長期發展,也是我們如今相當關注的實驗之一。

去中心化穩定幣的憂患

當然,儘管我們在當下的市場中發現了各種去中心化穩定幣之春的發展誘因,有一些待解決的問題仍然值得我們注意,比如:

1.很多去中心化穩定幣項目的底層資產是USDC等中心化資產。比如已發行的DAI中,51.9%的DAI來自於USDC(這裡還未包含G-UNI LP中的USDC)。 Frax的初始抵押物也是USDC,不過FRAX穩定幣目前的實際抵押物並非單純的USDC,大部分是Curve穩定幣池的LP,這意味著除非Circle將Curve協議拉黑,否則它無法凍結Frax的抵押物資產。但是,Curve等DeFi協議會不會成為下一個制裁的目標呢?

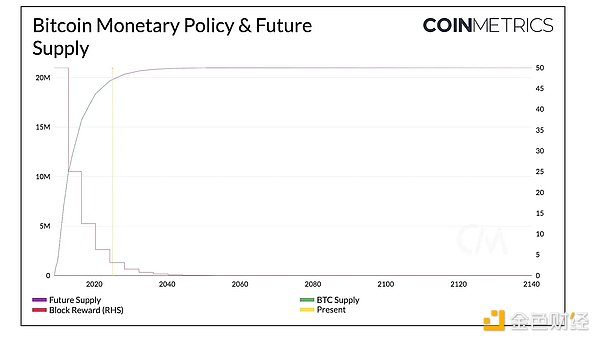

2.資產負債表的擴張。如果去中心化穩定幣協議仍然採取超額抵押機制,ETH等抵押物的規模就會成為協議資產負債表擴張的天花板。當然,自從MakerDAO的D3M模塊,以及Frax的AMO V2問世以來,它們可以在不需要抵押物的情況下,直接通過Aave等協議輸出DAI和FRAX。用戶從Aave借出DAI和FRAX時,抵押物由用戶提供,這一方式提高了協議資本擴張的效率。但即便是這一方式,也很難滿足整個Web3商業的貨幣需求規模。

3.多鏈安全性的隱患。無論是Curve、Aave還是FRAX,都進行了產品的多鏈部署,多鏈業務一方面有益於這些項目的穩定幣在各個鏈上進行原生的發行,另一方面也放大了風險,導致某一條鏈上的安全問題和壞賬可能會影響整個系統。

寫在最後

去中心化穩定幣作為Web3結算層的“災備價值”,在這次Tornado Cash事件後已經進一步顯露。當然,我們相信Circle在協助監管進行打擊行動時也會盡量克制,如果USDC拉黑Tornado Cash還算情有可原,當它向下一個DeFi比如Curve下手的時候,它可能會比自己制裁的那個協議更早地徹底失去Web3用戶的信任,被迫退出這個市場。

但問題是,到那時候,去中心化穩定幣已經準備好接收那些從中心化穩定幣逃離的用戶和資金了嗎?

目前來看顯然還沒有。

但正是因為“還沒有”,這個市場的巨大留白才令我們感到興奮和期待。