未來有進一步動蕩的跡象。 BTC 期貨溢價的缺失、4.7 億美元的清算和過多的穩定幣貸款都指向新的年度低點。

8 月19 日星期五,加密貨幣總市值下跌9.1%,但更重要的是,最重要的1 萬億美元心理支撐位被挖掘。就在三週前,市場最近一次跌破這一水平,這意味著投資者非常有信心,6 月18 日7800 億美元的總市值低點只是遙遠的記憶。

8 月17 日,在美國眾議院能源和商業委員會宣布他們“深切關注”工作量證明採礦可能會增加對化石燃料的需求後,監管不確定性增加。因此,美國立法者要求加密採礦公司提供有關能源消耗和平均成本的信息。

通常,拋售對市值排名前5 名資產之外的加密貨幣的影響更大,但今天的修正顯示,全線損失從7% 到14% 不等。比特幣( BTC ) 在測試21,260 美元時下跌9.7%,以太坊( ETH ) 在盤中低點1,675 美元處下跌10.6%。

考慮到該資產67% 的年化波動率,一些分析師可能會建議,像今天看到的那樣嚴格的每日修正是一種常態,而不是例外。例如,今天的盤中總市值在過去365 天的19 天中跌幅超過9%,但一些惡化因素正在導致當前的修正突出。

BTC 期貨溢價消失

固定月份期貨合約的交易價格通常比常規現貨市場略有溢價,因為賣家需要更多的錢來延長結算時間。這種情況在技術上被稱為“期貨溢價”,並非加密資產獨有。

在健康的市場中,期貨應以4% 至8% 的年化溢價交易,這足以彌補風險和資本成本。

根據OKX 和Deribit 比特幣期貨溢價,BTC 9.7% 的負波動導致投資者消除了使用衍生工具的任何樂觀情緒。當指標翻轉到負區域時,交易“反向”,這通常意味著押注進一步下跌的槓桿空頭的需求要高得多。

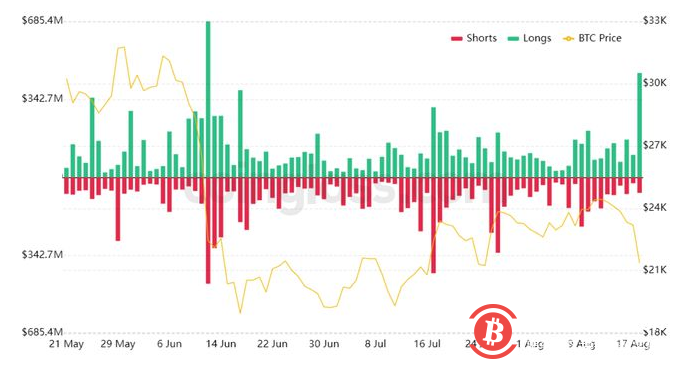

槓桿買家清算超過4.7億美元

期貨合約是一種成本相對較低且簡單的工具,允許使用槓桿。使用它們的危險在於清算,這意味著投資者的保證金存款不足以支付他們的頭寸。在這些情況下,交易所的自動去槓桿機制啟動並出售用作抵押品的加密貨幣以減少風險敞口。

交易者可能會使用槓桿將收益增加10 倍,但如果資產從入場點下跌9%,則頭寸將被終止。衍生品交易所將繼續出售抵押品,從而形成一個稱為級聯清算的負循環。如上所述,8 月19 日的拋售是自6 月12 日以來被迫拋售的買家人數最多的一次。

bao證金jiao易員過度看漲被毀

保證金交易允許投資者藉入加密貨幣來利用他們的交易頭寸並可能增加他們的回報。例如,交易者可以通過借用Tether ( USDT ) 來購買比特幣,從而增加他們的加密風險敞口。另一方面,借入比特幣只能用來做空。

與期貨合約不同,保證金多頭和空頭之間的平衡不一定匹配。當保證金借貸比率高時,表明市場看漲;反之,比率低表明市場看跌。

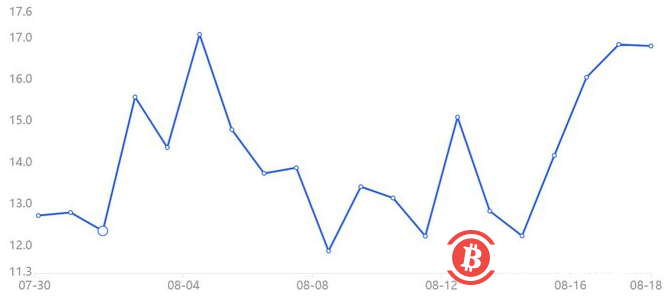

加密交易者以看漲而聞名,考慮到採用潛力和快速增長的用例(如去中心化金融(DeFi))以及某些加密貨幣可以防止美元通脹的看法,這是可以理解的。 17 倍的保證金貸款利率有利於穩定幣是不正常的,這表明槓桿買家的過度信心。

這三個衍生品指標表明,交易員絕對沒有預期整個加密市場會像今天這樣急劇調整,也沒有預期總市值會重新測試1 萬億美元的支撐位。這種重新喪失信心可能會導致多頭進一步減少槓桿頭寸,並可能在未來幾週內引發新低。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載