作者: Selini Capital 首席信息官Jordi Alexander,來源:Bankless,本文由DeFi 之道編譯

距離以太坊合併還有不到一個月的時間,Selini Capital 首席信息官Jordi Alexander 認為,以太坊備受期待的升級可能被誇大了。

作為迄今為止最理性的分析,本文解釋了以太坊合併可能被過度炒作的幾個原因。

合併是否被過度炒作了?

圖片:Logan Craig

9 月16 日,太陽開始升起。

Vitalik 在他的煎茶中倒入一瓶計量好的馬爾貝克,快速攪拌一下,然後輕輕抿了一口。 “啊……15.0%,比例恰到好處。”這把硬叉就像刀穿過黃油一樣順利。批評者聲稱永遠不會到來的期待已久的時刻終於來臨——這是幸福的味道。

他興奮地打出一條“任務完成”的推文,感謝所有幫助讓這一刻成為現實的人。數以百萬計的“贊”蜂擁而至,電視上的主流新聞也播放著歡呼聲。

未來已來,通往5 位數ETH 的道路近在咫尺,肯定會以超音速的速度到來。

一種新的環保gas 燃燒方式點燃了稀缺通縮的火焰,為一種世界上迄今為止從未見過的資產的飛輪提供了動力。

-

自反性上漲的只有價格週期

-

由通貨緊縮的供應擠壓所推動

-

獎勵超額的實際收益率

-

引領以太坊鍊主導地位

這聽起來很神奇!但是在我們因FOMO 而恐慌之前,讓我們仔細看看以下四種說法,看看哪些說法真正經得起仔細推敲。

說法一:ETH 價格將螺旋式上升,進入超級週期

Arthur Hayes(BitMEX 母公司100x 聯合創始人)在其熱門文章“ETH-flexive”中,援引索羅斯(Soros)的反身性(Reflexivity)理論,攪動了合併的“牛市”。

他預測,這一催化劑只會加速從7 月低點1000 美元開始的劇烈反彈。

他的核心論點是,合併帶來的關注將導致更高的價格。眾所周知,加密貨幣的價格暴漲會引起更多關注。鑑於用戶、開發者和鏈上活動等區塊鏈基本面都與關注度相關,這將螺旋式進入一個僅受地球人口規模限制的良性循環!

雖然這肯定是一個吸引人的心理框架,但我們可以從中發現兩個主要漏洞——一個是短期的,一個是長期的。

在短期內,正如Arthur 本人所承認的那樣,過度的預期可能會帶來拋售壓力。這種壓力會壓倒任何根本性的改善。

從長遠來看,價格上漲引起的關注與燃燒更多gas 之間的關係,可能比描述的要短暫得多。我們將在本文後面討論的一個反論點是,我們最近幾個月看到的gas 使用量減少是結構性的,需要重新考慮第1 層區塊鏈的價值累積。

讓我們首先考慮以太坊合併後可能的價格走勢:

一次又一次,我們在加密貨幣領域看到了許多相同的情況:當有一個巨大的閃亮催化劑即將出現時,受到事件驅動的參與者就會提供大量逢低買入的支持。

逢低買入是由事件即將到來的“我知道你知道我知道”所推動的,這讓善於謀劃的買家更加大膽。賣空者被上行的不對稱反身性嚇退,而在信息鏈中處於較後位置的散戶在頭條新聞最終到達時,會進行最後的衝刺。

人類的注意力持續時間很短,尤其是在加密領域。當閃亮的新事物成為頭條新聞,人們開始押注下一個鏈上升級或代幣經濟學調整。

我們很難忘記,比特幣的歷史新高是在2021 年底推出ETF 時出現的。

或者是Coinbase IPO 炒作後,其股價持續下跌。還是馬斯克在SNL 上亮相後,狗狗幣價格持續下滑。

這些最受關注的時刻似乎讓市場完全處於一邊倒和脆弱的狀態,每一次都是如此。

雖然有很多以太坊人不想和他們寶貴的貨幣分開,但也有一些基金和加密鯨魚已經進入多頭頭寸,作為一種基於事件的戰術性交易。一旦頭條新聞平息下來,短期參與者可能會發現自己陷入了搶椅子遊戲中,以便在音樂停止之前搶占他們的未實現利潤!

這一次會有所不同嗎?

說法二:“三重減半”使ETH 陷入通貨緊縮的供應危機

在最近一個有數千條轉發的帖子中,Montana Wong 闡述了合併後預計將出現的災難性供應短缺的理由。

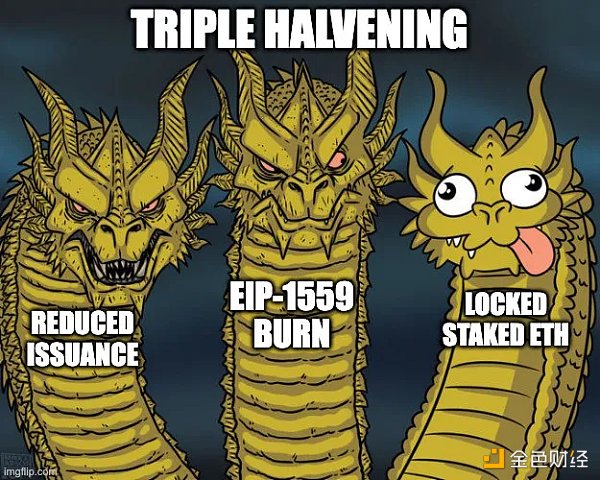

所謂的“三重減半(Triple-halvening)”是基於比特幣週期性發行量減半(四年一次) 的一種說法。它被描述為三種強大效應的累積,融合成一種奇異的現象。這三種因素分別是發行量減少、銷毀和質押的ETH 被鎖定。

1.發行量減少

通過不再需要向礦工支付費用來驗證網絡上的交易,以太坊實際上是在解僱薪酬最高的員工。這將導致每天節省13,000 ETH 的“工作量證明”費用。

相反,以太坊安全部門將由Staking Officers 填補,相比之下,他們的工資要低得多:他們的整個預算將從每天接近2000 ETH 開始——儘管隨著時間的推移,更多Staking Officers 的出現,將會使預算增加到每天約5000 ETH。

儘管如此,每天淨節省8000-11000 ETH 確實是一個重要的催化劑,這相當於每日消除了1500-2000 萬美元的拋售壓力。

可以說,更便宜的安全部隊可能會以更少的審查阻力為代價——但就純粹的價格影響而言,這一因素無疑是強大的。

2.銷毀

EIP-1559 在2021 年實施時是ETH 價格的強大催化劑,用戶在每個區塊支付的大部分gas 費都被燒毀了。這部分幫助抵消了安全部預算中的新發行費用。

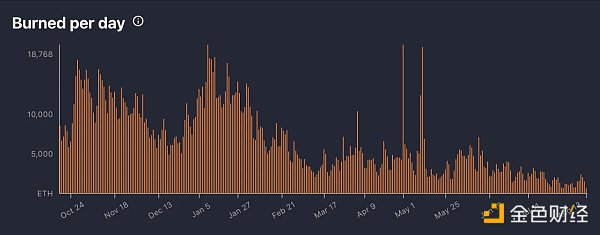

然而,EIP-1559 已經實施一年了,所以它不僅已經定價,而且可能被高估了:雖然早期的消耗如此之高,以至於ETH 供應可能會變成通貨緊縮,但現在的情況遠非如此。

對於ETH 價格牛市(不要與ETH 技術牛市混淆),這張圖表不得不令人震驚。不僅10,000+ ETH 被燒毀的日子似乎已經一去不復返了,而且正如技術分析師所指出的那樣——似乎還沒有任何支撐位!我們不知道這能降到多低。

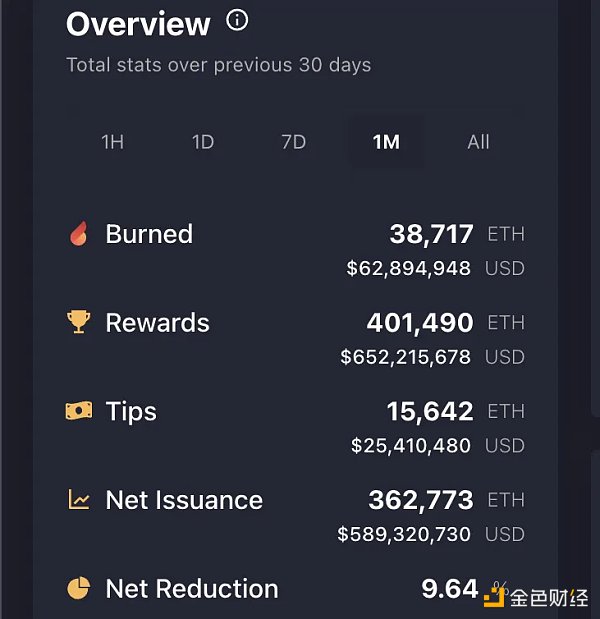

在8 月的最後30 天裡,ETH 價格上漲了50% 以上,gas 消耗量僅為每天約1300 ETH:

雖然ETH 多頭會聲稱這僅僅是由於加密貨幣的周期性,並且支付的費用最終將恢復到高位,但這忽略了正在進行的單向結構變化。

讓我們把事情從頭說起:

在牛市狂熱期間,有如此多的資金流入系統,參與者願意勉強支付高昂的費用作為“做生意的成本”。

第一波“生意”浪潮是參與DeFi 早期的發展。很快,有趣而合法的金融實驗催生了一波新的龐氏騙局,這些龐氏騙局利用了天價APY% 等病毒式營銷成分,並創造了一場看似有價值的“食物代幣”的免費搶奪。

直到參與者弄清楚免費資金的來源。

為流動性提供資金的食物代幣實際上幾乎一文不值,如果沒有它們,作為AMMs 的被動LP 就會變成一家虧損企業。

隨著2021 年DeFi 漏洞利用和拉地毯(Rug Pull)的增加,以及Pool2 價格回落,為區塊空間付費以參與這些遊戲的意願也隨之消失。

新的遊戲變種版本不斷出現,但即使是這些版本也會離開以太坊主網,以便PvP 泵和轉儲可以和平進行,無需額外的gas 費。

DeFi 夏季即將結束。

但是隨後——就在gas 成本開始下降的時候——NFT 狂熱像鞭炮一樣點燃了!

與DeFi 相同,從合法的數字藝術家和新穎的算法藝術開始的東西很快變成了源源不斷的山寨PFP 系列。

這些項目中的大多數都是為了滿足瘋狂的突然需求而產生的,並最終逐漸淡出人們的視野。但在市場慢慢消化並弄清楚價值將在哪裡累積之前,新的鑄造將被大量超額認購,gas 將繼續流動。

那麼NFT 和 GameFi 浪潮中為數不多的大贏家又何如呢?

隨著一些項目成功吸引了粘性用戶,他們意識到他們可以自己積累更多的全部價值,而不是讓它浪費在ETH gas 上。

這一點在災難性的 Bored Ape Yacht Club 虛擬世界土地出售中得到了明顯的體現,該銷售產生了2.85 億美元的銷售額——而在gas 上浪費了高達1.76 億美元!

對ETH 持有者來說很好,但對Yuga 社區來說就不是那麼回事了。

這次活動成為了一個教訓,不僅對 Yuga Labs,對任何其他有抱負的NFT 熱門項目來說也是如此。

這些項目最終是否決定通過轉移到替代鏈(第2 層)來避免這些成本,還是留在主網上並優化拍賣以消除gas 競價,目前尚不清楚。

然而,我們能說的是,像我們所習慣的那種銷毀ETH 的日子已經成為過去,不應該用以推斷到未來:

在DeFi 和NFT 之後,會不會有一天會出現第三波浪潮,導致另一個激烈的gas 燃燒週期?

實際上,在某個時候,出現能夠吸引眼球的新創新是可以保證的。然而,現在看來,新的熱門應用不太可能需要消耗大量gas 來獲得成功。技術創新使區塊空間變得不那麼稀缺:

-

即使在現有的高使用率應用程序中,代碼效率也在迅速提高。例如,OpenSea 交易效率現在提高了35%,消耗的gas 也少了很多。

-

隨著無數的第2 層和AppChain 選項在不久的將來上線,以滿足各種不同的用例,許多應用程序將在以太坊主網之外找到歸宿。

-

對於那些留在L2 上的人來說,使用EIP 4844(proto-danksharding)從L2 編寫以太坊L1 上的狀態更新會隨著時間的推移變得更便宜。

Burn-maxis 的希望是, 第2 層鏈將創建其新的充滿活力的鏈上生態系統,從而導致大量ETH gas燃燒。

這還有待觀察——激勵機制決定命運,一旦一個第2 層鏈獲得了大量的、有粘性的用戶群,博弈論表明第2 層的本地用戶將開始要求本地化的價值增值,而不是向以太坊(帝國)納貢。

3.質押供應將被鎖定

第三個敘述是,質押代幣被鎖定在市場之外,因此無法拋售。

在所有投機的參與者都完成了他們的PoW 分叉並沖向出口之後,被質押的參與者將無法提取他們的代幣,直到2023 年上海分叉。

在所有樂觀的價格敘述中,這可能是最不合時宜的。

信標鏈(Beacon)上的(超過1300 萬)ETH 不僅已經退出市場,而且在看不見的情況下一直在賺取收益。一直以來,PoW 和PoS 鏈都產生了獎勵,但只有PoW 排放才被允許出售。

到上海分叉時,將有大約3000 萬ETH 突然可用於取消抵押(+ 超過100 萬的累計ETH 獎勵可以被削減),從而產生取消抵押隊列和相當大的供需失衡的可能性。

在所有這些代幣最終可以提取之前,會有一個未知的時間延遲,這一事實不應該成為慶祝的理由。

市場總是具有前瞻性的,當即將到來的下一個催化劑從備受期待的合併變成後果不明的大型代幣解鎖時,這將導致價格下限隨著上海分叉的臨近而變得不穩定。

說法三:質押ETH 將成為“尋求收益者的感覺”

合併中最著名的說法之一是,在互聯網債券(Internet Bond)中創造了一種新的超級資產,甚至包括以太坊基金會在內的以太坊支持者,一直在呼籲這將改變遊戲規則。

資料來源:推特

區塊獎勵——諸神的甘露,曾經只有礦工精英才能獲得——現在將被安全地打包成無風險的收益,供所有人享用。

乾淨的、原始的、真正的收益,直接來自源頭。

當機構財務主管的資產負債表的年回報率只有3% 時,他們怎麼會繼續忽視這樣一種神聖的高收益資產?

首先要迅速拋開企業買家出現的概念,如果存在ETH 價格風險,ETH 收益率就不可能是“無風險”的!

但即使對ETH 的持有者而言,ETH 持有者的質押交易也不像人們所說的那樣神奇。不幸的是,這也許是所有合併的說法中最具有誤導性的。

事實上,質押ETH 提供的收益率只是在短期內,並且僅適用於那些承擔合併的技術風險和上海分叉的非流動性溢價的人。

在這些風險消失後的一年裡,質押ETH 的Mall Cops 能在代幣膨脹後獲得1-2% 的年收益就很幸運了,甚至低於美國國債。

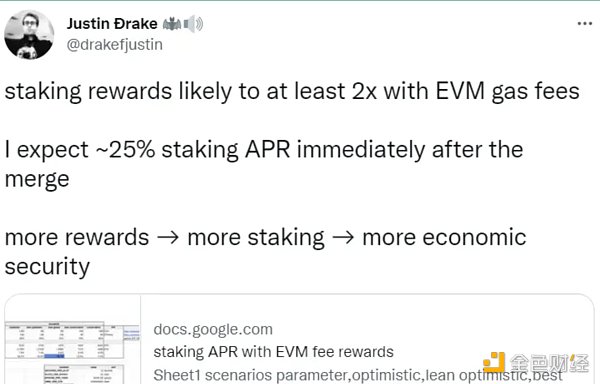

但是那些研究人員和有影響力的人不是承諾了成倍的增長嗎?怎麼會有這樣的脫節呢?

與往常一樣——根據歷史數據進行預測並假設其參數不會改變。我們已經看到,他們錯誤地預測了通貨緊縮。

那麼,專家們是如何把質押收益率弄錯的呢?

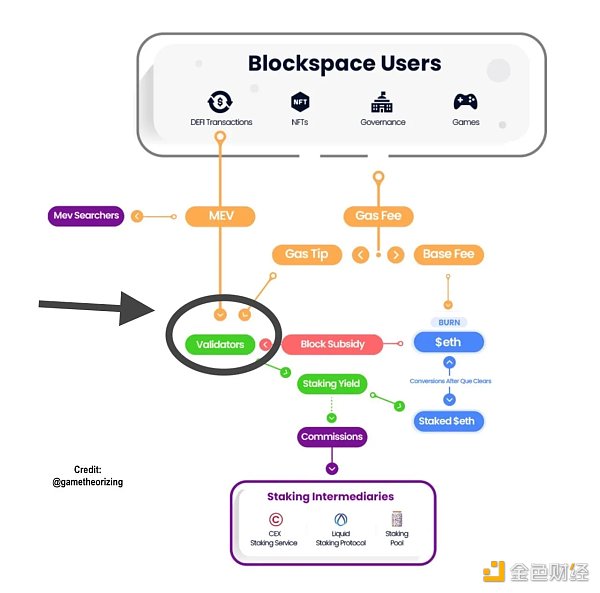

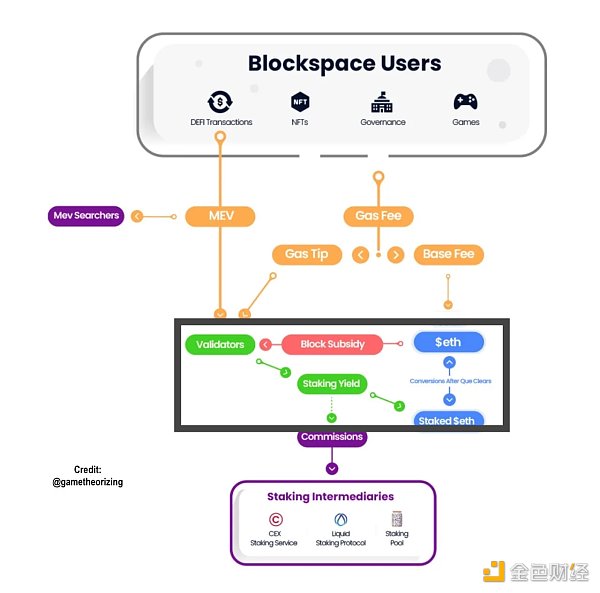

要真正理解,首先需要能夠可視化區塊鏈經濟。因此,我向Upwork 設計師支付了100 美元,讓他把我雜亂的草圖製作成一個乾淨的圖表。

質押的ETH 會產生收益,因為它需要運行驗證器。三種收益來源如下:

-

區塊補貼:來自ETH 通貨膨脹,作為安全成本

-

Gas Tips:來自希望優先交易的用戶

-

MEV 獎勵:以某種方式組織交易的賄賂

讓我們看看它們是如何工作的,因為它們都對分析者的陳舊預測有所貢獻。

區塊獎勵

今年早些時候,由於未來的所有風險,只有1000 萬/1.2 億個可能的ETH 被質押在信標鏈上,即使是以太坊基金會也沒有質押他們的ETH。

然而,這10% 的質押參與遠遠低於權益證明鏈(約50-80% 的參與度)。隨著合併風險得到分類,更多的質押者將迅速出現並加入隊列中。目前,已經有大約1400 萬枚代幣被質押,導致每個驗證者的獎勵減少到4.1%。

一旦合併成功,這個數字將繼續增加到隊列允許的最大限度:大約200 萬/月。

這只是一個真實的事實——即使有人現在想取消抵押,他們也無法取消!

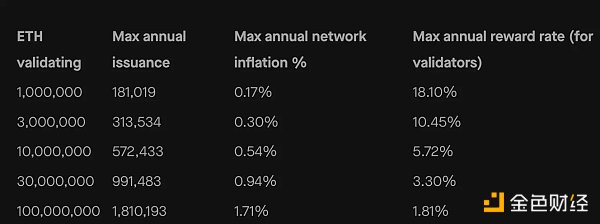

更多ETH 驗證產生的影響如下圖所示:

隨著越來越多的ETH 被驗證,不僅獎勵率會降低,而且年度通貨膨脹率也會增加,從而導致實際收益率更低。如果質押100/120M,所得獎勵率減去通貨膨脹率將是1.81% – 1.71% = 0.1% APY。

在某些方面,這對以太坊本身來說是好事。更多的ETH 質押是值得慶祝的,因為它意味著更高的安全性。

更多的ETH 質押是值得慶祝的,因為它意味著更高的安全性。

-

✅ 成功攻擊網絡需要更多資源!

但這也適用於更多的ETH 質押者:

-

✅ 整個網絡的年度通貨膨脹率更高

-

✅ 質押的收益率降低。

只有當供應量的一小部分被質押時,實際(扣除通貨膨脹)質押獎勵才會很高。區塊獎勵是一種通貨膨脹的形式,以犧牲那些尚未質押的人的利益為代價。

這是對他們懶惰/規避風險/缺乏經驗的懲罰。

Gas Tips

除了驗證者已經獲得的不斷減少的區塊補貼獎勵之外,很多炒作都圍繞著Gas Tips 和MEV 賄賂,這些只有在合併後才會啟用。

不過,在這方面,我們也發現炒作遠遠超出了當前的新現實。

正如我們看到的結構變化導致燃燒更少的gas 一樣,對於Tips 和MEV 來說,情況同樣如此:

-

? 對於套利者來說,AMM 的流動性更少

-

? 低效的流行NFT 拍賣導致付小費去獲得一個mint

-

? Flashbots 無聲競價拍賣取代了公共gas 優先拍賣

從鼎盛時期的每月超過50,000 ETH 開始,最近幾個月的Gas Tips 降至每月20,000 ETH,並且可能會繼續呈螺旋式下降。

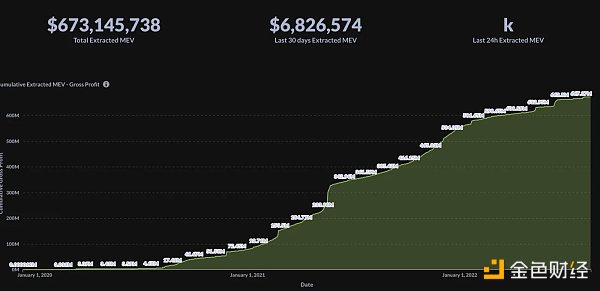

MEV

最後,討論最多但貢獻最小的部分是,最大可提取價值(MEV)。

在權益證明中,發佈區塊的所選驗證者充當爭奪區塊內位置的交易的裁判。如果有更有利可圖的訂單,裁判可以被賄賂以操縱比賽。

雖然這聽起來像是一種惡意動態,但它實際上比創建一個不穩定係統的替代方案要更好。 Flashbots 正在開發一款名為MEVBoost 的產品,以使這些賄賂透明化,並可供所有裁判使用,這將意味著ETH 質押者更有可能獲得他們的“公平份額”。

看漲對吧?

好吧,那應該是在狂野西部市場和UniV2 占主導地位的時代。但是MEV 現在正在從各個方面受到擠壓,包括在dApp 層(例如使用批量拍賣的 CowSwap)。

如今,每年可從MEV中提取的資金不足1 億美元,從長遠來看,它將僅僅是收益率方程式中的一個星號。

到2023 年,我們將看到3000 萬到6000 萬個質押ETH :

-

~2.5% APY 最大驗證者獎勵

-

+~0.5% Gas Tips

-

+~0.1–0.2% MEV

這使我們獲得了約3.2% 的年化收益率(APY):

-

? 其中約1.5% 是代幣通脹

-

? 0.25–1% 給第三方驗證者運營商(除非擁有32 ETH 和自費驗證者)

嗯,剩下的不多了。

事實證明,當鎮上80% 的人都在做同樣的工作時,當一名“保安”就沒那麼賺錢了。

關於區塊鏈收益與成本的最後說明:

代幣經濟學以及區塊補貼和代幣銷毀的規則,這些對於創建適當的用戶激勵措施確實很重要。但歸根結底,它們只是利益相關者之間的PvP 遊戲。

穿過噪音的首要原則方法是將區塊鏈的經濟分解為3 個清晰的部分:

-

價值

-

貨幣生態系統

-

價值損失

要讓PoS 區塊鏈真正增值,公式非常簡單:

MEV + Gas 費用> 中介費(Intermediary Payments)

? 搜索者、質押池、流動質押DAO、中心化交易所——他們都準備好參與其中!任何最終出現在資產負債表上的東西都是區塊鏈生態系統的熵損失。

最終,可持續發展的道路必須通過為用戶提供超過他們所消耗的區塊空間成本的效用。

快樂的回頭客是推動整個經濟發展所需的引擎,而實現這一目標的努力將比任何PvP 收益遊戲產生更大的長期影響。

說法四:一條統治一切的真鏈

-

比Memecoins更強大的社區和社交層

-

比Memecoins 更強大的社區和社交層

-

比替代第1 層更好的技術和更加去中心化

-

超健全貨幣將使BTC 變得不為人知

這三種說法都可以從成功完成合併中獲得重大推動:

-

合併獲得人們的注意力導致更多的用戶採用,加上ESG 友好的模因(Meme)力量。

-

終於發布了人們期待已久的極其複雜的技術升級,繼續在實現卓越性能的路線圖上前進。

-

供應大幅減少,挑戰了比特幣的通貨膨脹率,並定位為更好的儲備資產。

現在,這三種說法都可以單獨成為美味的零食!把它們放在同一個碗裡,它們各自的味道就會發生嚴重的衝突。

合併後,隨著路線圖的繼續,不同的目標開始在根本上發生嚴重衝突。

一旦事情從理論上的“路線圖”階段發展到需要做出僵化決策的階段,就越來越難做到面面俱到。

技術、模因和價值存儲,在不同的維度上都有一個“不同的”最佳點。以下是一些值得考慮的例子:

1. 推動技術創新與保持不變

由於其他區塊鏈生態系統也在不斷創新,以太坊的技術領先優勢不足以讓它安於現狀。在接下來的幾十年裡,其他的鏈不會無所事事。

技術升級重置了林德性,留下了更大的潛在攻擊面

-

✅ 技術升級重置lindyness,並留下更大的潛在攻擊面

-

? 如果技術風險永遠存在,硬貨幣概念就不可能具有粘性

-

? 航路是熊市——預期消失! 模因幣會蓬勃發展。

2. 增值與良好的用戶體驗

雖然用戶和持有者並不是完全不同的群體,但合併後的代幣持有者對決策的影響力越來越大。有無數種方法可以創造不正當的激勵措施,允許短期價值提取而不是長期生態系統健康。

圍繞鎖定代幣的設計可以增加稀缺性價值

-

✅ 圍繞鎖定代幣進行設計可以增加稀缺價值

-

? 如果最強的激勵措施是囤積代幣,那麼使用和創新就會轉移到其他鏈上,因為沒有人願意花錢。

-

✅ 技術改進旨在通過更高效的代碼和交易dApp(如“Cowswap”)來降低MEV 並降低gas 費用。

-

? 幣值的累積渴望更多的MEV 和更多的gas 拍賣。

3. 效率與審查阻力

PoS 在某些方面提高了效率,但也增加了額外的複雜層,從而擴大了攻擊面。

-

✅ 可擴展性願景的路線圖向前發展

-

? 去中心化貨幣需要終極的審查阻力。

重要的是,要努力在獲得最佳的流動性質押協議的效率優勢,與它們可能帶來的中心化風險之間保持平衡。

4. Solarpunk vs. Lunarpunk

這可能是所有衝突中最重要的一種,並且在最近的Tornado Cash 代碼製裁之後非常相關。

還有ETH:Vitalik 的願景是,一個真正去中心化的以太坊。

如果它被制裁,它可以轉入地下,以保持抵抗審查制度的力量。即使這意味著啟用用戶支持的軟分叉,並失去對USDC 等中心化穩定幣的訪問和重建預言機(oracle)。

或者,可以完全成為主流的Ethereum™。機構投資資金進來,作為交換,當山姆大叔(Uncle Sam,美國擬人化形象)拍拍肩膀時,每個人都服從。代幣持有者的激勵機制蜂擁而至,淹沒了cypherpunks 的自由主義夢想。

合併使這場衝突脫穎而出,可能不久之後就需要做出至關重要的決定。

如果是這樣,讓我們希望為社區、我們的理想和所有的家人做出正確的選擇。

總結

-

在此期間,可能沒有足夠的流動性來避免“拋售新聞”事件,因為許多人處於獲利了結模式。

-

與之前相比,未來節省礦工排放成本的價值大約是ETH 估值的兩倍。

-

但由於結構性原因,費用正在急劇下降,而將ETH 鎖定為質押衍生品將無濟於事。

-

已經開出無法兌現的支票——從通貨緊縮的預測到收益率誘人的互聯網債券。現實表明確實有一些被過度炒作了。

-

最終,重點應該轉向設計更好的應用程序、區塊空間的新穎用例以及更友好的鏈上用戶體驗。

-

最後,做一個偉大的蝙蝠俠,或者一個偉大的佛陀。也許不要試圖同時成為兩者。