資金庫管理的核心目標:資本保值、流動性和收益。

原文標題:《a16z:能挺過熊市的項目方Treasury 管理指南》(Treasury Management: A Guide to Navigating Downturns)

撰文:Jeff Amico,Maggie Hsu,Ed Lynch,Emily Westerhold

編譯:Katie 辜

加密貨幣市場動蕩起伏。在過去的一年裡,價格劇烈波動,直到最近才從活躍的「冬天」中反彈。

Treasury(資金庫、財政庫)管理是項目方管理資源的方式,確保企業能夠持續經營,和手頭有足夠的運營現金。這可能涉及支付工資和租金等短期支出,或進行收購和研發等長期戰略投資。無論支出多少,Treasury 管理都是重點,並以實現項目的核心經營目標為重點。

Treasury 管理是任何組織的核心職能,但鑑於目前市場狀況的不確定性,握住手中的錢,下好每一步棋顯得尤其重要。從 DAO 到傳統的初創公司,團隊都在面對高通脹、低收益率、公開和私募市場融資選擇收緊的市場環境。根據這種「新常態」,團隊應更加強調保守的Treasury 管理原則,才能安全度過寒冬,並在下一波浪潮來時變得更強大。

在此,我們強烈推薦團隊遵循的 Treasury 管理基本框架中的下面五點。

1. 計算每月現金消耗

第一步是建立一個現實的財務模型。即跟踪每月預計的資金流入和流出(例如「淨燃燒」)。計算一個給定項目每個月預計花費,分析應該指明驅動收入和支出的組成部分。例如,支出方應該列出跨關鍵運營職能(工程、業務開發、法律等)的支出,以及任何預期的非運營流出(融資成本、稅收、其他一次性付款等)。營收方面也應將流入資金分成運營類和非運營類。這將有助於確定它們隨時間的相對可預測性。

保守的假設將有助於確保項目不會因為高估而偏離跑道。在預測收益時尤其如此。在熊市期間,由於客戶削減預算(或倒閉)收入可能會下降,或者增長可能會放緩。即使假定收入是穩定的或按照合同承諾的,也可能難以達到預定金額。這種財務規劃並不總是適用於尚未賺錢的加密項目和早期風險投資,但將這些可能性納入參考可幫助項目貼近現實進行長期規劃。

DAO 與傳統創業公司有很多不同點,包括它們的組織結構和去中心化控制的程度。隨著DAO 繼續發展並採用更複雜的運營結構,對其整體財務健康狀況的預測至關重要的。這將確保他們能夠支付運營費用,包括繳費、激勵計劃等。它還將為DAO 的運作狀態增加透明度,有助於更好的決策。

2. 用現金維持運營費用

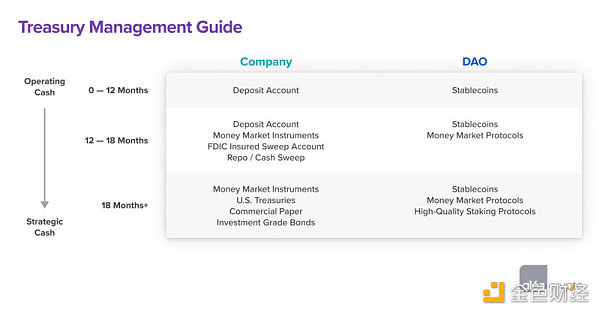

一旦確定了現金消耗率,項目就可以開始製定整體的 Treasury 管理計劃。核心目標是:資本保值、流動性和收益。

第一要務是支付近期的運營費用。在探索獲得收益的機會之前,優化資金的安全性和可獲得性是關鍵。這通常意味著在基本現金賬戶(例如,銀行存款或貨幣市場賬戶)或在DAO 的情況下,在高質量穩定幣中維持至少12 個月(理想情況下是18 個月)的運營費用。這些資本將獲得相對較小的收益,但當短期債務到期時,可用來償還,這是保守的選擇。

除了維持短期現金支出外,項目還應確保資產和負債的貨幣匹配。也就是說,如果負債以美元計價,那麼相應的流動資產也應該以美元計價。這對於持有加密資產但費用以美元計價的公司或DAO 尤其重要。為了避免在市場下跌時不得不出售貶值的資產,團隊應該確保他們定期將資產轉換為合適的貨幣,以支付持續的運營費用。當然,他們還必須確保以符合監管限制的方式進行任何資產銷售,並遵循相關法律和納稅。

資產多元化是相當少見的。 Chainalysis 最近的一項研究顯示,85% 的DAO 將其全部資產存儲在單一加密資產中(通常是原生治理代幣)。在那些持有穩定幣的人中,大多數人持有的穩定幣佔其儲備的10% 或更少比例。雖然一些DAO 的運營費用有限,但對於那些確實擁有實質性運營的DAO,他們可能被迫以低價出售其原生代幣,以支付運營費用,或削減核心戰略計劃。這並非最優解。

一些項目可能不願出售加密貨幣換取法幣或穩定幣,因為擔心這會向市場發出「看空信號」。項目可以通過保持足夠的現金緩衝來避免負面結果。比如在下跌的市場中出售原生代幣,或削減戰略舉措。適當地管理現金可以確保項目能夠支付可能長期的費用,這在熊市期間至關重要,因為融資市場可能面臨挑戰。提前計劃還可以讓項目保持對核心運營目標的關注,對運營資金得失情況做到心中有數。

3. 制定額外資金計劃

對於持有現金超過12- 18 個月經營預算的公司來說,有更多主動性探索增加收益的機會,應根據項目的流動性需求進行調整。下面的圖表提供了各產品的高級視圖,以及何時適合納入參考。一般來說,當項目從經營性現金(用於滿足日常需求)轉向戰略性現金(用於追求增長和其他機會)時,提供更高收益的產品會更加合適。

每種產品都有不同的風險、收益率和流動性。在對它們進行分配之前,需要製定一個基本計劃。

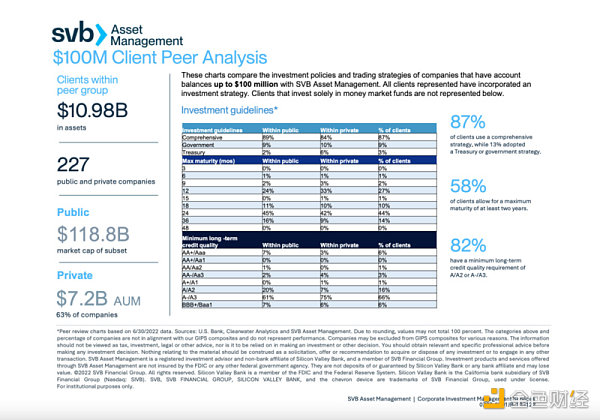

我們經常與傳統的投資組合公司共享一個投資計劃模板。雖然這些考慮因素中的一些可能不適用於早期公司、DAO 和其他項目,但它們對於了解資產負債表較大的公司如何考慮現金管理具有指導意義。

一般來說,傳統公司會將多餘的現金投向安全的資產。這些產品包括貨幣市場工具和投資級固定收益證券(評級為3B 或更高)。在一個給定的投資組合中,這些公司通常會在不同期限、信用質量、行業和發行方之間分散資產。下面是矽谷銀行資產不超過1 億美元的中後期公司的配置情況。

雖然近年來我們看到一些公司 Treasury 承擔了額外的風險,但更保守的策略通常仍是明智的。在當前的利率環境下尤其如此,許多傳統信貸和銀行產品的收益率正開始回升。圍繞這些類型資產的投資組合可能非常適合許多公司。

與此同時,對於管理鏈上 Treasury 的DAO 來說,近年來出現了各種貨幣市場和固定收益產品,可適當考慮。這些產品包括 Compound 、Element Finance 和Goldfinch 等。從長期來看,投資 Lido 等高質量協議是不錯的選擇。然而,與傳統產品一樣,在配置這些期權 之前,重要的是要考慮這些期權的風險、收益和流動性狀況。在與鏈上的資產或協議交互時,評估可能出現的任何技術或操作風險也很重要,以確保項目不會將資產暴露在損失風險中。

4. 加強運營能力

確定策略後,就該實操了。對於擁有更傳統的 Treasury 管理計劃的公司,需要尋找銀行合作夥伴和投資顧問,並落實內部流程,確保滿足合適的託管、報告、估值、控制、稅務和審計要求。

項目不需要自己「大小全包」。銀行合作夥伴可幫助提供符合公司投資政策略的投資工具。銀行合作夥伴還可推薦更成熟的投資顧問,幫助在特定的風險參數內實現收益最大化。涉及投資和收益會計相關的程序,一定要向會計公司或審計師諮詢。

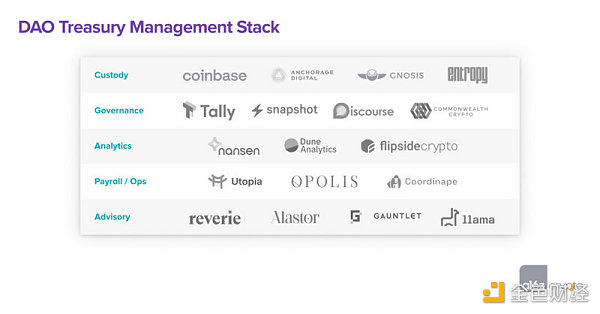

對於DAO 或持有加密貨幣的公司,下圖列出了一些運營中的優先選項:

安全錢包設置是必要的,確保資產始終安全託管。當資產被部署到其他協議或以其他方式在鏈上移動時,這一點尤為重要。選擇範圍從傳統的託管機構如Anchorage 或 Coinbase ,到去中心化或多簽選擇,如Entropy 或Gnosis。

除了託管,DAO 在執行資金管理策略之前通常還需要來自代幣持有者的某種形式的治理批准。 Snapshot 和Tally 工具可用於投票,而Discourse 和Commonwealth 論壇可幫助促進社區討論。

DAO 還可以利用新興的鏈上分析產品套件來監控其策略的長期狀態,包括 Nansen 、Dune 和Flipside Crypto。如Opolis、Coordinape 和Utopia 這種薪酬和運營相關工具,也可用於管理預算和跟踪長期支出。

最後,可向相關公司諮詢。這些公司包括矽谷銀行等傳統顧問公司,以及Reverie、Alastor、Gauntlet 和Llama 等本地加密公司。團隊還應確保對各種策略進行監管分析,並酌情聘請外部顧問。

5. 監測並進行必要的調整

最後,團隊應積極地監測其現金狀況,並根據需要調整策略。這需要更新支出預測,確保現金得到妥善管理。團隊還應該定期確認其策略是否仍然圍繞著核心原則(資本保值、流動性、收益)。這樣將確保他們無須承擔不必要的風險。

總結

Treasury 管理是任何項目長期成功的組成部分。為了最大限度地增加成功的機會,現金管理和長期資本分配都應明確規定和妥善執行。

在當前的經濟條件下,重要的是要批判性地思考正常運營過程之外可能出現的潛在的額外業務費用。一旦一個項目對維持運營所需的資本有一個保守的估計,它應該預留出相當於至少12 個月(最好是18 個月)淨現金流出的可用現金餘額。然後,任何剩餘的現金儲備可根據策略進行分配。在製定了策略後,應監測所持資產的表現,並定期評估策略的適用性,匹配項目不斷變化的需求。