原文標題:《IOSG Weekly Brief |NFT 金融化與商品化:新消費x NFT = NFG #140》

撰文:Sally,IOSG Ventures

中本聰認為比特幣是一個自我實現(self-enforcement) 的預言。以此類推,如果NFT 能夠和比特幣一樣實現信念和選擇的同調,我們也有理由認為NFT 的價值可以在遠期的納什均衡中被持續加固。當然信念和選擇的錨定是浮動的,目前NFT 遠遠沒有達到比特幣的共識程度,自然很難去控製或確保這種錨定。

想要解決這個問題,意味著我們仍然需要增加支撐納什均衡等式的條件——NFT 的內在價值和使用價值。道理其實非常容易理解,郭敬明老師就曾在他的青春疼痛文學作品中告訴我們:「沒有物質的愛情就像一盤散沙」,高度提煉了唯物主義價值觀的精髓。所以興趣和信念僅僅是必要不充分條件,只有實實在在的價值提升了,需求才會剛性,選擇才會堅定。

不難看到,目前市場上已經演化出兩種打開需求側的思路:

- 向右邁步提升投資屬性——NFT 金融化(Financialization)

- 向左邁步提升消費屬性——NFT 商品化(Commoditization)

接下來我們會對這兩種思路分別展開進行論述。

1. NFT 金融化:DeFi x NFT = NFT Fi

NFT 金融化並不是一個新奇的話題,早在2021 年上半年我們就已經看到許多圍繞這個敘事的討論(詳見IOSG, 1kx, Hashkey 等研報)。因為本身NFT 就是一種鏈上的代幣標準,包含ERC20,ERC721,ERC1155 等幾種協議,所以將其視為一種投資品,並想進一步延展探索其金融屬性和衍生品是非常直接和魯棒的邏輯鏈傳導。那麼問題就在於:(1)NFT 金融化能不能解決需求? (2)NFT 金融化到底能多大程度上打開NFT 需求側?

我們認為NFT 的金融化可以很大程度上幫助拓展和提升需求,主要基於以下兩點:

- 通過結合DeFi 玩法提升NFT 共識。 NFT 在與DeFi 協議結合後,可以降低參與NFT 市場的門檻和教育成本。因為對非傳統金融工具的交易進入門檻相對較高,玩家在缺乏對這種獨特或奇異資產的知識信息時,往往會承擔更高的交易風險,從而阻礙了更多長尾買家進入市場。而缺乏足夠的交易深度和市場信心,自然會延緩NFT 整體價值共識的累積。

- 通過證券化提升可交易性並激發流動性。通過將非流動性的NFT 資產轉換為可交易證券,NFT 可以像傳統證券資產一樣被用作抵押品等幫助切割和分散基礎資產池和信用風險。而NFT 資產及其衍生交易品的誕生與應用,Web3 參與者就可以通過分倉的方式將風險分散到更廣泛的類目中,從而使自己獲益。

在以上認知的基礎上,我們認為可以首先重點關注NFT Fi 賽道中如下3 個方向:

- Exchanges:建立NFT 即時交易對

- Collaterals:將NFT 用作抵押品

- Derivatives::發展NFT 衍生品

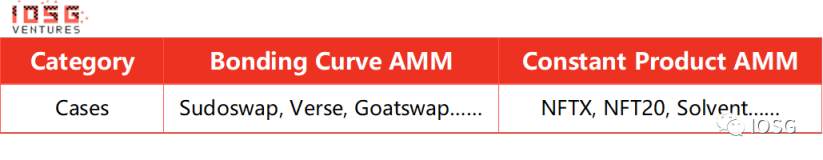

A. Exchanges

類似Opensea、LooksRare 樣的傳統掛單交易所存在的一個很大瓶頸就在於其無法為NFT 提供即時流動性,進而無法進一步提升資本效率。而解決這一問題最直白且有效的思路就是搭建NFT(ERC-721)和FT( ETH/ERC-20)的瞬時交易對。

AMM 毫無疑問是實現這一思路的極佳形式。過去典型地如NFTX、NFT20 這類碎片化的NFT 流動池解決方案,已經成功實現了同系列NFT 藏品的價值匯聚與平均化處理。但問題在於其單個NFT 由固定數量的FT 表示,近似於uniswap V2 的x*y=k 恆定乘積(constant product) 算法,而NFT 與FT 在流通量上相差懸殊,因此很容易會導致NFT 市場深度不足和高滑點。

以Sudoswap 為代表近期新興出現的另一種升級版AMM 機制在很大程度上改進了這一問題。一方面,其允許LP 通過恆定、線性或指數形式的聯合曲線(Bonding Curve)自行設置參數變量delta,從而在報價模式上解放了自由度,控制住了大額訂單滑點的惡化。另一方面,與NFTX 等傳統AMM 不同的地方還在於Sudo 省去了將NFT 兌換為ERC-20 的過程,並且玩家可以自行選擇設置單邊或雙邊交易池。因而這類基於聯合曲線的AMM 之於恆定乘積的AMM 可以被認為是Uniswap 的V3 之於V2。

不過目前市面上的NFT AMM 機制仍然只是簡單地將NFT 同質化為FT,很大程度上只適用於中長尾的遊戲類NFT 資產。對於屬性特徵明顯藏品價差較大的頭部NFT 來講遠遠算不上令人滿意的流動性解決方案。同時在用戶操作流程和聯合曲線的設置上,現有平台的處理都十分粗糙,期待其未來可以添加一些簡單的階躍函數和用以參考的數據分析界面。

B. Collaterals

考慮到目前主流的NFT 借貸實際都是基於藍籌的pfp NFT,我們可以先以傳統的藝術藏品借貸市場用作參考。歷史上看,通過將藝術藏品抵押獲得貸款的金融範式在傳統銀行業中存在已久。而藝術藏品貸款產業的估值早已占到全球藝術品市場總價值的四分之一。德勤和ArtTactic 在去年的Art&Finance 報告(p193-202) 中預估全球藝術藏品抵押貸款總額已超240 億美元,同比增長10.7%。此外,過去的相關研究也指出在經濟蕭條時期,藝術藏品的借貸需求反而會基於地緣性出現上升。

那麼由此引發的下一個問題就是,這種抵押借貸的需求由何而來?

我們認為相對代幣而言,市場進入者對於直接出售手中藍籌NFT 藏品的意願往往更低。然而長持NFT 也意味著大量資金會被鎖在非流動性資產中。因此一方面,在市場環境較好時,持有人容易發現更好的短期投機機會,自然地,將NFT 用作抵押品臨時出借釋放流動性會是一個優良選項;另一方面,當經濟環境較差時,持有人會傾向於利用類似Compound, Aave 等DeFi 協議中存在的超額抵押方式,在確保不失去手中NFT 的同時持有更多現金來預防潛在或突發的短缺危機(這也解釋了為何總體NFT 借貸的違約率較低)。

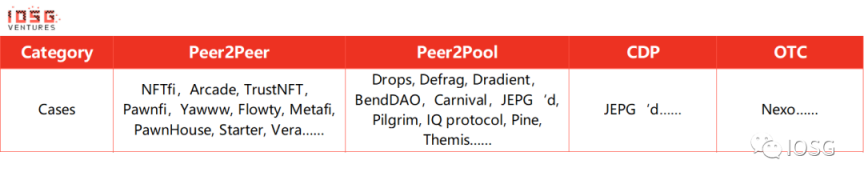

一般地,我們可以將目前市面上的NFT 抵押借貸解決方劃分成點對點(P2P), 點對池(P2Pool),抵押債倉(CDP)和場外借貸(OTC)四類:

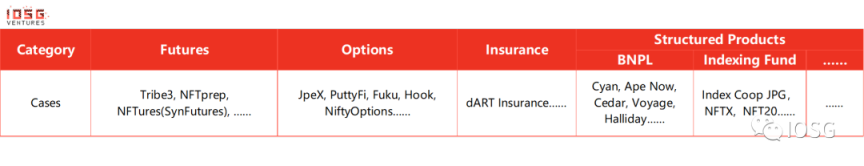

C. Derivatives

金融衍生品即圍繞標的資產(Underlying Asset)所產生的一種合約或金融工具。常見的金融衍生品包括遠期(prediction)、期貨(futures)、期權(options)等等。通常金融衍生品都具備高風險高收益的特性,並被廣泛用於對沖和分散風險。以房產為例,買家可以在不持有原生資產(實際房產)的情況下買入頂層(senior tranche)CDO 看多,但同時也面臨違約可能性。針對NFT 這類標的資產,我們也觀察到目前市場上正不斷湧現新興的衍生品協議,試圖進一步激活NFT 市場流動性並降低交易成本。簡單地,我們可以將NFT 金融衍生品分為期貨、期權、保險和結構性產品這四類。

- 以NFTprep, NFTures 為代表的NFT 期貨方案可以幫助實現針對NFT 資產的長短交易,並推高盈虧槓桿。但這也對預言機的價格餵送和做市商的供池深度提出了更高的要求。目前市面上主要產品都還在測試網的階段。

- 以JpeX,Nifty 等為代表的NFT 期權方案允許用戶通過購買看漲(call)或看跌(put)期權來對沖手中NFT 的地板價波動,並在一定程度上降低了NFT 的投機門檻。但目前幾個項目也都處於早期,面臨流動性困境。

- 為稀缺/ 高淨值或代錶鍊下資產的NFT 進行投保,也是一種值得探索的風險轉移方式。考慮到NFT 的特性需要在傳統保險模式的基礎上進行一定調整。

- 類似Index Coop JPG 這樣根據不同NFT 或NFT 產品建立起來的指數基金,以及Cyan, Cedar 等為代表的先買後付項目,都是對NFT 結構化產品不錯的探索。

在過去的研究中,我們已經對上述提及的部分借貸和衍生品項目做過解讀和梳理,更多內容將會在未來的《NFT Fi Report》進一步展開論述。

2. NFT 商品化:新消費x NFT = NFG

NFT 商品化是一個很有意思的話題,因為這也許意味著對整個大消費賽道的顛覆。但在討論NFT 商品化之前,我們有必要首先回答的一個問題是:

NFT 究竟能不能被視為傳統商品?

從根本上講,消費品的存在是為了解決和鎮靜馬斯洛金字塔中廣泛存在的訴求和煩惱。人們購買和消費大宗商品的首要目的必定不是為了投機或獲利,而是為了利用其特有的功能性價值,來緩解自己短期內的某種痛苦。舉幾個簡單的例子,我們買米是為了果腹,買車是為了代步,買遊戲是為了娛樂,買咖啡是為了提神。由此逆推,當一件商業化的物品被人購買的主要原因是想利用和交換其本身的功能屬性,而非謀求盈利回報時,它理應可以被視為一種消費品。

遵照民眾消費的底層邏輯進行逆推,並結合當下的時代背景,我們可以做出一個待驗證的假設,即如果NFT 能夠實現:

- 首要購買目去投機化

- 內生文化的大眾認同

- 功能品類(assortments) 的規模覆蓋

就可以被嵌套進傳統商品和消費品的敘事邏輯中。

而如果可以把NFT 直接和傳統商品劃上約等於號的話,一個值得探討、但不一定對的想法將會是:把Web2 電商的投資邏輯平移至web3 的NFT marketplace 賽道。

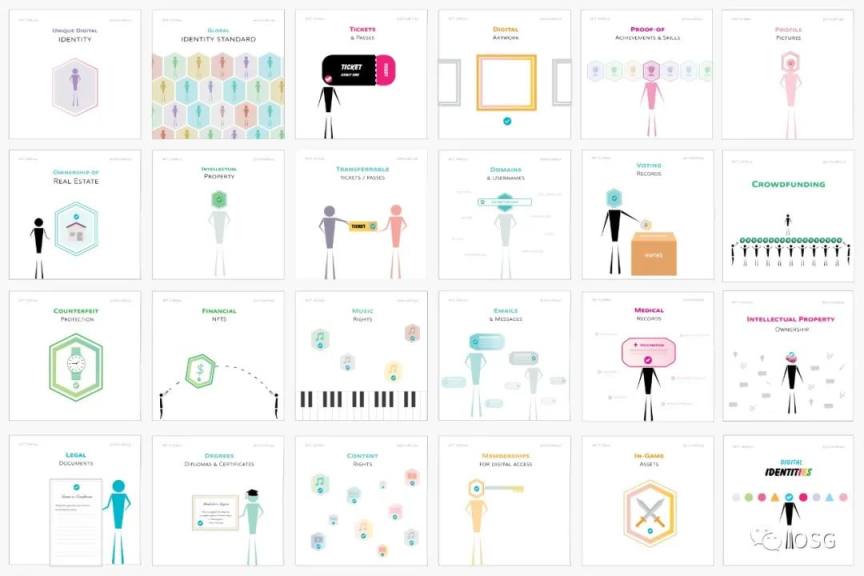

那麼回歸正題,究竟NFT 商品化的發展有哪些方向?能代表哪些使用場景?

我們認為凡是具備(1) 非完全同質(2)受益於所有權數字憑證。這兩類屬性的任何產品其實都可以依託於NFT 的形式進行表現。並且由此引發的一個有趣的概念將會是非同質化商品(Non-Fungible Goods, NFG)。這種虛擬資產與實體經濟相結合的敘事概念,可以在很大程度上進一步拓寬NFT 的實際使用價值和未來應用場景。

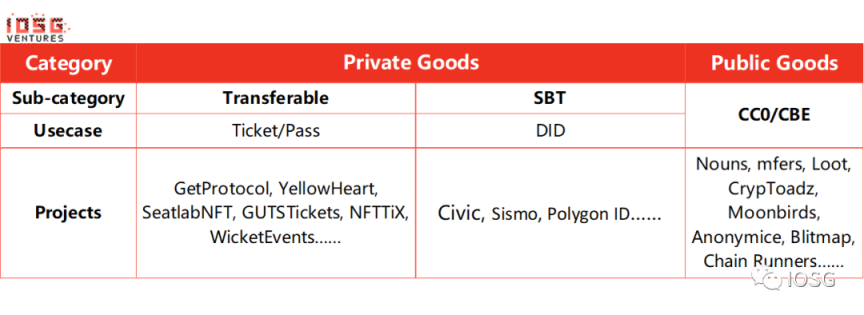

NFT 相關商品化用例( 圖片來源:@shivsakhuja )

簡單地,我們可以根據NFG 針對所具備的不同將其劃分為私有型(Private Goods)和公共型(Public Goods)兩類。其中私有型又可以細分為可轉讓(Transferable) 與不可轉讓/ 靈魂綁定(SBT)兩種範式,公有型主要以CC0/CBE(can’t be evil) 敘事為代表進行討論。

1. Private Goods

可轉讓(Transferable)

典型可轉讓的NFG 用例即門票和通行證。

由於通常演唱會、體育比賽及其他大型活動門票的數量都有限制,並且訪問場館需要出示相關憑證才能獲得進入許可。因此以NFT 為依托是一個非常合適的選擇。

一方面NFT 門票可以在最大程度上消除偽造問題,使得驗證門票的所有權和真實性變得更為容易;另一方面,NFT 化門票也可以極大激活二級市場的交易流動性。在Ticketmaster 或Vividseats 等類似傳統web2 門票二手平台上,市場交易的效率較為低下,並且買方的權益很難得到保障。 NFT 化門票則可以幫助建立起一種公平的保護雙方權益的標準化市場。

此外,通過收集門票持有人在鏈上的歷史歸屬數據,表演者或主辦放也可以在未來考慮空投通行證、折扣、贈品等給粉絲進行回饋。

靈魂綁定(SBT)

不可轉讓的NFT(SBT)可以被廣泛地用於充當去中心化數字身份證明(DID)或可驗證憑證(Verifiable Credential)。考慮到本質上NFT 就是防偽且任何人都可以驗證的數字證書,那麼將學歷證書、技能證書、文憑、分數和成就等通過SBT NFT 的形式實現發布和持有,就意味著可以讓任何人核實其合法性,從而實現用戶身份的去信任化驗證。而其中類似Sismos 這樣基於zk 證明技術為用戶發放SBT(ERC-1155)身份徽章的協議,還能夠在保護用戶數據隱私的基礎上完成閉環。

更進一步地,SBT NFT 還可以被用來解決驗證選票這樣的問題,並有可能成為全球性的身份標準,幫助消除區域間因身份認證系統互不兼容而產生的摩擦與隔閡。

B. Public Goods

CC0/CME

日本社會學家三浦展在《第四消費時代》中將日本消費社會的發展劃為四個階段,指出民眾的需求也和西方一樣正在經歷由基礎性消費,到追求個性品牌與文化消費的演化。而這一現象正在逐步延展到全球許多發展中國家。越來越多的人正在跨過基礎消費層,對商品的品牌文化的重視取代了對性價比的追求。

而CC0(Creative Commons Zero)這種代表作者放棄一切IP 版權的協議形式,毫無疑問能夠進一步激發人們對於這類項目品牌文化的追捧以及二次創作熱情。與傳統私有化品牌創作的NFT 商業模式相比,CC0 通過將商品帶入公有領域而使其逐漸演化為了一種開源並具備網絡效應的「應用程序」或’「平台」。在衍生品被不斷創作和分享的正循環下,原作品牌所獲得注意力以及社區內部的集體共識自然可以獲得延長和加固。這也不難解釋為何在運營難度大大增加的情況下,仍然不斷有NFT 項目宣布轉向CC0 模式。

3. 寫在最後Closing thoughts

NFT 是一個浪漫又理想主義的概念,羅曼羅蘭中又夾雜了一些聶魯達。但詩意並不能解決我們現實中的問題,也無法提供形成強共識的基礎。 NFT 的發展需要更多的馬基雅維利去實實在在地提升用戶的邊際效用,否則NFT2.0 的前進也許只能止步於空想。

從亞當斯密的生產消費論,到阿爾弗雷德馬歇爾和哈特的「消費者主權」(Consumer’s Sovereignty) 說,再到哈耶克「消費者對生產者主權行使」的詮釋,我們看到隨著互聯網技術的發展,消費者對個人自身偏好完全實現越來越強烈和明確的訴求。

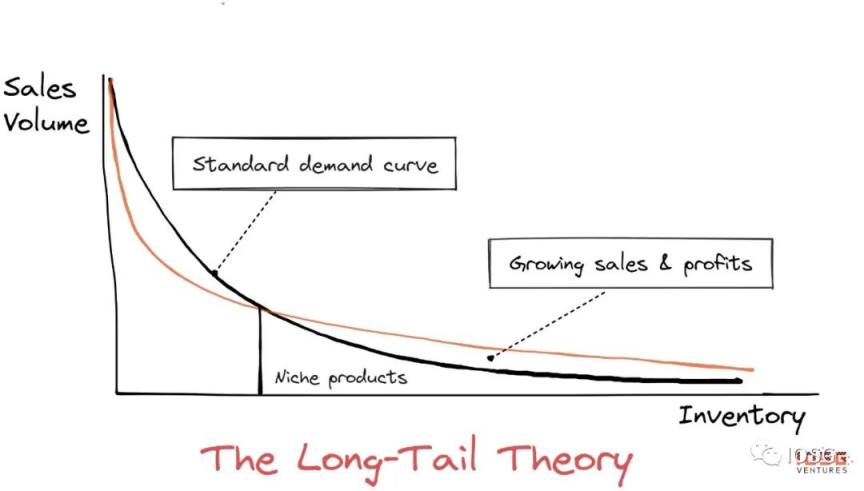

18 年前,克里斯安德森(Chris Anderson)在《連線》發表了經典的「長尾理論」(The long tail),其中就指出關注成本在網絡時代的降低,使得在正態分佈曲線尾部的個性化和分散的長尾需求,有可能累加起來形成一個比流行需求更大的市場,並且經濟效益甚至會超過「頭部」(the hits)。這意味著面向小眾細分市場的利基商品很可能蘊藏著更大的價值和增長潛力。

我們相信在金融化和商品化兩步齊邁的背景下,NFT 的需求側增長會實現進一步的飛躍。而NFT 這類利基商品有機會在未來爆發出更大的價值增量,在真正意義上改變Web3 的進程和人們的生活方式。

來源鏈接

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源: IOSG Ventures