DeFi研究員Ignas表示,代幣經濟學的從0到1的創新非常困難,但偶爾出現的極具創新性的代幣,會改變行業的發展軌跡。新代幣經濟學的獨創性將推動行業向前發展,並有能力啟動一個新的牛市。上一輪DeFi牛市中就出現過一些這樣的代幣。而這可以作為下一輪牛市的借鑒,並教會我們如何識別新出現的機會。

在這篇文章中,Ignas回顧了上一輪牛市中最具創新性的代幣。

1、Ampleforth的AMPL

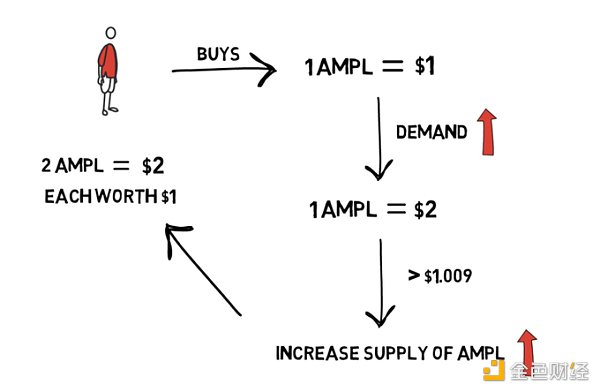

AMPL彈性供應代幣,其流通供應量每天都會進行算法調整。其目標價格為:以CPI表示的2019年美元購買力。

如果AMPL需求增加,且價格高於目標價格,那麼協議將按比例“空投”新的AMPL代幣到你的以太坊地址,以恢復目標價格。

所謂的“rebase”就像魔法一樣:會讓你錢包裡的代幣餘額發生變化。

感到困惑嗎?這就是問題的關鍵!

AMPL運用了人類心理和交易博弈論。你應該在rebase之前出售持有的代幣嗎?還是在rebase之後,在別人出售他們剛到手的“空投”代幣時進行購買會更好?你自己做決定。

2、OlympusDAO的OHM

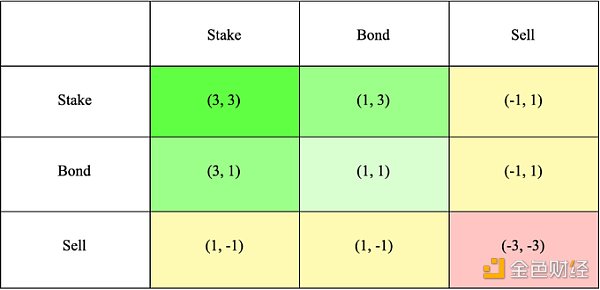

OHM的使命是成為DeFi的儲備貨幣。

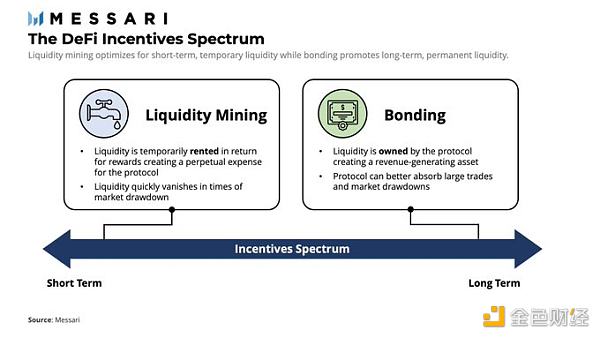

Olympus通過“bonding”打折出售OHM以換取流動性供應或單一資產代幣。

通過這種方式,Olympus得以真正擁有自己的流動性,而非通過租賃。

協議擁有流動性通常被認為是革命性的,於是誕生了DeFi 2.0這一術語。此外,Olympus的bonding模式和rebase博弈論成為了Crypto Twitter上的流行語。

OHM的創新吸引了幾十個分叉,其中有幾個仍然表現非常不錯。

3、Compound finance的COMP

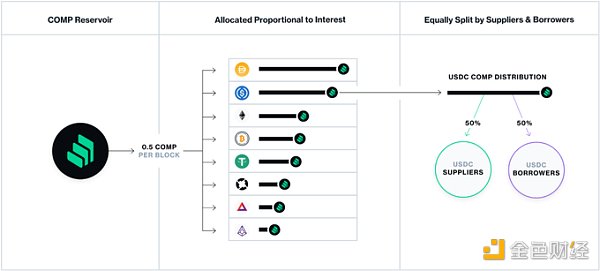

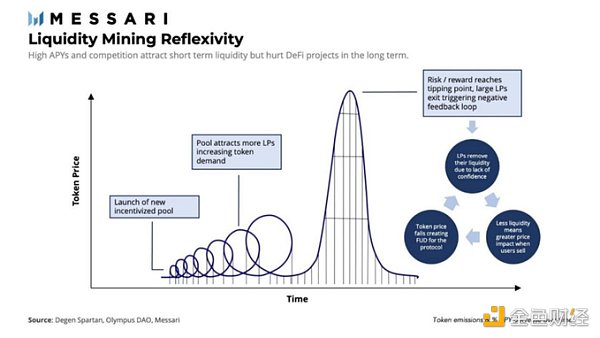

很難說COMP代幣本身有哪方面特別具有革命性。 COMP真正的創新來自它的分發方式:流動性挖礦。

每個在Compound Finance上借貸資產的人都能獲得免費的COMP代幣。

在發行一周後,Compound的TVL從9000萬美元增加到了6億美元。 COMP代幣成為當時交易最多的DeFi代幣。

雖然Compound不是首個推出流動性挖礦的項目,但很可能是Compound的成功開啟了那個DeFi夏季。憑著COMP,我們有了收益耕作。

4、Curve Finance的CRV

CRV veTokenomics模式改變了流動性挖礦博弈論。

COMP收益耕作的最佳做法是定期獲取和出售COMP,以獲得複合收益。但Curve礦主需要鎖定CRV長達4年,才能實現收益最大化。

結果是:Curve的鎖定期和鎖倉為協議的發展、應用和收益贏得了時間。

CRV的成功應該是其價值主張具有足夠吸引力,所以在解鎖後,CRV根本不會被出售。

我之前研究過二十多個採用veTonomics模式的DeFi項目:它們為什麼採用這一模式?如何運作?有什麼特別之處?

5、iearn finance的YFI

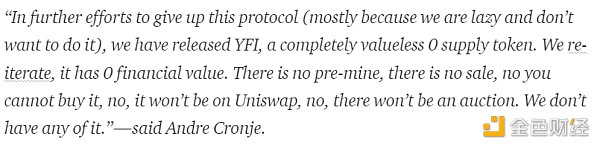

YFI開啟了DeFi的“公平啟動”和“無價值治理代幣”趨勢。沒有風投代幣銷售,沒有團隊或顧問分配。 YFI 100%直接發放給社區成員。

“為了放棄這個協議(主要是因為我們很懶,不想繼續做了),我們做了進一步努力,發行了YFI,這是一個完全沒有價值的0供應代幣。我們重申,它不具財務價值。沒有預先挖礦,沒有銷售,你買不到它,不會在Uniswap上交易,也不會有拍賣。我們什麼都沒有。”——YFI創始人Andre Cronje。

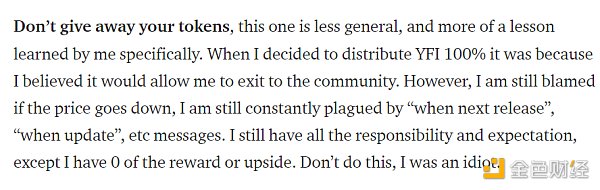

免費發放FYI的目的是將用戶和開發者的激勵結合起來,讓用戶願意參與協議的構建。後來Andre Cronje承認贈送代幣是個錯誤。

不要贈送代幣,這不是個普遍做法,主要是我的個人經驗教訓。我之所以決定將YFI全部免費分發,是因為我相信這會讓我築牢社區基礎。然而,價格下跌時我還是會遭受指責,我還是會不斷被問到“下一輪分發是什麼時候”、“什麼時候更新”,等等。我還是會擔負所有的責任和期望,只是,我沒有任何收益或好處。千萬別這麼做,我就是個傻瓜。

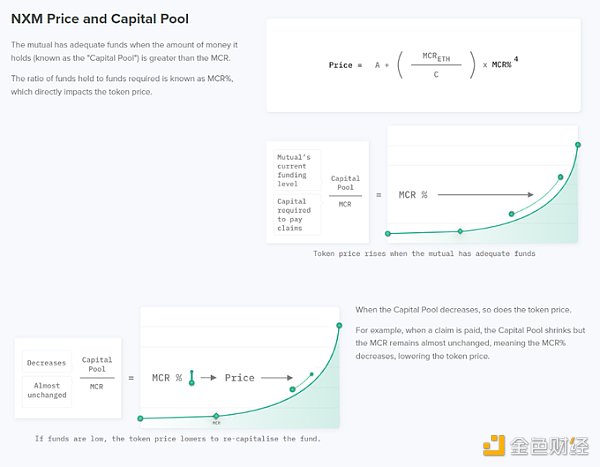

6、Nexus Mutual的NXM

選擇Nexus Mutual的NXM頗具爭議。 Nexus Mutual是鏈上保險協議,NXM代幣相當於代幣化會員。成員向資金池裡繳納#ETH,所有會員相互分擔風險,共同承擔保險賠付。

然而,這種會員代幣並不能在Uniswap或任何其他交易所交易。

然而,這種會員代幣並不能在Uniswap或任何其他交易所交易。

有爭議的部分是,所有會員必須通過KYC認證才能購買。如果DeFi的監管環境惡化,可能會有更多的協議選擇KYC代幣模式。

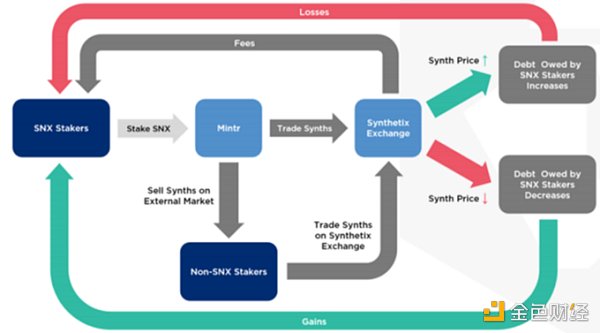

7、Synthetix的SNX

SNX被用作鑄造合成穩定幣sUSD的擔保抵押。其創新之處在於保持sUSD與美元掛鉤,而sUSD由高度波動的SNX抵押支持。

Synthetix如何運作的? SNX持有者受激勵質押SNX鑄造sUSD,並始終保持400%的抵押比率(C-Ratio)。每週,質押者都能獲得額外的SNX獎勵和協議費用,但只有在C-Ratio達到400%或更高時才能領取獎勵。

更重要的是,SNX質押者在鑄造sUSD時可能會發生“債務”。由於sUSD被用於交易其他合成資產,而那些資產的價格或漲或跌,共享債務也會發生變化。這意味著SNX質押者承擔了系統的整體債務的風險。

以上這些就是我認為最具創新性的代幣。

我們還可以加上Maker的DAI,因為其發明了首個成功的超額抵押穩定幣;或者算上Frax,其部分算法穩定幣也很具創新性。

你認為哪些代幣是最具創新性的?