在更廣泛的市場動盪中,比特幣拋售正在加劇。自美國獨立日以來,比特幣首次跌破19,000美元。該資產上一次跌破19,000美元是在7月4日,當時觸及18,600美元。

投資者似乎出於多種原因在拋售比特幣。像往常一樣,該資產的拋售與美國股市密切相關:今天股市在震盪交易後下跌——部分原因是擔心美聯儲將繼續加息。美聯儲維持高利率以對抗40年來的高通脹,導致投資者拋售股票和比特幣等風險較高的資產。

9 月6 日,比特幣在不到兩個小時的時間內從19,820 美元跌至18,960 美元。這一走勢導致衍生品交易所的比特幣期貨清算金額達到7400萬美元,是近三週來最大的一次。

9 月6 日凌晨,比特幣上漲2% 至20,200 美元,但這一走勢很快被壓制,比特幣在一小時內回落至19,800 美元附近。

自8 月27 日美聯儲主席鮑威爾發表評論以來,市場一直處於低迷狀態,隨後美國股市單日損失1.25 萬億美元。鮑威爾表示,更大的加息仍然擺在桌面上,導致標準普爾500 指數當天收盤下跌3.4%。

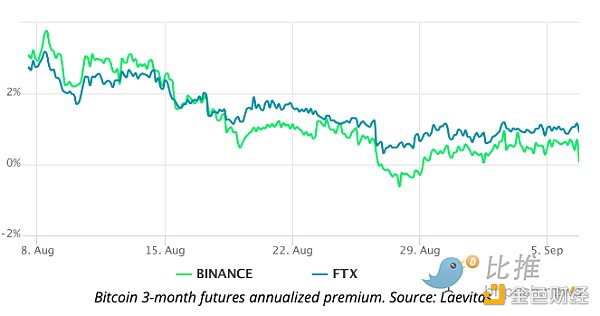

自上週以來,專業交易員一直看跌

由於與現貨市場的價格差異,散戶交易員通常避免使用季度期貨。儘管如此,它們仍然是專業交易者的首選工具,因為它們可以防止永續期貨合約中經常出現的資金費率波動。

在健康的市場中,該指標應以4% 至8% 的年化溢價交易,以涵蓋成本和相關風險。因此,可以有把握地說,衍生品交易員在過去一個月中一直保持中性或看跌態度,因為比特幣期貨溢價一直低於3%。該數據反映了專業交易者不願增加槓桿多頭頭寸。

8月18日比特幣價格下跌2,500美元,導致價值2.1億美元的槓桿多頭(買家)清算。儘管如此,普遍的看跌情緒並不一定會轉化為不利的價格走勢。因此,當鯨魚和市場參與者不太傾向於增加槓桿多頭並使用期權提供下行保護時,投資者應該保持謹慎。

比特幣下一個目標是15,000 美元

從技術角度來看,比特幣可能在未來幾週內跌至1.5萬美元或以下。

價格在強勁下跌趨勢後在平行的上升區間內盤整走高時,就會形成“熊旗”。比特幣已進入其熊旗模式的所謂崩潰階段,其下行目標潛伏在15,000 美元以下,如上圖所示。

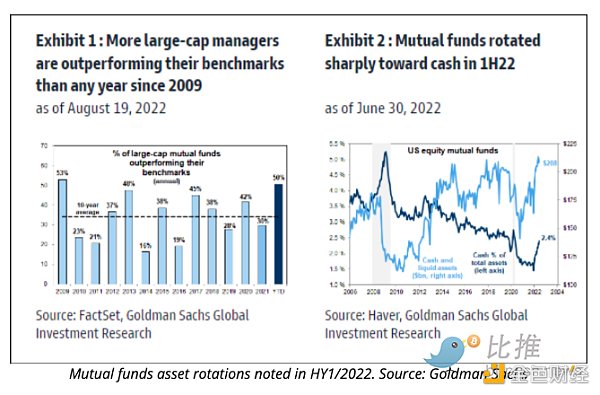

美聯儲已在2022 年連續四次加息,將基準利率上調至2.25%–2.5% 區間。這些加息提振了人們對現金證券的興趣,而不是比特幣等風險更高的資產。

例如,BankRate.com 的數據顯示,擁有儲蓄賬戶的美國銀行為客戶提供2% 或更高的年收益率,而今年年初的收益率約為0.5%。

與此同時,高盛的一項分析顯示,管理著2.7 萬億美元股權的共同基金在2022 年上半年增加了2080 億美元的現金持有量,這是迄今為止最快的配置速度。

對現金的更廣泛需求幫助衡量美元兌主要外幣強弱的美元指數在9 月6 日攀升至2002 年以來的最高水平110.55。因此,現金在2022 年的表現大大優於股票、比特幣、以太坊和其他資產。

加密對沖基金管理公司BitBull Capital 的首席執行官Joe DiPasquale 告訴CoinDesk:“每次失敗的嘗試(突破20,000 美元以上的阻力區)都增加了測試價格區間底部接近18,000 美元的可能性”。

標準普爾500 指數週二下跌0.41%,交易員擔心美聯儲可能會繼續壓低美國通脹。當人們對更鷹派的貨幣政策的猜測加劇時,比特幣往往會下跌。

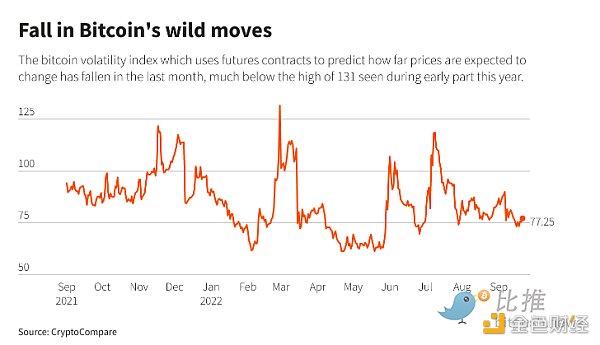

根據數據公司Coinglass 的數據,比特幣的30 天平均波動率——衡量其價格在一段時間內波動程度的指標——已從7 月初的4% 以上跌至2.7%。

即使在價格低迷的“加密貨幣冬天”最動蕩的幾個月裡,這個數字在2022 年也一直保持在5% 以下——這與過去五年的情況不同,即使是波動性較低的時期,也會出現高達7% 的飆升。

同樣,使用比特幣期貨合約來計算價格預期變化幅度的CryptoCompare 指數目前僅略高於77,低於今年年初的90多。

比特幣過去曾經歷過波動性降低的時期,通常是在價格低迷或下跌期間,隨著交易活動的增加,其價格波動往往會回升。

不過,這一次可能會有所不同。

加密貨幣衍生品提供商首席執行官Stéphane Ouellette 表示:“這是一個相對較長的波動性下降時期,現在甚至超過了我們在2019 年看到的任何水平。”

作者:比推Amy Liu