加密貨幣將如何達到10萬億美元的市值?

文:Marco Manoppo

編譯:Zion

責編:karen

來源:substack

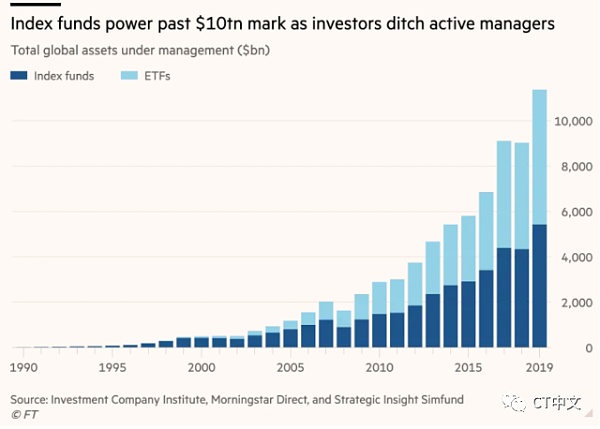

過去幾十年來,指數化,或在一套特定的規則內投資於”一籃子資產”,一直是第一投資趨勢。到2020年,指數基金的總資產管理規模(AUM)達到10萬億美元。三大指數基金:貝萊德(BlackRock)、Vanguard和道富銀行(State Street)總共管理著22萬億美元的資產管理規模。三大指數提供商標準普爾道瓊斯指數、富時羅素指數(FTSE Russell)、摩根士丹利資本國際(MSCI)促成了以其指數為基準的總計超過40萬億美元的資產管理規模。

在一套框架或方法中投資的能力可以讓你走得更遠,它為投資者提供了多元化和更低的成本。

來源:英國《金融時報》

加密貨幣從本質上講是一個金融優先的領域,因為產品可以一開始就與代幣相關聯,這與Web 2.0不同。這種環境雖然難以駕馭,但已經為鏈上指數提供商做好了準備。區塊鏈技術使加密市場更加透明和開放,這是恰當構建指數的關鍵因素。坦率地說,我們在鏈上指數領域還沒有看到多少成功,這很令人驚訝。

在這篇文章中,我將解釋為什麼鏈上指數舉步維艱,它們的優點和缺點,以及它們在未來加密市場中的作用。

快速了解本文要點:

-

指數化一直是第一投資趨勢,如果加密貨幣想要達到10萬億美元的市值,就需要擁抱指數化。

-

鏈上指數目前停滯不前,因為它們的目標人群定位錯誤。

-

智能合約適用於實現鏈上指數方法的自動化,但需要健全的框架和協議級別的適應性。

-

如果治理按照預期運作,鏈上指數贏家將成為加密領域的貝萊德。

-

鏈上指數缺乏分佈,這可能需要中心化權衡來優化。

優勢和挑戰

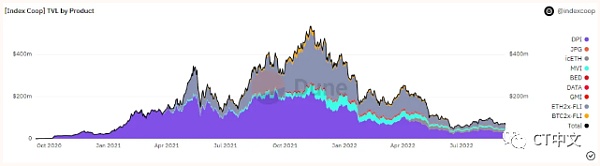

鏈上指數的狀況充其量是不理想的。其中規模最大的Index Coop旗下所有產品的總資產管理規模約為7000萬美元。 21Shares的Amun甚至還沒有達到100萬美元的AUM。很明顯,鏈上指數並未蓬勃發展。

來源:Dune

這是具有諷刺意味的,因為指數投資的主要優勢可以歸結為紀律。如果你有一套無論發生什麼都要遵守的規則,你就不太可能根據情緒做出臨時決定。這對於像加密貨幣這樣動蕩的市場尤其有益。此外,許多指數提供商實施的方法適合由智能合約執行,人力參與更少。

想像一下,如果defipulse指數實施一種方法,考慮到以下指標並每月自動重新平衡。

-

協議淨收入

-

與代幣持有者分享的收益

-

GitHub上的開發者活動

-

自由流通量/流通供應

-

收益機會在不過分依賴市值的情況下,有很多方法可以創建一個有趣的鏈上指數。加密貨幣作為一種資產類別已經高度相關,如果你想向加密原生人群推銷你的產品,那麼市值加權指數就有些無用。

除了指數提供的典型好處之外,鏈上指數還具有透明度和可組合性。用戶可以準確地看到指數下的資產移動是如何處理的,這實際上是一個24/7的審計跟踪。那麼,為什麼鏈上指數會舉步維艱呢?

簡單地說,鏈上指數:

-

目標人群定位錯誤

- 不夠Degen(參與高風險交易的個人)

-

缺乏分佈

讓我們來分析一下。

目標人群定位錯誤。與鏈上指數交互意味著用戶足夠精明,能夠進行鏈上交易並參與DeFi生態系統。這類用戶不被認為是101級市場參與者,主要是TradFi指數基金的目標。在高盛工作的金融專業畢業生很可能不會通過指數基金進行投資,而是試圖管理自己的資金。指數基金對那些不是特別喜歡資本市場的細枝末節,而更願意委託決策過程的人很有吸引力。

不夠Degen。與鏈上指數交互的加密用戶很可能足夠Degen,並不關心購買類似於“十大加密貨幣大盤”指數的東西。他們希望找到下一批能夠產生不對稱回報的加密資產,或者寧願投資於MIM的Degenbox,以將穩定幣收益提高5倍。到目前為止,我們還沒有看到任何鏈上指數提供商能夠滿足這一需求。此外,投資加密貨幣意味著你已經比普通投資者承擔更多風險,這與指數投資相當對立。

缺乏分佈。 TradFi指數基金的分佈非常出色。幾乎每個人都可以通過退休賬戶、銀行賬戶或其他渠道投資這些基金。在加密領域,在鏈上指數能夠擁有同等水平的分佈之前,該領域需要克服監管障礙。儘管如此,鏈上指數有加密原生策略來擴大其分佈。這包括與流行的加密錢包和交易所整合——基本上是垂直整合或盡可能垂直合作。

如果鏈上指數提供商有自己的代幣,也有一些監管問題需要戰略性地解決。

回到治理

在我發表的第一篇文章中,我寫了代幣的終局(可見CT華語編譯版本《代幣的演化方向》),我認為代幣的終局實際上是代幣化股權。基於這一論點,如果加密治理真的有效,那麼鏈上指數的贏家將成為加密領域的貝萊德,對許多協議有很大的影響力。

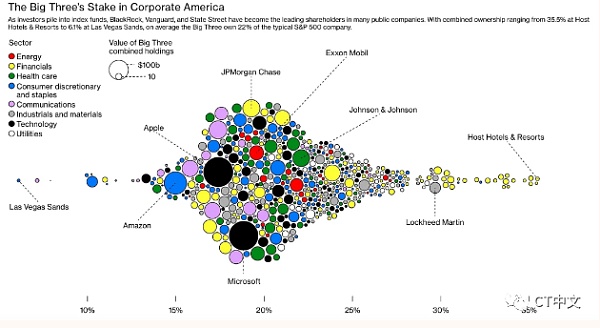

例如,貝萊德一直在推進其ESG議程,因為該公司是大多數標準普爾500指數的前五大股東,賦予貝萊德重大的投票權。聽起來熟悉嗎?

來源:彭博社

考慮到最近圍繞著DeFi 1.0協議的戲劇性事件和討論,想像一下,如果有一個實體如此龐大和有影響力,他們也可以參加這些治理論壇。有些人會說它只會使情況復雜化,但也有人會說,如果鏈上指數提供商恰當地代表了他們的選民,它為小額代幣持有者提供了更多的發言權。

成為10萬億美元的資產類別

加密貨幣仍然是風險投資優先的資產類別。我幾乎可以保證,在過去幾年裡,加密貨幣中大多數純流動(非VC)的主動型基金經理的表現沒有超過更廣泛的加密貨幣市場。然而,如果一切順利,加密貨幣將成熟,在未來十年裡,該資產類別將變得與股票類似。當這種情況發生時,加密貨幣作為一種資產類別要持續增長的話,就需要一個繁榮的指數化環境。

鏈上指數準備抓住這種增長,只要它們能夠在機構和加密原生degen之間平衡其增長和分佈策略。為了擴大規模並與鏈下指數提供商競爭,某種中心化權衡是必要的。那些成功做到這一點並在機構和加密原生方獲得增長的公司將最終獲勝。