原文作者:以太坊基金會研究員Justin Drake 和Bankless 編輯Lucas Campbell。

編譯:DeFi 之道

合併前夕,似乎是解決圍繞以太坊許多誤解的好時機。

以太坊從工作量證明到權益證明的過渡已經計劃了7 年多。

這是一個漫長的旅程,但今天它已在眼前。

以太坊的使命是成為價值互聯網的結算層,這是一個宏大的目標。這些年來,隨著人們對這一新興技術的了解,支持者和反對者都有很多懷疑和熱議的聲音。

其中一些是不錯的,也有一些是錯誤的。

鑑於這個歷史性事件,我們想趁此機會消除我們所看到的一些不好的觀點。

以下是以太坊基金會研究員 Justin Drake 提出的15 個最糟糕的以太坊觀點。

1. 合併永遠不會發生

合併永遠不會發生是一個明顯可證偽的說法– 它很可能會被證明是錯誤的!我們將在幾個小時內知道它是否會發生。

如果你想看到一個簡單的倒計時,請隨時在谷歌上搜索”合併”,或者在Ultrasound.money 上搜索更多信息。

提示:它將會發生。

2. 以太坊的目標永遠不會實現

從創世區塊,到EIP 1559,再到合併,”以太坊的目標永遠不會實現” 的說法由來已久。

人們不斷地認為以太坊無法完成其路線圖。然而,以太坊已經一次又一次地證明,儘管獲得了數千億美元的資金,但它可以,而且確實在不斷發展。

人們還將以太坊與它的技術棧混為一談:共識層、執行層和數據可用性層。在現實中,以太坊努力成為大於其各部分的總和,其中一些部分可能是不完整的。其使命是解決價值互聯網,而早期跡象表明,以太坊是成功的。

路線圖中的最後一個大功能是rollup 的高帶寬數據可用性,也被稱為”分片”。

分片研究已經完成,一旦合併完成,開發人員就可以專注於實現它,從proto-danksharding 開始。

而除了一小批約100名共識研究人員和開發人員之外,以太坊現在還享有數百名應用級的工程師,他們致力於通過optimistic和zk rollups將以太坊的執行能力推到極限。

這不是最閃亮的時間線,但以太坊會實現的。

3. 以太坊正試圖同時成為一切

多年來,有很多應用– 從DAO,到ICO,到DeFi,到NFT– 都建立在以太坊之上。

對此,人們就有了這樣的說法:以太坊正在不斷地根據當前的元來改變它的敘事(我們後面會說到這個)。

但這些都是嚴格意義上建立在以太坊之上的應用。這不是以太坊本身的實際情況,它本身只是一個數字價值的結算層。

這就好比說互聯網試圖做太多的事情一樣。互聯網是世界上的數字通信層,它上面有各種應用,包括視頻流、社交媒體、電子郵件、電子商務等等。

以太坊只是在互聯網上進行經濟交易結算– 僅此而已。

4. 以太坊不可能既是貨幣又是智能合約平台

批評者常常認為,以太坊同時試圖成為結算層和貨幣。而且,如果以太坊想要成功,那麼它不可能兩者兼得。

相反,它需要專注於其中一件事。如果你想成為健全的貨幣,那就做健全的貨幣。如果你想成為一個結算層,那就做一個結算層。

但實際上,這恰恰相反。

如果你想在其中一個方面取得成功,你需要在兩個方面都取得成功。

其原因相當簡單。為了讓數十億人信任以太坊作為世界經濟活動的安全結算層,你需要數万億美元的經濟安全。

為什麼呢?

若攻擊者要想發動51% 的網絡攻擊,那麼他需要質押1370 萬枚ETH,相當於大約210 億美元。一個大的民族國家可以完成這樣的攻擊,並動搖對以太坊作為全球結算層的信心。因此,我們需要數万億美元的經濟安全,以便沒有任何民族國家可以控制以太坊。

不管是什麼共識機制(PoW 或PoS),只有通過讓結算層的原始貨幣積累貨幣溢價,才能實現三戰級別的經濟安全量。

貨幣和結算不是二元的– 如果你想成為全球結算層,你需要一個以萬億為單位估值的本位貨幣。

5. ETH 的供應量是無限的

與比特幣不同,以太坊的貨幣政策並沒有硬性規定供應上限。

此外,由於存在永久的尾部發行,造成了ETH 的供應量將趨於無限的誤解。

但隨著2021 年6 月推出的EIP-1559,情況已經改變。

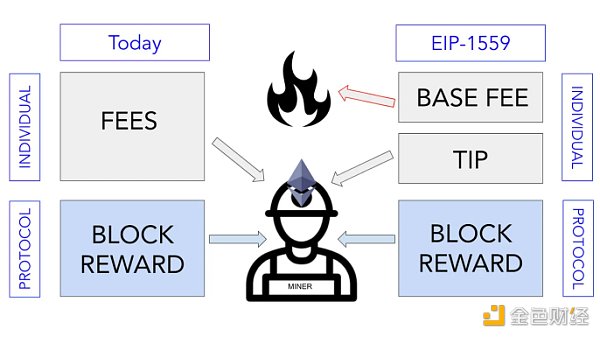

在EIP-1559 之前,尾部ETH 的發行有可能將ETH 的供應量推到無限大。但在EIP-1559 之後,以前支付給礦工的基礎gas 費用現在被燃燒了。

這個新的燃燒率抵消了ETH 的發行,並且在長期內將產生一個燃燒和發行完全抵消的平衡供應。

隨著供應量的增長,以太坊的發行量(包括PoW 和PoS)呈亞線性增長,而燃燒率則呈線性增長。這個簡單的模型保證了供應平衡,防止了供應量失控增長到無限大。

有趣的是,也有一種觀點認為,在EIP-1559 之前,流動性ETH 的供應不會增長到無限大。

這是因為所有ETH 中的一部分(比如0.1%)每年都會丟失,比如說由於丟失私鑰。 Peter Todd 有一篇文章強調,即使取消比特幣2100 萬枚的上限,改用尾部發行來資助長期的比特幣安全,比特幣仍然會有一個上限。

在其他方面不變的情況下,以太坊也是如此!

6. ETH 的供應是不可預知的

反對ETH 的另一個常見論點是供應不可預測。具體來說,它的貨幣政策多年來通過社會層(我們將在後面更多地討論這個問題)而不是通過程序性(像比特幣每四年減半)改變。

這是事實,也是一個被承認的觀點。整個Crypto 的目標是無偏見的貨幣政策。取消人類,讓機器人來支配它。幸運的是,這就是以太坊上幾小時內發生的事情。

來自社會層的貨幣政策(導致發行量從5 個ETH/block “手動” 減少到3 個ETH/block,2 個ETH/block)將被淘汰,而市場驅動的、程序化的貨幣政策將被納入。

隨著合併的到來,ETH 的未來供應取決於兩個市場主導的力量,而不是像2 ETH/block 或21 M BTC 這樣的任意魔法數字。

這兩種市場力量是:1)質押的資金成本(用發行量補償)和2)對區塊空間的需求(交易費用)。

未來的ETH 供應可以在Ultrasound.money 上用兩個簡單的滑塊來建模,一個捕獲發行,另一個捕獲燃燒。

你可以自己建立模型!

7. 以太坊是一個由質押者管理的財閥

常見的誤解是,驗證者通過治理權來管理以太坊。說白了,以太坊驗證者沒有鏈上治理權(與一些鏈如Tezos、Polkadot 或Dfinity 不同)。

讓我們更深入地探討這個問題。共識有兩層:機器層和社會層。

機器層負責日常的共識;它由計算機驅動,以秒為單位運行。社會層則負責制定機器層的規則;它由人類驅動,以數週、數月和數年的時間尺度運作。

最終是人類決定機器運行的軟件:他們對機器的共識有首要的控制權。

在每個區塊鏈系統中,包括比特幣和以太坊(合併前和合併後),社會層優先於機器層。這意味著,可以通過社會層的共識對機器層進行修改。正是社會層用SegWit 和Taproot 等功能升級了比特幣。

以太坊上沒有鏈上財閥。 ETH 持有者和驗證者沒有控制權。不存在以ETH 計價的投票來改變共識規則。

像比特幣一樣,社會層設定了共識規則。

8. 富人更富

與此類似,對PoS 最大的誤解之一是它是一個讓富人變得更富的計劃。但事實並非如此。

在PoS 中,每個人都可以得到相同的APR。不管你是用100 萬美元的ETH 還是100 美元的ETH 作質押,這對每個人來說都是一個公平的競爭環境。

此外,進入的門檻也很低– 特別是與工作量證明相比。你可以嘗試在本週的Twitter 上搜索#stakefromhome 這個標籤。

在PoW 下,你必須花費數百萬美元才能在硬件和能源上達到規模經濟,才能擁有一個具有遠程競爭力(和盈利)的系統。

你的規模越大,用工作量證明挖礦的成本就越低。

相比之下,像Rocket Pool 和Lido 這樣的質押協議允許任何人獲得與運行價值1 億美元的驗證器的人相同的收益。這對每個人來說都變得非常容易獲得。

PoS 是一個更民主的系統。

9. 通縮是不好的

從長遠來看,通縮對以太坊經濟是不利的– 它激勵了囤幣和不消費行為。

這種擔憂來源於傳統的經濟學家思維。這是一個普遍的觀點,甚至在以太坊圈子裡的一些人也持有這種觀點,當然這也是針對比特幣的通縮經濟學的。

但重要的是要區分兩種不同的貨幣:抵押貨幣(非交易性,低速度)和債務貨幣(交易性,高速度)。

例如:黃金是抵押貨幣,而法幣是債務貨幣。

這是兩種不同類型的貨幣,每種類型的貨幣都以不同的屬性而興盛。

債務貨幣是你借來並花掉的錢。例子包括DAI、RAI、USDT 和USDC。你希望債務貨幣是通脹的,因為隨著時間的推移,償還債務越來越容易。此外,價格通脹創造了一種激勵,讓人們花掉它而不是囤積它,推動高速經濟的發展。如果債務貨幣是通縮的,你會增加違約的風險,減少消費(不是好事)。

另一方面,像ETH 這樣的抵押貨幣是你借款的硬通貨。抵押貨幣給你帶來了槓桿作用。你希望抵押貨幣是通縮的,以減少清算的風險,並隨著時間的推移增加你的購買力。

ETH 和BTC 都被優化為一種抵押貨幣。對於ETH 來說,它是質押和DeFi 的抵押品,支持數十億美元的質押負債和貸款。

請注意,以太坊作為一個網絡從這兩種類型的貨幣運作中受益。高速交易資金通過交易費為以太坊產生了數十億美元的現金流。

而當ETH– 以太坊上唯一原生抵押品– 被用作鎖在信標鏈上和DeFi 中時,ETH 速度降低,ETH 貨幣溢價增加。

10. ETH 價格越高,必然意味著gas 費越貴

這是一個常見的誤解。人們認為,由於費用是以ETH 支付的,如果ETH 價格上漲,那麼費用也必將上漲。

現實情況是,存在兩個不同的市場在起作用:ETH 市場(每ETH 以美元計價)和gas 市場(每gas 以ETH 計價)。

我們可能會遇到這樣的情況:1 個ETH 值100 萬美元,但天然氣價格很低(僅為Gwei 的零頭),轉賬只需要0.01 美元。現在只有ETH 和gas 市場的完全分叉是可能的,但這實際上是我們前進的方向!

誠然,ETH 價格和gas 價格之間存在一定的關聯性– 尤其是在較小的時間尺度上。如果ETH 的價格上漲,這意味著以太坊這個網絡有更好的安全性和更高的經濟帶寬。

這使得以太坊區塊空間更加有用,增加了對區塊空間的需求,並提高了gas 的價格。

根據經驗,在牛市中,人們願意多花錢,而在熊市中,人們更願意花的少些。也就是說,從根本上說,沒有什麼能迫使這些短期和中期的關聯性決定ETH 和gas 市場的長期趨勢。

ETH 價格可以上升– 甚至達到每ETH100 萬美元– 而交易費用卻定向下降,甚至降到每筆交易0.01 美元。

還要注意的是,這種批評還沒有考慮到Layer-2 區塊鏈的出現,這些區塊鏈正致力於通過將交易移出主網來擴展以太坊。

11. ETH 是一種證券

這是一種可證偽的說法。

證券法是在各管轄區的基礎上運作的。我可以去每個司法管轄區詢問ETH 在該司法管轄區是否是證券。

世界上大約有200 個司法管轄區,沒有一個(沒有一個!)宣布ETH 是證券。

當人們說”ETH 是一種證券” 時,他們實際上往往是指”ETH 在美國是一種證券”。

但這直接違背了SEC 的非正式指導,即ETH 不是證券。此外,CFTC 已經正式出面,多次表示ETH 是一種商品。

同樣,CME 已經上市了ETH 期貨 — 要知道,他們只能上市商品。

此外,這也違背了證券的7 年訴訟時效 — 現在距離ETH 誕生已經超過7 年了,而監管機構還沒有提出執法行動。

在美國,可以明顯感受到ETH 不是一種證券(不是法律建議!)。然而,這種說法的重新出現,主要是在美國證券交易委員會主席Gary Gensler 對加密貨幣的仇視,以及他執意將大多數加密貨幣資產作為證券進行監管的背景下。 ?♂️

那麼,如果一個司法管轄區確實將其宣佈為證券呢?

嗯……以太坊網絡不會真的在乎。它將繼續生產區塊並正常運行。

相反,合規性會發生在以太坊之外,一些中心化交易所會將ETH 退市。

然而,即使發生了這種情況,獲得ETH 仍然是相對容易的。例如,人們可以購買不同的代幣(如USDC 或WBTC),然後從中心化交易所提走,並在Uniswap 上將其轉換成ETH。

12. 可擴展性會減少燃燒量

這裡的論點是,如果以太坊擴大規模,那麼每筆交易的費用將下降,導致ETH 的總燃燒量降低。

這是一個常見的觀點,甚至在以太坊生態系統中也是如此。但對此有一個簡單的反駁。交易費用可能會在個人基礎上下降,但這並沒有解釋以太坊現在處理更多付費交易的事實。

總的來說,總燃燒量可能會隨著可擴展性而減少或增加– 兩者都有可能。

這裡的另一個重要概念是誘導需求。也就是說,一個系統改進得越多,該系統的使用量就越大。

誘導需求的一個現實世界例子是交通。如果你有一條二車道的高速公路,而且交通量大,那麼城市可以決定增加第三條車道。但在第三條車道建成後不久,交通量又會增加,因為有了新增加的車道,更多的人會將決定通過高速公路通勤。

簡而言之:活動能力越高,發生的活動就越多。

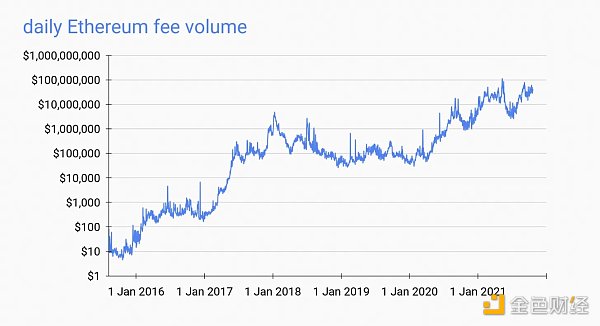

在看以太坊的歷史數據時也是如此。事實上,自創世以來,以太坊網絡的規模已經擴大了~50 倍,而每年的總交易費用已經擴大到數十億美元。讓我們具體來解讀一下。

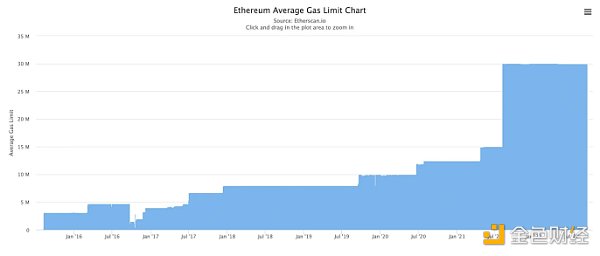

在創世時,區塊gas 限制被設定為300 萬gas(以太坊交易在一個區塊中可消耗的最大gas)。截至發稿時,每個區塊平均消耗的gas 為1500 萬gas。這已經擴展了5 倍了。

但在可擴展性方面還有另一個更微妙的10 倍:智能合約gas 優化。

在智能合約的早期,開發者在以太坊上部署了極度缺乏gas 效率的合約。而多年來,開發人員在編寫高效的智能合約代碼方面變得越來越好,越來越有效率。

減少合約的gas 消耗被稱為”gas 高爾夫”。這有點像打高爾夫,一桿是1 個gwei 的成本,而開發者正試圖獲得盡可能低的分數。

你可以通過比較Uniswap V2 和Uniswap V3 的gas 效率看到這一點。在V2 和V3 之間,每單位交易量使用的gas 有一個數量級的改進。

當你把gas 限制的增加和智能合約的gas 優化結合起來時,你會得到那個大概的50 倍。

現在……儘管這種可擴展性增加了,總的交易費用下降了嗎?

沒有– 它只上升了7 年多。開始時,每天的交易費用約為10 美元。現在以太坊每天處理數百萬美元的交易費收入。可以看看下面的圖表!

可擴展性並不妨礙燃燒。

作為一個粗略的啟發式方法,以太坊為世界提供的價值越多,來自交易費的收入就越大。

13. ETH 只是一個科技股

有人會說,以太坊就像一家科技公司,因此ETH 應該像科技股一樣基於現金流進行估值。這種說法是部分正確的,真實情況比它看起來更微妙,也更好。

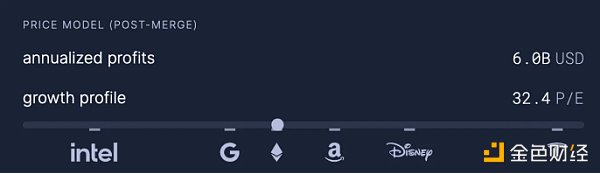

當看到以太坊的現金流(燃燒= 交易收入,發行= 安全方面的支出)和利潤率時,以太坊的市盈率為~32,與穀歌或蘋果相當。

但這只是故事的一個部分。它忽略了ETH 作為低速抵押貨幣的用途,因此也忽略了ETH 累積貨幣溢價的潛力。你可以用ETH 作為DeFi 的抵押品,也可以通過抵押品來保證網絡的安全。但你不能用蘋果的股票做這兩件事!

隨著越來越多的ETH 供應通過這些機制變得缺乏流動性,ETH 的貨幣溢價將在”基本” 現金流估值之上累積。如果隨著時間的推移,大多數ETH 被用作抵押品(這是應該的,因為這正是ETH 優化的目的),那麼大部分ETH 市值將是貨幣溢價。

如果所有ETH 的X% 被用作抵押品,那麼”公平” 的乘法貨幣溢價係數將是1/(100%-X%)。例如,如果所有ETH 的90% 是抵押貨幣,只有100%-90%=10% 是流動的,與現金流估值有關,那麼”公平的” 貨幣溢價係數是1/10%=10 倍。

14. 以太坊的敘事總是在變化

多年來,隨著建立在以太坊之上的各類應用的崛起,以太坊的敘事也在不斷變化。 ICOs、DeFi、NFTs,甚至DAO– 所有這些都是以太坊的新興故事。

但人們不應將以太坊與構建在其之上的應用程序混淆。早期的互聯網敘事伴隨著互聯網應用(從電子郵件,到論壇,到圖片分享,到社交媒體,到流媒體)而發展。

然而,如今人們都很清楚,互聯網的核心目的只是簡單地成為一個通信協議。

同樣,我們可以預期以太坊最終會因其本身而受到讚賞:即一個僅僅是價值互聯網的結算層。

15. Udi Wertheimer:Ultra Sound Money 是令人厭惡的

Ultra Sound Money 是令人厭惡的,是偷來的meme。

一些比特幣持有者認為”Ultra Sound Money”meme 是從比特幣的”sound money”meme 中偷來的。其他人則認為”Ultra Sound Money” 是令人厭惡的– 會使他們聯想到孕婦,而蝙蝠的符號讓他們想起了COVID。

關於”Ultra Sound Money” 是偷來的這一點,鑑於比特幣的”sound money”meme 是逐字複製自gold bugs,這一點尤其具有諷刺意味。 100% 的偷竊,沒有任何創新。 Sound money meme 已經有幾個世紀的歷史了,而人們忘記了這段meme 的歷史。

另一方面,ultra sound money 是sound money 的新穎衍生品。

Meme 是文化信息的病毒性片段。

它們複製、變異和進化(就像生物病毒!),在人類文化中傳播。而這正是”ultra sound money” 的由來– 它是一種強大的記憶突變,現在已經傳播給了成千上萬的信徒。

關於討人厭的話題,我們無法反駁。

厭惡是主觀的。

但是,如果我們深入研究健全貨幣的詞源,”sound money”meme 本身就是(或至少是)令人反感。 sound money 的概念起源於純金幣的”叮噹聲”,以測試其真實性。所以,即使是sound money meme 的起源也是相當可笑的。

Sound money 的反對者可以很容易地把它譏諷為“ding ding money”或“la la money”。 。

如果黃金的純度測試是基於味道或氣味,黃金也可以被稱為”taste money” 或”smell money”– 這就是”sound money” 這個詞第一次被創造出來時令人反感的原因。

不管怎麼說,這只是一個mem 而已!

最後,Happy Merge Day