這篇文章,我將會解釋客觀上為什麼Ve 治理是一個不好的機制,不適合在協議中實施。它並沒有解決任何問題,而且還製造了大量的問題。

撰寫:@Gabe Pohl-Zaretsky

編譯:深潮TechFlow

我看到很多協議都建議使用Ve 治理來解決他們的代幣經濟學問題。

這篇文章,我將會解釋客觀上為什麼Ve 治理是一個不好的機制,不適合在協議中實施。它並沒有解決任何問題,而且還製造了大量的問題。

為什麼協議會紛紛選擇Ve?

兩個原因:

1. 協議需要一個去中心化的方式來分配代幣。

2. 協議需要一種方式來讓人們停止拋售他們的代幣。

但問題就在於Ve 原理並不能很好的解決這兩個原因。

關於分配代幣,我們以Balancer 為例。

Balancer 在看到CRV 價格隨著Curve 戰爭而上升後,決定用veBal 實現他們自己版本的Ve 治理。

那麼,社區在決定哪些流動性礦池值得分配代幣方面做得如何?

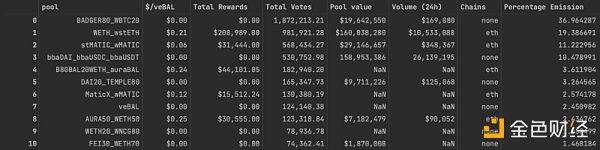

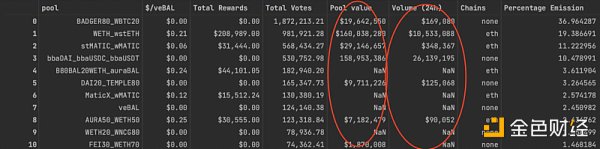

下圖是我從Balancer 中提取的關於TVL、Volume 和veBal 代幣在協議中的分佈數據。

查看“Total Votes”/“Percentage Emissions”列,我們可以看到基於veBal 權重的激勵分佈。

總共78%的Balancers 約$926K (!!!)的日常獎勵預算被分配給了4 個交易池。

veBal 投票者認為,這4 個池子比平台上其他數百個活躍的池子更需要用大量的Balancer 預算來進行激勵。

但是,這個決定有意義嗎?

很明顯沒有。

總的來說,這4 個池子為Balancer 平台上32 億美元(11.4%)的TVL 貢獻了3.67 億美元,而在Balancer 平台上1.02 億美元的交易量中,它們只貢獻了3700 萬美元的日交易量(36.2%)。

如果我們把注意力集中在BADGER/WBTC 和stMATIC/MATIC 身上,這個問題就會變得更糟。

這兩個池子被分配了48.2%的veBAL 獎勵,但只貢獻了4870 萬美元的TVL(佔整體的1.5%)和50 萬美元的數量(佔整體的0.5%),veBAL 系統在這裡顯然是失敗的。

Balancer 社區意識到了這一點,並被迫對一個修復方案進行投票,通過將否決權交給作為中央中介的Hidden Hand,有效地結束了veBAL 系統的實際運行。

那麼,到底是什麼地方出現了問題?

核心原因是veToken 投票者和協議之間存在激勵錯位,最大的LP 也是最大的代幣持有者。這些LP 投票選出他們的礦池,而不是對協議最有效率的礦池。

Ve 治理未能解決有效代幣分配,代幣價格呢?

是否能夠通過為代幣創造大規模的非流動性導致代幣價格上漲來克服失敗?

但它也沒能做到。

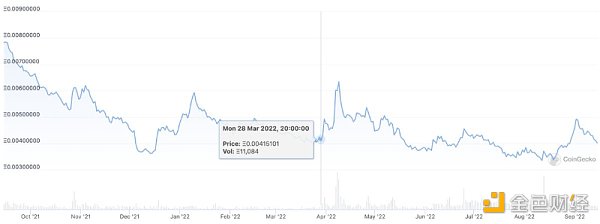

如果我們看一下以ETH 計價的BAL 的價格(以去掉市場趨勢),我們看到在veBAL 上線後的幾週內可能會有輕微的上漲,但沒有超出歷史趨勢。

即使我們把這種上漲歸因於veBAL,它也不是持續的,它更多地反映了交易者的情緒而不是真正的長期策略。

為什麼流動性不足不會提高價格?

因為鎖定期無法起到作用,想賣掉你的代幣的交易員會拒絕鎖倉。唯一被鎖定的代幣從一開始就不會被出售。

Ve 代幣經濟學並不能解決引導激勵性排放和防止代幣的拋售(減少花費)的問題,又將代幣錯誤地分配到無用的流動性池中。在我看來,Ve 客觀上就已經失敗了。