$GHO 和$crvUSD 的推出近在咫尺,那麼特定於協議的穩定幣是下一個大敘事嗎?

在所有的加密貨幣類型中,穩定幣仍然擁有最大的產品市場契合度。

這是因為它們允許投資者在DeFi 中使用美元敞口來進行交易、支付、存儲價值或獲得收益。

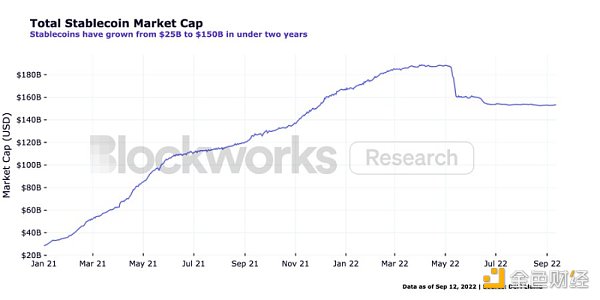

如今,所有穩定幣的市值已經增長到1500 億美元以上。

鑑於穩定幣的大量採用,以及協議創新並為其代幣持有人和用戶提供價值的期望,特定於協議的穩定幣開始出現苗頭。

最近,Aave 和Curve 都計劃推出穩定幣GHO 和crvUSD。

為什麼協議會尋求創建自己的穩定幣?

第一個主要原因是為了增加收入。在超額抵押模式中,協議根據未償還貸款的美元數額來計算收入。

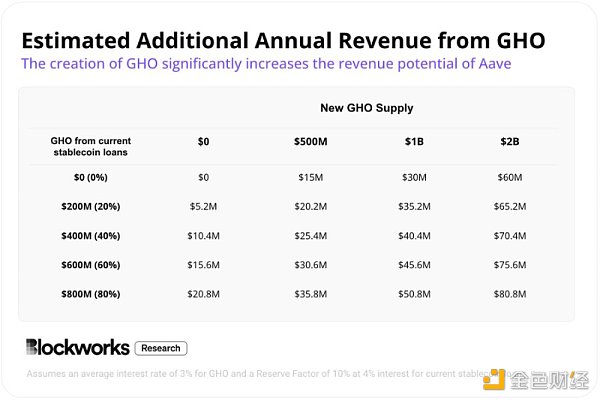

為了讓人們了解穩定幣是如何幫助協議獲得收入增長的,我們可以預測Aave 的增長是由於啟動GHO 的結果。

假設穩定幣的儲備係數為10%,最佳貸款利率為4%,而GHO 的利率為3%。

這筆收入完全由協議保管。截至目前,Aave 約1.5 億美元的總利息中,有約1800 萬美元由協議保留並分配給DAO。因此,如果GHO 的供應量增長到約7 億美元,它將使協議的收入翻倍。

除了收入之外,協議還可以將穩定幣作為增加治理代幣的價值累積和效用的一種方式。例如,stkAAVE 的持有者將能夠以對普通借款人有利的利率鑄造GHO,使用戶有動力購買和質押AAVE。

這些協議還具有擴展和收縮某些策略的供應或使用抵押品的能力。例如,穩定幣發行人可以與其他借貸市場建立直接存款模塊,或將抵押品存入AMM LP (例如,Maker 的D3M 和FRAX AMO)。

最終,一個能夠發行自己穩定幣的協議增加了其競爭的護城河,並降低對分叉或吸血鬼攻擊的敏感度。

這一切聽起來很好,但風險在哪裡?

主要的風險是協議複雜性的增加,因此這也是攻擊的載體。近年來有很多穩定幣的漏洞(Cashio,Acala,Bean 等),導致協議完全破產。

穩定幣領域的競爭也很激烈,一些去中心化的穩定幣在鏈上的流動性和與其他協議的合作上建立了巨大的護城河(如Frax 和Curve)。

協議穩定幣可能很難獲得深度流動性,或者這個代價非常昂貴。

此外,通過Maker 的PSM 可以看出,在保持去中心化的同時也保持強大的掛鉤能力是非常困難的,監管或OFAC 制裁可能使協議穩定幣的創建和維護變得非常困難。

最後,一個非常重要的考慮因素是清算程序。如果他們沒有得到適當的執行,協議可能最終在其資產負債表上出現大量損失。 crvUSD 還由於其重要性,專門設計了一個新穎的清算機制。

那麼,在一個存在多種協議穩定幣的未來,誰會成為最後的贏家?

除了那些成功創建自己的穩定幣的人,其他受益者是那些直接受益於穩定幣增加和提供流動性需求的項目:Curve 和Frax。

-

任何穩定幣發行人都需要使用Curve,以確保鏈上有足夠的流動性——這將為Curve 帶來更多的收入和TVL。

-

Frax 也通過CVX 積累融入到Curve 的飛輪中,其FraxBP 池將成為流動性的主要對。

在Aave 和Curve 之外,哪些項目會緊隨其後建立自己的穩定比幣?

最有可能的項目是那些已經實現了強大的產品市場契合度和積累了大量的TVL 或用戶存款的項目:Compound, Lido, 以及Uniswap。

撰文:Blockworks Research & Westie

編譯:深潮TechFlow

來源:鏈捕手