來源:加密資產管理公司Bitwise

編譯及整理:比推Mary Liu

以太坊已完成了一項名為合併(The Merge)的技術升級,將網絡的共識機制從工作量證明變為了權益證明。預計這一變化將使以太坊的碳消耗量減少99%,將其通貨膨脹率降低75%-90%,並為長期投資者提供通過質押頭寸獲得4-8% 收益率的潛力。

這種變化正在重塑加密經濟,將質押至於投資者關注的前沿和中心。除其他影響外,它還催生了新一代的服務提供商,他們幫助投資者質押資產並賺取收益。

本文重點關注這些質押即服務(Staking as a Service:STaaS)提供商的崛起,分析它們的運營方式、可用收益、優缺點、費用和相對市場份額。

人們為什麼要質押加密資產?

質押涉及對其原生資產中的區塊鏈做出財務承諾,以保護網絡。由於它提供的安全性和去中心化特性,它是區塊鏈基礎設施的基本組成部分。

用戶質押加密資產的主要動機是賺取額外收益。

收益來自網絡用戶支付的交易費用和網絡原生加密資產的新發行。不同的區塊鏈提供不同的收益(以太坊不是唯一允許質押的區塊鏈),這些收益會隨著時間的推移而變化,這取決於多種因素,包括參與質押過程的持有人數量、質押總供應量的比例等與網絡使用相關的變量。

對於以太坊來說,參與質押的人的總APY 最高可達8%。雖然從長遠來看,隨著更多參與者進入市場並使質押獎勵分配飽和,這些收益率可能會下降,但預計仍將保持在4-8% 的範圍內。

然而,質押並非沒有風險和挑戰。

一個挑戰是,最近由於高資本承諾和復雜的硬件要求,大多數投資者都很難獲得質押。例如,在以太坊上質押需要運行和維護一台24/7/365 連接到互聯網的專用計算機(稱為“驗證器”),並存入至少32 個ETH 以激活驗證器軟件(按當前價格計算約為50,000 美元)。

與質押相關的另一個風險是一個人的質押資產可能被沒收或“削減”(Slashing)。這種設計機制有助於確保驗證者始終如一地執行網絡安全。假設運行以太坊質押基礎設施的人錯過了軟件更新或設備停電;在這種情況下,即使沒有進行惡意行為,網絡的安全也會受到負面影響,因此該用戶質押的ETH 的一部分會被自動削減。通俗的說,削減類似於銀行在不滿足最低餘額和其他要求時從客戶賬戶中收取的費用。

在以太坊上質押凸顯了該過程的另一個缺點:質押資產通常會受到鎖定期的影響,在某些情況下,鎖定期可能相對較長。

例如,質押在以太坊信標鏈上的ETH——The Merge 的一個預啟動測試網絡,於2020 年12 月開始——將被鎖定到2023 年3 月(最早)。鑑於以太坊的價格波動,這會帶來重大風險;如果市場大幅下跌,4-8% 的收益率根本無法彌補損失。儘管如此,鎖定質押的ETH 是強制執行罰沒機制(Slashing)所必需的,而質押獎勵反映了這種風險:以太坊最早的質押者獲得了超過20% 的APY。

這些障礙催生了一類新的服務提供商,它們通過代表用戶匯總和質押加密資產來降低與質押相關的財務和技術障礙。質押即服務(STaaS)提供商處理與質押不同方面相關的技術挑戰、成本和風險,為希望獲得質押收益但不具備技術知識、資本要求或風險偏好的投資者提供另一種選擇來自行質押資產。

除了處理質押的技術細微差別之外,StaaS 的一個重要價值主張是,如果供應商的驗證者出現問題,受到資產罰沒機制懲罰的是服務商,而不是客戶。

質押即服務(STaaS) 提供商如何成長?

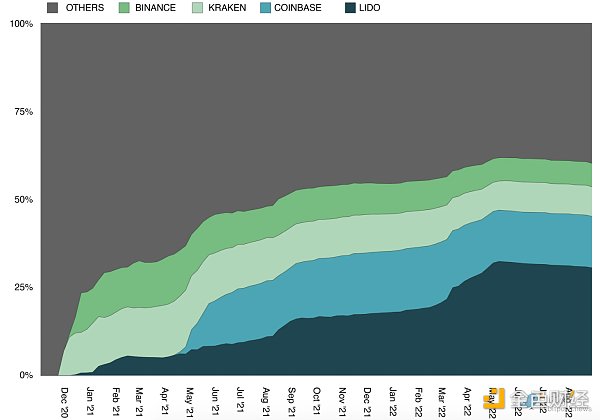

到目前為止,STaaS 提供商正在搶占質押市場的很大一部分。在The Merge 之前,它們佔以太坊上211 億美元質押ETH 的50% 以上。

資料來源:Bitwise Asset Management,數據來自Dune Analytics,截至2022 年8 月29 日。注:“質押服務”包括流動質押、中心化交易所和質押池,不包括其他類別的質押者。

STaaS 提供商從客戶的質押資產中獲得一部分質押收益,以換取他們的服務。

這不是筆小數目:領先的DeFi 質押應用程序Lido 在過去一年(合併前!)創造了超過3 億美元的收入。

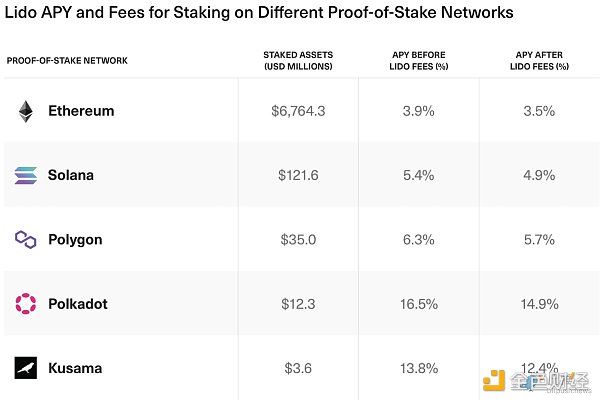

大多數質押服務與區塊鏈無關,這意味著它們支持多個權益證明(PoS) 區塊鏈。例如,Lido 支持Ethereum、Solana、Kusama、Polygon 和Polkadot,每一種都有不同的質押細微差別,並提供不同的APY。下表顯示了在Lido 目前支持的各種PoS 鏈上進行質押的APY。

資料來源:Bitwise ,截至2022 年8 月31 日來自lido.fi的數據

STaaS 提供商對比

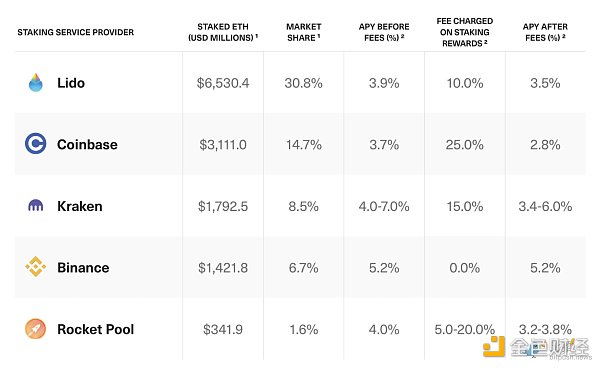

STaaS 提供商有多種形式,從DeFi 應用程序(如Lido 和Rocket Pool)到上市公司(如Coinbase)。下表概述了領先的以太坊質押服務提供商,包括他們當前質押ETH 的APY、收取的費用以及相對市場份額。

領先的質押服務提供商代表132 億美元質押的ETH,截至2022 年8 月31 日以太坊領先的質押服務提供商概覽:

資料來源:Bitwise

中心化與去中心化服務

Staking as a Service 領域最大的競爭是中心化服務和去中心化服務之間的競爭,它們為客戶提供不同的核心價值主張。

Kraken 和Coinbase 等中心化交易所利用其在加密市場的定位,在質押業務上取得了成功。用戶越來越喜歡他們的移動應用程序中提供的一鍵或兩鍵功能,機構更喜歡中心化交易所,因為它們位於美國並在美國監管框架內運作。

但是,通過中心化服務提供商進行質押可能有其缺點。例如,對於質押資產有鎖定期要求的網絡,在資產解鎖之前,與中心化交易所的質押可能是一種單向交易。此外,用戶和集中式服務之間需要一層信任,因為大多數集中式STaaS 解決方案都是託管的。

提供更多流動性且需要更少信任的DeFi 替代品已經出現。這些服務,也稱為“流動性質押”,與非流動性服務有兩個顯著差異。

首先,一旦投資者質押他們的資產,服務提供商就會向投資者發行一個單獨的代幣,代表投資者對其質押資產的索取權以及應計回報。這種被稱為“流動性抵押衍生品”(Liquid Staking Derivative:LSD)的代幣可以用作抵押品,用於在AAVE 和Curve 等DeFi 應用程序上借款或賺取收益。其次,如果用戶需要在其質押資產解鎖之前出售其頭寸,他們可以在二級市場上出售此LSD。通過這種方式,LSD 可以讓用戶擺脫鎖定資產的流動性約束。然而,這不是無風險的交易:在波動時期,LSD 可以以低於公允價值的價格進行交易,反映了這種流動性的“成本”。

為質押資產帶來互操作性和流動性對用戶和投資者來說很有價值,對流動質押解決方案的絕對需求就是證明:Lido 在其支持的五個區塊鏈中擁有超過74 億美元的質押資產,並享有總質押ETH 30.1% 的市場份額。也許這就是為什麼Coinbase 為質押的ETH 推出了一種名為cbETH 的新型流動質押產品。

Lido 30.1% 的市場份額:

資料來源:Bitwise Asset Management,數據來自Dune Analytics,截至2022 年8 月29 日。

Lido 的stETH 代幣是最受歡迎的流動性抵押衍生品。目前,有23 億美元的stETH 作為Aave 和Maker 等DeFi 借貸應用程序的抵押品。同時,領先的去中心化交易所之一Curve 為stETH交易對提供11 億美元的流動性。因此,投資者不僅首先投入到質押中,而且他們正在利用流動性質押服務和DeFi 的可組合性來擴大已質押資產的APY 和效用。

STaaS 的市場機會和潛力

Staking as a Service 已經獲得了巨大的吸引力。權益證明網絡相對於整個加密市場的主導地位正在以滾雪球的方式上升,這一事實表明對STaaS 的需求將繼續增長。

據摩根大通估計,PoW 到PoS 的整體轉變是質押成為機構和散戶投資者收入來源的原因之一,質押可能會發展成為一個每年產生超過400 億美元收入的行業。

我們預計STaaS 市場將變得更具競爭力,因為新的供應商湧入以利用質押所代表的機會。這通常對加密貨幣有利,增加網絡的彈性並分散更多參與者的風險——畢竟這就是質押的意義所在。

雖然目前尚不清楚誰將成為該領域的長期市場領導者——無論是中心化或去中心化質押提供商,還是我們尚未看到的新型STaaS 提供商——但似乎很有可能:隨著PoS 區塊鏈的發展, Staking as a Service 提供商處於有利地位,可以從這種增長中受益。