原文標題:《Fixed Rate Yields That Outperform ETH Staking》

原文作者:Jack Inabinet,Bankless

原文編譯:Jack(0x137),BlockBeats

我們都知道,加密市場因為波動較大,固定利率回報並不常見。對於希望將固定利率負債與固定利率資產相匹配的債權人和債務人來說,這是一個巨大的問題。 TradFi(傳統金融)實體尤其需要獲得方便的固定利率解決方案,以進行適當的資產和負債管理。

減輕與給定投資相關的風險的能力對於每類金融機構(銀行、養老基金、保險公司和對沖基金)都至關重要,並且通常通過衍生品來實現,這些衍生品為風險管理提供了高資金效率的解決方案,而且與資產負債表重組活動相比,經常獲得更優惠的會計和披露待遇。

以金融市場上貸方的角度來看,在沒有有效對沖ETH 質押收益率變化的情況下,貸方無法提供不會面臨重大利率風險的固定利率產品。雖然場外OTC 櫃檯已經為ETH 抵押收益開發了衍生合約,但這些合約對許多市場參與者來說是無法訪問的,並且是鏈下的,限制了用例並將協議與DeFi 提供的可組合生態系統隔離了開來。

打個比方,希望對沖利率上升的商業銀行可能會選擇出售美國國債期貨,而不是出售美國國債以換取現金。這樣銀行一方面保留了出售的利益,一方面使用期貨合約避免了交易對手之間的現金或其他資產的立即轉移,從而避免了賣方的應稅事件。

而普通個人(即不按照「Degen 標準」進行操作的用戶)也非常重視減輕其投資組合的波動性。在熊市下,當BTC 達到6.9 萬美元且ETH 超過4.5 萬美元時,你很可能會交易一些潛在回報,以換取市場下行的保護。

不幸的是,我們似乎都想要摘到星星,但最終卻搬起石頭砸了自己的腳。我們都為牛市的恢復祈禱,但與此同時,你有機會比坐在裝滿書籍和蘭博基尼車庫裡的Tai Lopez 吸收更多的知識(BlockBeats 注,Tai Lopez 是美國網紅讀書達人,通過互聯網創業,從破產翻身成為億萬富翁)。

當下一個牛市出現時,你將學習各種固定收益衍生品和產品,讓自己在下一個週期更好地管理您的投資組合風險。

DeFi 中的固定利率解決方案

開發人員已經在努力尋求解決方案來抑制加密市場的波動。一些人在尋找下一個高級DeFi 產品時轉向了各類奇異的衍生品。目前,獲取固定收益的通用解決方案有四種:

1. 收益分割

2. 利率掉期

3. 結構性融資和交易

4. 固定利率貸款

對這些獨特方法及其各自協議提供的固定和可變回報的分析將允許我們通過調整與標的資產的獨特風險狀況成比例的收入流的投資回報(ROI) 來比較不同策略之間的未來回報。

讓我們分別展開來仔細看。

1. 收益分割

收益拆分協議,顧名思義,就是將產生收益的Token(例如rETH 或stETH)拆分為具有已知到期日的本金和收益組件。

收益和本金到底是多少?

想像一下,以每年6% 的利率借入100 美元,在每個月底到期還款,一年內到期還清貸款。每個月,這會產生0.50 美元的銀行利息。如果按月計算,這些利息支付對貸方的收益率約為6.17%。在年底,借款人還必須償還100 美元的本金(或貸款金額)。

上述案例中給出的貸款代表了一種只付利息的還款結構,即債務工具收益率分割協議所採用的類型。重要的是,必須有確定的到期日才能為本金和收益Token 定價。

在此之前,標的資產產生的所有收益都只會歸收益Token 持有者所有。在合約到期時,本金Token 的持有者將能夠以1:1 的比例將本金Token 兌換為基礎抵押品。由於收益不屬於本金Token 的持有者,它將以低於標的物面值的價格進行交易。

標的資產和本金Token 之間的差值實際上是收益Token 的價值,在合約到期之前,收益Token 將大於零。確定本金和收益Token 價值的公式可以表示為:

收益Token 價格+本金Token 價格=標的資產價格

如果收益和本金Token 的總價值大於基礎資產的價值,則存在套利機會,可以鑄造本金和收益Token 在市場上出售。而當標的資產價格大於收益率和本金Token 的總價值時,也會出現套利機會,從而可以購買和贖回兩種Token 以獲得更大價值的標的資產。因此,本金和收益Token 的總價格將密切反映標的資產的價值。

本金和收益Token 的估值受產生的收益和到期時間的影響。收益率隨時間波動。因此,當收益率增加時,購買收益Token 的意願將增加,反之亦然。隨著合約到期的臨近,投資者也將不太願意為收益Token 支付費用,因為要產生的收益總量較低。

本金Token 的持有者和購買者基本上固定了他們的回報,因為他們可以持有他們的證券直到其到期,並在那時將其贖回為已知數量的基礎資產。沒有利率波動,因為收益的變化,無論是負的還是正的,都由收益Token 持有者承擔。

使用本金/收益Token 結構的協議包括:

1.Element Finance

2.Sense Finance

3.Swivel Exchange

4.Pendle Finance

儘管存在細微的差異,但這幾個協議都將產生收益的資產分為本金和收益Token。這種結構允許用戶進行槓桿式可變利率投機,用戶從基礎資產中鑄造本金和收益Token,出售本金Token,併購買更多的基礎資產,重複該過程直到實現所需的可變利率敞口,或者通過購買本金Token 來鎖定固定利率。

2. 利率掉期

利率掉期雖然在TradFi 世界中很突出,但尚未在DeFi 市場中大規模實現。

它首先由Voltz Protocol在DeFi 中使用。 Voltz 的前提很簡單,該協議旨在提供類似於傳統利率掉期的產品:買方同意支付固定利率並從賣方那裡獲得可變利率。在Voltz 的術語中,利率掉期的買家被稱為「可變利率承擔者」(Variable Takers),而掉期的賣家被稱為「固定利率承擔者」(Fixed Takers)。

協議中內置保證金,極大地提高了資本效率,使用戶能夠以更少的資本對沖或擴大他們對利率波動的敞口。

正如TradFi 中的名義衍生品市場讓現貨市場相形見絀那樣,Voltz 的利率掉期市場的名義價值也有可能遠超其標的資產的市值。如果這種動態關係與TradFi 市場一樣,這將是一個巨大的機會。

那Voltz 怎麼運作呢?

Voltz 中的固定利率承擔者(掉期賣方)可以完全抵押他們的頭寸,而不會使用戶面臨清算風險或增加潛在的利率變化風險。

Voltz 通過對利率預期在給定資金池到期之前波動的上下限進行建模,來計算初始和清算保證金要求,從而進一步提高了資本效率。預言機則為池提供利率信息並確定固定和可變利率承擔者的現金流分配,而虛擬自動做市商用於價格發現。

掉期的性質意味著固定利率承擔者有一個已知的和上限的支出。然而,可變利率承擔者對標的資產提供的可變利率增加有無限的上行風險。這種現象產生的收益矩陣激勵了可變利率承擔者組內的更多投機活動。

另外,流動性提供者對於協議為固定和可變利率承擔者提供無縫交易體驗的能力至關重要。

Voltz 的AMM 以Uniswap 為模型,採用集中流動性的概念。由於交易只需要一種資產,Voltz 上的LP 不會受到無常損失的影響。然而,他們面臨協議所稱的「資金利率風險」(Funding Rate Risk)的損失,這種風險發生在固定和可變利率承擔者活動之間存在不平衡並且利率超出LP 的流動性刻度範圍時。

這樣一來,LP 現在持有價外頭寸。資金利率風險有效地替代了現貨市場AMM 的無常損失。這是一種權衡,必須考慮並平衡獲得協議交易費用的能力。

3. 結構性金融工具和交易

分層協議(Tranching protocols)同樣是從傳統金融工具中汲取的靈感,包括臭名昭著的債務抵押債券(CDO),它是08 年金融危機的罪魁禍首。 CDO 中存在不同的票據持有人,每個類別的還款優先級不同。

目前DeFi 分層協議有:

1.Tranche Finance

2.BarnBridge

這些協議本質上所做的是將流動性和風險分割到不同的池中。兩種協議都建立了高級(較低風險)和初級池(較高風險),高級池優先獲得來自貸款或單產農業活動的任何現金流收入,並由初級部分的信用增強提供擔保。譬如,當底層證券產生的收益不足以償還高級池時,初級池的參與者就將蒙受損失。

作為向高級池參與者提供安全性的交換,如果高級池資金獲得的總收益超過支付給高級池參與者的收益,則初級池有能力產生額外的上行空間。高級池的參與者獲得固定利率,並以或低於基礎收益率Token 產生的當前收益率入倉。

BarnBridge 使用以下公式計算提供給高級部分的收益率:

高級收益率= 移動平均收益率* 初級可貸流動性/ 總池流動性(其中「移動平均收益率」定義為標的資產產生的三日移動平均收益率)

相比之下,Tranche Finance 通過治理Token 投票確定向所有固定利率利率承擔者提供的固定利率,這意味著利率不是固定的,隨時可能發生變化。固定利率的變化可能對高級部分參與者有利或不利。

之前的BarnBridge V1 迭代雖然旨在保護高級池參與者的回報,但並未明確保證固定利率,因為高級池參與者在底層證券提供的可變利率大幅下降後面臨潛在的回報下降,因此也不沒有做到提供真正的固定利率。

4. 固定利率借貸協議

就像他們的主流姊妹協議——提供浮動利率貸款的Aave、Compound 一樣,固定利率貸款協議也採用超額抵押貸款的模式。然而,與浮動利率貸款協議不同的是,貸方和借方同意固定利率,由此產生的交易看起來類似於借方發行的零息債券。

固定利率貸款可以與浮動利率貸款協議有類似地清算流程。在貸款到期時,借款人向貸方支付固定利率。此外,預先指定的期限意味著貸方在貸款到期之前無法使用其資金,並且借款人面臨提前償還貸款的影響,這與可變利率協議中貸方的按需取款(如果流動性可用)和借款人隨時可以完全平倉的能力不同。

在固定利率貸款協議中,借款人可能會承擔違約罰款或被迫貸款直到合同到期才能平倉。

固定利率貸款協議包括:

1.Notional Finance

2.Yield Protocol

3.HiFi

跑贏基準利率

在這一點上,你可能想知道:

「我如何在自己的投資組合中包含固定利率衍生品和借貸策略,以超越ETH 質押獎勵帶來的被動創收基准率?」

我使用這份對區塊驗證者回報極其詳細的分析報告來為ETH 質押者建立基準利率。該分析是在合併之前進行的,因此我根據當前的ETH 質押收益率按比例調整了上下四分位界限(樂觀和悲觀的回報率情景)。

回到整個「抵押以太坊可以被認為是綜合債券,利率可能有一天會被引用為ETH 回報率的差價」概念,將這個回報率視為無風險利率或資深DeFi 投資者願意接受的最低迴報率。

雖然上述所有協議都允許用戶持有固定利率頭寸,但只有少數幾個(Voltz Protocol、Element Finance、Sense Finance、Notional Finance 和Yield Protocol)提供了我認為與ETH 質押獎勵率相當的收益產品。

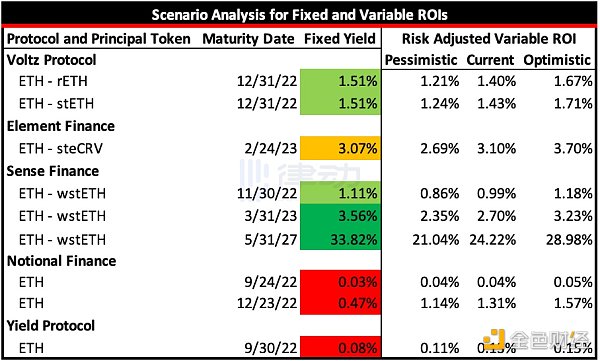

在下圖中,我們比較了在固定利率策略到期期間通過抵押ETH 的估計投資回報率與固定利率工具提供的回報:

為每種資產列出的當前可變APY 和APR 對標的資產的收益率,圖片來自Bankless

紅色的固定利率代表回報低於悲觀估計的策略。相比之下,以橙色顯示的固定利率表明該策略達到或超過了悲觀預測,但未能超過預期的質押回報。淺綠色陰影部分達到或超過了質押的預期可變投資回報率,而深綠色部分達到或超過了最樂觀的質押預期。

由於流動性抵押衍生品和ETH-stETH 穩定池的可變回報率與以太坊抵押回報率不同,我們可以假設它們具有不同的風險狀況。

對於rETH 和stETH,slashing 的風險低於獨立質押以太坊,並且兩種協議都提供了slashing 保險來保護用戶存款。此外,使用Lido 或Rocket Pool 進行質押比運行自己的驗證器要容易得多,並且沒有達到32 個ETH 最低質押標準的用戶也有機會參與質押。投資者用邊際回報換取這些保證和便利,接受低於無風險利率的收益率。

為Curve 提供ETH-stETH 的流動性,以steCRV 本金Token 為代表,也具有與簡單質押Lido 不同的風險狀況。除了Lido 內部的本地智能合約風險和無常損失風險外,增強的回報代表來自Curve 的智能合約風險。雖然Curve 經過了實戰考驗,但高回報率表明投資者不太願意接受低於當前變量APR 的回報。如果不是這種情況,我們預計收益率將接近當前可變的ETH 質押獎勵率。為了考慮到與以太坊質押相比各種主要資產的風險狀況的這些差異,質押回報率分析產生的估計可變投資回報率會根據風險按比例進行調整。

不幸的是,我必須宣布,媒體對Voltz 的關注為該協議帶來了不少「聰明錢」。儘管該協議看起來很Degen,但rETH 和stETH 的利率互換產生的固定ROI 驚人地接近於Lido 或Rocket Pool 的預期ROI。抱歉,這裡沒有明顯的套利機會。

但Voltz 協議允許投機性市場參與者根據他們認為的市場變動方向來下注,並為成熟的市場參與者提供了所有協議中唯一的機會,以有效的利率對沖上行和下行風險。如果你認為質押獎勵率會降低,就可以使用Voltz 提供的固定利率,同樣,看漲質押獎勵率的用戶可以利用協議提供的可變利率。

Element 的固定收益ETH 產品的表現略遜於質押的預期投資回報率,但與本金Token 提供的可變質押回報率相比,回報的相似性為規避風險的投資者提供了對沖利率波動的能力。使用Element 固定收益提供了類似於使用Voltz 協議的最終結果,但使用了不同的投資工具。

在固定貸款方面,Notional 有些不太尋常。較早和較長期到期發行的固定利率貸款都提供了低於悲觀估計的固定回報。此外,9 月到期的固定利率貸款提供的APR 比12 月票據提供的APR 高111%。如果這不是反向收益率曲線,我不知道是什麼。難道可怕的市場崩盤即將來臨?有這種可能,但我們還是把這個問題留給經濟學家。

Yield Protocol 也未能為ETH 借貸提供理想的固定利率。固定利率貸款市場的低效率可能是當前市場不確定性和波動性的直接結果,因為貸方必須將其ETH 鎖定至到期:靈活性和流動性對於熊市中的投資組合健康來說至關重要。

固定收益中也能有Alpha

儘管幾種潛在的套利機會都脫穎而出,但最誘人的可能是在2027 年5 月31 日之前使用Sense Finance 提供的ETH 固定收益率。將ETH 的年回報率固定在7.21% 的實在是太好了,不容錯過。

根據stETH 的風險狀況按比例調整後,這個固定利率超過了最樂觀的未來回報率。雖然Gas 費可能會增加,暫時提高Staking 獎勵率,但同樣合理的是,增加驗證者數量會降低獎勵的增加,從而降低ETH 的收益。

此外,當前還沒有啟用信標鏈提款,這意味著如果Gas 費用進一步降低,驗證者數量將保持不變,人為地壓低質押收益,因為驗證者數量只能響應Gas 費用的增加。

Voltz 為希望獲得其收益衍生品的「市場定價」的參與者提供了降低利率風險的最佳解決方案。實際市場定價使實體能夠對沖投資組合風險,並且不會迫使它們對利率方向採取投機頭寸。相反,它允許以與預計的ETH 質押回報率有競爭力的利率將可變利率現金流從質押轉換為固定收益率。

在DeFi 中固定利率的能力對於該行業被傳統金融機構採納至關重要。最近推出的Voltz 是去中心化固定利率衍生品市場的一項重要創新,不僅因為該協議提高了資本效率,還因為它為利率掉期提供了準確的定價,特別是與當前的替代固定收益率產品相比之下。

除了利率風險管理協議之外,與質押ETH 相比,固定利率協議的市場效率低下為資深DeFi 用戶提供了獲得可訪問、低風險的回報來源的機會。此外,這些產品為DeFi 用戶提供了另一種投機來源,並實現了一種全新的「Degen 行為標準」,即交易利率而非交易Token。

隨著加密貨幣變得更加主流,固定利率市場的重要性可能會增加。雖然今天收益衍生品的實際用例範圍相對有限,但加密市場的僵化將使DeFi 中對固定利率產品的需求與TradFi 市場中觀察到的需求保持一致。