作者:小牛

DEX賽道整體處於供大於求的狀態,DEX提供的交易和流動性挖礦功能已能基本滿足用戶的需求。新的DEX在流動性池、AMM機制、功能聚合、產品、定制化功能等方面進行創新,力圖爭取市場份額,用戶可關注DEX的細分賽道。

TL;DR

1.熊市中穩定幣交易平台、衍生品交易平台增長潛力提升;

2.AMM+NFT是DEX發展的新趨勢;

3.新公鏈DEX增長迅速,關於DEX的公鏈競爭格局呈現一超多強局面;

4.市場希望看到DEX的新功能和新物種。

2020年6月,DEX(去中心化交易平台)在DeFi熱潮中得到快速增長,月交易量在一年間增長了105倍,達到2039.5億美元。

DEX的市場增長從以太坊開始,擴散到BSC、Solana、Avalanche等鏈上。

至今,以太坊鏈上DEX體量依然佔據絕對主導地位,其他鏈上DEX無論是交易量還是鎖倉量都與以太坊有一定的差距。

DEX類型包括AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX聚合器。其中AMM是DEX賽道最常見的賽道類型,Uniswap是最為知名的AMM。

我們統計了鎖倉量排名前60位的DEX,得出DEX賽道的五個趨勢。

1.少數幾個DEX佔據絕大部分市場份額;

2.跨鏈、跨層交易協議佔比增加,約佔頭部DEX的1/4;

3.AMM+NFT是DEX發展的新趨勢;

4.各條主流公鏈均有DEX躋身頭部,新公鏈DEX上升勢頭迅猛;

5.穩定幣交易平台和衍生品交易平台具備較大的增長潛力。

目前市場整體比較低迷,受此影響,DEX的8月交易量較1月下滑58.3%。

在此大背景下,DEX賽道有5個值得關注的方向:老牌以太坊鏈上DEX、跨鏈DEX、穩定幣交易協議、Cosmos生態DEX、新公鏈DEX。

DEX賽道現狀

本章節將從DEX交易量、鎖倉量、頭部DEX協議收入、DEX類別及其代表項目,解讀目前DEX賽道的總體情況。

1)DEX賽道數據

1.交易量

研報分為3個類別闡述DEX的交易量:現貨交易、衍生品交易、DEX聚合器。其中現貨交易平台在DEX占主導地位。

1.1 現貨交易

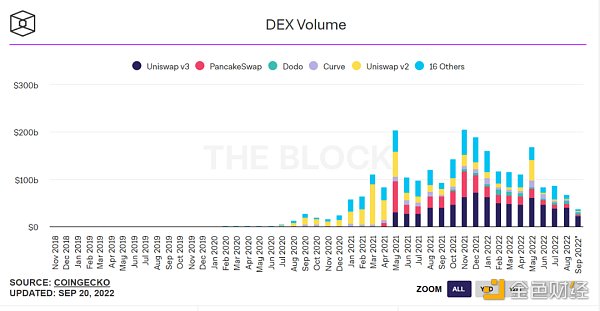

The Block數據顯示,專注於現貨交易的DEX交易量自2020年6月開始增長,這與DeFi Summer開始的時間相吻合。

2020年6月,該類別DEX交易量為19.2億美元,到2021年5月迎來第一個高點2039.5億美元,一年時間增長105倍。

2022年以來,交易量整體呈現下滑的趨勢,8月交易量為667.6億美元,較1月的1601.4億美元下滑58.3%。

交易量分佈顯示,Uniswap和PancakeSwap的交易量之合佔據了總量中過半的份額。 Uniswap v2、Uniswap v3、PancakeSwap的歷史最高值在當月的份額均超過30%。

-

Uniswap v2在2021年5月創造交易量最高紀錄850.6億美元,佔當月總量的76.5%。

-

Uniswap v3在2021年12月創造交易量最高紀錄719.8億美元,佔當月總量的38%。

-

PancakeSwap在2021年5月創造交易量最高紀錄652.1億美元,佔當月總量的31.9%。

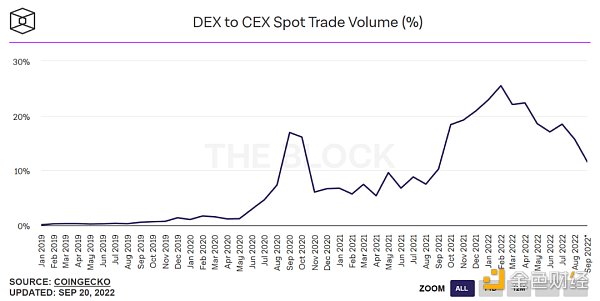

DEX與CEX的現貨交易量比率在2020年9月和今年2月分別迎來階段性的高點,比率分別為16.97%和25.51%。自今年2月以來,該比例整體呈現下降趨勢,8月該比率為18.49%。

1.2 衍生品交易

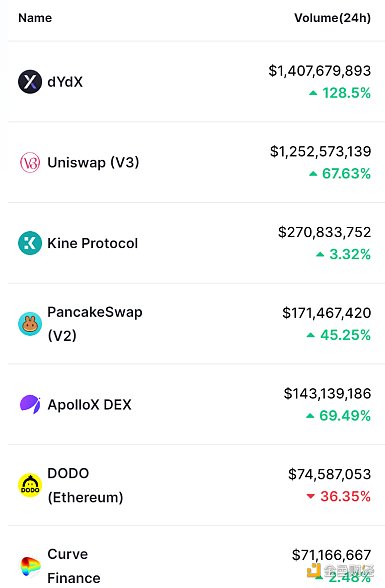

在去中心化衍生品交易賽道中,dYdX佔據絕對的主導地位。

CoinMarketCap數據顯示,9月21日dYdX交易量為13.8億美元,在所有DEX中排名首位。

去中心化衍生品交易平台中交易量排名第二的Kine Protocol當日交易量為2.7億美元,僅為dYdX的19.5%。

dYdX和Kine Protocol的日交易量排名所有DEX的第一和第三位,體現去中心化衍生品交易平台在DEX市場中佔有一定份額。

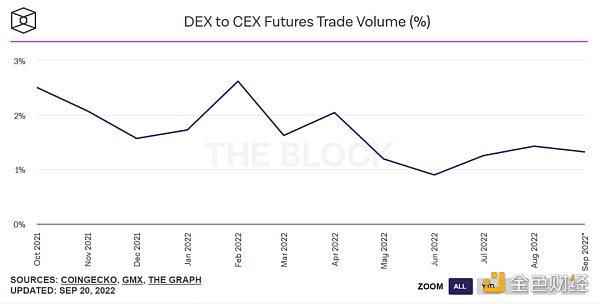

衍生品交易市場目前被中心化交易平台壟斷,The Block數據顯示,DEX期貨交易量與CEX期貨交易量的比率僅為1.4%,且長期低於3%。

1.3 DEX聚合器

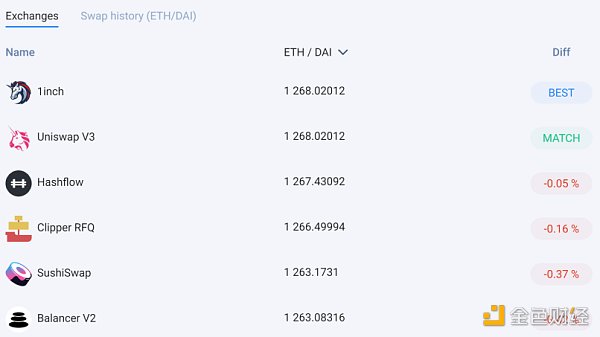

DEX聚合器集合多個DEX的信息,旨在為用戶尋找最優的swap路徑,在該類別中頭部的項目有1inch、Matcha、OpenOcean。

CoinMarketCap 9月21日數據顯示,1inch的24小時交易量為106.6萬美元,OpenOcean的24小時交易量為51.7萬美元,交易體量較小。

2.鎖倉量

嗶嗶News統計數據顯示,目前有5個DEX(含具有交易功能的跨鏈協議)鎖倉量超過10億美元。

分別是Curve、Uniswap、PancakeSwap、Multichain、Balancer。

其中Curve和Uniswap的鎖倉量均超過50億美元,在DEX賽道占主導地位。

Curve、Uniswap、PancakeSwap均躋身DeFi協議的鎖倉量Top10,三者在DeFi鎖倉量的佔比分別為10%、9.6%和5.4%,三者貢獻了DeFi鎖倉量的1/4。

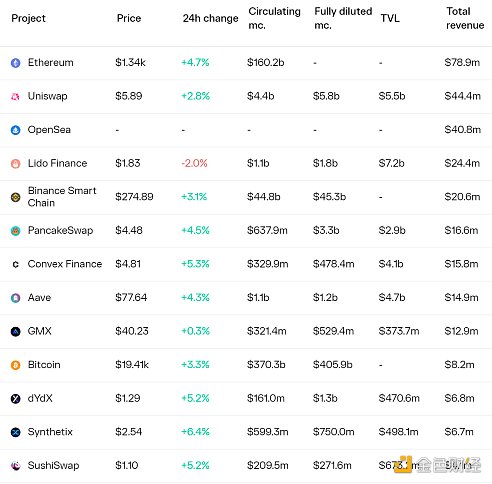

(DEX鎖倉量Top20)3.頭部DEX協議收入

TokenTerminal數據顯示,在7天收入前13位的加密協議中,DEX佔了6席。其中7天協議收入超過1000萬美元的DEX分別是Uniswap(4440萬美元)、PancakeSwap(1660萬美元)、GMX(1290萬美元)。

6個DEX中有3個屬於衍生品交易平台,分別是GMX、dYdX和Synthetix。

2)DEX的類別

我們統計了鎖倉量排名前60的DEX,類別包括AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX聚合器。

1.AMM

AMM(自動做市商)是目前DEX賽道中最常見的類型。 AMM能根據簡單的定價算法自動計算出買賣價格。

AMM模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

AMM中的龍頭是Uniswap,交易量和鎖倉量在所有AMM中占主導地位,是被fork次數最多的DEX。

2.跨鏈交易協議

跨鏈交易協議指的是兼具交易和跨鏈橋功能的協議,跨鏈交易協議可實現跨層(L1-L2)、跨鏈資產swap。如Hop Protocol、Multichain、Hashflow均具有跨鏈swap的功能。

3.衍生品交易協議

衍生品交易協議包括永續合約交易協議、期權交易協議、合成資產交易協議等類別。嗶嗶News在此前的加密衍生品研報中指出,永續合約交易協議體量最大,永續合約交易協議的代表項目有dYdX、GMX,兩者均使用L2擴容方案。

期權交易協議的代表項目有Lyra、Opyn,合成資產交易協議的代表項目有Synthetix、Mirror。

4.穩定幣交易協議

穩定幣交易協議是專為穩定幣(USDT、USDC、DAI等)打造的交易協議,DEX中鎖倉量排名首位的Curve是以太坊鏈上最大的穩定幣交易協議。

用戶可以通過Curve交易穩定幣、進行流動性挖礦。

-

交易:Curve利用StableSwap(穩定兌換)的AMM機制實現穩定幣交易,用戶可交易穩定幣(如USDC、DAI)及封裝資產(如stETH)。

-

流動性挖礦:Curve有三種代幣搭配的流動性池:①多種穩定幣配對;②穩定幣和封裝資產配對;③穩定幣和流動性代幣(如3Crv)配對。

5.DEX聚合器

DEX聚合器在上文已有介紹,集合多個DEX的信息,旨在為用戶尋找最優的swap路徑。代表項目有1inch、Matcha、OpenOcean。

以1inch為例,通過上圖的界面,用戶可以選擇滑點最低的DEX進行交易。

3)DEX賽道的5個趨勢

我們整理了鎖倉量排名前60位的DEX,詳細數據見鏈接:

https://bitalknews.notion.site/c43bcdd1f06b44a5bb01fd4323244b10?v=4bb63795c69c41c18809125a5969d659

(部分DEX數據)

從對DEX頭部項目的數據分析和實際體驗中得出DEX賽道發展的五個趨勢:

1.少數幾個DEX佔據絕大部分市場份額;

2.跨鏈、跨層交易協議佔比提升,約佔頭部DEX的1/4;

3.AMM+NFT是DEX發展的新趨勢;

4.各條主流公鏈均有DEX躋身頭部,新公鏈DEX上升勢頭迅猛;

5.穩定幣交易平台和衍生品交易平台具備較大的增長潛力。

下文將詳細闡述這五個趨勢。

少數幾個DEX佔據絕大部分市場份額

從鎖倉量和交易量可以看到,少數幾個DEX佔據絕大部分市場份額。

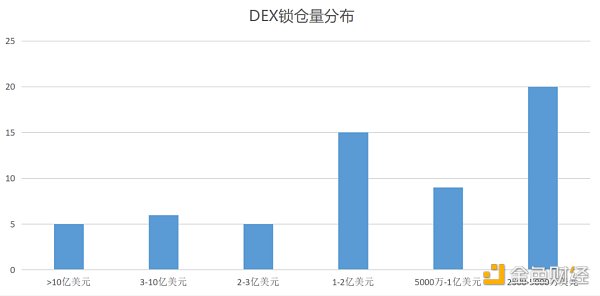

1.鎖倉量分佈

我們統計的60個頭部DEX中,最低值是2592萬美元(BabySwap),最高值是52.8億美元(Curve)。

在此區間內,DEX的鎖倉量分佈如下:

-

鎖倉量>10億美元:5個;

-

鎖倉量在3億到10億美元之間(含3億和10億):6個;

-

鎖倉量在2億到3億之間(含2億,不含3億):5個;

-

鎖倉量在1億到2億之間(含1億,不含2億):15個;

-

鎖倉量在5000萬美元到1億美元之間(含5000萬,不含1億):9個;

-

鎖倉量在5000萬美元以下:20個

根據9月21日DeFillama提供的數據,鎖倉量>10億美元區間DEX(第一梯隊)的鎖倉量總和為163.6億美元,鎖倉量在3億到10億美元之間DEX(第二梯隊)的鎖倉量總和為25.5億美元。

鎖倉量第二梯隊的鎖倉量總和僅佔第一梯隊的15.5%,表現了第一梯隊在鎖倉量上極強的主導地位,絕大部分資金流入這5個DEX。

而在第一梯隊中,Curve和Uniswap的鎖倉量均超過50億美元,兩者鎖倉量之和為103.9億美元,佔第一梯隊鎖倉量總和的63.5%。

2.交易量

CoinMarketCap 9月22日的數據顯示,過去24小時只有5個DEX的交易量超過1億美元,其中dYdX和Uniswap v3的交易量排名前兩位,分別為14億美元、12.5億美元。

而排名第三名的Kine Protocol交易量為2.7億美元,與前兩名差距較大。

把範圍放寬到1000萬美元以上,包括超過1億美元的DEX在內,共有30個DEX達到這一量級,佔CoinMarketCap收錄DEX總量的12.5%,可見交易量比較集中。

跨鏈、跨層交易協議佔比增加,約佔頭部DEX的1/4

跨鏈、跨層(L1-L2)是DeFi發展的主流趨勢,在DEX上體現得很明顯。在統計的60個頭部DEX中,跨鏈協議和跨層部署協議數量總和為16個,約佔統計樣本的1/4。

跨鏈、跨層swap應用最多的是跨鏈交易協議,兼具跨鏈橋和交易功能,如Hop Protocol、Multichain、Hashflow。

這些跨鏈協議支持多條鏈間交易和資產轉移,支持用戶在L1和L2(Arbitrum、Optimism等)之間的交易和資產轉移。

不具備跨鏈功能的DEX多鏈部署是主流趨勢,這些鏈包括L1和L2,在L2網絡部署能夠降低其gas,加快交易確認時間,提升用戶體驗。

在鎖倉量前十名的項目中,Curve、Uniswap、SushiSwap、Balancer、dYdX、Synthetix均已在L2網絡上部署或使用L2擴容技術。

跨鏈AMM是新物種,由SushiSwap和LayerZero合作推出首個跨鏈AMM SushiXSwap,通過Stargate的跨鏈功能與Sushiswap的多鏈流動性實現。

AMM+NFT是新趨勢

AMM+NFT分為兩類,一類是基於AMM機制的NFT交易平台,一類是在AMM可交易資產中添加NFT類別。前者的代表項目是sudoswap,後者實踐的代表項目是Uniswap。

1.基於AMM機制的NFT交易平台

上文提到,AMM模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

而基於AMM機制的NFT交易平台由眾多由許多單獨的NFT流動性池組成,LP可以向這些流動性池提供流動性。

以sudoswap為例,sudoswap的LP可以創建流動性池,LP可以只存入代幣並指定要購買或者出售的NFT系列、NFT數量、起始價格以及定價函數。

這類NFT交易平台創新地引入AMM機制,提升NFT的流動性。

2.頭部AMM添加NFT交易的嘗試

頭部AMM積極引入NFT交易,其中Uniswap的動作比較多。

Uniswap Labs在今年6月收購NFT交易聚合器Genie,Uniswap Labs當時表示,用戶可以在今年秋天直接在Uniswap上交易NFT。

1個月後,Uniswap NFT產品負責人表示,Uniswap將通過集成sudoswap實現NFT交易,同時訪問sudoAMM提供的鏈上流動性。

Uniswap和sudoswap的契合度較高,兩者都是基於AMM機制,分別為ERC20代幣和NFT提供流動性,兩者集成可謂強強聯合。 Uniswap對Genie的收購,讓Uniswap在NFT AMM的基礎上具有NFT聚合交易的功能。

在Uniswap之後,預計會有更多AMM推出NFT交易產品,為用戶提供多種資產類別的交易體驗。

各條主流公鏈均有DEX躋身頭部,新公鏈DEX上升勢頭迅猛

在我們統計的鎖倉量前60位的DEX包括來自以太坊、BNB Chain、Polygon、Arbitrum、Optimism、NEAR、Avalanche等23條公鏈的原生項目。

以太坊鏈上原生DEX佔市場主導地位,在鎖倉量前8位的DEX中,以太坊鏈上原生DEX佔了其中7席。

DeFillama數據顯示,截至9月21日,這7個DEX的鎖倉量總和為148.8億美元。鎖倉量總和占到以太坊鏈上DeFi鎖倉量的46.8%,是BNB Chain鏈上DeFi鎖倉量(52億美元)的近2.9倍。

其他公鏈上原生DEX鎖倉量排名前三位的是:

-

來自BNB Chain的PancakeSwap,鎖倉量為28.9億美元,排名第3位;

-

來自Cronos的VVS Finance,鎖倉量為4.1億美元,排名第9位;

-

來自Arbitrum的GMX,鎖倉量為4億美元,排名第10位。

在鎖倉量前30位的DEX中,新公鏈上原生DEX表現亮眼,Cronos、Arbitrum、DefiChain、Osmosis、Klaytn、Elrond等6條新公鏈的原生DEX均有1個進入前30。

在統計的DEX中,存在4條內置DEX的應用鏈,分別是DefiChain、Osmosis、THORChain、Canto。其中Osmosis、THORChain、Canto均屬於Cosmos生態公鏈,在新公鏈浪潮中,Cosmos生態DeFi公鏈值得持續關注。

此外新公鏈中值得關注的是Klaytn,3個Klaytn鏈上原生DEX 鎖倉量躋身前60,基於近半數公鏈只有1個DEX入圍的情況,Klaytn作為新公鏈,表現已算優秀。

Klaytn是韓國互聯網巨頭Kakao旗下公鏈,旨在成為元宇宙建設者的“一站式”區塊鏈。 KlaySwap是Klaytn鏈上最大的DEX,鎖倉量為1.7億美元,排名第17位。

穩定幣交易平台和衍生品交易平台具備較大的增長潛力

用戶對於穩定幣和加密衍生品的投資傾向很大程度基於整體低迷的市場。

在市場整體低迷的情況下,由於美元持續升值,USDT、USDC等與美元掛鉤的穩定幣場外價格已在近日突破7元人民幣,近期持有這類穩定幣的收益好於持有ETH、BTC。

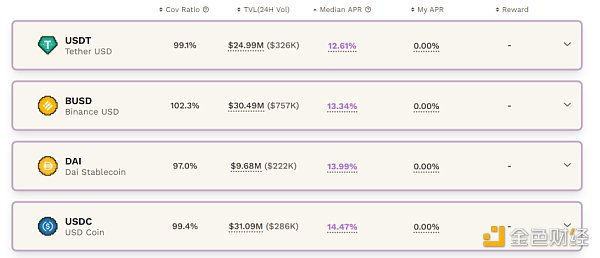

穩定幣收益上升或將激發市場對穩定幣收益產品的需求,基於AMM機制的穩定幣交易平台就是其中之一,代表項目有Curve、Wombat Exchange。

Curve是鎖倉量排名第一的DEX,作為老牌穩定幣交易平台,交易用戶和流動性提供者基數大,三種流動性池的代幣組合,為用戶提供不同風險等級和收益率的選擇,讓用戶在囤穩定幣的基礎上,拿出一部分穩定幣爭取更高的收益。

Curve官網9月21日數據顯示,Curve流動性池最低APR約為6.3%,最高APR約為15.9%。

Curve鎖倉量7天漲幅為12.5%,漲幅在鎖倉量前10的DeFi項目中排名首位。

Wombat Exchange是最近火熱的多鏈穩定幣交易協議,Wombat Exchange採用的是單幣流動性池,提升資本效率。

Wombat Exchange上鎖倉量最高的3個池子是USDC池、BUSD池和USDT池,APR中位數在12%-15%之間。

衍生品交易是熊市重要的投資策略,永續合約、期權是投資者常用對沖風險的工具。頭部衍生品交易平台中,dYdX、GMX、Synthetix均使用L2擴容方案,以提升用戶體驗。

L2+衍生品,兩個熱點相結合,衍生品交易平台的發展和用戶增長是近期的一大關注點。

總結

根據目前的熱點及上文闡述,嗶嗶News總結了5個可關注的方向:

1.老牌以太坊鏈上DEX(如Uniswap、SushiSwap);

2.跨鏈DEX(如Hop、Hashflow);

3.穩定幣交易協議(如Curve);

4.Cosmos生態DEX(如Osmosis);

5.新公鏈DEX(如Canto DEX)。

DEX賽道整體處於供大於求的狀態,DEX提供的交易和流動性挖礦功能已能基本滿足用戶的需求。

新的DEX在流動性池、AMM機制、功能聚合、產品、定制化功能等方面進行創新,力圖爭取市場份額,用戶可關注DEX的細分賽道。

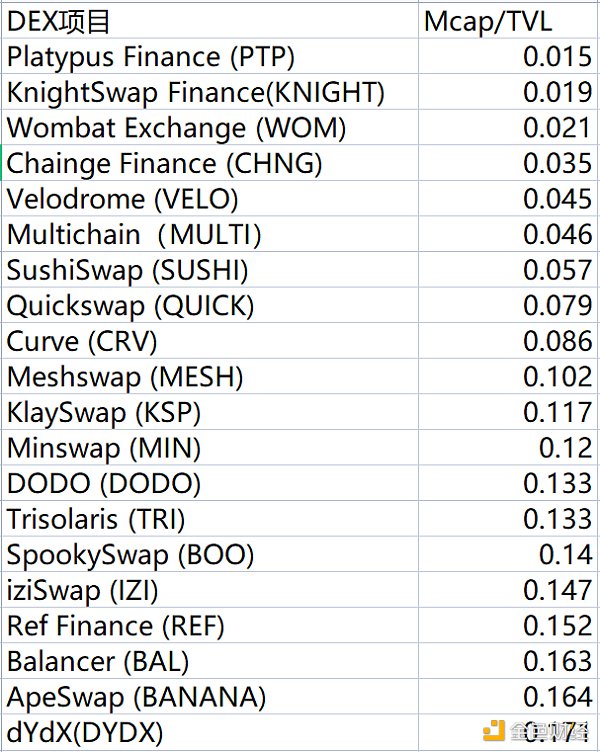

市場整體低迷的背景下,Mcap/TVL(市值/鎖倉量)的數據顯示,在統計的DEX中有20個低於0.2,反映這些DEX的價值被低估,其中包括上文提到的Curve、Wombat Exchange、dYdX。

低估值區間的DEX是投資者重點關注對象,不過目前市場整體低迷,此處不做投資建議。

從長期來看,DEX依舊是DeFi的重要支柱,是用戶參與DeFi的入口。

DEX長期以以太坊鍊為主導,其他鏈通過擴大其DeFi生態系統和用戶群體搶占市場份額,DEX賽道的公鍊格局呈現一超多強的局面。

DEX賽道中還需關注L2上DEX的發展,低滑點、低gas的優勢提升用戶的交易體驗。以太坊鏈上DEX將逐步向L2網絡遷移,L2原生DEX(如Starkswap、SyncSwap等)也將擴大其市場份額。