在過去幾個月裡,DeFi借貸環境發生了巨大變化。本文將聚焦於一些新DeFi借貸協議的簡單介紹、數據分析以及將影響下一個週期借貸領域的總體趨勢。

新的DeFi借貸協議:

· dAMM Finance和Ribbon Finance都是非足額抵押可變利率借貸協議。它們在本質上類似於Aave的資金池模式,存款和貸款是無摩擦的。

· LULO是一個固定利率和定期借貸的鏈上P2P訂單簿。與Morpho非常相似,Lulo關閉了傳統的基於資金池模式的貸款人/借款人價差,並直接匹配交易方。

· 借貸協議Arcadia Finance允許借款人將多種資產(ERC-20和NFT)一次性抵押到一個金庫中。這些金庫是NFT,因此可以形成可組合的第二層產品。貸款人可以根據金庫的質量來選擇他們的風險偏好。

· 借貸協議ARCx評估借款人的鏈上歷史交易行為。歷史越好(比如沒有清算),最大LTV(貸款價值比率)就越高。到目前為止,最大借款以100%的LTV發放。貸款人根據借款人的信用風險提供流動性。

dAMM和Ribbon與Maple和Atlendis在機構(非足額抵押)借貸領域形成直接競爭。

Arcadia、ArcX和Frax是我們已經在該領域看到的現有模式的變體。

許多協議繼續追求產品垂直化,試圖增加護城河和價值捕獲。

Frax:穩定幣,AMO(自動化市場運營),AMM(自動做市商),流動質押

AAVE:穩定幣,非足額抵押借貸,RWA(真實世界資產)

ArcX:信用評分

Ribbon:金庫+貸款

一些借貸協議更專注於迎合長尾資產(短期需求不旺的資產)的需求。

在機構方面,dAMM是唯一一個已經支持許多長尾資產的。

Euler Finance允許任何資產的借貸,其中一些可以作為抵押品。

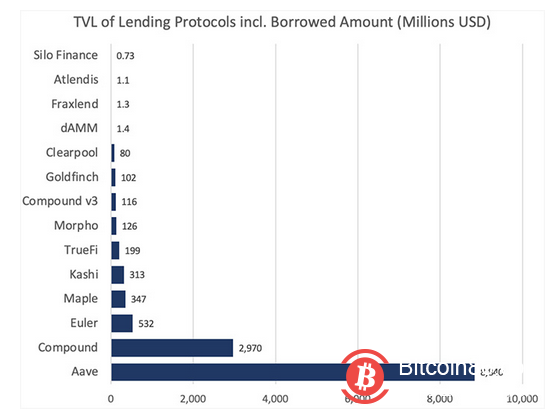

到目前為止,AAVE是明顯的贏家,部分原因是它積極的多鏈部署——其總TVL的37%位於L2或EVM上。

COMP v3從v2遷移資金的速度很慢,v2穩居第二。

Maple是最受歡迎的非足額抵押借貸協議。

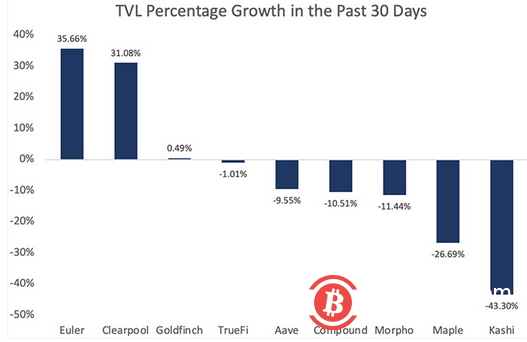

在過去的一個月裡,Euler和Clearpool是僅有的兩個出現大幅增長的半成熟平台。

AAVE和Compound的表現處於中間位置,而Kashi的縮水幅度最大。

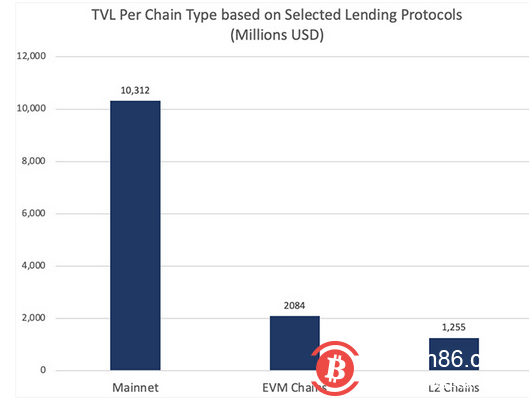

大部分的借貸TVL都在主網上,但EVM和L2已經慢慢在佔據市場份額。

在下一個週期中,L2上的使用量和項目數量的增加將加速需求,從而增加總體流動性。

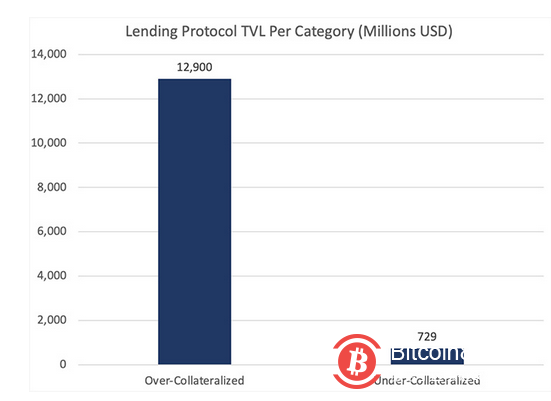

就每個類別的TVL而言,迄今為止,超額抵押模式一直佔據主導地位。

預計隨著基於KYC和ZK的認證解鎖新的原語,以及更多的機構資本進入鏈上,這一差距將會更小。

就藍籌資產與長尾資產的借貸而言,藍籌資產目前幾乎佔據了所有的流動性。

Euler是最突出的專注於長尾資產的協議,其長尾資產的TVL不到5%,這主要是由於代幣質押的機會成本。

當(非流動的)質押可以獲得更高的APR(10-30倍)時,為什麼要將GRT代幣存入Euler呢?

隨著時間的推移,這種情況將會改變,因為我們會看到更多web3和DeFi協議的流動質押衍生品,代幣可以在出借的同時賺取收益。

垂直化是整個DeFi的一個有趣趨勢,因為藉貸並不是唯一一個市場份額日益集中的領域。

Lido、Uniswap和MakerDAO在各自的類別中擁有非常大的市場份額。

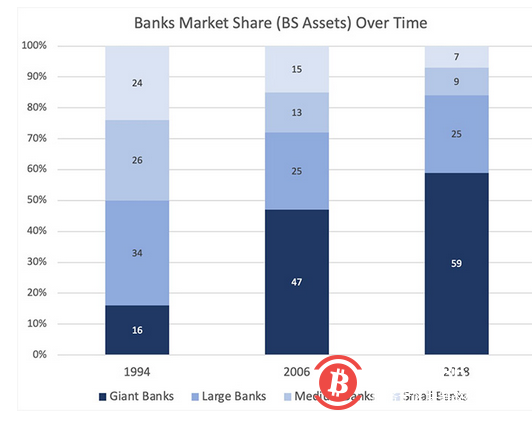

隨著時間的推移,我們可能會看到DeFi(和借貸)繼續集中份額,類似於大型銀行在過去幾十年中的增長方式。

原因有三:強大的網絡效應、垂直化(將產品變成功能)、品牌護城河。

新的潛在藉貸試驗:

1) 基於zk證明的鏈下抵押品的非足額抵押借貸

2) 使用基於社交的NFT作為抵押品的貸款

3) 專注於DAO的貸款

OKEX下載,歐易下載,OKX下載

okex交易平台app下載