自比特幣( BTC ) 收盤價超過25,000 美元以來,已經過去了111 天,這導致一些投資者不太確定該資產是否已找到確定的底部。

目前,由於本周北溪天然氣管道事故後烏克蘭的緊張局勢加劇,全球金融市場仍然不安。

英格蘭銀行9 月28 日對政府債券市場的緊急干預也揭示了基金經理和金融機構目前的脆弱程度。隨著通脹壓力的增加,這一運動標誌著與之前緊縮經濟的意圖發生了明顯轉變。

目前,標準普爾500 指數連續第三個季度出現負增長,這是自2009 年以來的首次。此外,由於“消費者需求疲軟”,這家科技巨頭決定縮減iPhone 產量,美國銀行分析師將蘋果評級下調至中性。最後,據《財富》雜誌報導,在美國77% 的大都市地區房價下跌後,房地產市場首次出現復甦跡象。

讓我們看一下比特幣衍生品數據,以了解不斷惡化的全球經濟是否對加密投資者產生任何影響。

專業交易者對上漲至20,000 美元並不感到興奮

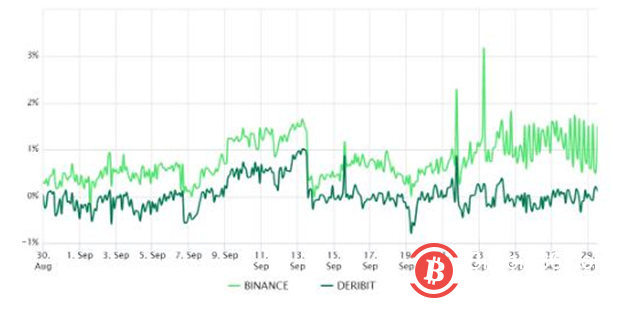

由於與現貨市場的價格差異,散戶交易者通常會避免季度期貨,但它們是專業交易者的首選工具,因為它們可以防止永續期貨合約中經常出現的資金費率波動。

如上圖所示,三個月期貨年化溢價在健康市場中的交易價格應為+4% 至+8%,以涵蓋成本和相關風險。上圖顯示,衍生品交易商在過去30 天中一直保持中性看跌,而比特幣期貨溢價一直低於2%。

更重要的是,在9 月7 日至13 日期間BTC 上漲21% 後,該指標並未改善,類似於9 月27 日失敗的20,000 美元阻力測試。該數據基本上反映了專業交易者不願增加槓桿多頭(多頭)頭寸。

人們還必須分析比特幣期權市場,以排除期貨工具特有的外部性。例如,當做市商和套利部門為上行或下行保護過度收費時,25% 的delta skew 就是一個明顯的信號。

在熊市中,期權投資者給出更高的價格暴跌機率,導致偏斜指標升至12% 以上。另一方面,看漲的市場傾向於將偏斜指標推低至負12% 以下,這意味著看跌的看跌期權被打折。

自9 月21 日以來,30 天的delta 偏差一直高於12% 的門檻,這表明期權交易者不太願意提供下行保護。相比之下,在9 月10 日至13 日期間,根據看漲(買入)和看跌(賣出)期權,相關風險有些平衡,表明情緒中性。

少量期貨清算證實交易員缺乏驚喜

期貨和期權指標表明,9 月27 日的比特幣價格暴跌是意料之中的。這解釋了對清算的影響很小。儘管從20,300 美元修正9.2% 至18,500 美元,但僅有2200 萬美元的期貨合約被強行平倉。 9 月19 日發生的類似價格暴跌導致總計9700 萬美元的槓桿期貨清算。

根據衍生品指標,從一方面來看,由於長達111 天的熊市不足以向比特幣投資者灌輸看跌情緒,因此態度積極。然而,考慮到期貨溢價接近於零,空頭仍有未使用的火力。如果交易者對價格下跌充滿信心,該指標將處於逆價差狀態。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載