與高度波動的股票、信貸和外匯市場形成鮮明對比的是,最近幾週加密貨幣市場一直保持非常穩定。隨著比特幣在許多傳統指標上得到支撐,我們在評估這裡是否會形成真正的底部。

我們還調整了幾個指標,以減少丟失(不活躍時間>7年)比特幣對這些指標的影響。 CryptoVizArt, Glassnode

最近幾週,比特幣價格的波動率異常低,這與股票、信貸和外匯市場形成鮮明對比。在以上市場中,央行加息、通貨膨脹和強勢美元繼續造成嚴重的破壞。在這種宏觀背景下,比特幣價格卻出乎意料的一直非常穩定,並且在較其他大類資產的相對規模上取得增長。

本週(10.3~10.9)比特幣市場小幅走高,從19,037 美元的低點反彈至20,406 美元的高點。自6 月中旬發生重大去槓桿事件以來,比特幣價格維持區間震盪,整固時間超過120 天。

當投資者試圖確立我們所在的階段是熊市底部時,我們可以將當前的市場結構與過去的周期低點進行比較。在本文中,我們進行了一系列評估大型實體(持有比特幣數量>100)行為的研究,並對許多底部確立指標進行了調整,以更好地說清丟失和長期持有比特幣對整個市場結構的影響。

脆弱的平衡

一般來說,持續的價格動能(上漲或下跌)通常與鏈上淨增持或淨減持趨勢支撐相關聯。這種相關性通常主要由大型實體的行為(即高淨值個人、鯨魚和機構資本)驅動。

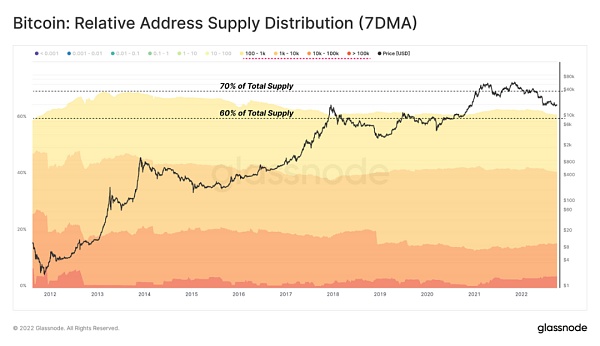

大型實體的重要性可以通過計算它們的持倉量在比特幣總流通量中的佔比來衡量。正如下面的相對地址持幣分佈圖所示,自2011 年初以來,大型實體地址(持有>100 BTC)持倉量在總量中的份額從70% 逐漸下降至60%(請注意,比特幣的價格在這段時間內發生了顯著變化)。

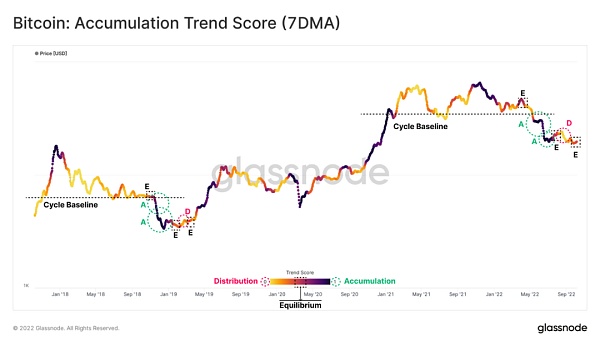

持倉集中度趨勢分數反映了過去30 天內活躍投資者的總餘額變化強度,該指標對大型實體分配了較高的權重。總體而言,分數越接近1,越表明大型實體正在增加其鏈上餘額;越接近 0 ,則情況相反。

回顧2018-2019 熊市後期階段的價格,可以確定一系列不同的區間:

-

多頭投降前的均衡狀態:當現貨價格向長期週期基線(虛線)收斂時,供需雙方處於均衡狀態?E。

-

多頭投降階段,大型實體持倉集中度提升:隨著價格行為跌破週期基線,市場進入投降階段。有趣的是,大型實體往往會增加他們的持倉?A。然而在這些強增持區間之後,通常是均衡?E期。

-

底部發現:在整個底部形成階段,由於需求不足,存在一次或多次短期反彈遭遇大型實體減持?D(稱為熊市反彈)的事件。

值得注意的是,當前市場走勢在下破3萬美元週期基線後,已經發生一系列類似於2018-2019 年熊市的事件。在2022 年初的整個多頭投降過程中,持倉集中度趨勢分數表明大型實體已經發生了顯著的增持,並在近期這波漲到2.45 萬美元的熊市反彈中的退出流動性。

目前,持倉集中度趨勢分數指標顯示市場處在均衡(中性)結構,這與2019 年初熊市底部的市場結構相似。

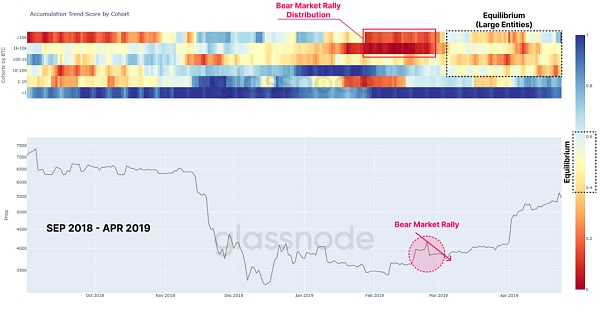

要進行更詳細的分析,可以參考Cohort 的持倉集中度趨勢分數。在這裡,我們將市場結構與2018-2019 年熊市的多頭投降後階段進行比較。

我們可以看到,大型實體,尤其是1k-10k BTC 錢包,在2019 年3 月的低點反彈期間驅動了減持事件?,之後進入了均衡期。小型散戶參與者(< 1 BTC)則在2018 年和2019 年保持大量增持?。

在我們目前的市場結構中( BTC 價格較2019年3月的低價大約最高上漲了10 倍),我們可以看到大型實體中發生了非常相似的行為,在8 月的熊市反彈中遭遇 到持倉100-1k BTC 級別大型實體群組的強力減持。

9 月下旬以來,中小型實體群組的持倉集中度趨勢得分相對中性,持有1k-10k BTC 的鯨魚的持倉集中度趨勢得分則激進累加。

最近幾個月,擁有超過10K BTC 的鯨魚傾向於持倉集中度下降趨勢減弱。

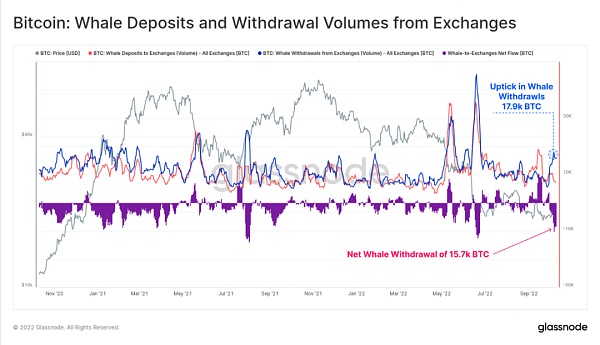

我們可以看到最近幾週淨鯨魚交易所提幣量有所增加,交易所的淨流出量達到1.57 萬比特幣,這是自2022 年6 月以來的最大流出量。

我們可以計算在選定時間段內所有積極投機鯨魚的成本基線,這是影響這些大型投資者心理重要的閾值。

通過對鯨魚隊列(1k+ BTC)進出交易所的存幣和提幣進行定價,我們可以估計自2017 年1 月以來鯨魚存幣/提幣的平均價格。全市場鯨魚的成本基線目前約為1.58 萬美元。

利潤下降和痛苦上升

正如我們在第25 週所討論的那樣,跟踪獲利比特幣數的遞減趨勢的是一種識別市場痛點的強大技術。

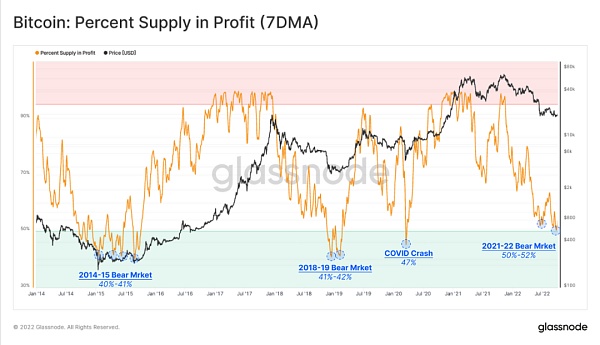

我們調查之前熊市底部形成階段的獲利比特幣佔比(Percent Supply in Profit)發現,週期性低點通常與40%-42% 的獲利比特幣佔比同時出現。目前,50% 的流通比特幣處於未實現利潤狀態,這表明獲利比特幣佔比相對於歷史同期仍然較高。這暗示了風險的全面釋放可能尚未發生。

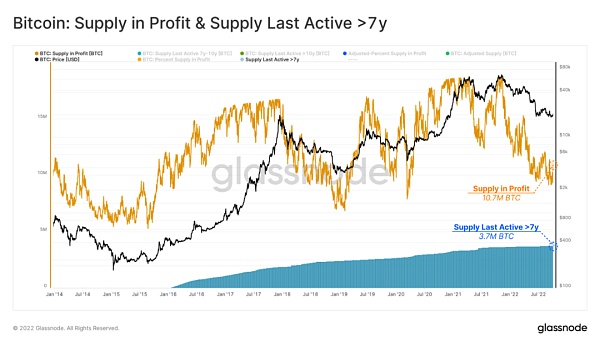

此外,自2014-2015 年熊市以來,獲利比特幣佔比周期性低點的上升趨勢一直是一個突出的模式。這一宏觀趨勢的一個關鍵驅動因素是丟失代幣和不活躍供應(包括Patoshi 代幣)的影響。為了研究這些比特幣的影響,下圖顯示了獲利比特幣的總量以及7 年前最後活躍的獲利比特幣(可以假定為丟失或不活躍)。

目前,有370 萬比特幣在過去的7 年里處於不活躍狀態,相當於當前獲利比特幣總數的34%。

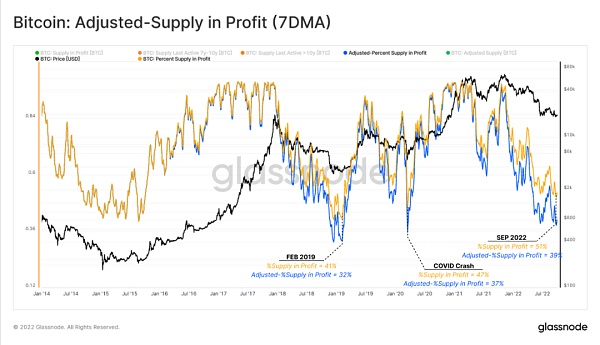

通過使用這個不活躍的獲利比特幣調整獲利比特幣?,我們可以計算出調整後的獲利比特幣佔比?。結果圖表顯示,在熊市週期的最低點,獲利比特幣佔比往往會下降到39% 左右。但在越早的熊市週期中,獲利比特幣佔比會下降的越厲害。

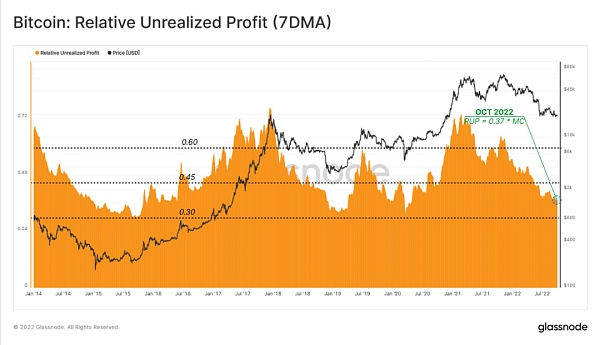

存量投資者的市場痛點可以通過相對未實現利潤指標來追踪。該指標衡量所有流通比特幣的標準化總利潤,並根據每個週期流入比特幣資產的資本增加進行調整。

對歷史數據的調查表明,當累計未實現利潤縮水到市值的30% 左右時,很大一部分拋售壓力得到了釋放(空頭疲憊)。自2021 年11 月以來的價格貶值導致這一比率下降至0.37,反映一個不像之前的熊市低點那樣痛苦的結果。

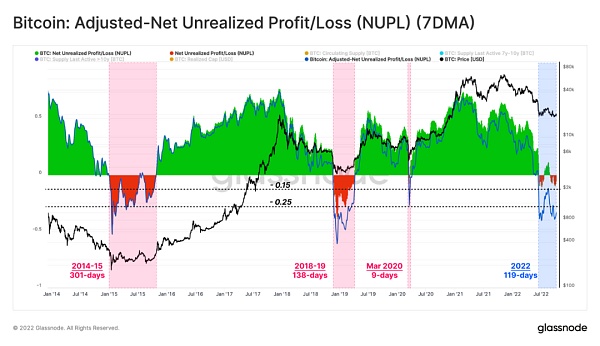

淨未實現盈虧(NUPL)是一種衡量全鏈上比特幣未實現盈虧之間差異佔市值比例的指標。 NUPL考慮了市場週期各個階段流通比特幣中的虧損和利潤。

自6 月初以來,NUPL在兩個單獨的事件中已降至0% 至-15% 的負值範圍,迄今共持續了88 天。從比較的角度來看,NUPL在之前的熊市週期中跌至低於-25% 的水平,並且在134 天(2018-19)和301 天(2014-15)之間保持負數。

請注意,由於丟失和長期持有代幣, NUPL週期低點也逐漸攀升。

接下來,我們應用與調整獲利比特幣佔比相同的方法調整NUPL 指標。

此調整的主要觀察結果是,通過消除超過7 年不活躍比特幣的影響,aNUPL在過去119 天內一直低於0,這與之前熊市底部形成階段的時間長度相當.

此外,當前熊市中aNUPL的最低記錄值(-39%)已跌至-25% 的門檻水平以下,這表明當前市場結構正處於被持續嚴重低估的狀態。

痛苦和收穫的分佈

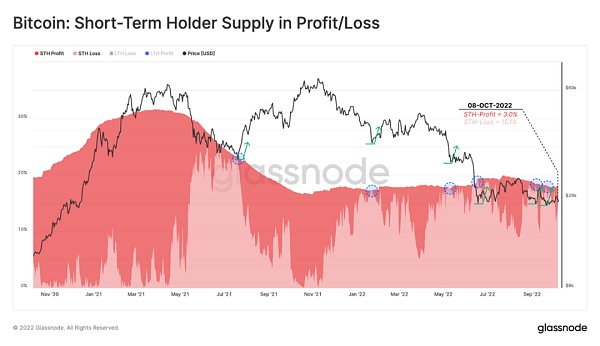

在評估整個網絡的財務壓力強度後,我們可以檢查其在長期持有人 (LTH) 和短期持有人(STH)中的分佈。該分析旨在確定熊市期間的等效市場結構模式。

查看短期持有者獲利/虧損值,可以發現在許多情況下,隨著短期持有者的全部(> 99%)比特幣陷入虧損?,價格修正暫停。

目前,總流量比特幣的18.1%來自短期持有人,其中15.1% 持有未實現虧損。這使得STH 僅持有3% 的獲利比特幣,在經歷瞭如此長時間的下降趨勢之後,可能接近賣方疲憊的程度。

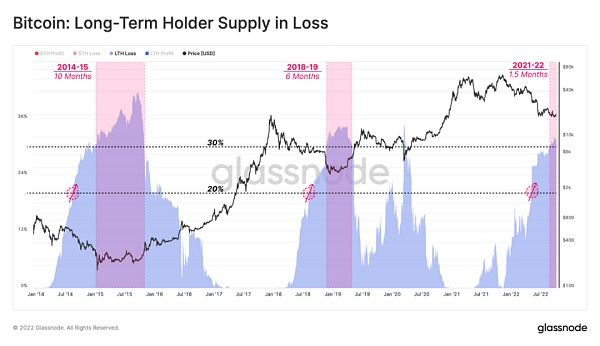

研究長期持有者虧損比特幣指標表明,在長期持有者持有的虧損比特幣佔比超過20% 時,這些投資者投降的概率達到峰值。

長期持有者現在持有的虧損比特幣 ?佔比超過31%,市場越過這個階段的可能性越來越大,這也表明與之前的觸底形態類似的情況。市場在這個階段已經持續了1.5 個月,之前的周期持續時間從6 到10 個月不等。

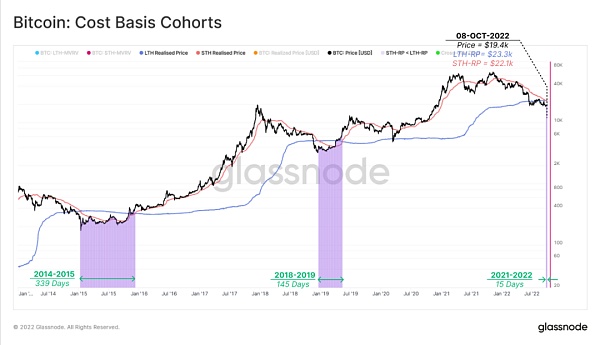

最後,我們可以比較短期持有者 ?與長期持有者 ?的每枚比特幣的平均買入價格,以估計相對壓力水平。正如在WoC 37 中所討論的,在長期熊市期間價格持續貶值導致短期持有者的已實現價格跌至長期持有者已實現價格 以下。

這種市場結構表示過去155 天的平均買入成本現在低於長期持有者的平均成本。換句話說,那些剛剛進入加密市場的人比那些經歷了數月波動的人有更好的成本。

這是長期持有者投降的直接結果,在周期頂部附近購買的代幣,然後被迫以低得多的價格出售並易手。

兩週前,市場進入這個階段,與之前的熊市相比,需要145 天到339 天才能恢復。長期持有者成本基線為2.33 萬美元,短期持有者為2.21 萬美元,這設定了一個關鍵的價格區域。

總結和結論

在高度波動的傳統市場背景下,比特幣價格最近表現出顯著的相對強勢。幾個宏觀指標表明,比特幣投資者正在建立可能是熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力並未完全達到與過去週期相同的嚴重財務痛苦水平,但經過對丟失和長期持有比特幣因子的調整,可以解釋這種差異的合理部分。

在許多方面,許多鏈上指標、市場結構和投資者行為模式都在i上,並與t交叉,形成教科書式的熊市底線。缺少的一個主要部分是持續時間,歷史表明在完全恢復之前可能還需要幾個月的時間。