來源:AC Capital Research

作者:bittracy

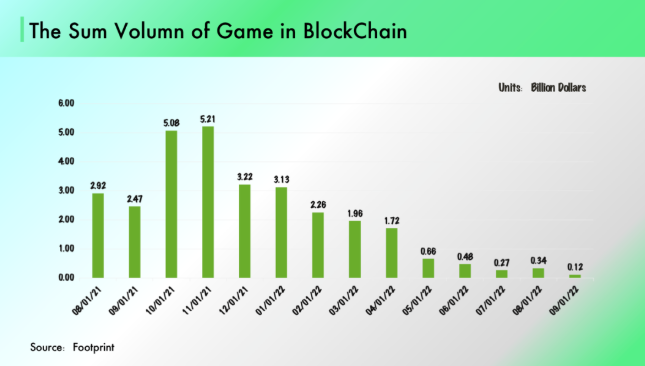

一、過去一年GameFi 的發展

2020年,DeFi 在以太坊上開枝散葉,Uni、AAVE、Compound 等協議為去中心化世界建立了完備的金融體系。 2021年鏈上基礎設施經完成了高度堆棧,GameFi 生當其時。 Axie Inifinity 的爆發讓去中心化世界再次瘋狂,“Play to Earn” 帶動了東南亞用戶對鏈遊的熱情。項目方通過出售NFT 來獲得資金,吸引用戶入局,隨後通過調節回本週期吸引更多的用戶進場。 2022年初,StepN 將這樣的模式推至本輪牛市的最高峰,而這場狂歡的背後,GameFi 的龐氏邏輯仍然沒有改變:生態的繁榮需要依賴於後續用戶提供的增量資金。在市場風格走熊之後,由於行業進場人數減少,遊戲無法長期保持高回報,玩家逐漸離場。儘管後續開發者寄希望於從可玩性上來吸引用戶,可實際上在缺乏投資收益的協議無法取得比較理想的效果。

GameFi 浪潮過去,隨之而來的是以敘事為主的NFT 行情。本篇文章會將視角放的更加長遠,我們會討論市場所期待的GameFi 2.0 ,哪些公鏈具備最好的生態位。我們會總結公鏈生態環境以及未來發展主線,我們將會討論的話題有:

GamFi 玩家將會需要什麼,以及未來GameFi 2.0 潛在可能?

公鏈的生態環境以及如何匹配GameFi的需求

哪些公鏈佔據著更好的生態位?

二、GameFi 2.0 將會有何種改變

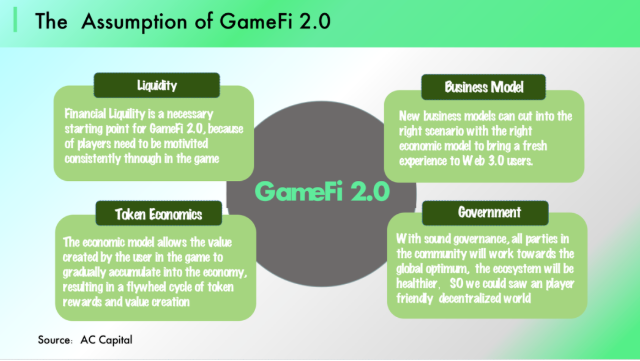

用戶所期盼的GameFi 2.0 將會有哪些改變呢?我們在復盤本次GameFi浪潮後,認為玩家對於“GameFi 2.0”的潛在需求在於以下幾點:

市場流動性:GameFi 2.0 興起的最重要條件是什麼?我的回答是:寬鬆的資金流動性。鏈遊作為高度堆棧化的協議,需要市場流動性的支持。作為一名從業者,Bittracy所看到的情況是:當前鏈遊代幣二級成交萎縮,玩家無法在遊戲中獲得足夠的經濟激勵,項目方也失去繼續運營的動力,投資機構同樣無法退出。當市場缺乏流動性支持的時候,GameFi 很難獲得用戶的支持。

新鮮體驗感:不能否認的是當前鏈遊在可玩性上存在很高的進步空間,但是在2021年下半年,高質量遊戲並沒有成功吸引玩家,接棒行情。反而切入健身場景的StepN 在2022年大放異彩。 Bittracy 不是很看好頂級3A 級鏈遊會成為GameFi 2.0 的領航員。首先,玩家不大可能去接受過重的協議,因此3A 遊戲無法輕鬆嫁接到以手游為終端的Web3.0 中。另外,如果開發者圍繞遊戲質量展開競爭,那麼無異於“以己之短,攻彼所長”,鏈遊在遊戲質量上很難與Web2.0 遊戲進行競爭。我們可以看到,StepN 在功能性上與Keep 差距不小,但是這並不影響它的成功。以正確方式通過恰當的經濟模型切入場景,給Web 3.0 用戶帶來新鮮的體驗感與經濟激勵,這樣的協議創新是我們所期待的。

有意義的確權資產:當遊戲資產成為NFT ,在技術的幫助下,用戶可以對遊戲角色進行確權。但是技術確權與經濟確權是兩個不同層面上的事情。經濟確權具備實際意義的前提是資產有長久的價值,而當遊戲發展陷入困境的時候,遊戲資產往往會喪失效用,無法具有持久的價值,確權變得失去意義。當前GameFi 還無法形成一個不依賴於Tokenomics 激勵補貼的NFT資產,社區不能娛樂/聲譽/收藏等原因去持有並且認可遊戲資產價值。因此當前代幣經濟模型與遊戲模式還有很多的進步空間,持續發展的GameFi 應當建立通證獎勵和經濟建設的飛輪循環,達成經濟激勵以外的價值認同。如果可以讓用戶在遊戲中創造的價值可以逐漸地累積到經濟系統中,那可就太棒了!

社區治理話語權:社區應當將多方的博弈下局部最優轉化為的全局最優。當前項目方是遊戲發展的絕對主導者,玩家很難通過DAO 參與遊戲的治理。而在遊戲運行的中,玩家為實現利益的最大化,將NFT與代幣拋售套現離場。在治理機制失衡的環境下,玩家&項目方殺雞取卵的事情屢見不鮮,為滿足短期盈利調整獎勵參數、腳本打金等行為傷害了協議的長遠利益。社區應該給“健康用戶”更多話語權,協調用戶與項目方的治理權利。健康的治理模式方式在於:Build for Valuation,而不是互相博弈Valuation Extraction。在健全的治理機制下,用戶可以在治理中相應的話語權,社區中的各方會向全局最優而努力,GameFi 發展也會更為健康。

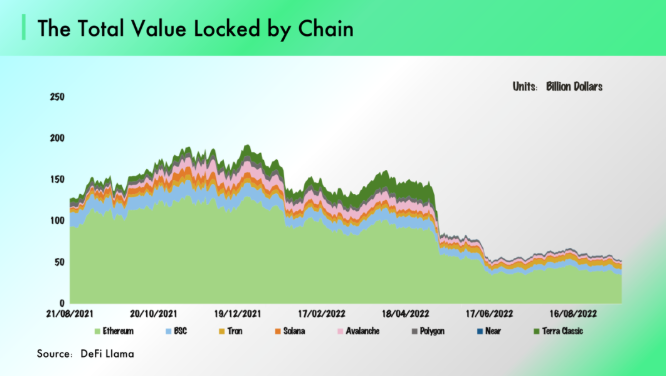

三、主流公鏈發展

本輪行情之後,投資者意識到了GameFi的價值。可以確定的是,GameFi 會作為市場的重要部分繼續創造價值。公鏈作為承接去中心化應用的核心載體,是把握投資機會的Beta。本節的重點在於對比各類公鏈的發展情況,思考令人激動GameFi 2.0 最有可能在那條公鏈發生,這也將會是我們以後的關注方向。

ETH:創新者的大都市

作為GameFi 的發源地,以太坊具備最豐富的生態,最龐大的開發群體,同時聚集著全市場60%的資金以及80%的用戶,這些是我將它排在第一的原因。在某種程度上講,以太坊的去中心化屬性在未來難以復制。以太坊最大的問題在於網絡性能,高昂網絡使用費給用戶增長帶來了巨大的障礙。不過就目前情況而言,Gas 已經非常便宜,不會對交互帶來的嚴重成本負擔。在項目Pitch 中,開發者認為以太坊的Gas 價格對於用戶非常友好。

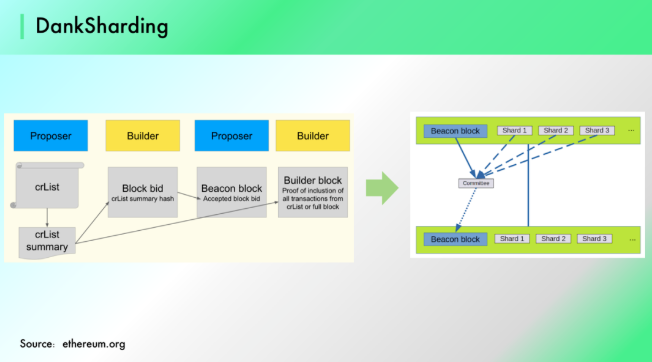

以太坊一直在為提升性能而努力:2021年的倫敦升級,EIP-1559 增加了單個區塊中Gas 上限,提升區塊處理的容量。 2022年9月以太坊完成Merge,之後將會通過Proto-Danksharding、Danksharding 實現Sharding。值得一提的是,按照Danksharding的計劃,網絡中信息提交者與打包者的角色將被分離:由提交者制定Crlist,打包者只負責對Crlist 內的交易進行哈希計算,以此解決MEV 價值分配的問題。另外,Danksharding 通過建立數據可用性採樣(DAS)機制,減輕驗證節點的負擔,讓Layer 2的驗證費用將會大幅降低。

站在從業者的角度,以太坊既是生態最為全面的公鏈,同時又是一個積極的革新者。如果以太坊基金會可一樣團結用戶與開發者,那麼它仍然是最有創新活力的公鏈。 MakerDao、Compound、Uniswap、Punks、ENS。這些以太坊上建立的生態已經足夠耀眼,用戶與開發者沒有理由不繼續跟隨。 GameFi 2.0 會發生在哪裡?如果讓我現在回答這個問題,那就是以太坊。按照Vitalik 的展望,以太坊將會以Rollup 為主要方向,全力支持Layer 2的發展。

BSC:努力中的開發區

2020年當時諸多交易所都希望復刻以太坊在DeFi 上的成功,BSC同期的對手有很多,例如Heco、Okchain等,而Binance 跑在了最前面。回顧本輪牛市,BSC 幾乎沒有錯過任何一次應用創新,優異的網絡性能讓他足以承接EVM的生態外溢。在Binance 的努力下,BSC Chain 成功建立獨立的DeFi 生態,在Axie Inifity 之後緊接推出StarSharks、MOBOX、Tiny World。在“Move to Earn”興起之後,Binance 成功說服StepN 團隊,將這個當時最火熱的協議部署到BSC。 BSC 的核心競爭力不僅在於背後金主對它的資金支持,還有Binance Venture、Binance Labs 等投資團隊對公鏈生態的輸血,敏銳的市場判斷與高效的執行力推動網絡的TVL、Dapps、用戶的迅速增漲。

展望未來,BSC在資金、生態、用戶等方面具備較強的競爭優勢。另外BNB 已經完成全部解鎖,且大部分被Binance 持有,這意味著在熊市時期BNB 不會有嚴重的拋壓。公鏈的價值中樞穩定,儘管有些中心化,但是開發者社區不用擔心激勵不足的問題。

Solana : 痼疾纏身的舊城區

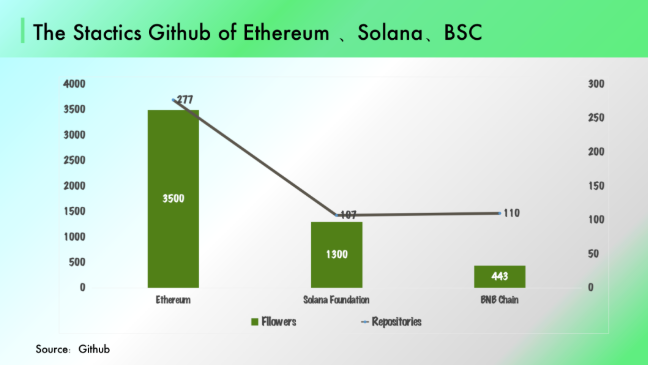

Solana 是2021年Layer 1 浪潮中表現最優的公鏈。在GameFi 爆發之前,Solana 已經建立豐富的基礎設施來支持遊戲生態。從性能上來看,Solana 通過POH 將時間和狀態解耦,從而提升網絡的出塊速度。另外,Solana 的資本團隊在生態建設上為開發者提不少支持,參照Github的代碼庫數量,Solana 僅次於以太坊。

而在過去的一年,Solana 發生過數次非常嚴重的宕機事件,網絡長達幾個小時無法出塊。由於Solana 採用Tower BFT 結構,共識需要通過Leader 節點最終達成。當鏈上發生大規模發送交易時,Leader 節點的算力達到瓶頸,可能導致網絡擁堵。在某些特定情況下(熱點NFT拍賣),用戶會使用BOT來不斷提交信息以此增加的被選中的概率,Leader 節點需要處理巨量的驗證信息,可能會引發網絡宕機。

Bittracy 不是看好Solana 可以延續繁榮,原因有三:首先Aptos、Sui 的出現將會分割Solana 的開發者社區。出於安全性考慮,開發者很可能會放棄Solana 而選擇Aptos,這會削弱Solana 開發者群體,影響生態的創新能力。其次,Solana 所取得成功離不開FTX、Multicoin 等投資機構的支持,而Aptos 推出後,資方對於Solana 資源支持會受到影響。道理很簡單,既然爸媽選擇了再要個二胎,那麼老大得到的關心和照顧必然會減少。最後,Solana 至今沒能解決自己的網絡擁堵問題,許多開發者對Solana 的網絡環境表示失望。

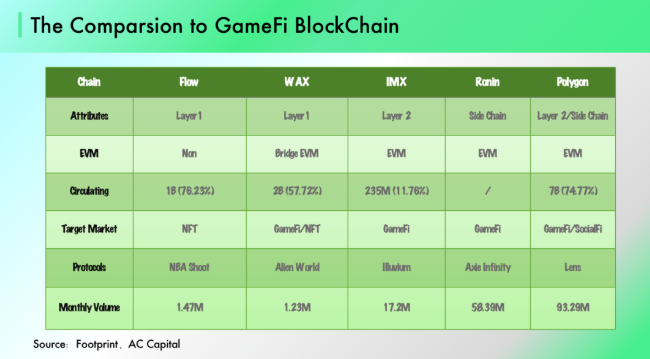

遊戲公鏈:Polygon、Flow、WAX、IMX、Robin

Polygon:我們將Polygon 擺在這裡可能有些不准確,作為以太坊最為成功的Layer2 or Side Chain,Polygon 在GameFi 的成績尤為耀眼。首先,兼容EVM 讓開發者可以很輕鬆地將以太坊的協議遷移過去,不需要花費太多的力氣。 Polygon 很好的承接那些以太坊生態外溢,協同頭部協議建立起基礎設施。不僅如此,為更好的健全公鏈生態,開發團隊成立了Polygon Studios 孵化GameFi 協議。參考Footprint 對於公鏈GameFi Volume 的統計數據,Polygon 遠高於其他競爭對手。

WAX:WAX成立於2017年,是本輪行情中表現最好的老牌公鏈之一。開發團隊在網絡性能、經濟模型、價值循環、生態建設的建設上都有不少的亮點。首先,WAX 的區塊鏈結構與EOS很像,優異的性能足夠支持遊戲所需的高吞吐量。其次,WAX 的價值以鏈上NFT 經濟活動為做價值支撐,這樣既可以提升遊戲體驗,又可以保證WAX 持有者在生態發展中獲益。更為重要的是,為豐富鏈上生態,WAX 建立跨鏈橋來兼容以太坊,通過WAXE、WAXG 和WAXE-ETH 實現WAX 與以太坊的深度綁定。 WAX Labs 成功孵化出Famers World、Alien Worlds 等遊戲。然而隨著市場向下調整,鏈遊交易量縮水嚴重,WAX 同樣進入發展的低潮期。

Flow:得益於Dapper Labs 強大的資源能力,Flow 推出的NBA Top Shot 在2021年爆火,吸引大量用戶進入社區。然而在GameFi 快速發展期,Dapper Labs 並沒有跟上節奏,團隊沒有及時將手中Web2.0資源向Flow 賦能,導致生態建設陷入停滯。因為不兼容EVM,Flow 相對於開發者沒有那麼友好,以高開低走來形容Flow 過去兩年的表現再為恰當不過。

Ronin:Axie Infinity 在2021年引爆GameFi 的浪潮後,以太坊的網絡性能嚴重阻礙了遊戲的發展。 Axie Infinity 團隊把協議遷移到Ronin,網絡容量大幅提升帶來用戶量的翻倍增長,截止當前,Ronin仍然是交易量最高的遊戲公鏈。雖然Axie Infinity 是本輪GameFi 浪潮中的最大贏家,但Ronin 更像是Axie 的單體鏈,而在市場陷入低潮之後,Ronin 推出的幾款遊戲表現平平,難以留住玩家,用戶大都選擇通過Bridge 將Ronin 資產撤回到以太坊主網。 Ronin 沒有展示出GameFi 的創新與孵化能力。

IMX:Immutable X 是基於以太坊的Layer 2,依託於StarkWare 的ZK-Rollup,IMX 可以在擴展網絡性能的同時保證安全。 IMX的一些設計非常亮眼,比如,用戶可以零手續費Mint / Transction NFT 、網絡採用Validium 驗證方實現高吞吐量。由於投資陣容強大,網絡性能優異,項目一上線就被投資者寄予厚望。可是相比於同為GameFi Chain 的WAX,IMX 後期的運營發展並不盡如人意。直到現在,頭牌項目ILV 依舊沒有上線,在熊市時期,網絡的交易數量已經遠遠落後於Poylgon、WAX 等其他公鏈,2022年底,IMX 將會有大量融資輪通證釋放(與數量當前流動通證相當,相當於流動盤翻倍),儘管創始人宣稱將會繼續鎖倉1年,但是機構輪的通證仍然會釋放(佔比為流通數量50%)。在高通脹壓力的環境下,團結社區將會變得更加困難,IMX或許已經錯過了發展的最佳時機。當一個經濟體的發展陷入停滯,貨幣卻正在加速膨脹,那結果只可能是資本外逃與匯率暴跌。

四、哪些公鏈佔據更好的生態位

公鏈的價值在於哪裡呢?從盈利模式上看,GAS & MEV 是公鍊主要收入,即:開發者和用戶運行程序需要向公鏈繳納的費用。如果這條邏輯成立,那麼TPS越高的公鏈,其獲取收益將會變少,它的通證價值將會越低,而這與實際情況背道而馳的。所以我們不能簡單通過GAS & MEV 收入來衡量公鏈價值。

按照Bittracy 的視角,公鏈的價值在於網絡價值創造的能力,通證更類似於公鏈經濟的非通脹貨幣。具體來講,公鏈的發展來自於鏈上經濟的活動的發展,當資產被創造的同時,公鏈通證的作用是承接開發者創造的經濟價值。以太坊的價值來自於其所構建的DeFi、NFT、GameFi 的經濟生態,以及它是無數EVM Side Chain / Layer 2的價值支撐。無數的NFT、DID、Token 資產以AMM 的方式通過ETH 定價, 換一種說法就是ETH 是以太坊創造的數字資產的貨幣表達。

那麼公鏈如何實現價值創造呢?一些公鏈選擇通過超額通脹吸引用戶,以此刺激鏈上經濟活動,但是濫用鑄幣權實際上損害了用戶與開發者利益,長期難以奏效。價值創造的路徑應當在於:公鏈可以通過自身的創新能力推動網絡生態建設,實現價值創造與經濟活動增長。這樣既可以團結用戶與開發者組成社區,又可以實現網絡生態高質量發展。因此Bittracy 認為那些發展方向明確,創新能力優異、低通脹的公鏈在GameFi 2.0 可能擁有更好的勝率。

五、總結

AC Capital 在2021年GameFi 浪潮中取得了不錯的成績,我們將繼續幫助那些優秀開發者將有趣的想法變成現實,為此我們需要找到那些勝率更高投資機會。在文章中沒有包含Aptos 、Sui、以及Cosmos等公鏈。並不因為他們不好,而是這些公鏈還不具備成熟的DeFi 生態系統、社區,以及部分新興公鏈的連接性和巨大的技術風險導致它們可能缺少合適的評估體系進行分析,當然也同樣不適用於我們對未來的預測。

參考文章

1.https://foresightnews.pro/article/detail/11194

2.https://mirror.xyz/hiweiwei.eth/b_BRjFAfaVuY7S1jm8FJTwwtq1KTd55LYQ-ZUQtj9-o

3.Mint Venture 公鏈估值之謎

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:ACCapitalResearch 原創