撰文|Spike 編輯|Jerry Crypto

出品|ThePrimedia

「DeSoc」的深層含義是「去中心化社會」,「DeSoc中的金融」是指」去中心化社會的金融,其特點是具備普惠屬性,人人皆節點,人人是用戶,是去中心化社會的基礎設施。現階段的Defi,正是未來「DeSoc中的金融」的基礎要件。

壞消息是,目前Defi似乎陷入泥潭,高槓桿引發的連環清算、循環借貸催生的虛假繁榮、治理模式”DAO”向的偏離,對用戶資金暗箱的操作、代幣機制的濫用……可謂無邊落木蕭蕭下,緩緩走向至暗時刻。

但無法否認的是,Defi可謂「DeSoc中的金融」的前哨,以先行者的姿態,展開對Web 3金融領域的探索,一步步引導去中心化金融開枝散葉。

Defi目前的問題在於——「要改變傳統金融的DeFi,卻被中心化世界改變了」。其底層並未同步去中心化,而是呈現出「前端入口去中心化,但是後端仍舊是中心化機構繼續運營」的局面。表面看是DEX和CEX的交易所模式之爭,但是其做市商可能是同一家中心化機構,那麼用戶的資金從哪個閥門流入都無法保證不被挪用。

DeSoc中的金融將徹底走入去中心化的路程,鏈上資金透明、治理過程公開,我們將首次拋下一切中心化的饕餮,去建構屬於未來、屬於Z世代、屬於永存的去中心化主流金融市場。 DeSoc下的DeFi,會成為破土而出的新芽,引領走向加密世界的下一輪創新之路。

本文將分為上中下三篇依次發布。

中篇:DeFi折戟之殤,黑天鵝下機構互害的內在機理

機構互利的的末路是機構互害。 「去中心化平台」背後被「中心化機構」操控,這是目前Defi深陷泥潭的原因,懸掛在DeFi狂潮之上的達摩克里斯之劍。

2020-2022,加密牛市滾滾而來,卻自DeFi興,以DeFi亡。 DeFi正在經歷一系列黑天鵝事件,鬧劇還在大規模席捲而來。從Compound自2020年5月開啟流動性挖礦始,至Luna-UST在2022年5月暴雷終,市場上的鬧劇層出不窮,更不用說一連串的待爆清單仍在延長,並且涉及交易所、做市商、出借方、對沖基金等幾乎全部DeFi基礎件,譬如3AC、BlockFi、Celsius、Genesis、Nexo、Babel Finance、Maple Finance、CoinFLEX………在這紛繁複雜的現象背後,彷彿有一隻無形的手在牽引著市場的方向,挑動著加密信仰者們敏感的神經。

黑天鵝的原因撲朔迷離。有人說是DeFi自身結構已經儼然出現問題,也有人指責DeFi的主要問題是高槓桿正在加速加密市場的崩潰。弊病如果依舊存在,下次依舊會給機構們可乘之機,隨時可能再上演一幕中心機構鯨吞利益的腥風血雨之戰。其實真正的問題在於——「要改變傳統金融的DeFi,卻被中心化世界改變了」。

DeFi的底層並未同步去中心化。 DeFi的詭異之處在於呈現出「前端入口去中心化,但是後端仍舊是中心化機構繼續運營」的局面。表面看是DEX和CEX的交易所模式之爭,但是其做市商可能是同一家中心化機構,那麼用戶的資金從哪個閥門流入都無法保證不被挪用。

中心化機構利用了不透明的高槓桿幹倒DeFi,而DeFi自身的弊病導致其無法有效拒絕或者控制風險。高槓桿引發的連環清算、循環借貸催生的虛假繁榮、治理模式”DAO”向的偏離,對用戶資金暗箱的操作、代幣機制的濫用……這些都是表象,都是蝴蝶扇動翅膀後的那場龍捲風。

「機構互害」的龍捲風正在吞噬DeFi。一個DeFi潰敗的例子就是在Curve上UST的脫錨初始地,Anchor的20%年化本身無法持續,當UST的資金撤出就會導致的流動性不足,如果要求Curve干預,就是違背去中心化的精神的飲鴆止渴。

甚至擠兌和踩踏也在紛至沓來。在頻繁發生的黑天鵝事件之下,接連傳出的暴雷消息引發市場的擠兌和踩踏,造成更大的恐慌,事態發展的嚴重程度超過很多人的預期。在這個過程中,Curve、Celsius、Three Arrow Capital(3AC)等項目和機構一定程度上扮演了幕後黑手的角色。

高抵押率是引發恐慌的導火索。 Aave等借貸項目,儘管都有抵押率要求,但用戶的實際抵押率可能遠低於要求值。 stETH的持有者可以在Aave上通過抵押貸到新的ETH,並通過其他DeFi項目將ETH兌換成為stETH,再進行循環借貸。這種循環操作在無形中倍數加大資金槓桿,儘管上漲行情中用戶可以賺得盆滿缽滿,但一旦出現劇烈下降行情,則會將用戶置於極大的風險之中。

負反饋循環一旦開始即進入死亡螺旋。當價格向下劇烈波動時,在Aave上的高槓桿用戶可能會被清算,而一旦出現大規模清算,市場會有更多stETH被拋售,導致stETH的價格進一步下跌,這就是連環清算導致的負反饋循環,這將是一個死亡循環,直至一地雞毛。

三箭清算危機已無可避免。三箭問題表面是Luna-UST閃崩後,3AC的諸多藉款方,如Celsius發現其資金無法順利回收,導致一連串的機構保證金不足,導致諸如BlockFi等陷入資不抵債的破產危機。但深層次原因在於普通用戶在事發前並不知道3AC怎麼借的,以及什麼時候借的,只有在一切發生後我們才能知道Nexo說自己沒借給3AC。此時,已經於事無補。

機構互害是DeFi的原罪。說到底,是DeFi自己存在問題,這些問題甚至是「胎裡帶」的毛病,隨後才被中心化機構上演了一場光明正大的奇襲,中心化機構遵循的是市場準則,並沒有法律規避CeFi要和DeFi分割,如果不趁這次熊市一次解決,那麼還會有下次危機。

機構互害是一種歷史思維的延續。 CeFi本質上是信息差的生意,如果信息可以被每個市場主體同時、完整得知,則市場流動性無法建立,但是DeFi不同於此,這是一個去中心化的基礎要件,如同水、空氣、網絡一樣無處不在般的先驗性存在。

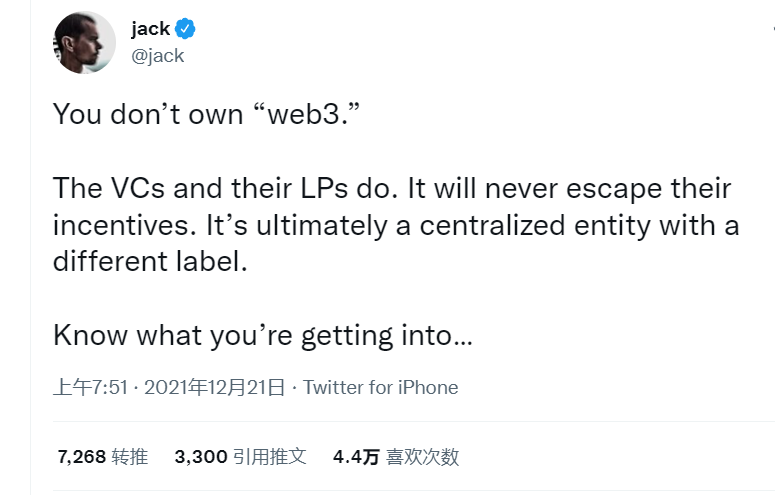

有先哲已經在揭露本質。 Twitter 創始人兼Block 首席執行官傑克· 多爾西曾在Twitter 上發布了一些關於加密技術和「 Web 3」的想法,這些旗幟鮮明的想法激怒了一些最大的支持者。多爾西沒有帶著「右鍵思維」,而是直指隱喻的要害——用戶實際上並不擁有Web3,像安德森·霍羅威茨這樣的大型風險投資公司將會控制這些新的網絡系統。

圖源:jack twitter

機構互害的武器其實是「治理代幣」。自有比特幣,Token模式便長期存在。本質上,代幣經濟模型就是設計一套代幣分發、流轉的內部規則,維持項目的穩定運行。將代幣激勵盡量流向那些為核心業務和節點貢獻高價值的用戶群,並且隨著以太坊的誕生,這種遊戲規則可以被清晰地寫在智能合約裡。

代幣經濟模型本身沒有問題,一個代幣經濟模型如果設計合理,不管在項目發展的任何階段,都應該維繫穩定的供需關係和使用場景,那就是在智能合約的引領下,將代幣獎勵給那些能夠成功搭建生態的用戶或社區,最大化「使用有效的方式捕獲協議價值」,進入到一個正反饋循環中。

有Token不等於僅僅是「治理代幣」。誠然,區塊鏈上都應該有代幣經濟,沒有Token,就是Joker。但是,有Token的含義絕對不該僅僅是「治理代幣」。當我們梳理治理代幣誕生歷史時就會發現,「治理代幣」主要是Uniswap為了應對Sushiswap的吸血鬼攻擊而出台的無奈之舉,其整個思路從來沒有被釐清過,其影響一直伴隨至今,並成為其發展的絆腳石。

「治理代幣」引發了「機構互害」。以加密領域兩大重量級機構Uniswap 和SushiSwap為例,在9000 萬個合格的SUSHI 選票中需要500 萬個或5.5% 才能通過提案,UNI也需要4000萬票(12.5%)才能通過提案。項目啟動初期結構不公平,帶來後期投票權的不平等分配。 Uniswap最初40%分配有巨大和持久影響力,前10名投票者(多數是投資者或顧問)至今仍擁有46%投票權。 Sushi的分佈看似較為均勻,但前10名錢包也擁有高達29%的投票權。當然,後來Uniswap在收購Genie後計劃USDC空投,而非使用自家的Uni,這像是一種撥亂反正,卻也透支了信任和預期。

「治理代幣」的濫用才是引發機構互害的元兇。由此,我們得出結論:代幣經濟學一定要服務於基於項目發展的價值機遇,而非基於市值管理的價格機會。這其實應該成為一種行業戒律。當Token不再被機構濫用成為作惡工具,DeFi的春天才會到來。

敬請期待下文分析:

下篇:DeSoc中的金融,所有人為所有人謀利價值機遇

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:ThePrimedia 原創