來源:twitter

作者:Joel John

不可否認的是,加密市場依然在經歷著難以置信的增長和創新。

近幾月,市場動盪不安,事態頻發,隨著最大的加密貨幣繼續遇到前進的障礙,全球數字資產市場仍被熊市佔領。但不可否認的是,加密市場依然在經歷著難以置信的增長和創新。

從以太坊的合併,到一眾公鏈的爭奇鬥艷;從DeFi的泡沫膨脹到如今的超1000億美元的行業;以及比特幣達到69,000美元的價格峰值,NFT的銷售額超過220億美元。這些歷史記錄都在告訴我們,加密市場以前所未有的方式吸引了公眾的眼球。

雖然加密市場處於深熊已久,但從鏈上數據來看,web3生態已經逐步開始佔據市場份額,數字資產行業依舊在按照自身的進程踏上了發展之路。

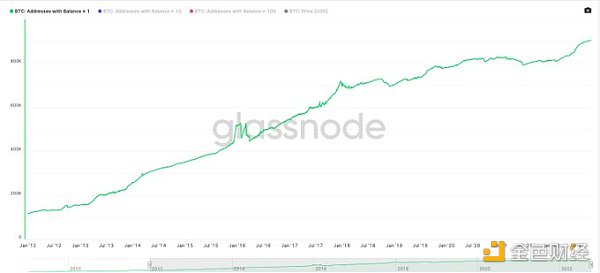

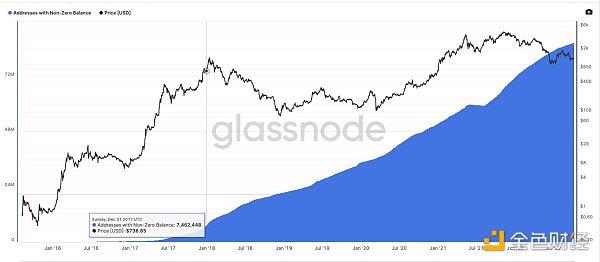

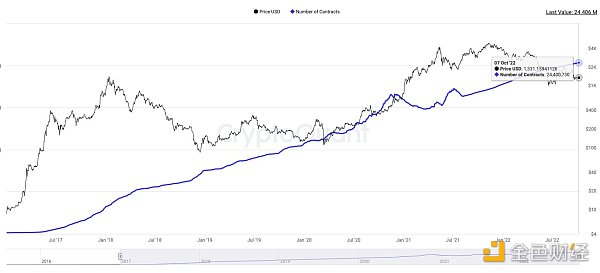

從比特幣開始,截至2022年7月,已經創建了10億個比特幣錢包。其中,約4200萬的餘額為非零。比特幣花了大約4年的時間才看到它的第一個100萬個非零餘額錢包。最後一百萬花了六個月的時間。

這個數字很容易被認為是“灰塵錢包”。 2011年隨機交易中持有少量比特幣的錢包可能會加起來。持有1個以上比特幣的錢包設置了一個新的ATH,儘管它花費了100倍以上的成本來獲得一個比特幣,大約5年前。

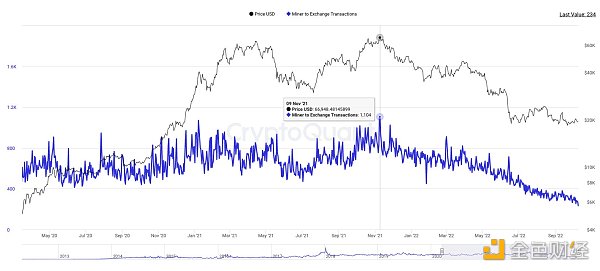

礦工交易所交易量正在減少

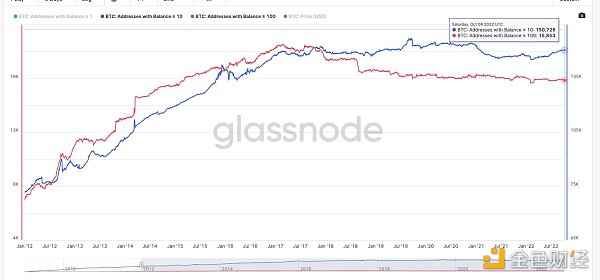

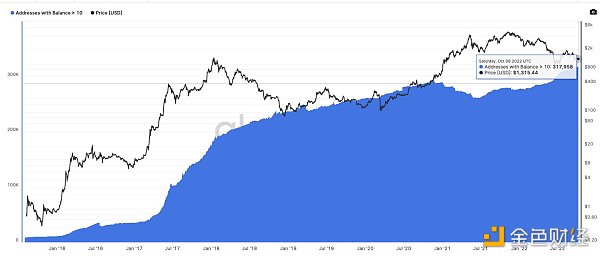

自2017年6月價格上漲以來,一些較大的錢包已經撤資。持有超過100 個比特幣的錢包在2017 年6 月達到18,000 個錢包的峰值,而持有超過10 個比特幣的錢包在2019 年9 月左右達到150,000 個,從那時起他們或多或少地持平。

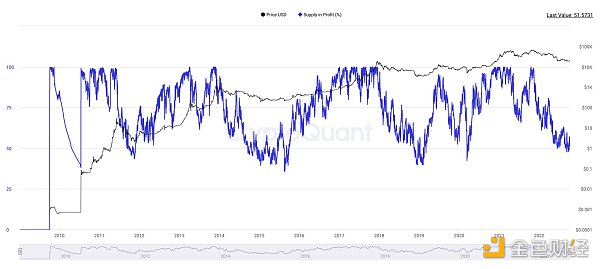

利潤供應百分比取最後一次移動代幣時的比特幣價格和當前價格,以查看代幣是否盈利。在ATH中,所有UTXO都盈利。目前,約54% 的UTXO處於綠色狀態。從歷史上看,該指標的底部約為40%。

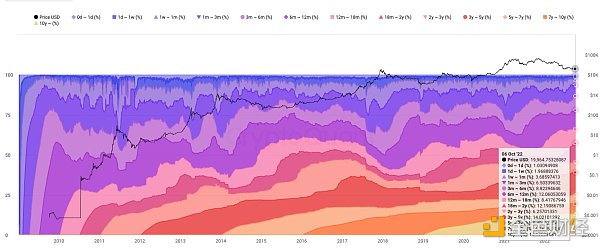

年齡組查看網絡資產在不同時期移動的百分比。假設移動一些較舊的代幣將導致價格降低,因為它們以更便宜的價格獲得約40% 的代幣在3 年或更長時間內沒有移動(包括Satoshi 的代幣)。

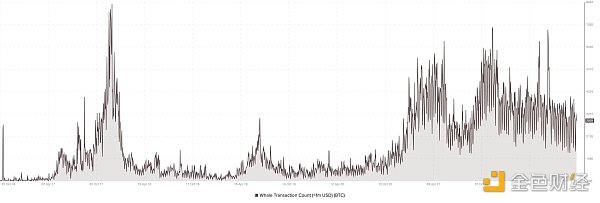

衡量比特幣使用情況的一種方法是計算價值超過100 萬美元的交易數量。雖然這取決於比特幣的價格,但這裡正在建立一個下限。每天都有大約3000 筆價值超過100 萬美元的比特幣出現在比特幣上。

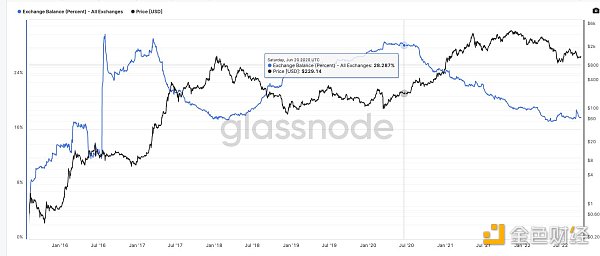

近10% 的比特幣供應目前依賴於交易所(約226 萬枚代幣) 在高峰時期,這個數字接近300 萬枚比特幣。在過去的一年中,大約有100 萬人或多或少地流向了主要經紀人。

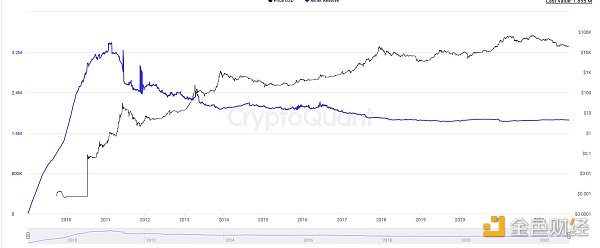

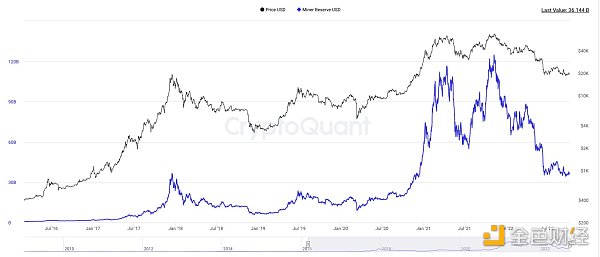

礦工是新幣進入市場的供應鏈的關鍵部分。確定由他們持有的錢包持有略高於190 萬比特幣(9%)的供應量。他們似乎是強勢持有者——可能是由於通過期權等鏈下工具進行對沖。

在高峰期,礦工持有價值接近1680 億的比特幣。這個數字現在約為330 億美元。如前所述,暗示他們失去了所有這些收益是不公平的。其中很大一部分很可能被對沖。

相關性不是因果關係等等——但值得觀察的是,去年,礦工擁有的錢包對交易所進行的交易數量最多。自那時以來,礦工到交易所的交易一直在下降。

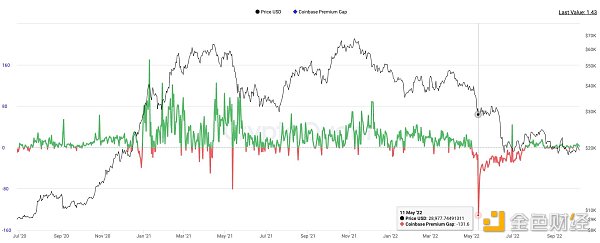

coinbase溢價指數著眼於coinbase pro 價格(對於BTC,以美元為單位)和binance 上的價格(對於BTC,以美元計)之間的差異,這是衡量美國投資者購買BTC 的興趣的指標。最近有點平,但值得注意的是2022 年5 月的折扣。

由於Do Kwon,這一溢價差距從2021 年1 月Elon 談論比特幣時的約160 美元的高點下降到約140 美元的低點。目前,它像其他市場一樣保持波動。

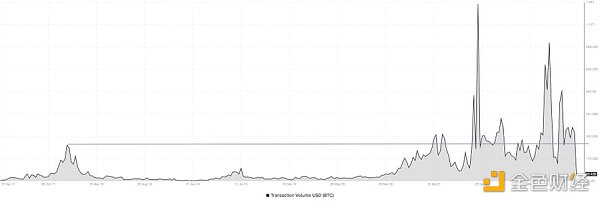

平均每周有大約3500 億比特幣通過比特幣進行轉賬。從規模上看,大約是印度每年入境匯款的5 倍這個數字根據BTC 的價格而變化,但仍高於2017 年的2000 億美元範圍。

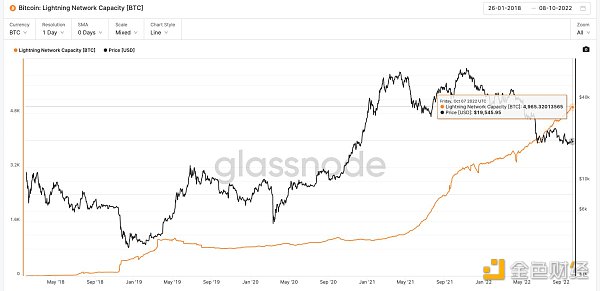

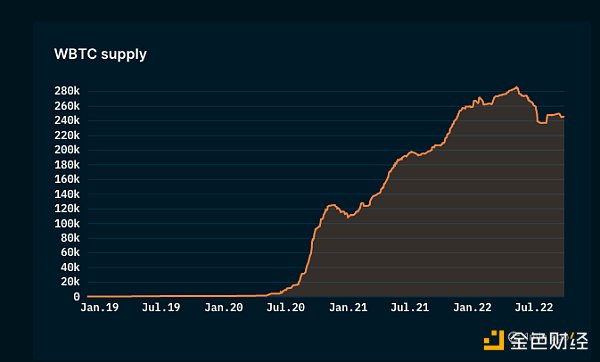

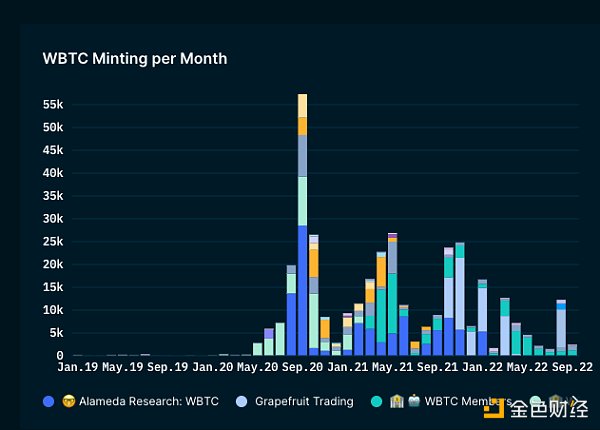

目前,wBTC上的代幣比閃電網絡的容量多約50 倍。

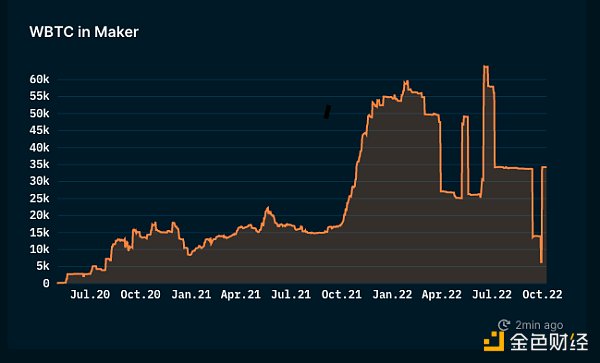

其中約25 萬比特幣,約6 萬比特幣在MakerDAO 的鼎盛時期。現在這個數字接近40000。 DeFi 收益率自然是以太坊和比特幣之間這種混合的關鍵驅動力。

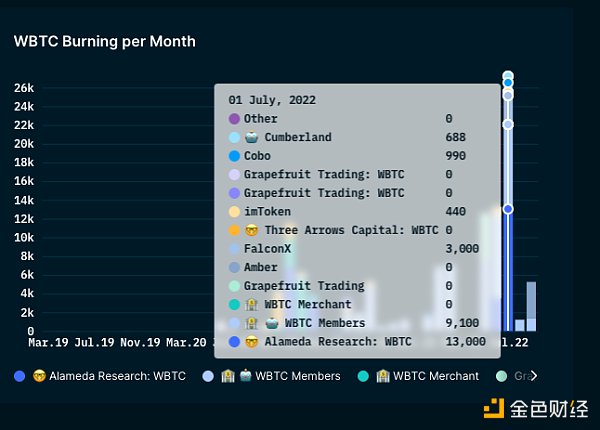

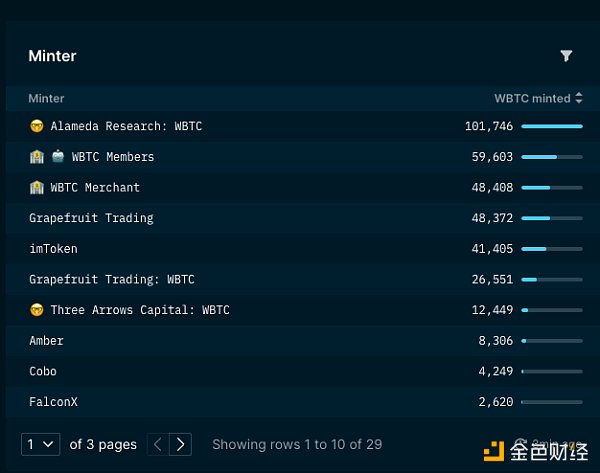

像Alameda、Grapefruit 和3 Arrows (uh) 這樣的玩家——在歷史上對它的採用至關重要。 6 月份大火的部分原因是市場在5 月份自我調整併對每個人的資產負債表進行了壓力測試。

就市場份額而言,沒有任何東西可以與WBTC 相提並論。第二大玩家擁有5% 的BTC-on-eth 供應。考慮到它們的分佈和覆蓋範圍,我認為Binance 推出的類似產品可能會產生巨大的吸引力。

話雖如此,看起來對比特幣包裝變體的興趣確實在下降。在鼎盛時期,我們看到每個月有近55k wBTC 被鑄造出來。 8月份,這個數字下降了約80%。

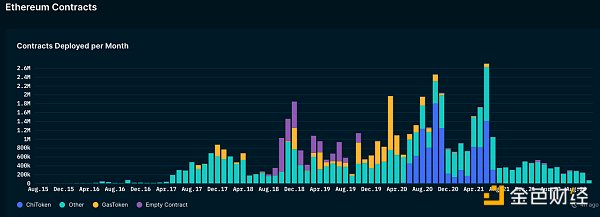

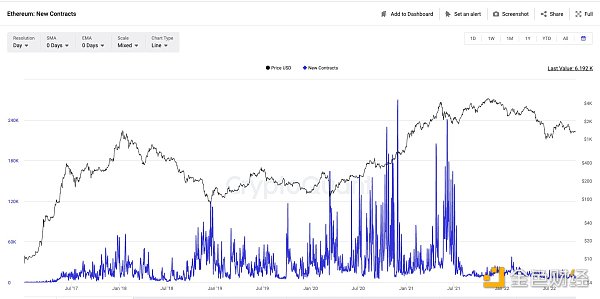

接下來,我們研究以太坊發生了什麼。如果我們將部署的智能合約作為衡量開發人員興趣的指標——可以說活動已趨向2019 年的水平。然而,這並沒有說明其他連鎖店可能會吸引開發者的注意力這一事實。

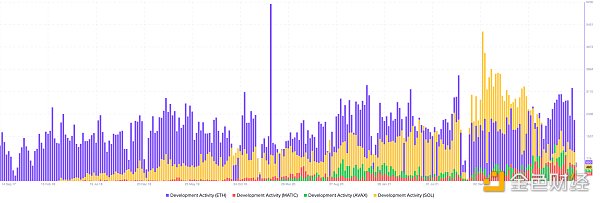

Santiment 有一個開發者活動指數,該指數需要幾個GitHub 存儲庫及其活動來給出指示性衡量標準。下面是Solana、Matic、Avalanche 是如何趕上以太坊的。注意:數據非常簡陋,本身並沒有多大意義/有差距。

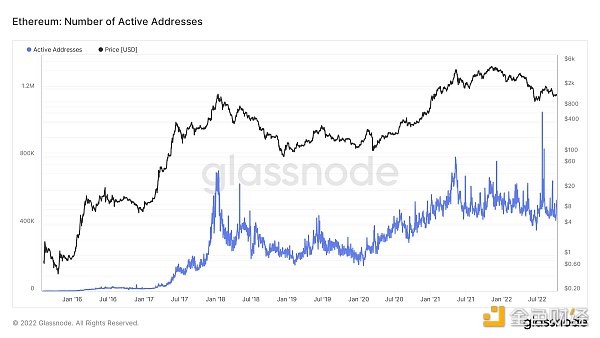

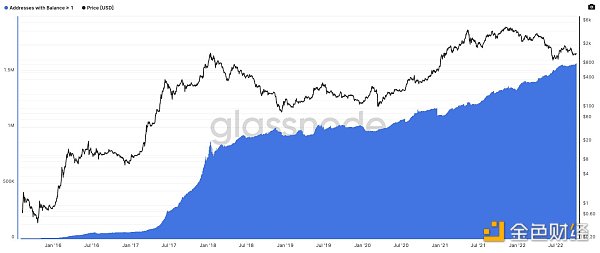

開發人員在多個地方進行開發,但以太坊發生了什麼?我們從基礎開始。活躍的錢包是一個很好的起點。我發現有趣的是,儘管經歷了一年的熊市——以太坊錢包並沒有明顯回落至新低。

每日活躍地址增加2 倍並不多——但令人印象深刻的是。自上次ATH 以來,以太坊上的非零錢包已從約800 萬增加到8600 萬。誠然,人們使用多個錢包——這是衡量網絡活動的一個不錯的指標。

人們總是會爭辯說這些是灰塵錢包——所以我們探索了每個超過1 ETH 和10 ETH 的錢包。這兩個指標都處於歷史最高水平。今天有大約158 萬個錢包超過1 個ETH,而2018 年1 月為88.2 萬個。

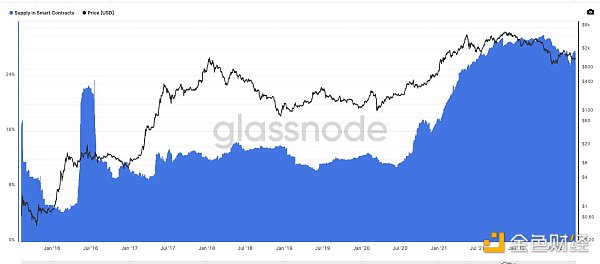

人們是否信任網絡的衡量標準是智能合約中供應的百分比。在ETH 中,其27% 的供應來自智能合約。熊市也沒有影響這個數字。

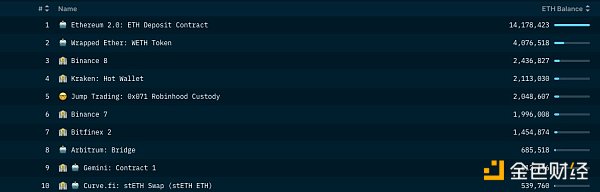

持有以太坊的前十名錢包中有四個是智能合約或其變體——它仍然是CeFi 逐漸失去智能合約份額的少數資產之一。所以可以肯定地說——人們正在使用以太坊——並且越來越多地使用它的智能合約。

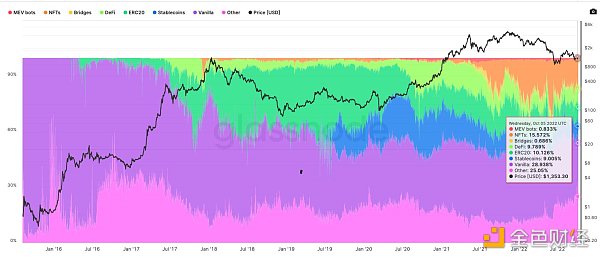

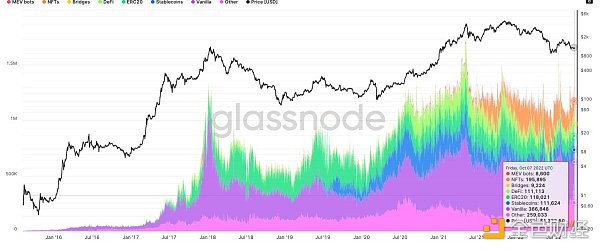

這張圖表分解了網絡上的交易類型。 2018 年,當它達到ATH 時——網絡上大約60% 的交易只是將ETH 從a 發送到b。這個數字現在下降到30%。

-

NFT 佔15%

-

穩定幣佔9%

-

DeFi 10%

NFT、DeFi 和穩定幣轉賬等用例實際上遠遠超過了一天內與erc-20 代幣相關的交易數量。

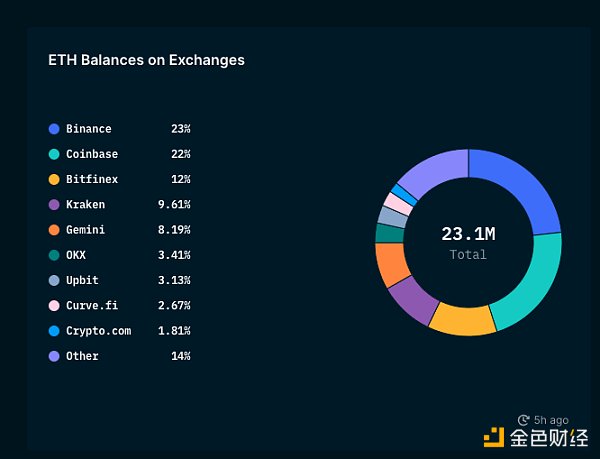

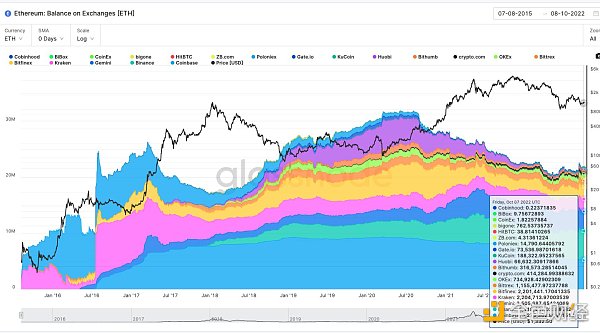

大部分餘額由Binance 和Coinbase 持有,它們共同控制著交易所持有的約44% 的ETH 餘額。這裡的第二張圖表顯示了Coinbase 如何在Binance 趕上時在市場份額上停滯不前。

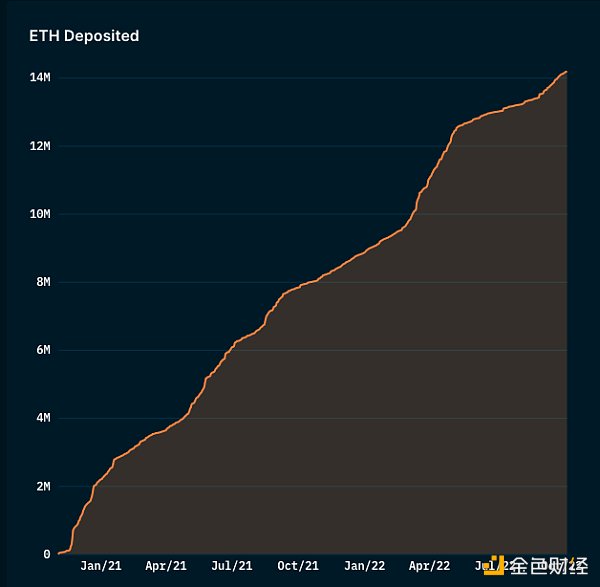

ETH正在離開交易所

這一趨勢的主要貢獻者是DeFi。自2021 年1 月以來,已有約1400 萬ETH 用於質押ETH2。

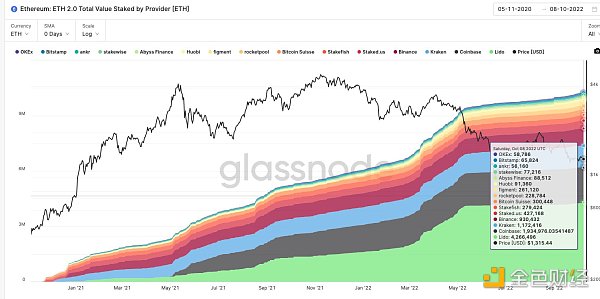

對此進行了很多討論,但有趣的是,Lido遠遠取代了成熟的交易所替代品,當涉及到質押的總價值時,Lido通過它質押了約400 萬個ETH,而通過binance+ 質押了300 萬個ETH。

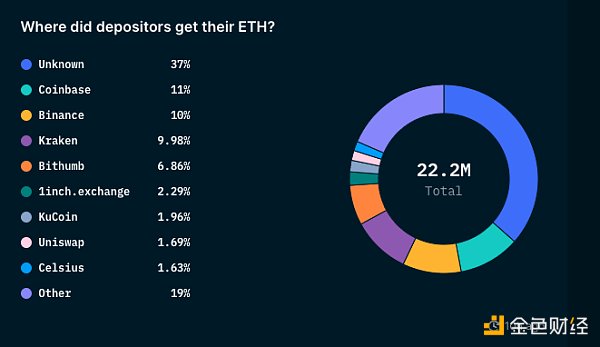

之所以說兌換存款用於質押,是來自Nansen 的這張圖表——大約40% 的質押ETH 可以追溯到中心化實體。

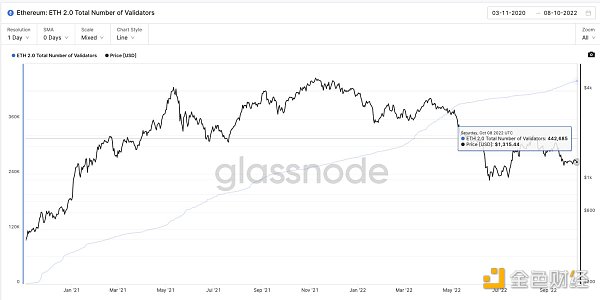

截至撰寫本文時,網絡上有超過442000的驗證者。因此,對於ETH 持有者來說,部分吸引力在於他們可以看到未來ETH 質押的理論收益率約為4.5%。

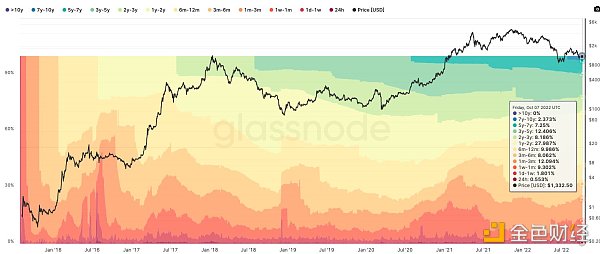

近30% 的ETH 供應已休眠兩年或更長時間。在這裡忽略了1 年以上的hodlwave,因為ETH2 賭注影響了這個指標。這是願意承受多個週期的供應的很大一部分。

持有這種意願的部分原因是網絡的大部分都處於相對利潤中。 1290 美元——接近46% 的ETH 持有者仍處於綠色狀態。在2020 年3 月的崩盤期間,該指標的歷史最低值約為18%。

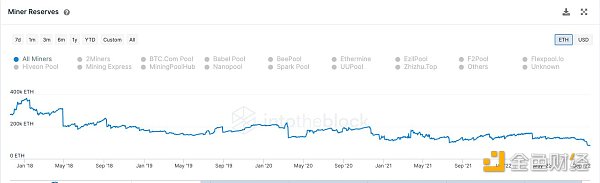

有趣的後果之一是礦工持有的ETH 減少了。他們有可能拿走了他們的AUM 並將其用於質押——但自2018 年1 月以來,截至撰寫本文時,ETH 的礦工儲備已從約400000增加到83000。

衡量ETH 增長多少的一種方法是查看部署的智能合約的數量。截至撰寫本文時,網絡上有大約2400 萬個智能合約。大約是2017 年反彈期間的300 萬的八倍。

儘管取得了巨大的領先優勢,但在以太坊上部署新智能合約的興趣正在減弱。因此,這些數字或多或少地回到了2019 年的水平。開發人員的思想共享很可能被其他新興層1 捕獲。

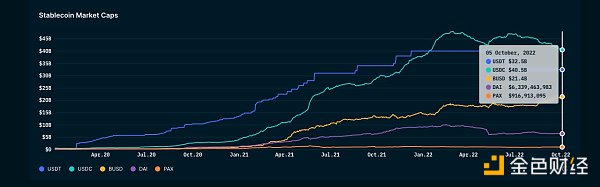

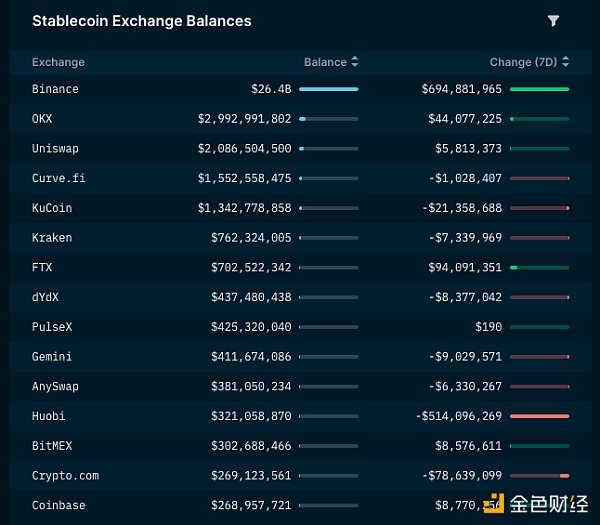

穩定幣擁有所有加密貨幣中最美麗的增長軌蹟之一。幾年後,它們的總市值已超過1000 億美元。 2022 年是USDC 在市場供應方面最終超越USDT 的一年。

在這約1000 億美元中,僅幣安一家就擁有260 億美元的資產負債表。雖然,如果這個數字部分被他們持有的200 億BUSD 推高了。純粹從tether 的觀點來看——Binance 擁有的USDT 是北美同行(ftx、Kraken)的20 倍。

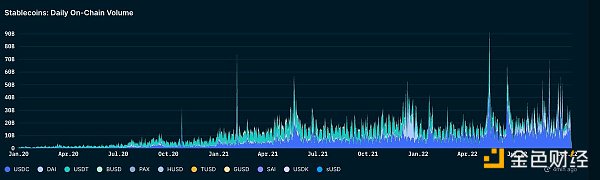

該數據可能存在差距,因為它可能不涉及某些L2 和非EVM 鏈。但就交易量而言,儘管存在熊市,但穩定幣在過去兩年中增長了約22 倍。從每天約6 億增加到今天的約140 億。

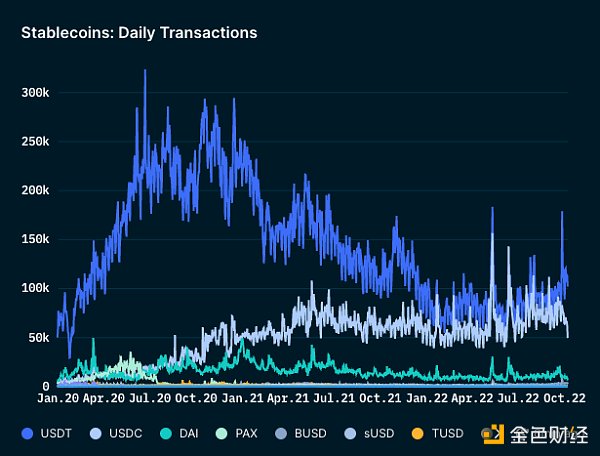

2020 年6 月,穩定幣tx 的累計交易量約為每天50 萬,今天,它接近20 萬。

可能發生的情況是

1. 鯨魚在熊市期間使用staples作為持有人資產;

2. 更少的錢包帶來更大的穩定幣交易。

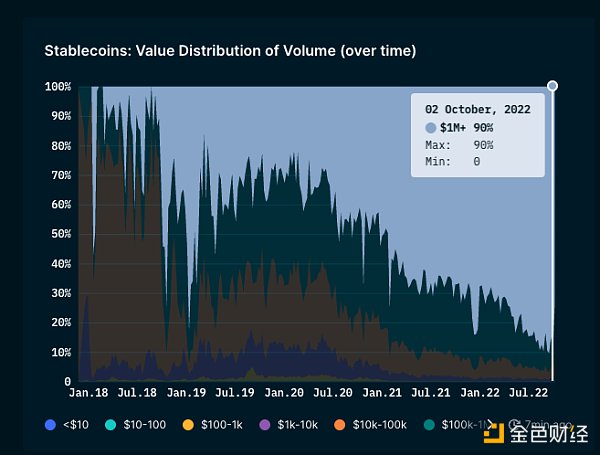

我建議的原因是,價值超過100 萬的交易占今天移動交易量的約90%,儘管不到交易數量的0.5%。這與我們通常在傳統經濟中看到的情況同步——所以不足為奇。

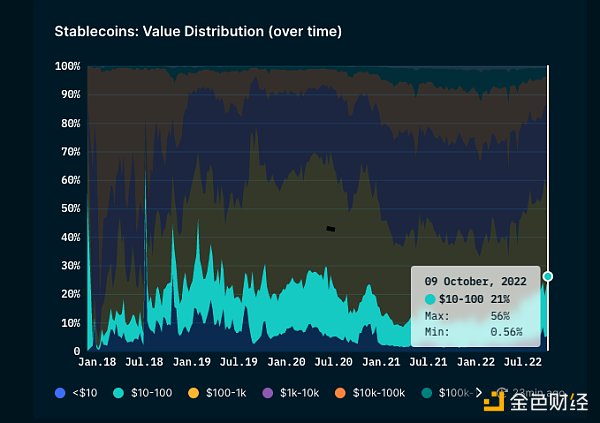

我注意到這個數據的一個有趣的事情是,100 美元以下的交易占通過穩定幣進行的所有交易的四分之一。人們仍然使用這些網絡發送少量費用。

由於缺乏對非以太坊鏈的覆蓋,這個數字可能會有所下降。

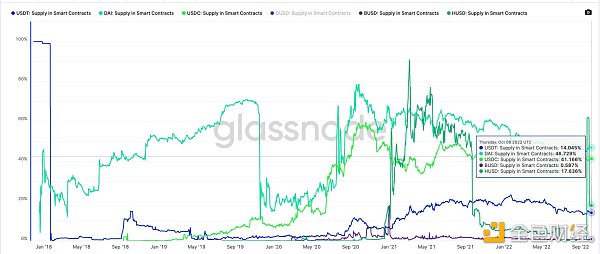

1. BUSD 是智能合約中使用最少的穩定幣;

2. USDT 供應的17% 來自智能合約;

3. 接近一半的DAI 和USDC 都在智能合約上。

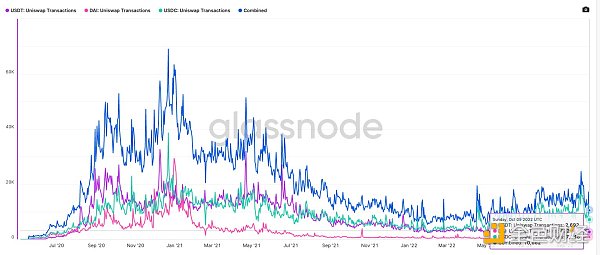

我很好奇這些穩定資產有多少交易發生在Uniswap 上。在鼎盛時期——通過uniswap 進行的穩定幣交易量約為60000+。今天,它接近10000這是一個顯著的下降(隨著交易量/活動的減少)。

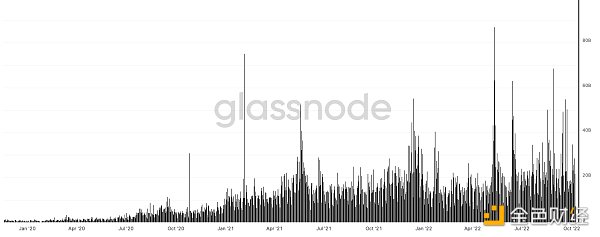

直到2020 年1 月,我們在一天之內看到大約10 億美元通過穩定幣在鏈上流動。這個數字現在在隨機的一天上升了約25 倍。在2022 年5 月的混亂中——價值約870 億美元的穩定幣在錢包之間移動。

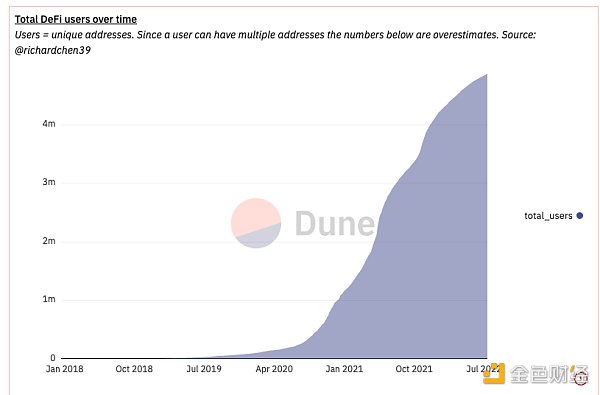

Richard Chen 的這張圖表顯示了DeFi 的指數增長速度。從2019 年1 月的約4000 用戶到今天的470 萬。這不包括所有較新的DeFi 原語。 DeFi 擁有約1000 萬用戶,佔網絡用戶群的0.3% 以下。

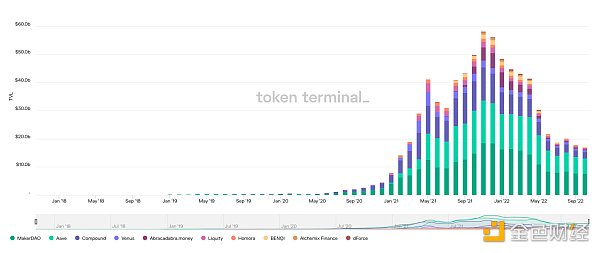

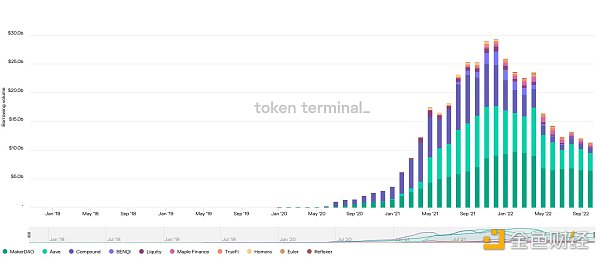

每當媒體報導DeFi 時——它都急於解釋DeFi TVL 是如何崩潰的,而沒有考慮到基礎資產價格的下跌。直到2020 年5 月,DeFi 才達到了第一個10 億電視,我們仍然是50 倍。

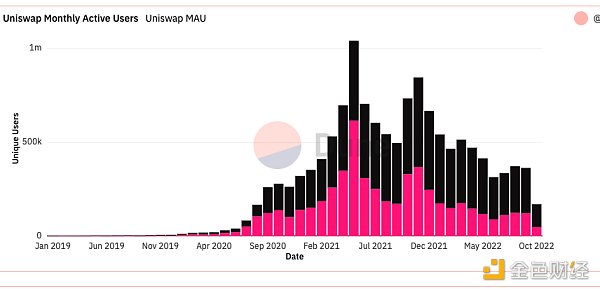

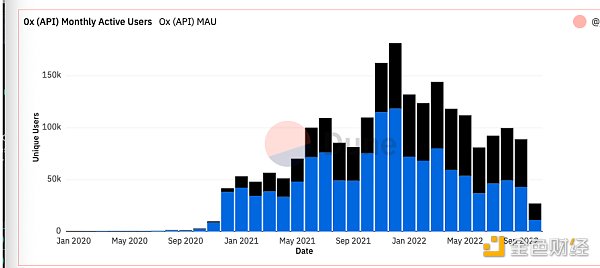

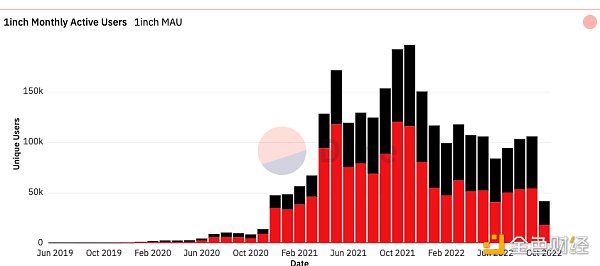

同樣,人們普遍急於澄清DeFi 上的MAU 是如何崩潰的。根據我的觀察,在沒有代幣獎勵的情況下,會出現回調,尤其是交易量。但用戶本身並沒有消失。

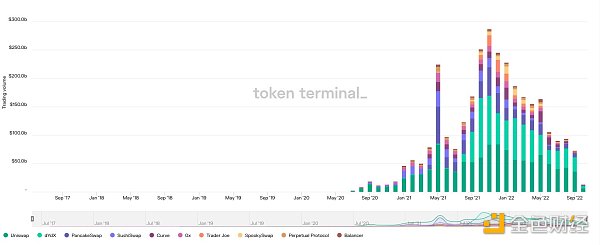

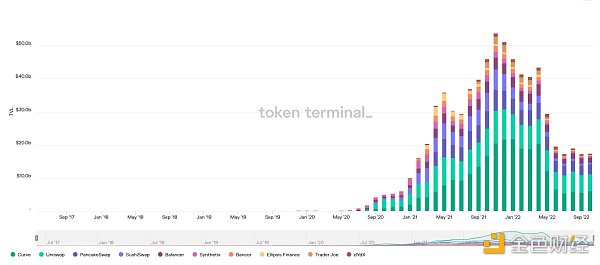

這並不是說交易量沒有受到打擊——我們在DeFi平台上的交易量已從2500 億美元的峰值降至約1000 億美元。但有趣的是——1000 億美元仍然是2019 年平均每月2000 萬美元的交易量的5000 倍。

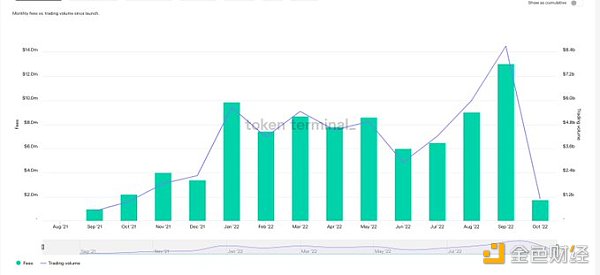

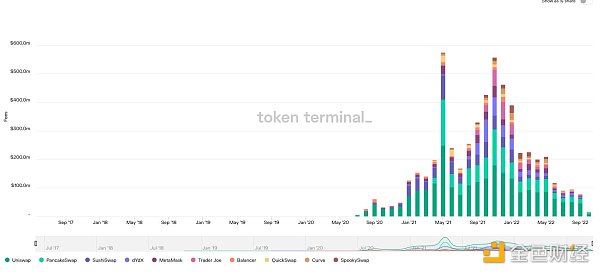

交易量下降+ 缺乏代幣激勵= 產生的費用降低

在鼎盛時期,著名的DEX 平台產生了約6 億美元的費用;我們現在的費用已降至約8000 萬美元。

這些平台上的TVL 已從500 億美元下降到約200 億美元——但就這裡的活動下降而言,似乎我們已經形成了底部。那些仍在進行LPing 和交易的人是粘性用戶,可能會繼續這樣做。

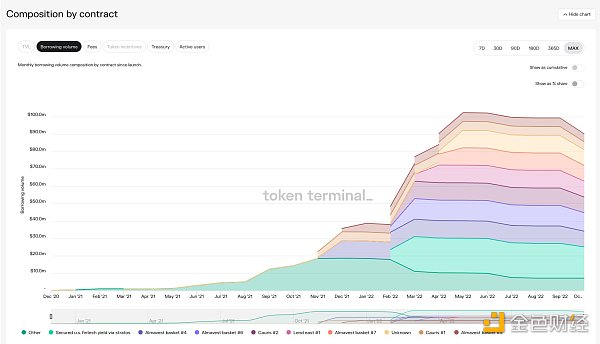

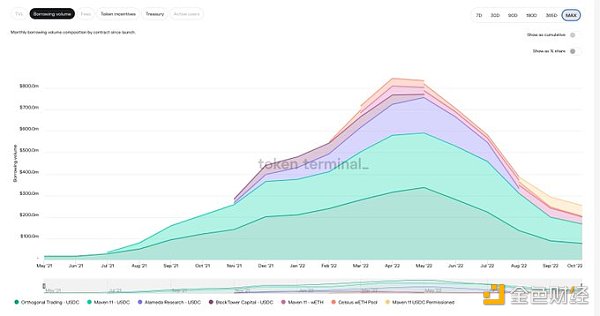

TVL 的下降也適用於借貸應用程序——下降了約50%——部分原因是5 月份的崩盤。在鼎盛時期,借貸應用程序處理了約580 億個,現在約為180 億個。

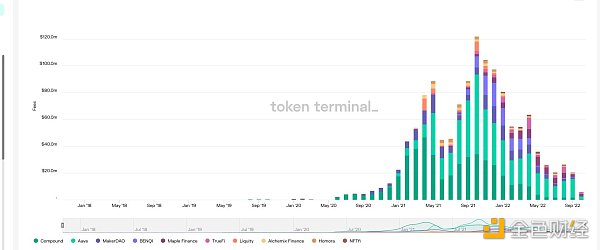

缺乏波動性+ 借貸需求打擊了借貸應用程序的費用——這些平台的累計月費從約1.2 億降至約2000 萬。

借貸需求已從約300 億增至130 億——可以肯定地說,收益率+ 平台費用一直在長期下降。不過,我確實發現有趣的是,在過去的幾個月裡,這個價格有預付費用。

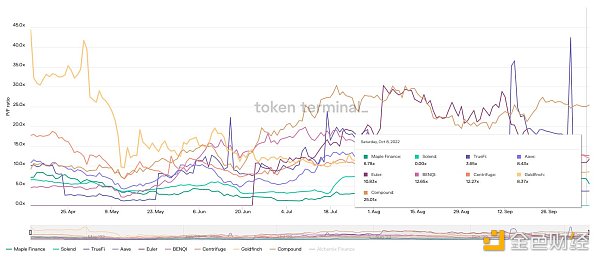

從價格/費用比率來看,像Maple 和Goldfinch 這樣的玩家仍然處於tradfi 銀行倍數。顯然,像aave 和Compound 這樣的玩家有與他們相關的溢價,但價格或多或少與預期費用同步。

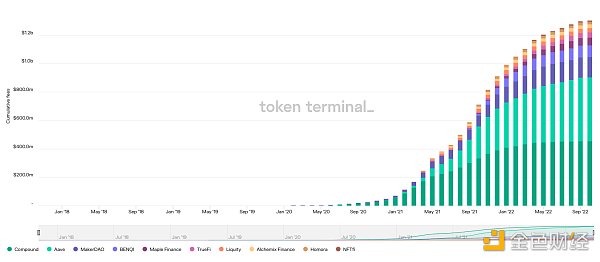

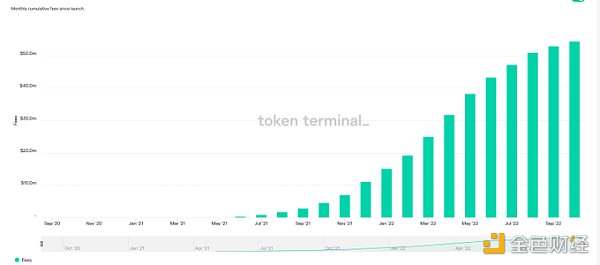

在過去兩年中,僅借貸應用程序就產生了12 億美元的費用——這是一個累積圖表。我們仍在下降。

同樣——交易所在過去兩年中收取了約50 億美元的費用,這裡的費用可能是平台收入+ 代幣激勵的混合——所以在未來,我們可能會看到這裡有點停滯,除非平台活動大幅飆升。

儘管市場狀況不佳,部分市場仍在增長。以GoldFinch 為例——儘管呈下降趨勢,他們的借貸量仍然保持強勁。

Maple Finance 的貸款服務台去年已收取4000 萬美元的費用。曾經,CeFi 貸款渠道一直在努力維持相關性和客戶群。

事實上,抵押貸款不足可能是這個市場週期中最健康的部門之一。下圖適用於Centrifuge – 他們的費用和借入量均為ATH。

GMX(可比dydx)也有類似的趨勢。上個月,該交易所的交易量約為86 億,這是一個新的ATH。本月的費用超過1300 萬美元。可以肯定地說,DeFi 的一部分仍然是健康和強大的。