來源:Twitter

作者:Joel John

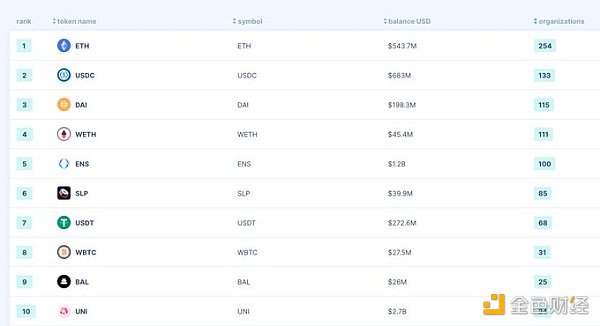

就持有它們的DAO 而言,ETH 仍然是最受歡迎的資產。

DAO正在逐步起勢

關於DAO,僅以太坊上的DAO 就處理了大約90 億美元,低於一年前的120 億美元,有16 個DAO 管理著超過1億美元的資金。到目前為止,在400 萬與DAO 相關的代幣持有者中,約有70 萬人參與了投票。

就持有它們的DAO 而言,ETH 仍然是最受歡迎的資產,其次是USDC。 254 個DAO 持有約5.43 億美元的ETH。 USDC為6.83 億美元,幾乎是DAI 的兩倍。

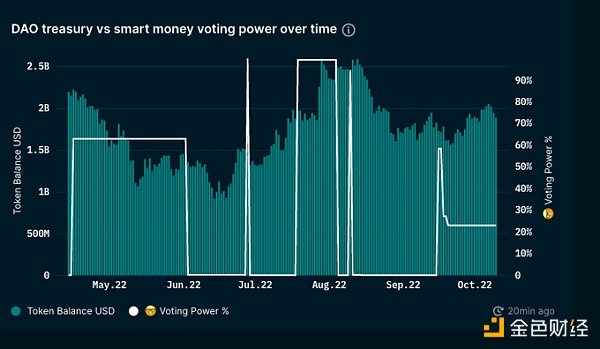

Uniswap 的資金庫在其鼎盛時期處理了大約120 億美元。在過去的六個月裡,它已經接近20 億美元。在35 萬DAO 代幣持有者中,上個月有4.72 萬投票(略高於約1.5% 的活躍選民)。

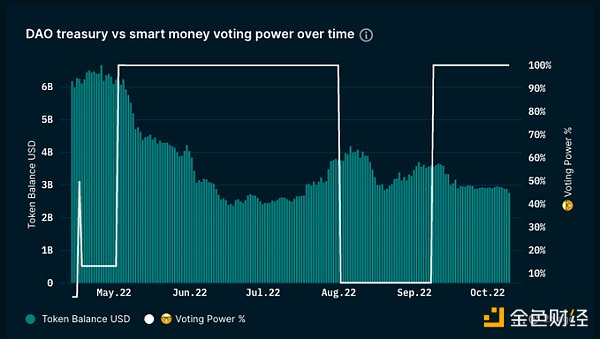

同樣,BitDAO 的資金在過去六個月從60 億減少到約27 億。在20000 DAO 代幣持有者中,上個月只有40 人投票。

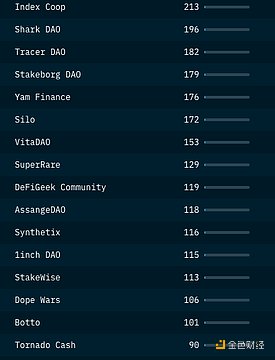

在過去六個月中,只有1 個DAO 擁有超過10,000 名選民。雖然治理作為一個概念很有趣,但DAO 的參與度並沒有你想像的那麼高。 Tornado cash 在6 個月內擁有90 個DAO 選民。

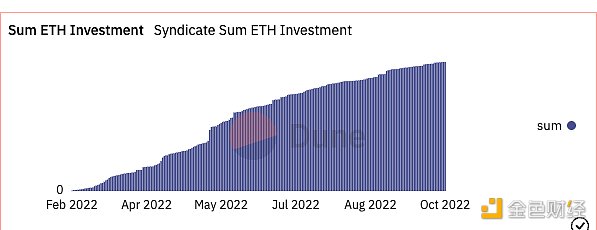

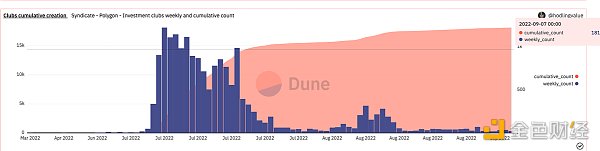

這並不是說DAO 作為一個概念正在消亡。玩家喜歡SyndicateDAO,繼續讓個人更容易設置DAO 根據Dune 上的儀表板,到目前為止,已通過Syndicate 上的6.7000 俱樂部部署了大約3800 ETH。

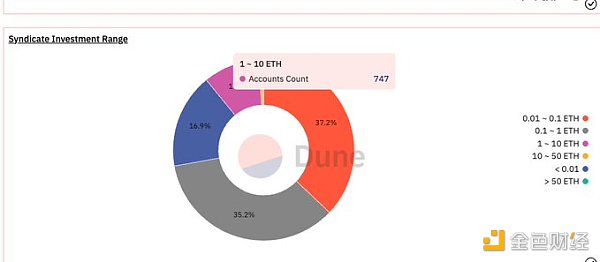

如果你認為DAO 都是關於巨鯨的,考慮一下低於1 ETH 的價值投資佔今天通過Syndicate DAO 進入的投資者的約70%。這些平台是實現以資本為導向的合作“民主化”的重要基礎設施。

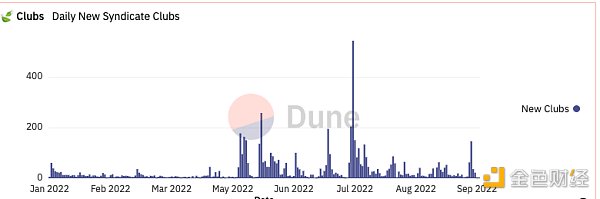

衡量DAO 興趣的一個指標是新推出的“投資俱樂部”的數量。 Syndicate DAO 繼續幫助在9 月的單日高峰期推出100 多個DAO。隨著零售利息的回歸,我們可能會在一天內看到約1000 多個俱樂部。

我也相信成本的降低,通過使用像Polygon 這樣的玩家將加快DAO 的形成速度。就上下文而言,Syndicate 在Polygon 上的產品累積DAO 數量是其三倍(18,600 個俱樂部)。

NFT交易量下降

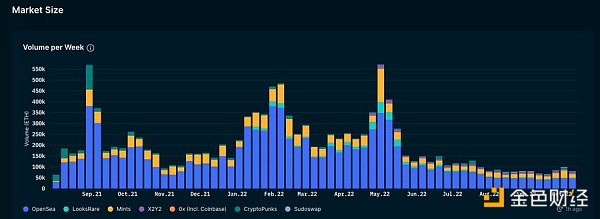

這一年,NFT周圍的交易量大幅下降。對此,行業也已經進行了很多討論。例如1. NFT 價格的相對下降(如果TX 數量保持不變,則會導致交易量減少);2. 風險偏好下降。

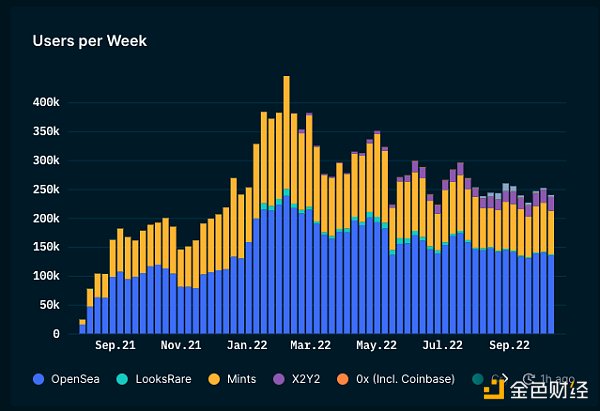

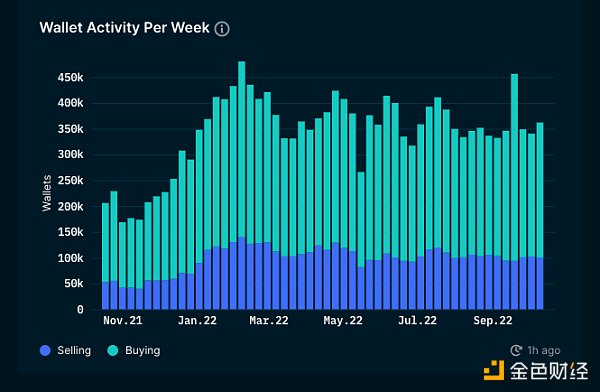

如果你從活躍用戶的觀點來看市場,下降並沒有你想像的那麼大。我們的峰值約為40 萬,現在每週活躍用戶約為27.5 萬,這裡公平的批評是市場有多小。

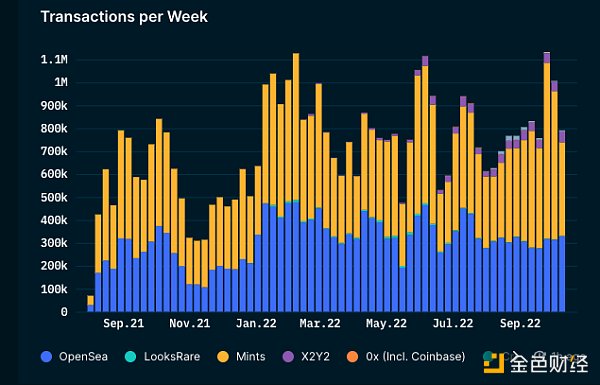

這些用戶平均每週在鏈上(在ETH 上)進行兩次交易。所以可以肯定地說剩餘的用戶群是高度粘性和活躍的。此外,與反复說的相反,交易活動並未下降。

這些用戶可能是急於賣出退出?並不真地,這些錢包的大部分繼續購買——購買頻率與年初大致相同。與去年相比,我們現在有更多的用戶進行交易。

對這里數據的一個可能的批評是,這些只是灰塵錢包。但是,如果您查看此圖表,探索錢包返回的性質。 1. 新用戶有一條平坦線; 2. 現有用戶沒有下降。如果有的話,它在2 月達到了新的ATH。這並不是說NFT 狀況良好。從價格pov 來看,NFT 交易者在ETH 價格下跌以ETH 計價的NFT 價格降低方面受到了打擊。

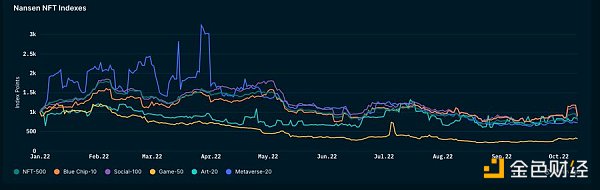

關於在指數上NFT的一些表現1. 與個人資料圖片相關的NFT表現良好2. 與遊戲相關的NFT是一場災難(atm) 3. 與訪問相關的NFT約佔市場交易量的7%。

所以價格下降了,活動減少了嗎?這就是數據變得有趣的地方。每個新聞媒體都喜歡從2021 年11 月(高峰期)獲取數據,並展示自那時以來一切是如何崩潰的。

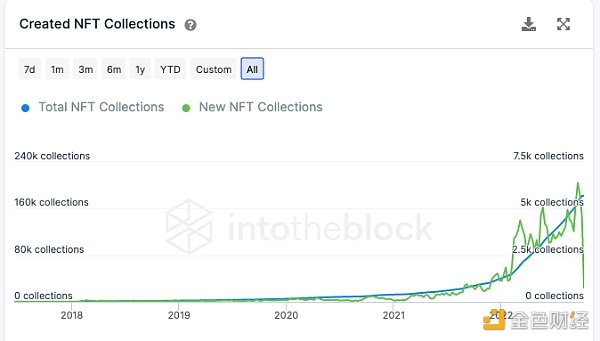

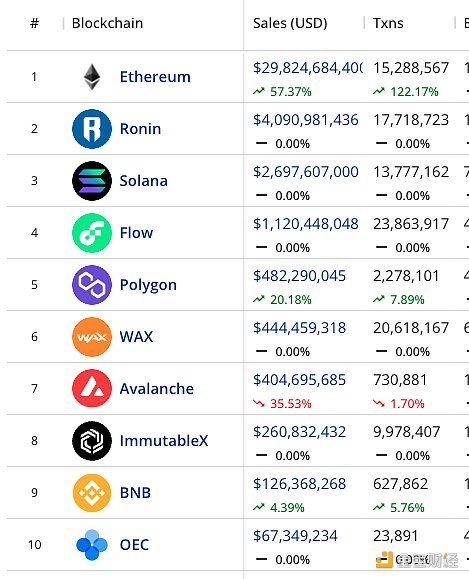

NFT 銷售數量同期增長了大約200 倍。從1 月份的每天約2000 銷售額增加到今天的400000。到目前為止,已經發生了2300 萬次NFT 銷售。

銷量主要集中在頂級系列(BAYC、cryptopunks 等)——但這並不意味著較小的系列沒有銷售活動。

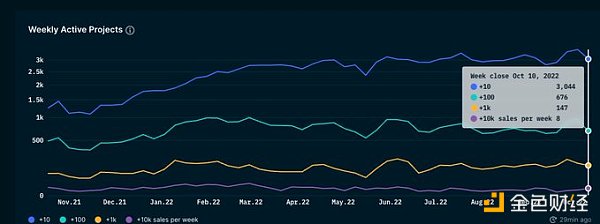

事實上,南森表明銷售額較少的小型項目一直在上升。自去年以來,每週僅售出約10 件的收藏品已從約1300 件增加到3600 多件。

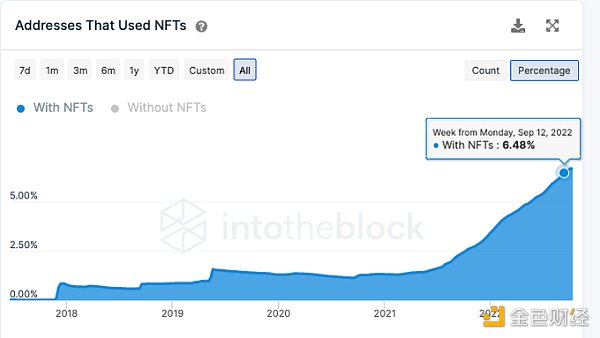

儘管活動呈下降趨勢,但與NFT 相關的錢包現在佔所有活動ETH 錢包的6% 左右。這就是零售業的發展方式。

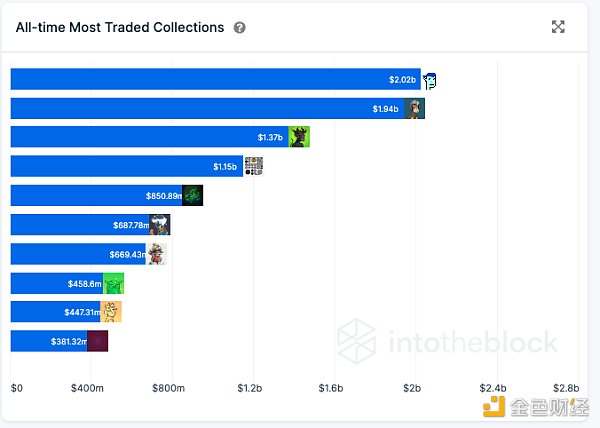

高價的NFT 或多或少地成為了自己的資產類別。 Bored Apes 和Cryptopunks 的交易量分別接近20 億美元。

儘管今年有所下降,但Axie Infinity 在NFT 銷量方面仍處於領先地位。迄今為止,Sky Mavis 的創作已經在他們的個人遊戲中完成了約1700 萬次交易。僅在2100 萬筆交易中被NBA 頭號人物擊敗。

我發現有趣的是,只有兩個NFT 佔以太坊(朋克和BAYC)交易量的約20%。 Solana、Polygon 和Avalanche 等低成本連鎖店正在迎頭趕上,但它們可能需要另一個週期才能擴大規模。

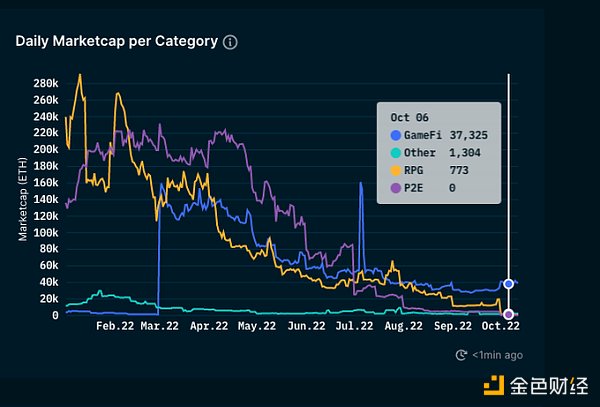

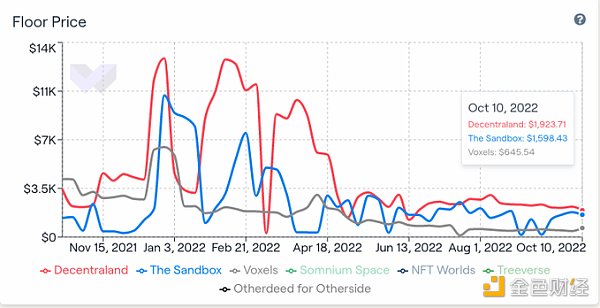

出現崩潰的一個領域是虛擬世界中的土地成本。 Sandbox 和Decentraland 平台上的土地底價都下降了約80%。下降的不僅僅是地板價。

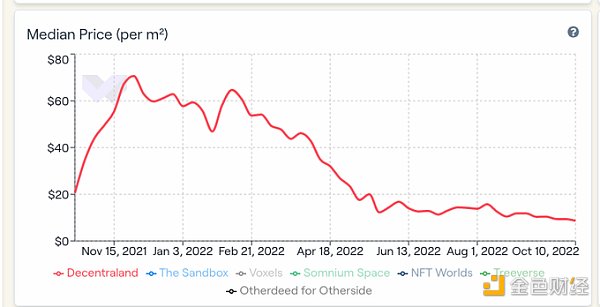

虛擬世界中對房地產的總體需求可能會大幅下降。 Decentaland 上每平方米土地的中位價已從70 美元降至約12 美元。 (與BTC 和ETH 價格的下降有些相關)

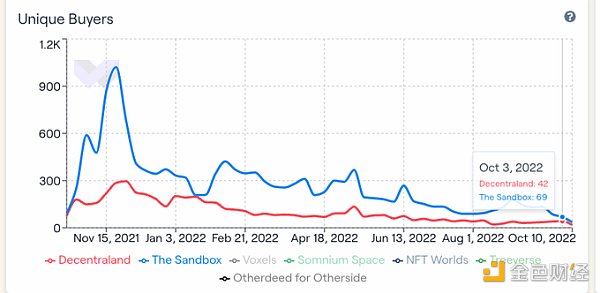

讓我擔心的是(這個數據可能是錯誤的)——在兩個最大的虛擬世界土地項目中,在某一天只有大約100 人購買“虛擬世界房地產”,投資元界項目的VC 比用戶多。

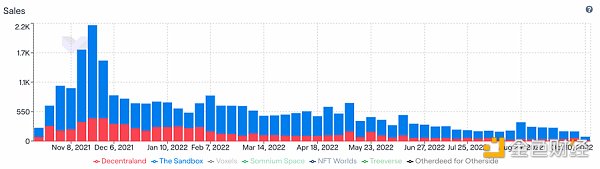

出售的地塊數量也在下降。這些虛擬世界項目中現有土地所有者的流動性減少的跡象。 12 月的第一周,Decentraland 和Sandbox 的銷售額約為2200 次。現在這個數字已經下降到幾百/ 週了。

雖然我們抨擊Meta 和fortnite 的元宇宙有多“糟糕”——但值得考慮的是,我們擁有的一些最著名的元宇宙的平均並髮用戶群約為2000 名用戶。我們需要更好的橋樑通往元宇宙。

現在有超過100 萬個錢包與某種形式的橋樑進行了交互。保守估計這是與DeFi 交互的所有錢包的10%。仍處於早期階段,但增長很快。

僅Polygon 的橋樑就管理了大約290 億美元的流入。看到多個非鏈特定橋樑的交易量超過10 億美元也令人印象深刻。聚合器可能會為這個數字縮放做出貢獻。

不過,總體而言,橋樑的TVL 有所下降——從超過500 億下降到現在的約150 億。這可能與資產價格下跌、對黑客攻擊的擔憂和缺乏代幣激勵措施同步。

以第2 層為例,情況完全不同。儘管過去六個月的痛苦,他們的TVL 僅從約75 億增加到47 億。可能助長這種情況的部分原因是預期的空投。

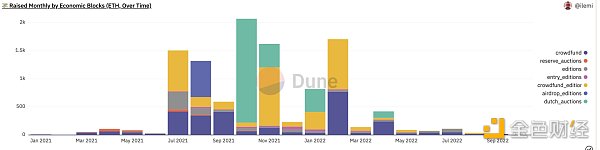

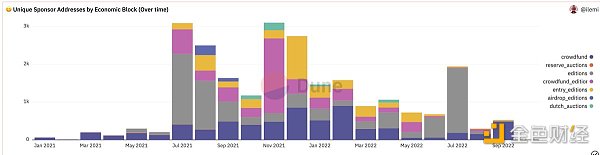

儘管如此,它們一直在為越來越多的消費者應用程序提供動力。 Viamirror是最好的例子之一。該平台已籌集了近10,000 ETH。它正在成為希望將其作品財務化的創作者的首選平台。

熊市影響了人們的慷慨,每月的淨加薪一直在下降。但有趣的是注意到他們的成長。一種思考方式是,Mirror 在1 年內分發給創作者的次數可能比Medium 在10 年內分發的多。

鏡子現在仍然是利基市場。在高峰期——他們有3000 個錢包贊助創意。現在它下降到〜500。但可以肯定地說,他們開創了另一種模式並取得了相對的成功。

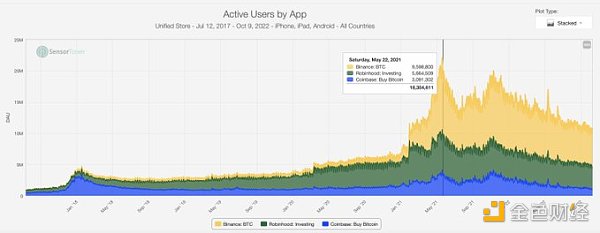

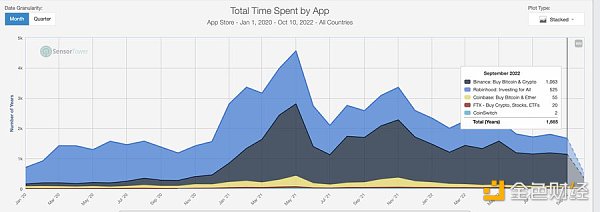

最後,我介紹了一些關於移動應用程序的數據——以及它們與傳統變體的比較。下圖查看了coinbase、Binance 和Robinhood 的DAU。在鼎盛時期,Binance 的DAU 幾乎是Robinhood 的兩倍(儘管它是一款全球應用程序)。

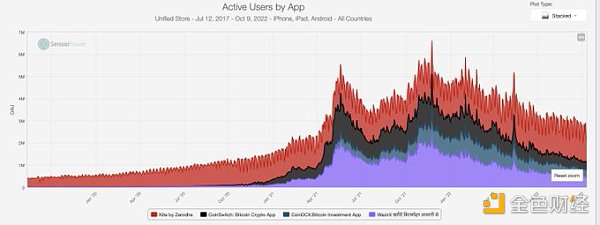

我想知道這種趨勢是否會在印度這樣的區域市場持續存在,Zerodha 是這裡排名第一的股票交易應用程序。你可以看到人們對加密的興趣是如何慢慢蔓延到加密應用的DAU 比已建立的玩家多的地步。

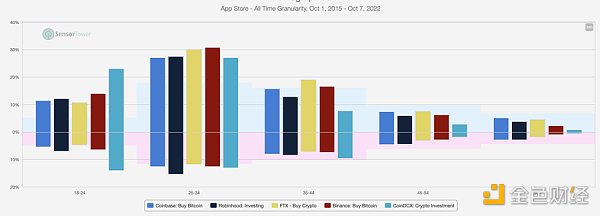

這些應用程序的人口統計數據大體相似。這些數字投資應用程序的最大用戶群幾乎總是25-34 歲。 Coinbase 擁有非常龐大的gen-z 用戶群。 (頂部= 男性用戶群,底部= 女性用戶群)

價格下降並沒有真正轉化為花在這些應用程序上的時間大幅下降。在鼎盛時期——幣安每個月在該應用程序上花費的時間接近1800 年。這個數字現在下降到約1063 年,人們仍然喜歡代幣。

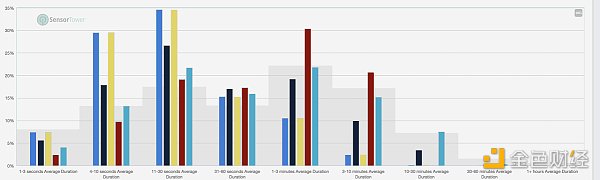

我確實發現有趣的是,人們每次會話花費的時間很少。這些金融應用程序的大多數用戶平均每次會話花費大約30 秒。部分原因是移動界面不適合交易,桌面上的數據可能看起來非常不同。

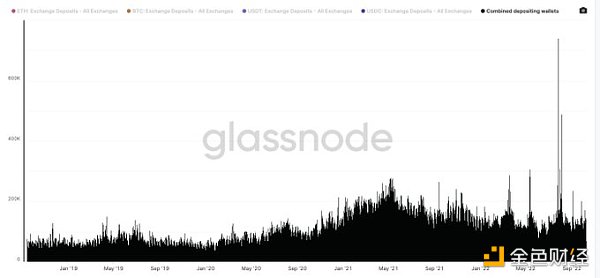

以這張圖表結束——它顯示了usdt、usdc、eth和btc的累積交易所存入錢包。在2019 年,它在某一天的趨勢約為60000。今天,這個數字接近180000。