以太坊需要遵守OFAC 的規定嗎?

以太坊被認為是所有加密貨幣中最去中心化的Layer1 區塊鏈。然而,美國財政部海外資產控制辦公室(OFAC)最近的進展可能會破壞以太坊抗審查的完整性。首先,OFAC 制裁了Tornado Cash 和其他幾個與之相關的以太坊地址。受監管的美國實體和各種DeFi 應用程序迅速遵守了這些制裁措施,並將OFAC 指定的地址列入黑名單。

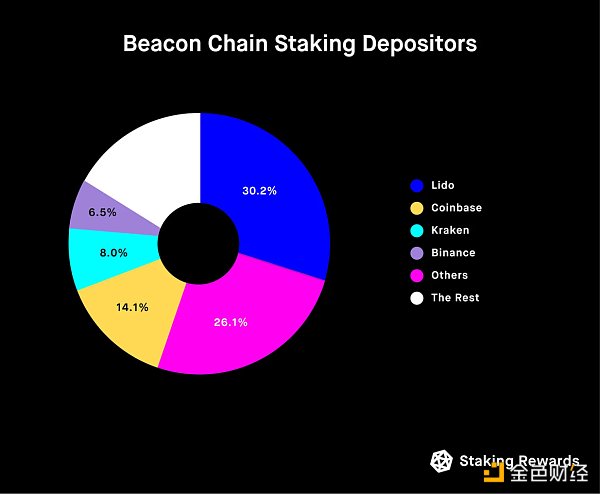

以太坊向權益證明(PoS)的過渡已將ETH 質押集中在四個主要參與者之間:Lido、Coinbase、Kraken 和Binance。這些中心化參與者需要遵守美國法規,並服從OFAC 的要求,例如審查地址。這些發展極大地破壞了以太坊去中心化的完整性,同時引起了加密世界的密切關注。

集中式ETH 質押市場份額的問題

以太坊上的一個關鍵中心化指標是供應商(Provider)質押的市場份額。無論OFAC 如何,市場份額集中在大型質押提供商之間,會產生串通的可能性。主導的不良行為者串通起來可以改變新交易的順序,並審查特定的區塊或地址。由於Lido、Coinbase、Kraken 和Binance 佔ETH 市場總份額的58.8%,因此對ETH 質押提供商市場份額過度集中的擔憂是必要的。

2022 年8 月8 日,美國財政部將隱私協議Tornado Cash 列入其製裁名單中,稱網絡犯罪分子利用該加密貨幣項目進行洗錢活動。 Coinbase、Kraken、Binance 等中心化交易所迅速遵守了製裁規定,並將與Tornado Cash 相關的以太坊地址列入黑名單。

雖然中心化實體需要遵守法規,但Tornado Cash 制裁突出了中心化實體控制以太坊的潛力。這就引出了一個問題,如果財政部命令這些公司使用其主導的質押市場份額來進一步審查以太坊基礎層的交易,有什麼可以阻止他們呢?

以太坊等區塊鏈的絕對核心目的之一是提供中立性和抗審查性(Censorship Resistance)。對以太坊抗審查能力的威脅就是對去中心化的核心前提的威脅。

OFAC

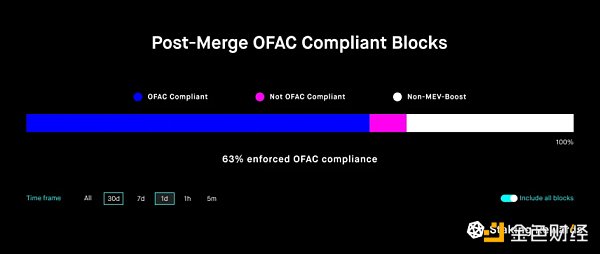

為了了解可能審查的全部範圍,你需要知道哪些驗證器(Validator)符合OFAC,或者哪些驗證器使用符合OFAC 的中繼器(Relayer)?

資料來源:MevWatch

大部分驗證器運行名為「MEV-Boost」的中繼服務。簡而言之,MEV-boost 允許PoS 驗證者將區塊生產職責外包給最高出價者,從而有效地提高驗證器的APR。而MEV-boost 將驗證器APR 提高了70%,這使得驗證者很難忽視。

上圖跟踪了自合併以來由符合OFAC 標準的MEV-boost 中繼器構建的區塊的百分比(作為MEV-boost 提議區塊或所有區塊的百分比)。在以太坊上產生的63% 的合併后區塊符合OFAC 標準。這意味著,如果符合OFAC 的驗證器停止對非審查區塊的證明,他們最終將形成規範的100% 審查鏈。

最受歡迎的中繼器是由Flashbots 開發的,它符合OFAC 標準。目前,驗證者可以從八個中繼器中進行選擇:

-

Flashbots(符合OFAC 標準)

-

Eden Network(符合OFAC 標準)

-

Block Native(符合OFAC 標準)

-

BloXroute Regulated(符合OFAC 標準)

-

BloXroute Max Profit(不符合OFAC 標準)

-

BloXroute Ethical(不符合OFAC 標準)

-

Manifold(不符合OFAC 標準)

-

Relayooor(不符合OFAC 標準)

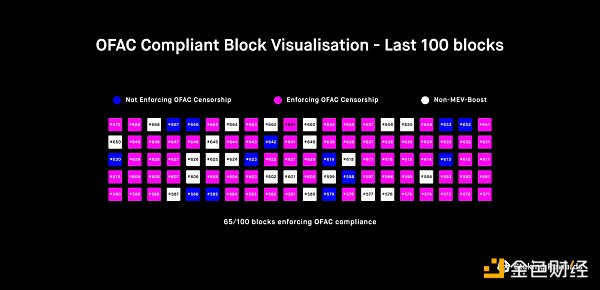

在激活了MEV-Boost 的驗證者中,通過MEV-Boost 中繼的區塊中有94% 正在執行OFAC 合規性。這意味著在協議級別存在審查,這不利於去中心化。

資料來源:MevWatch

可以提出一個有效的論點,即Tornado Cash 可以幫助不良行為者進行匿名,因此相關的地址被列入黑名單是正確的。但是,這忽略了所有出於隱私原因而使用Tornado Cash 的良好行為者。最令人擔憂的是OFAC 有權決定什麼是合規的,什麼是不合規的,並迫使合規實體遵守。 OFAC 合規性使網絡處於一個不穩定的位置,驗證者正在提交一個中心化實體的請求,從而威脅到以太坊的一個核心特徵,即去中心化。

防禦機制:社會削減(Social Slashing)

Vitalik Buterin 和其他開發人員認為,以太坊仍然有一張王牌:實施「用戶激活軟分叉(UASF)」的可能性——一種社會削減形式。在他的博客中,Vitalik 描述了UASFs 如何防止51% 意圖進行審查的聯合攻擊。 UASF 是一種機制,區塊鏈節點通過該機制激活軟分叉(網絡更新),而無需從鏈的區塊生產者(Proof-of-Stake 中的驗證者)那裡獲得通常的支持。

在UASF 事件中,攻擊者的資金大部分被銷毀(在以太坊中,這是通過「不活動洩漏機制(Inactivity leak mechanism)」完成的)。不需要明確的「硬分叉刪除幣」,除了需要在UASF 上協調以選擇少數區塊的需求外,其他一切都自動進行,只需遵循協議規則的執行即可。

因此,攻擊者第一次攻擊該鏈就會花費大量的金錢,而以太坊在幾天內就能順利恢復。再次攻擊鏈需要攻擊者獲得新的代幣來替換銷毀的代幣。如果他們再次攻擊,那麼將損失大量的錢……再一次(你明白的)。這個遊戲非常不對稱,而且不利於攻擊者。

以太坊上的UASF 是如何進行的?

社會削減不是在遷移到權益證明後內置於協議中的一個過程,因此需要UASF。以太坊將削減違規行為限制在非常具體的行為上。任何為額外的削減犯罪實施協議級標準的行動都需要通過對以太坊的進一步升級來實現。 UASF 的基本原理是這樣的:

-

驗證者遵守OFAC 並開始審查交易

-

以太坊社區不同意,驗證者被削減

-

驗證者要么改變其行為,要么離開以太坊網絡。

現在思考像Coinbase/Kraken 這樣的美國實體,這些公司如果想在美國運營他們的質押服務,就必須遵守OFAC 的規定。在ETH 用戶嘗試使用UASF 來對抗OFAC 審查的情況下,符合美國標準的驗證者(如Coinbase/Kraken 驗證者)將需要遵守OFAC。在這種情況下,Coinbase 或Kraken 驗證器會被削減。問題在於Coinbase 和Kraken 正在運行質押池,這些質押池持有來自激活UASF 的用戶的ETH 存款。

黑旗

一些以太坊用戶之間的黑旗運動宣布願意支持手動分叉(UASF),以對抗試圖實現全系統審查的驗證者。

相反,生態系統參與者不想削減像Coinbase 這樣的中心化實體,因為它是散戶資金。然而,審查制度應該像雙花攻擊一樣認真對待——如果有人進行雙花,他就會被削減,如果有人審查,那麼他也將被削減。 UASF 是任意的,沒有編碼或自動化,並且依賴於人類的決策。什麼類型的審查制度值得對保管用戶代幣的中心化實體進行大力削減?社會削減的爭議就在於此。

讓情況更錯綜複雜的是,以太坊社區不能依賴像Vitalik 這樣的單一領導者來發起UASF。依賴一個「網絡霸主」會導致另一種形式的中心化。

往前看,比特幣UASF 是一個成功的UASF 的例子。比特幣網絡的核心開發者實際上並不支持比特幣UASF,而是退居幕後,讓社區來決定。歸結為社區推動社會削減分叉。而UASF 公平運作的唯一方法就是通過基層方法。

SWIFT(集中式銀行網絡)的教訓

Erik Wall 強調,Swift 在其網絡內傳遞的消息不適用OFAC 的規定。 SWIFT 是一個跨司法管轄區的銀行消息網絡。如果你必須遵守每個司法管轄區的OFAC 法律和法規,那麼你就不能擁有像Swift 這樣的跨司法管轄區消息傳遞層。你不可能同時遵守每個司法管轄區的規定,這就是為什麼無法對一個全球系統進行網絡級別審查。這根本行不通。而如果連SWIFT 在基礎層都不遵守OFAC 的規定,那麼以太坊為什麼要遵守呢?

原文標題:《Ohhh-FAC | Combating Centralisation with Social Slashing》

撰文:Staking Rewards

編譯:東尋

來源:比推