2022年的底部持續時間不夠長,也許會出現一個額外的再分配階段來挑戰投資者的決心。

比特幣在經歷了幾個月的極低波動後,本週已經回升到超2萬美元的水平。本文,我們將分析一個標準的熊市底部是如何形成的,以及未來的道路上可能存在哪些風險。

上週,比特幣已回升到超2萬美元的水平,突破了19,215美元的低點,最高觸達20,961美元。自9月初始,區間盤整日趨緊張。這一次是多月以來第一次緩釋性的反彈。

本文我們將評估一套指標,目前這些指標與市場上的比特幣底部趨勢一致。同時,與之前的周期低點相對照,這些指標也呈現出了經典的相似之處。在這個階段,無論是對那些已拋售的,還是仍緊握比特幣的投資者來說,2022年的熊市已使他們遭受了嚴重的經濟損失。而低點的持續時長,時間週期和最終導致的市場疲軟則成為了現存的最大難題。

圖表1比特幣:第44週價格

探索底部模型與價格區間

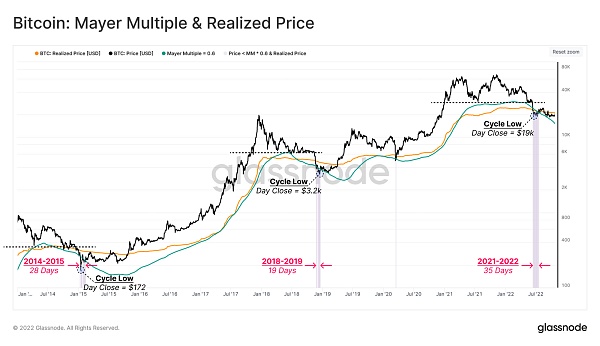

之前我們描述了探底階段的市場狀況,特別是在熊市初期(虛線所示)發生的大幅拋售之後。參照歷史市場波動,該階段(紫色)的價格波動區間可以放入兩個知名的底部追踪模型中:

實現價格(橘色):在較為廣泛的市場中每枚比特幣的平均收購價格。當現貨價格交易低於實現價格時,總體市場則被視為未實現損失。

梅耶爾乘數下限(0.6-200 DMA)(綠色):梅耶爾乘數僅指價格與200天移動平均線之間的比率,是在傳統金融分析中所能廣泛觀察到的一種模型。這個指標有助於衡量週期性超賣和欠買情況,並與在歷史上梅耶爾低於0.6的超賣週期相吻合。

需要注意的是,以上所說的兩個模型目前在熊市中反復出現,六月份出現的低點連續35天與這兩個模型相契合。目前市場接近至實現價格的下限,即21,111美元。若在此期間能向上沖破低點,那則是一個表明市場轉晴的強有力信號。

圖表2比特幣:梅耶爾乘數和實現價格

圖表2比特幣:梅耶爾乘數和實現價格

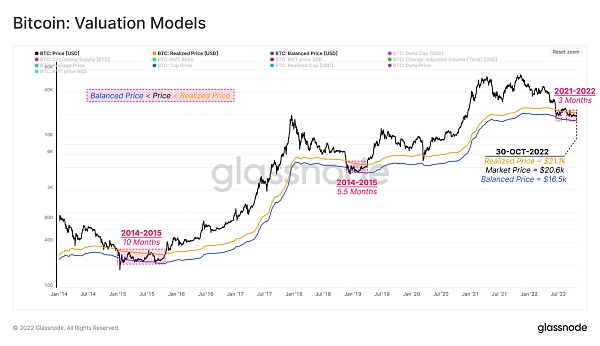

在為典型的底部形成確立了初步模型後,下一步是為在該階段的熊市定義出一個潛在的價格波動區間。

前面所說的實現價格(上限區間~2.11萬美元)(橘色)與平衡價格(下限區間~1.65萬)(藍色)是接近底部區間的兩個理想模型。平衡價格代表了實現價格和轉移價格之間的差異。這可以被認為是”公允價值”模型的一種形式,用來捕捉購買(基礎成本)和賣出(轉移)之間的差異。

當前週期在實現價格和平衡價格之間持續交易了約3個月,而之前的周期持續了5個半到10個月。這表明我們當前週期中價格還會在該範圍內持續一段時間。

圖表3比特幣:估值模式

圖表3比特幣:估值模式

比特幣供應的再分配

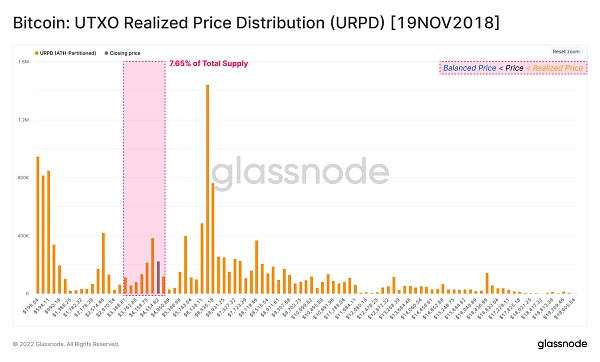

在整個探底階段,投資者盈利能力的下降導致了比特幣價值的重新分配,因為散戶會因財務壓力而拋售持有的比特幣。這種行為可以通過追踪UTXO實現價格分佈(URPD)來分析,它能基於收購價格顯示出比特幣的供應分佈情況。

通過檢測在上述兩個定價模型下收購價格比特幣的數量變化,比特幣價值的再分配規模得以突顯。以下兩張圖比較了2018-19年進入和退出熊市時的URPD指標:

- 截至2018年11月19日,URPD顯示,價格首次跌破實現價格。

- 截至2019年4月2日,URPD顯示,價格向上突破實現價格。

在2018-2019年探底階段,由於現貨價格在上述範圍內盤整, 約22.7%的總供應量(30.36%-7.65%)被重新分配。

圖表4比特幣:UTXO 實現價格分配(URPD)【2018.11.19】

圖表4比特幣:UTXO 實現價格分配(URPD)【2018.11.19】

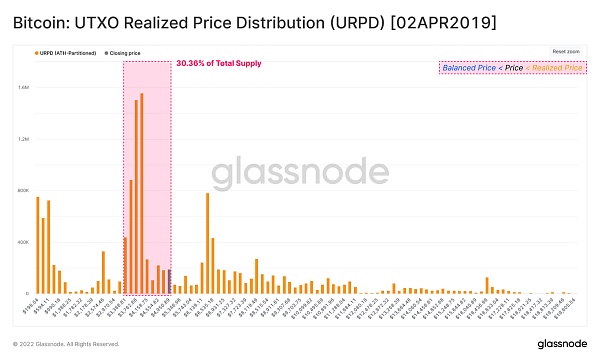

圖表5比特幣:UTXO 實現價格分配(URPD)【2019.4.2】

圖表5比特幣:UTXO 實現價格分配(URPD)【2019.4.2】

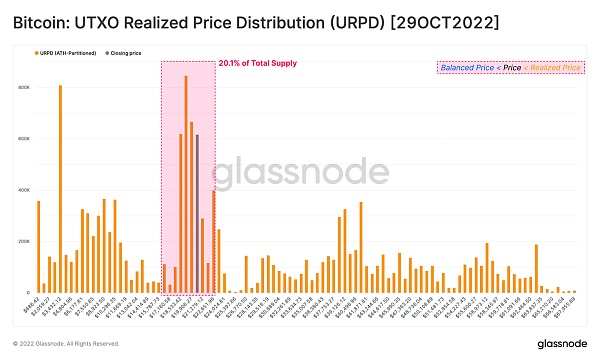

在對2022年進行同樣的分析後,我們可以看到,自7月份價格跌破實現價格以來,約有14.0%的供應量被重新分配,現在共有20.1%的供應量在這個價格區間被收購。

無論是價值再分配的規模大小,還是底部最終的集中供應量的多少,2022年都要遜色於2018-19年周期結束時的規模。這進一步證明,要完全形成熊市底部,可能還需要更多的盤整和更長的持續時間。

這也說明了,到目前為止,再分配是很重要的。同時這也表明,彈性持有者正在該範圍內積極增持。

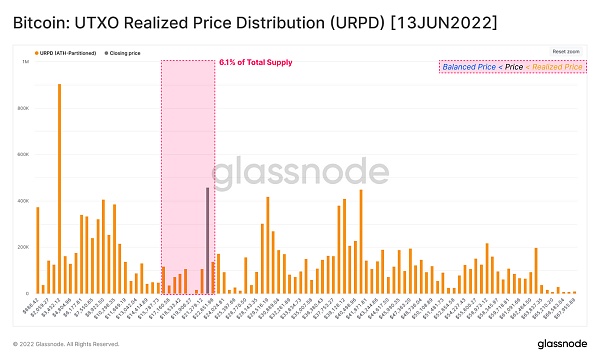

圖表6比特幣:UTXO 實現價格分配(URPD)【2022.1.13】

圖表6比特幣:UTXO 實現價格分配(URPD)【2022.1.13】

圖表7比特幣:UTXO 實現價格分配(URPD)【2022.10.29】

圖表7比特幣:UTXO 實現價格分配(URPD)【2022.10.29】

LTH盈利能力低於總市場

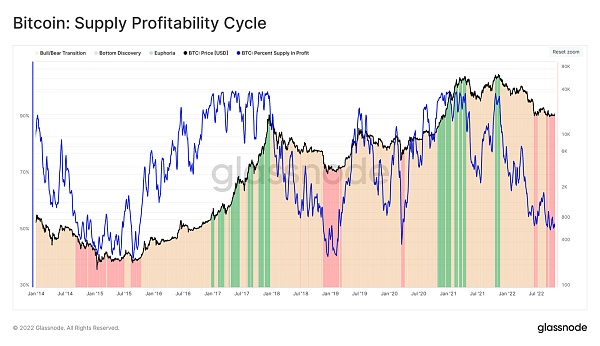

由於熊市底層的許多長期因素在起作用,我們將介紹一系列指標以分析牛市到來的潛在過渡。盈利供應百分比指標可以用來確立每個市場週期的三種不同狀態。

- 欣喜階段(利潤主導)(綠色)在牛市,當價格迅速上升時,盈利供應百分比超過80%。

- 探底階段(虧損主導)(紅色)在熊市尾聲,價格的長期下跌導致虧損供應佔比成為主導(盈利供應百分比<55%)。

- 牛市/熊市過渡期(盈虧平衡)(橘色)上面兩個階段的過渡期。盈利供應百分比保持在55%和80%之間。

目前,盈利供應百分比為56%,表明當前回升至2萬以上的價格居於過渡階段的底端。這說明,迄今為止,低於2萬美元的價格出現了明顯的重新分配。

圖表8比特幣:盈利供應週期

圖表8比特幣:盈利供應週期

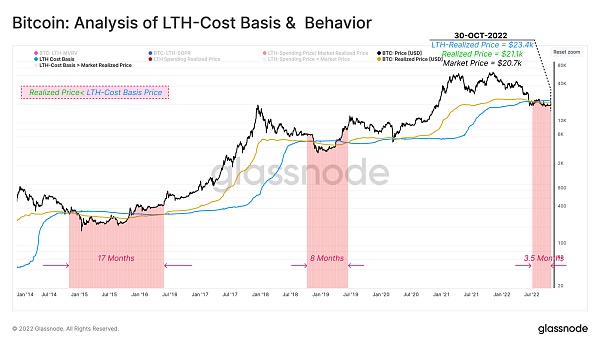

我們還可以評估長期持有者(Long-Term Holder, LTH)群體的財務壓力和他們為此做出的反應。

在熊市的後期階段,每個週期都發生過LTH群體(紅色)中的部分投資者拋售。 LTH總基礎成本(藍色)高於同期整體市場的實現價格(橘色)。這意味著,經受了整個週期波動的LTH,實際上已經跑輸了整體市場。

到目前為止,這種嚴重的財務壓力已經持續了三個半月,之前的熊市也出現過相類似的階段,但持續時間明顯長於此次。值得注意的是,這種情況通常會在牛市過渡之前一直存在。

圖表9比特幣:LTH長期成本基礎和行為分析

圖表9比特幣:LTH長期成本基礎和行為分析

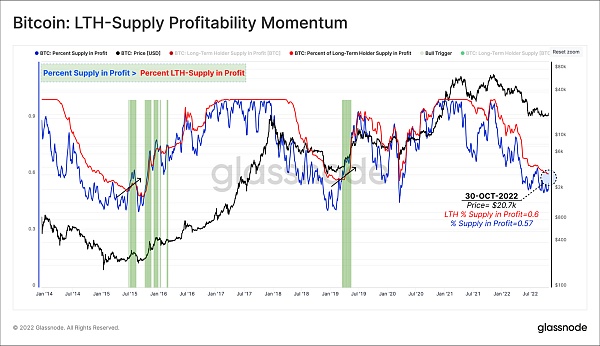

在證實了LTH的持續壓力後,我們用一個簡易高效的指南針來發現新需求進入市場的早期跡象(綠色)。

當短期投資者(STH)的資金流入開始超過賣方拋壓時,LTH的利潤會被市場總利潤超過。

值得深入探究的是,我們還未觀察到這種盈利模式的轉變。在當前LTH的供應中,處於盈利(紅色)的比例為60%,考慮到總盈利供應(藍色)比例為56%,比特幣現貨價格需要回歸2.17萬美元的水平,這個模型才有可能發出複甦的信號。

圖表10比特幣:LTH盈利供應動力

圖表10比特幣:LTH盈利供應動力

虧損仍占主導

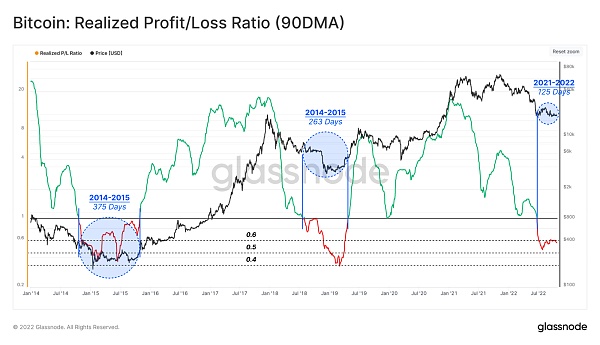

到目前為止,我們已經從持有者的角度(未實現的盈虧比)評估了市場。上述趨勢也可以從積極投資者的角度(已實現的盈虧比)來考察。

為了實現這一目標,我們將探討已實現的盈虧比指標,該指標將衡量盈利中的比特幣數量與虧損中的比特幣數量的比率。通過跟踪該指標的季度平均值,分析師能夠衡量出盈利中的比特幣的宏觀佔比。

- 盈利主導機制>1(綠色):在熊市的早期階段,以及整個牛市運行過程中,需求強勁,足以吸納賣方拋壓,利潤遠遠超過損失。

- 虧損主導機制<1(紅色):在熊市的延長階段,供應方無法滿足需求。這通常會在大規模的拋售事件中告終,而聰明的投資者會隨後增持。

在跌破1.0到恢復1.0值的間隔中,往往是看跌情緒達到頂峰且需求流動性最弱的時候(藍色)。

已實現盈虧比的90天移動平均線通常在熊市中期崩潰並保持在1.0值以下,但在最終拋售之前,它會提供一個預警信號。此外,該指標在歷史上曾在牛市初期大幅突破1.0 水平。

在目前的狀態下,這個指標是0.57,表示在主導地位的仍是在虧損中的比特幣。因此,新一輪的資本和獲利還沒有完全覆蓋賣家已實現損失的規模。

圖表11已實現盈虧比(90DMA)

圖表11已實現盈虧比(90DMA)

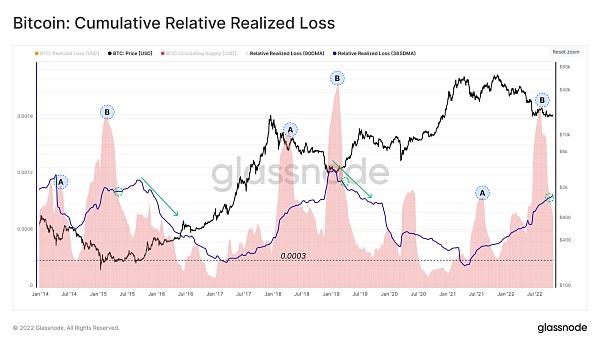

作為本文最後一部分,我們將分析已實現虧損的大小。為了展示每個週期的市值上升,我們用市值來統一已實現損失,生成一個相對已實現損失的指標。接下來,我們可以使用相對已實現損失的月度(紅色)和年度(藍色)總和來構建一個指標,來確定趨勢變動和重大拋售事件。

在過去的三個熊市中,在兩個不同的已實現虧損時期,已實現虧損月度值突達到峰值,並超過年度值。

後—ATH潮(A)在熊市的早期階段,頭重腳輕的市場在ATH後的拋售過程中經歷了第一波嚴重的已實現損失。

探底潮(B)晚期熊市往往以一個重大的拋售事件告終,在這個過程中會出現一波嚴重的已實現損失,投資者負面情緒達到頂峰。而因建立市場底部帶來的壓力往往會加劇這一波,直到拋壓結束。

重新審視這一模式的歷史實例,很明顯,實現損失的A/B波的規模都比較大。第二個B波的幅度通常要大得多,而且往往在年線(藍色)中出現明顯的下降趨勢。這就是市場達到冷卻高峰和拋壓疲軟的結果。

這些都是建設性跡象,是市場接納財務虧損時的壓力,未放棄的投資者則遭受到了兩方面的痛苦—流失了時間和金錢。然而,在牛市過渡出現之前,還有一個最後條件,即年度累積趨勢的大幅下降。

圖表12比特幣:相對實現損失的累積

圖表12比特幣:相對實現損失的累積

比特幣底部已然形成

在本期中,我們利用多個底部價格的跟踪模型,證明了市場顯然處於一個教科書式的比特幣底部。平衡價格(1.65萬美元)和已實現價格(2.11萬美元)再次建立了區間界限,而市場也打磨出了一個基礎的底部。

到目前為止,易手並重新定價的供應數量驚人,儘管與2018-19年的低點相比規模較小。我們還發現,在幾個指標中,2022年的底部持續時間不夠長,也許會出現一個額外的再分配階段來挑戰投資者的決心。

從未實現的和已實現的盈虧比的角度來看,市場上的供需平衡雖脆弱但仍具有建設性的意義。然而,足以使人信賴的新需求還未湧入。雖然熊市向牛市的過渡還沒有形成,但市場復甦的種子已被種下。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-44-2022/

展開全文打開碳鏈價值APP 查看更多精彩資訊