近日,Alex在Twitter平台發布一篇關於LP在Uniswap V3 ETH/USDC中損失約1億美元的發現,對Uniswap V3的數據服務和策略研究提出質疑。 (Odaily星球日報也編譯了這篇文章。)Blockin團隊一直致力於UniswapV3中LPs和POOLs的損益研究,這次專門針對UniV3幣池的盈利狀態展開進一步研究,希望對UniV3的LP是否在持續虧損這一命題提供有效的數據證明。

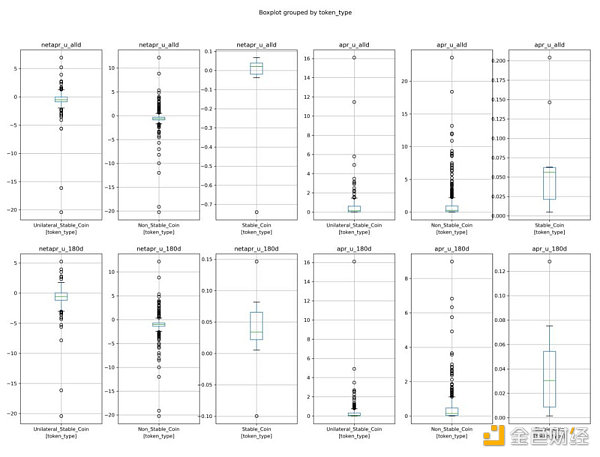

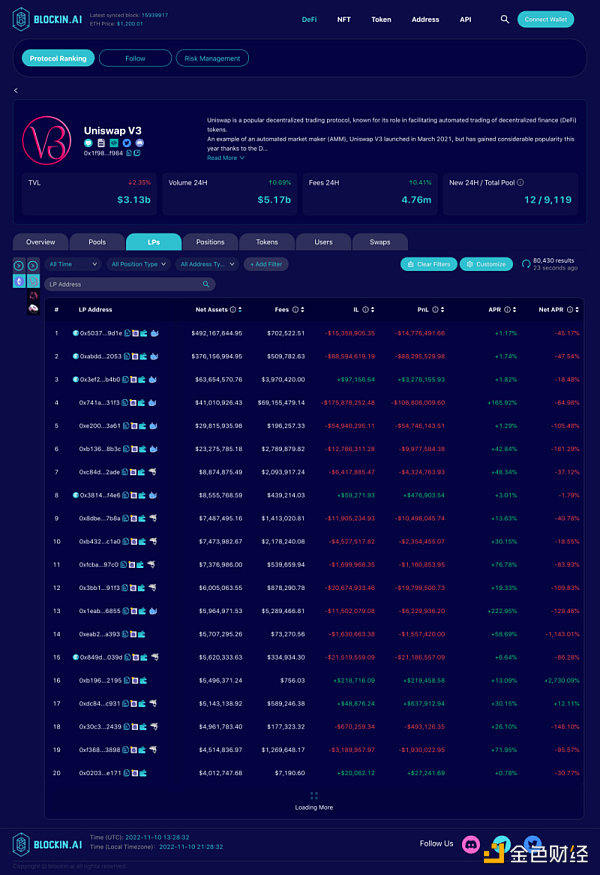

為了了解不同幣對類型對池子收益的影響,我們針對709個TVL大於52個ETH並且有5次以上swap事件的幣池,匯總了其自創建到2022年10月26日所有倉位信息。通過計算倉位每小時賺取的fees、無償損失、淨值、gas,可以得到池子每小時收益率,並累計自創建以來和最近6個月幣池整體的挖礦年化收益率、淨年化收益率。

為了區分幣池類型(雙非穩定幣池、單穩定幣池、雙穩定幣池),我們將DAI、USDC、USDT、TUSD作為認可度較高的穩定幣,其他幣作為非穩定幣,在對幣池進行分類。

從不同幣對類型的池子損益分佈來看,86.27%的單邊穩定幣池和79.15%的雙非穩定幣池自創建至今淨年化收益率都小於0,淨年化收益率中位數分別為-52.64%、63.08%。近六個月以來,雙非穩定幣的淨年化收益率75分位數甚至達到了-67.56%。這表明從很長的時間來看,大部分單邊穩定幣池和雙非穩定幣池都在虧損;而雙穩定幣池的挖礦收益雖然很低,但是70%的雙穩定幣池整體收益率為正,近六個月盈利的雙穩定幣池達到90%,雖然淨年化收益率的75分位數還不到10%。

對幣池進行排名,發現TVL前20的大池子在近六個月有14個池子淨收益率為負,其中12個池子淨收益率低於-50%,而自建倉以來僅有4個大型幣池的淨收益率為正,且最高不到10%,另有9個池子淨收益率低於-50%;

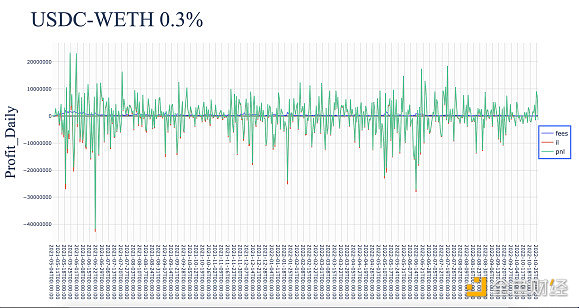

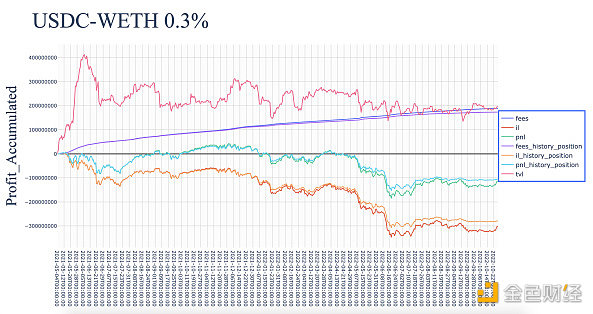

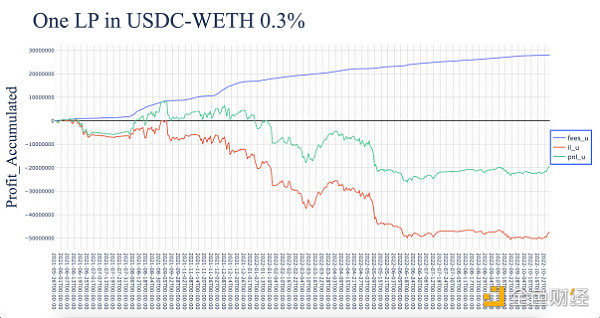

以USDC-WETH 0.3%池子為例,繪製自池子創建以來到2022年10月26日期間所有倉位和已確認損益倉位的fees、無償損失以及淨損益的單日折線圖和累計折線圖,發現很多時候fees無法覆蓋無償損失,導致了累計淨損益已達到-1.128億美元。然而淨損益也有上升時期,如2021年6月25日中旬至2021年12月1日期間,累計pnl自-8196萬美元上升至4217萬美元;2022年6月18日至2022年10月26日期間,累計pnl自-1.853億美元上升至-1.143億美元。

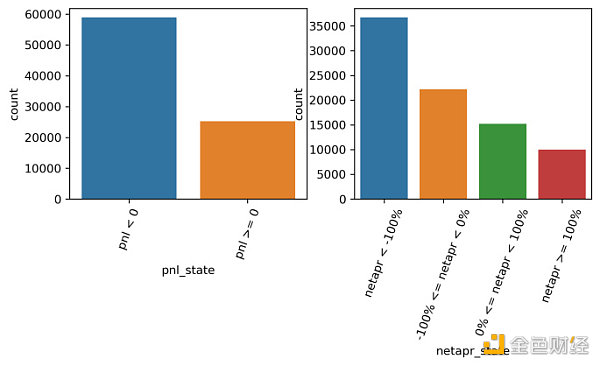

對Uniswap-V3中84129個有過挖礦記錄的LP統計發現,58925個LP處於虧損狀態,虧損比例達到了70.04%,另外,43.64%LP在挖礦期間淨年化收益率小於-100%,僅有11.85%LP在挖礦期間淨年化收益率大於100%(平均挖礦時長35.26天)。

有些人認為可能有專業團隊的大規模基金機構能夠抵抗這種虧損狀態,實時上我們發現當前Uniswap-V3中倉位總淨值最大的前20個LP地址中,只有5個LP有所盈利,而按單位淨值估算淨年化收益率後,只有2個大戶淨收益率為正,其中只有一個LPnetapr達到了2730.19%(該LP實際只在2022年11月10日挖礦10個小時),另一個LP的netapr為12.11%(該LP實際自2022年6月16日挖礦至今)。

值得深思的是,究竟什麼原因支撐了這些LP在持續虧損的情況下仍然願意在Uniswap-V3協議中挖礦?

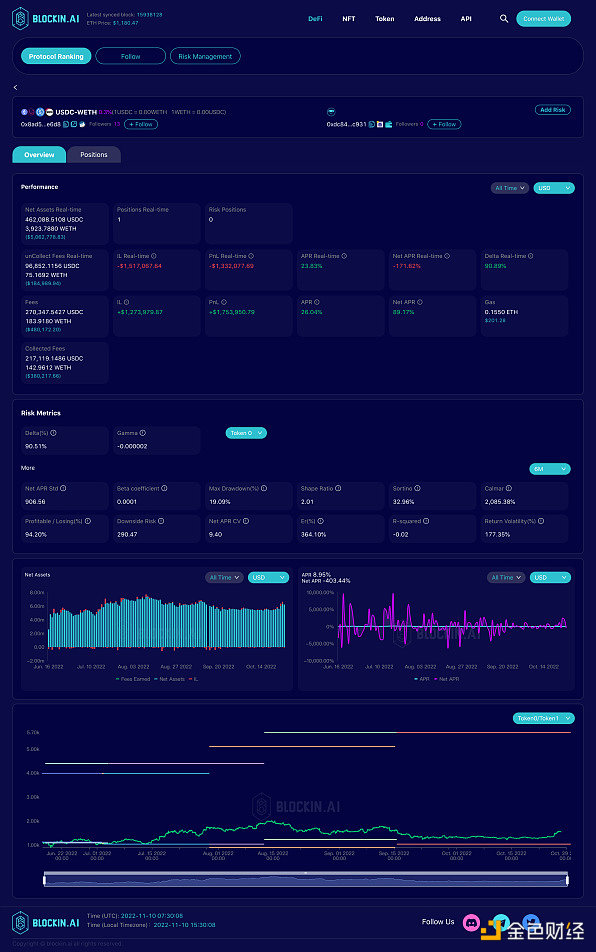

我們查看了USDC-WETH 0.3%中當前倉位淨值最大的LP的挖礦行為(LP地址:0x741aa7cfb2c7bf2a1e7d4da2e3df6a56ca4131f3),該LP自2021年5月26日第一次進入USDC-WETH 0.3%幣池挖礦以來,持續調整倉位,並且有不斷調整從區間寬度、調倉頻率等策略,然而從他的損益曲線看,除了少數時間段pnl向上傾斜,大部分時間虧損不斷擴大。因此我們有理由懷疑這類大戶可能在其他協議中有對沖行為來彌補V3內的損失,或是V3被當作了其他幣價策略的期權對沖工具。

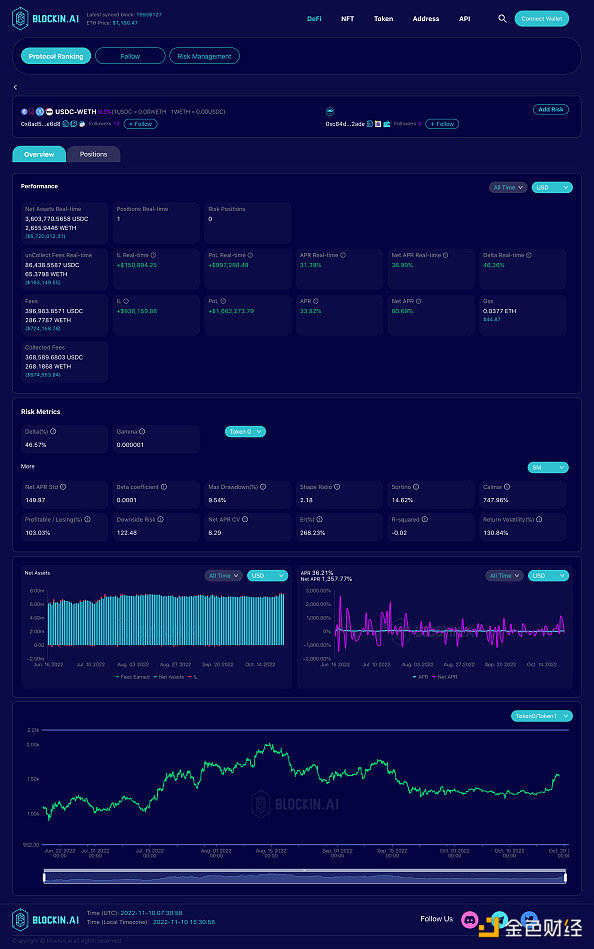

我們也查看了在USDC-WETH 0.3%中歷史收益pnl最高的LP排名,選取在近一個月有挖礦行動的兩個LP大戶,發現他們具有相同的特點,從2022年6月進入,設置超寬的上下限範圍,並且以很低的頻率調倉或是不調倉。從風險指標來看,二者的sharpe值均在高於2,最大回撤率分別為19.09%、9.54%,日盈虧比分別為94.20%、103.03%。

兩個LP策略區別在於LP1的下區間設的比較窄,在1000 USDC/WETH左右,因此以USDC本位的風險敞口達到了90.51%,下行風險為290.47;LP2的下區間設置在約552 USDC/WETH,因此以USDC本位的風險敞口為46.57%,下行風險為122.48。

不難發現,這兩個LP能夠盈利的主要原因在於2022年6月至今價格相對穩定,沒有大幅下跌,即使是幣價波動的時期價格也處於上下限之間,無償損失並沒有被確認。

LP地址分別為:0xdc848a72842d943b87926ae27ee05f1e949ec931、0xc84def0f58df9f25f1099ed477da7b27ac422ade

Uniswap V3的盈利模式是多樣的,並不是所有LP都以U本位計算盈虧,部分LP也以某個幣種的數量增長作為盈利目標,因此我們分別統計了各幣池以token0、token1為本位幣的累計損益。

令人驚訝的是,從TVL前20的幣池表現中發現,有13個幣池無論以token0本位還是token1本位計無償損失都是虧損狀態,其中除了UNI-WETH 0.3%外與WETH現關聯的剩餘幣池都是兩個幣本位無償損失同時虧損。在常規認知中一個幣本位無償損失的增加意味著另一個幣本位無償損失的減少,當兩方陣營同時虧損時,我們很難猜想實際的獲利對象究竟是誰,畢竟進行兌換交易的用戶也認為他們受到滑點影響蒙受了損失。

近日,受FTX擠兌危機影響,中心化交易所的信用問題遭到質疑,這導致了去中心化交易所的交易量在一個月內猛烈增長,其中Uniswap V3交易量增長了898%。更高的交易量在TVL不變的情況下意味著fees將會增長,這給其中的LP帶來了希望,以USDC-WETH 0.3%幣池為例,當前該幣池的日均交易額為1.164億美元,當日均交易額達到1.867億美元以上,即TVL穩定在當前水平且交易量達到當前的1.6倍以上時,fees將能夠覆蓋無償損失,大部分LP將能夠實現盈利。

作為AMM的標誌性協議項目,目前Uniswap V3交易量佔據以太坊DEX交易量的50%以上,若用戶在這次事件中強化了對去中心化交易所的信仰,這將是Uniswap V3中LP扭虧為盈的轉機。本文來自blockin.ai

原文標題《UniV3的LP在持續虧損中苦苦掙扎,CeFi到DeFi的遷移是否會成為LP扭虧為盈的救命稻草? 》

來源:Odaily星球日報