來源:老雅痞

隨著FTX交易所的毀滅性崩潰,數字資產行業經歷了Mt Gox以來最令人震驚的託管公司破產。在這份報告中,我們分析了FTX的銀行擠兌、尋求自我託管的安全性,以及比特幣最強者的反應。

至少可以說,在2022年11月6日至14日期間發生在數字資產行業的事件是引人注目、令人震驚和失望的。在短短一周內,最受歡迎、交易量最高的交易所之一FTX.com經歷了:

-

銀行擠兌。

-

停止客戶取款。

-

與競爭對手幣安的收購談判以失敗告終。

-

被發現客戶資金缺口有80億至100億美元。

-

據稱他們的交易所錢包被黑了5億美元。

-

與姊妹公司FTX US一起申請破產保護。

-

揭露了Alameda / FTX實體的瀆職行為。

這樣的事件對行業來說是一個巨大的打擊,讓數百萬客戶的資金陷入困境,破壞了多年來頗具建設性的行業聲譽,並產生了新的可能仍未被發現的信貸傳染風險。這一事件讓人回想起了2013年Mt Gox的破產。

在這種混亂中,重要的是要記住數字資產空間是一個自由市場,這個事件代表的是一個受信任的中心化實體的失敗,而不是底層加密技術的失敗。比特幣沒有救市的辦法,整個行業去槓桿化的森林大火將清除所有過度投機和瀆職行為,儘管這一過程會帶來巨大的痛苦。隨著對交易所儲備證明的重新關注以及對自我託管的推動,市場將在未來數月乃至數年痊癒、恢復並變得更加強大。

在本週的報告中,我們將介紹:

-

關於FTX鏈上錢包的銀行擠兌細節。

-

對交易所餘額和自我託管的更廣泛影響。

-

觀察對比特幣長期持有者信心的影響。

“

部分儲備金

關於FTX如何在資產負債表上出現80億至100億美元的缺口,並損失客戶存款的真相最終會浮出水面,儘管大量證據表明,FTX是通過姊妹對沖基金Alameda Research挪用的資金。

多年來,跟踪FTX的交易所儲備對許多數據提供商來說都是一項挑戰,我們自己的經驗是,FTX使用了一個相對複雜的剝離鏈系統來進行BTC儲備。在今年4月至5月,我們集群內的FTX儲備達到了超過10.2萬枚比特幣的峰值。這一數字在6月底大幅下降了51.3%。

此後,儲備金持續下降,直到在本週的銀行擠兌中實際歸零。隨著Alameda挪用客戶存款的指控浮出水面,這表明Alameda-FTX實體實際上可能在LUNA、3AC和其他貸款人破產後,在5月至6月經歷了嚴重的資產負債表減值。

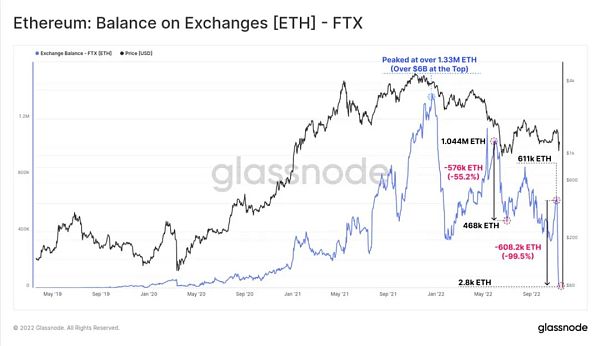

FTX持有的ETH供應也經歷了兩個顯著下降時期:

-

6月,儲備下降了-57.6萬枚ETH (-55.2%)

-

本週,從61.1萬枚ETH下降至2800(-99.5%)

與比特幣的餘額類似,這使得FTX擁有的錢包中幾乎沒有ETH,銀行擠兌有效地清理了資產負債表中的餘額。

當著眼於穩定幣儲備時,我們可以看到,FTX的總儲備從10月19日開始顯著下降,從7.25億美元到隨後一個月的歸零。

穩定幣餘額在6月拋售後大幅飆升至一個新的持續高度,而當時BTC和ETH儲備已急劇下降。這可能進一步表明,在該階段發生了一定程度的資產負債表減值,需要用穩定幣交換或借出BTC和/或ETH抵押品。

儘管FTX和Alameda之間到底發生了什麼仍存在很大的不確定性,但仍然有越來越多的鏈上數據表明,早在5-6月就已經形成了缺口。這是交易所極有可能不可避免崩盤的前兆。

“

自我託管的安全性

在整個行業範圍內,隨著持有者尋求自我託管的安全性,我們看到了代幣以歷史性的速度從交易所撤出。以下圖表描繪了自11月6日以來交易所、投資者錢包群和礦工的總餘額變化,而當時FTX交易所的傳言仍處於萌芽階段。

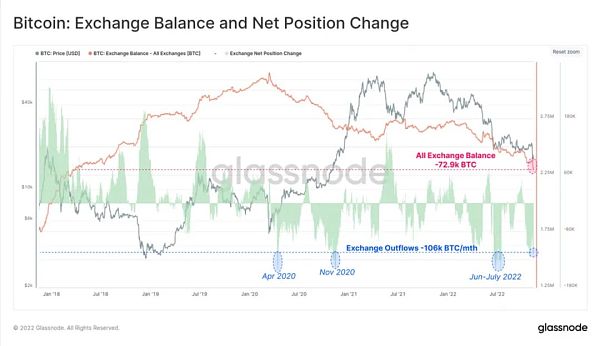

交易所見證了歷史上最大的BTC總餘額淨下降之一,7天內下降了72.9萬BTC。過去只有三個時期可以與之相提並論:2020年4月、2020年11月、2022年6月至7月。

以太幣的情況也類似,上周有101萬ETH從交易所提出。這是自2020年9月“DeFi之夏”高峰以來最大的30天餘額下降,當時對ETH作為智能合約抵押品的需求極高。

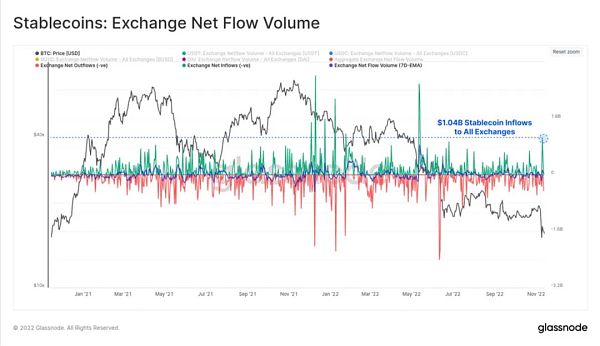

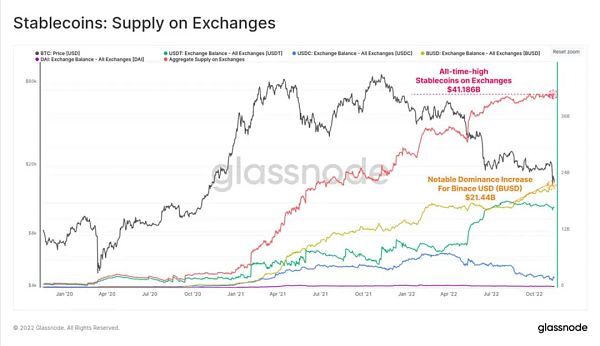

雖然BTC和ETH交易所儲備本週下降,但穩定幣在淨流入交易所,11月10日USDT、USDC、BUSD和DAI的合計流入超過10.4億美元。這是歷史上第七大單日淨流入。

這將所有交易所儲備持有的穩定幣推高至411.86億美元的歷史新高。我們還可以看到BUSD的主導地位顯著上升,其交易所儲備超過了214.4億美元。這可能是幣安最近向BUSD進行穩定幣整合,以及其作為世界上最大交易所的主導地位日益增長的結果。

USDT交易所儲備在近幾個月略有下降,而USDC儲備則大幅下降,這表明市場偏好正在發生潛在轉變。

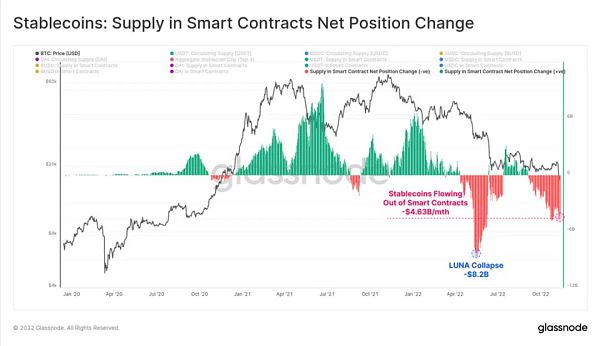

有趣的是,這些穩定幣中有大量來自智能合約,並以每月46.3億美元的速度從以太坊智能合約中撤出。這突顯出對美元即時流動性的需求已變得十分迫切。

因此,市場進入了一個有趣的狀態,中心化實體發行的穩定幣正流入交易所,而兩大加密資產比特幣和以太坊正以歷史性的速度退出。

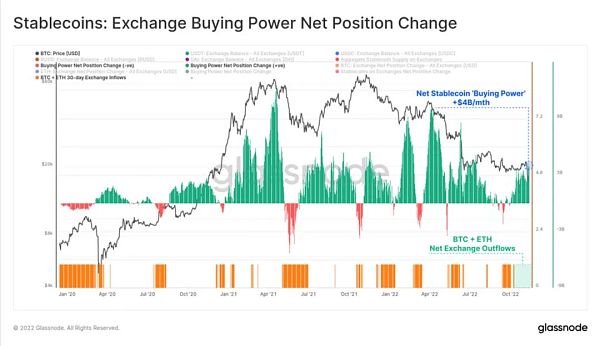

從這裡我們可以看到,總體上,穩定幣在交易所的淨購買力增加了40億美元/月。這表明,儘管市場動盪,投資者似乎更傾向於持有無信任的BTC和ETH資產,而不是中心化實體發行的穩定幣。

這是一個相當有趣的信號,可以被認為是對底層資產有信心的建設性信號,也是市場在自我託管中尋求安全的一個案例。

“

比特幣餘額激增

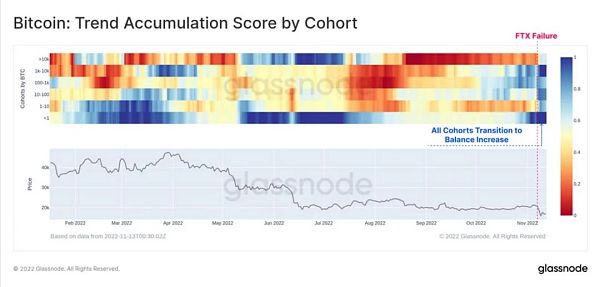

隨著如此大量的比特幣流出交易所,我們可以看到在所有錢包群中,FTX事件引發了投資者行為的明顯變化。鏈上錢包在FTX崩潰期間經歷了淨餘額增長。對於一些群體來說,這是一個180度的轉變。

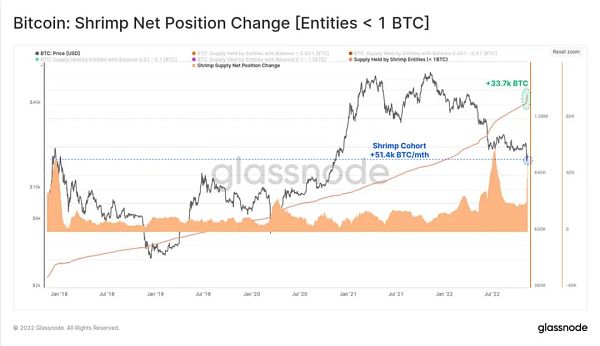

持有BTC<1的錢包僅在本週就增加了3.37萬BTC,30天內增加了5.14萬BTC。這一水平的餘額流入在歷史上排名第二,超過了2017年牛市的峰值。

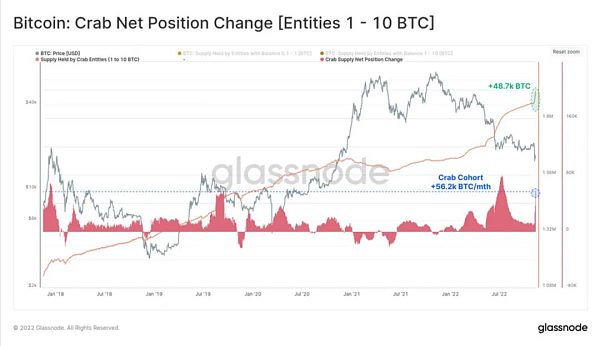

擁有1到10個比特幣的錢包群體同樣激進,從交易所撤出了48.7萬比特幣,收購率接近2017年的牛市峰值。持有少於10個比特幣的實體現在控制著超過15.913%的流通供應,這是一個令人信服的歷史新高。

持有10到1000BTC的錢包群體通常被稱為Fish和shark。這個隊列反映了具有高淨值個人、交易公司和機構投資者數量級餘額的實體。

在經歷了幾個月的緩慢增長後,本週該隊列的餘額顯著增加了7.8萬BTC,這是該隊列歷史上最大的7天餘額增長之一。這可能在一定程度上反映了一種“先退出,以後再問問題”的心態。

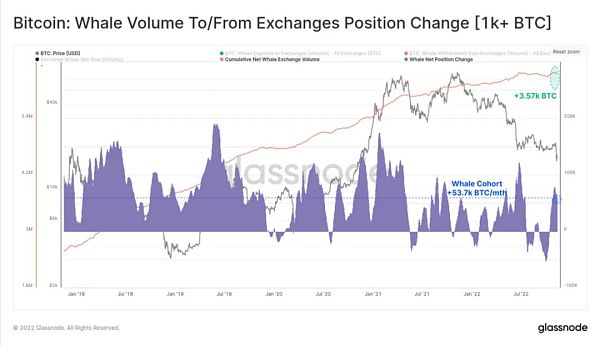

對於擁有>1000 BTC的鯨魚用戶,我們只考慮直接流入和流出交易所的代幣。這是為了更好地反映這些大型實體的真實投資者活動。鯨魚玩家最近幾週實際上是淨積累者,30天的餘額變化為+5.37萬BTC。

然而,他們在本週的網上參與比其他群體低一個數量級,餘額僅小幅增加了3570BTC。

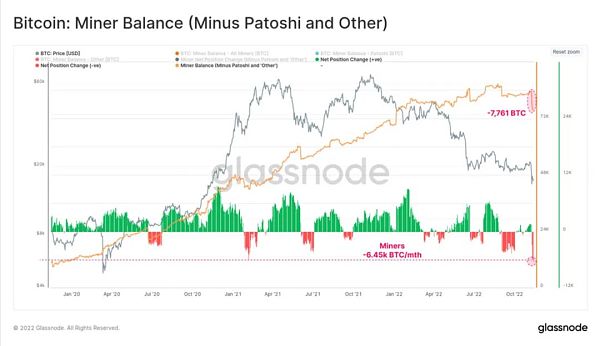

最後,在餘額變化方面還有比特幣礦工。這已經是一個陷入困境的行業,由於最近的比特幣價格下跌,他們承受著極大的壓力。隨著算力價格跌至歷史最低點,礦工們本週被迫清算約9.5%的國庫,賣出了7760枚比特幣。這是自2018年9月以來礦工餘額最嚴重的月度下降,顯示了比特幣礦工的順週期特性。

“

HODLer的決心

在最後一部分,我們將介紹比特幣HODLer的反應,以確認是否有明顯的信念喪失。考慮到FTX崩盤的影響規模和深遠後果,如果說哪個時刻是HODLer對該資產失去信心的時候,那麼可能是現在。

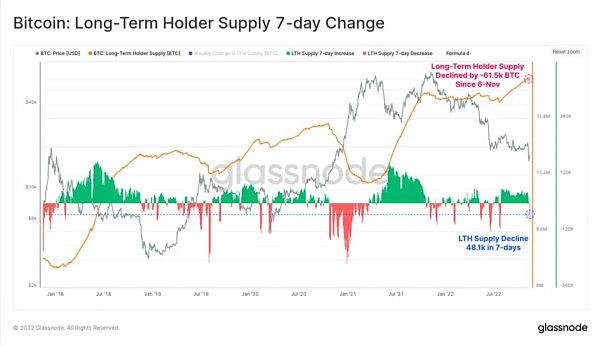

自11月6日以來,長期持有者的供應(也就是統計學上最不可能被賣出的)已經下降了6.15萬BTC。在過去的7天裡,大約有4.81萬比特幣被賣出,這當然是一個不小的事件。然而,考慮到上述餘額變化的規模,並與歷史先例進行比較,這還不足以推斷信念的普遍喪失。然而,如果這種情況發展成LTH-供應的持續下降,則可能表明情況並非如此。

下面的圖表展示了超過1年的每周復活供應量總和的4年Z-Score。在過去的一周中,9.745萬枚幣齡超過1年的比特幣已經被賣出,並有可能返回到流動性循環中。

這代表了4年+0.83的sigma移動,這點值得注意,但還沒有達到歷史規模。與LTH供應一樣,這是一個值得關注,以防它發展成一個持續趨勢的指標。

本週,每個比特幣的平均壽命也攀升至略高於90天,是9月至10月低波動環境中觀察到的三倍。舊幣的賣出增加值得注意,這與以前的投降式拋售事件,甚至2021年牛市獲利回吐期間看到的峰值一致。

持續的上升趨勢或休眠水平的升高可能表明更廣泛的恐慌已經在HODLer群體中紮根。

最後,我們可以回到4年Z-Score,但這次關注的是每coindays destroyed(CDD)總和。從這裡我們可以看到,在經歷了漫長的比特幣供應極度休眠期後,本週coinday銷毀量達到了高於平均值的+1.9個標準差。本週共有1.65億個coinday被銷毀,這相當於持有1年的45.22萬枚比特幣被賣出。

總的來說,HODLer群體中肯定出現了一定程度的恐慌。然而,考慮到情況的嚴重性,這可以說是預期的結果。更值得關注的是這些峰值是否會在未來幾週內降下來,這將表明這次的震盪更像是一個“事件”,而不是一種“趨勢”。

另一方面,舊幣賣出的持續增加和LTH供應量的下降將是明確表明信心可能正在更廣泛地喪失的警告信號。

總結與結論

FTX的崩潰意義重大,是該行業真正的恥辱。如果一個平台的用戶發現自己被困住、委託給託管人的資金丟失了,這是一個非常可怕的事件。不幸的是,這是一場森林大火,也是一場最終要發生的去槓桿化事件,按照傳統,比特幣和整個行業將會反彈得更強。

在這個充滿挑戰的時代,我們希望我們的每一位讀者都能取得最好的成績,並對這個經常經受考驗的行業的決心保持極大的信心。在這樣的時代,要像比特幣一樣具有彈性、穩健且勢不可擋。機會之路就在眼前。

就像過去所有類似的災難一樣,時間和奉獻將治癒創傷,這個真正的自由市場將從錯誤中吸取教訓,變得更強大,並比過去更具韌性。