原文作者:Zixi.eth

又到了一年尾聲,我們來嘗試總結2022 發生的故事,並來看看2023 可能發生什麼。 2022 是一個高開低走的一年。年初時以太坊雖然跌到3800,我們依舊能看到鏈上的交易熱情以及NFT 市場的火爆。但是經歷了Luna 崩盤和FTX 崩盤以後,整個市場開始萎靡不振,並且沒再出現很新的敘事方向。

文章分為三個部分,主要講解今年看好的什麼被打臉了,明年看好什麼以及明年還需要觀察什麼。

1.今年看好的什麼被打臉了?

1.1 NFTFI

NFTFI 其實是大家在年初給予厚望的一個賽道。基於NFT 在年初時的狂熱,無數圈外人前仆後繼的沖向NFT 這個火熱的賽道。年初無數大佬們為BAYC 豪擲千金(100E+);猴地的gas war 恐怖到一次mint NFT 的價格要2E 以上。在單個藍籌NFT 地板價10E 以上時,人們開始思考,如此高昂的價格,怎麼才能讓普羅大眾們參與呢?

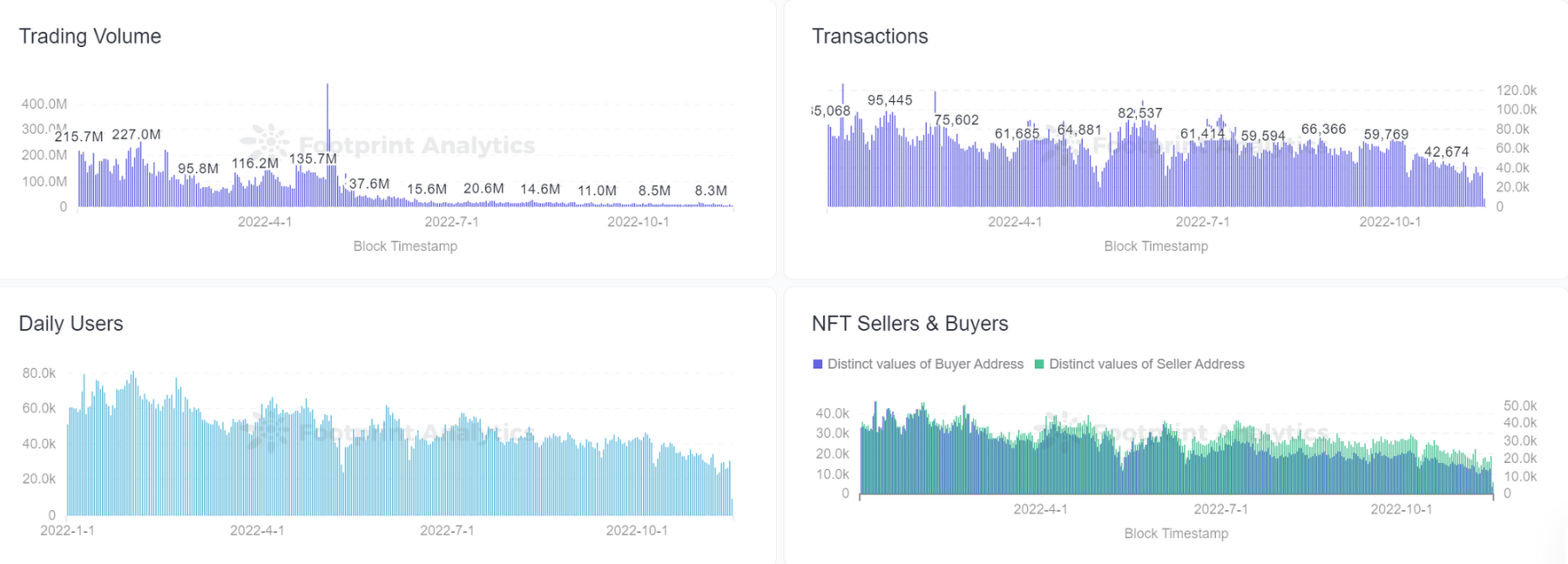

圖1:Opensea 今年交易DAU,交易次數,交易量等呈現頹勢

圖2:NFT 指數

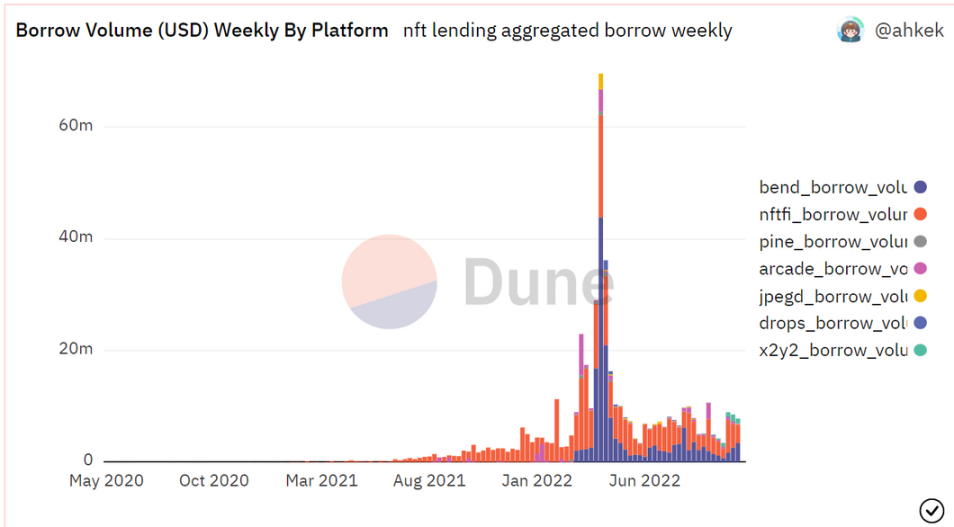

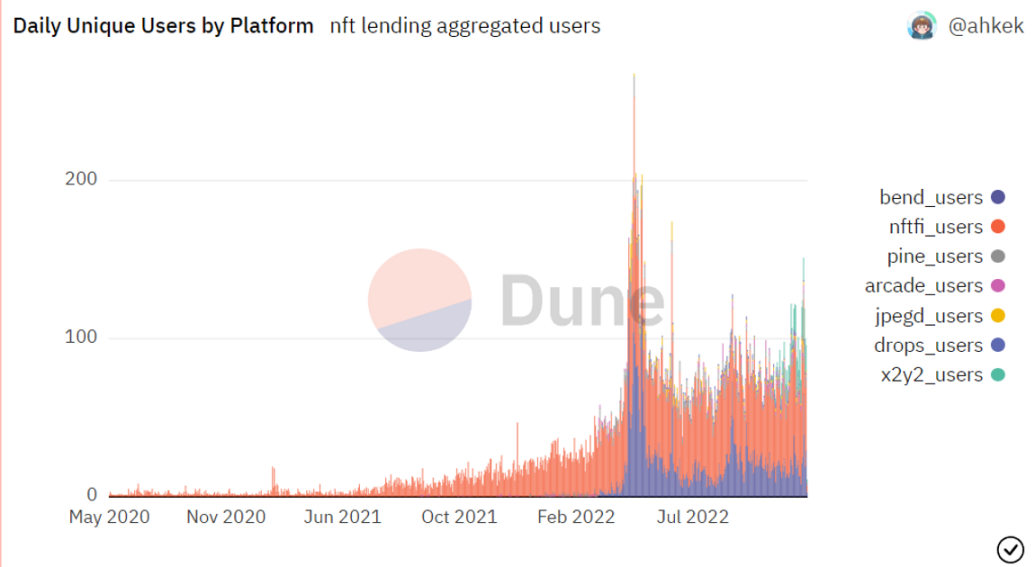

因此在年初時,大家對於NFTFI 這個賽道充滿了熱情與期待。大家希望這個賽道不止出現P2P, P2Pool 等借貸交易,降低加入門檻也成為了大的方向。因此我們在今年也看到了指數交易,碎片化,眾籌,先買後付等新概念。今年上半年partybid 等開始出現眾籌模式,Cyan 等開始出現NFT 的BNPL。讓我們以相對市場空間較大的NFT 借貸為例。如果單看借貸量,整體的借入量在下5 月後基本不變,其中BnedDAO 和NFTFI 貢獻了一半以上的借入量。但實際上,讓我們觀察一下平台的使用人數,這個市場加起來的日活也才是100 左右,覆蓋的人數還是太太太小了。日活和交易量的受限部分來源於NFT 市場的熱度下降。

再講個冷笑話,為什麼BAYC 的E 本位從ATH 到至今的跌幅(66%)會比ETH 的U 本位跌幅低(75%)呢?原因是流動性不好,都沒人願意頻繁買賣體現市場上的真實價格,當然價格跌不下去。那為什麼最近會從70ETH 的地板價跌到50ETH 呢?是因為有些holder 要變現,只能壓低價格希望有人買,最終預言機投餵價格觸發清算點,導致一堆大猴子清算,所以死亡螺旋開始了。都已經到需要靠連環清算才能有效下跌,產生足夠大的交易量,足以見得流動性差。

因此人們今年對於NFTFI 的發展過於樂觀,但今年的Sudoswap 確實讓市場感到煥然一新。

圖3:NFT 借貸市場Borrow volume

圖4:NFT 借貸市場DAU

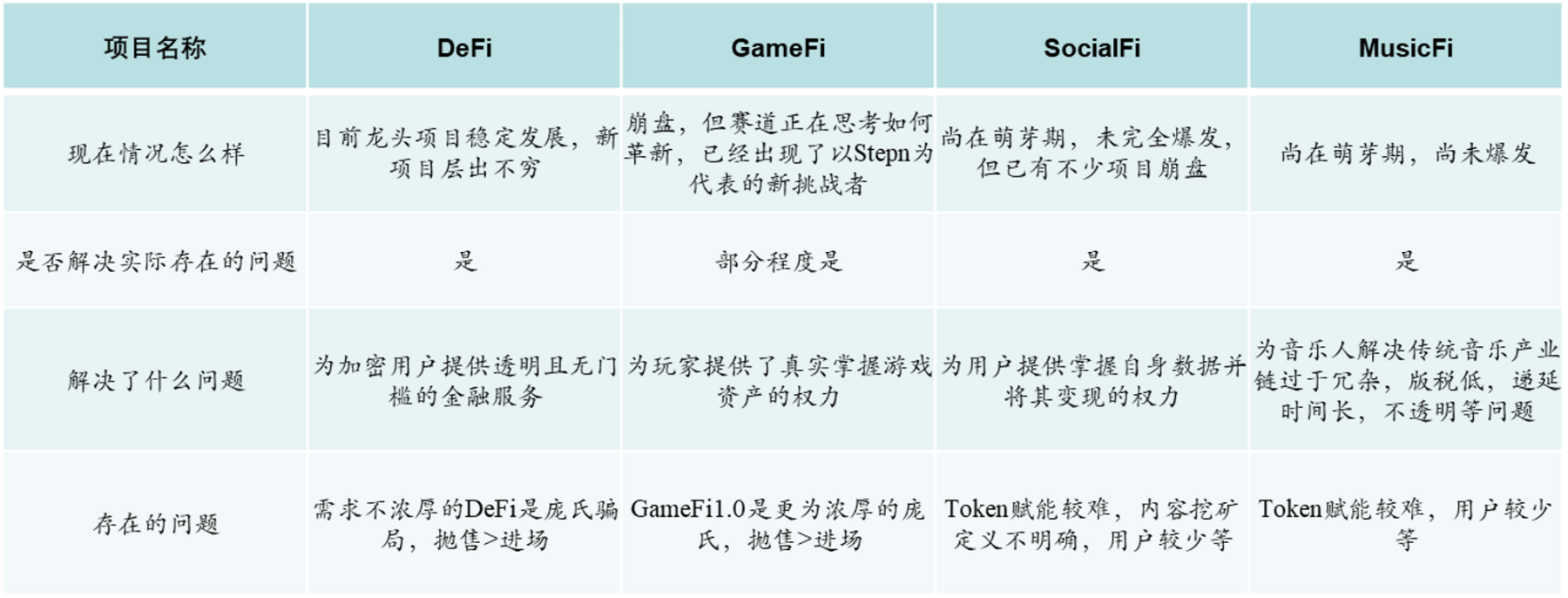

1.2 SocialFi/MusicFi 等偏C 端應用

我們暫且先不談區塊鏈的基礎設施現在到底是否足夠支撐鏈上的社交/ 音樂產品。過去已經出現了例如deso 這類專門支持社交的底層公鏈,但其發展不盡如人意,核心還是在於生態和用戶側並沒有搭建起來。 SocialFi 的邏輯不同於DeFi 和GameFi,但和MusicFi 部分有異曲同工之處,均是基於對大V/ 音樂人的用愛發電從而購買相關粉絲Token/NFT。 SocialFi 的邏輯簡化成——大V 想要變現自己的社會資本(獲得token),那麼就需要耗費時間和金錢成本證明自己社會資本的價值(POW 工作量證明)。類似於BTC/ETH 的邏輯,這也說明基於區塊鏈的Web 3 是非常適合SocialFi 發展的。即SocialFi 的本質可以理解為大V(或者是個人)通過自身的影響力在基於區塊鏈技術下,一方面打造自己的社交資本(也就是個人的品牌名聲),另一方面為自己的粉絲們謀取福利。

但正是因為上述的邏輯,導致SocialFi 現在也存在較大的問題:1.想要去中心化的社交,但是本質上做不到去中心化(少數名人能帶來非常強大的社交壟斷) 2.對於社交平台來說,內容挖礦非常難定義。 3.對於社交平台以及代幣發放平台而言,平台代幣價值的賦能比較重要。 4.用戶較少。目前SocialFi 要發展依然需要很長的道路要走,其賽道規模還小,機制還相對原始,Web3 的原住民也較少,願意使用產品體驗不太好的SocialFi 用戶少之又少。

MusicFi 賽道的問題依舊存在:1.從用戶端來看,整個Web 3 的用戶還是較少,願意花本就有限的時間聽Web 3 音樂的用戶更少,願意花真金白銀購買沒有版稅的NFT 的用戶就少之又少。本質上要依靠限制的內容搶奪用戶有限的時間還是非常困難。 2.從IP 端來看,缺乏以Taylor Swift、周杰倫等頭部明星的帶動,目前的Web 3 音樂家相對長尾。但我們今年也看到了以汪峰為代表的個別頭部明星嘗試涉足web3 音樂。 3.從項目端來看,不少項目方的經濟模型不夠完善,token 的賦能很弱,整個項目更像是「我創造了這個環境,用戶要這個需求,所以我發了個幣」。具有強社交性質的音樂項目類似於SocialFi。當SocialFi 的項目代幣賦能很差並採取內容挖礦開始冷啟動時,後果就是用戶開始無限制的創造垃圾內容,陷入挖提賣的死亡螺旋。因此當音樂項目開始Listen to earn 和Create to earn 時,如果不賦予token 合理的價值,死亡螺旋也會是最後的結果。

圖5:社交和音樂同defi 和gamefi 的橫向對比

1.3 跨鏈橋

去年市場上普遍把跨鏈橋當成核心的基礎設施來看待,這也非常顯然,畢竟去年的公鍊格局是一超多強,新公鏈層出不窮。市場上存在BSC, Luna, Solana, Tron, Avalanche, Polygon, Harmony 等眾多公鏈。由於中心化的官方跨鏈橋存在信任問題,且可拓展性相對較差。因此高可拓展性的Anyswap, cbridge 為代表的第三方跨鏈橋開始在去年和今年年初蓬勃發展。

但今年發生了什麼呢? Luna 崩盤,Terra 公鏈沒了;FTX 崩盤,Solana 受創;Aptos 和Sui 並不受玩家買單;鏈上TVL 下降,一來受token 價值下跌,二來大跌,開始清算(另一方面竟然還存在著Solana 上近七成的TVL 重複計算這麼抽象的故事)。再加上跨鏈橋天生的合約複雜,導致成為黑客的溫床。再看一組有意思的數據,根據Chainalysis 近日發布的報告顯示,跨鏈橋攻擊事件被盜金額佔2022 年被盜加密貨幣總數的69%,損失達20 億美元。今年已經發生13 起跨鏈橋攻擊事件,包括最近損失1.9 億美元的Nomad 跨鏈橋攻擊事件,以及今年3 月損失高達6.24 億美元的Ronin 跨鏈橋攻擊事件。多鏈從去年共存,一超多強的競爭格局,逐漸變成了ETH+BSC+Tron 寡頭壟斷格局。

跨鏈橋是公鏈中最重要的基礎設施之一,但是對於投資者而言,由於黑客的存在,因此可能並不是一個很賺錢的生意。但不否認,市場上出現了LiFi, Chainge,Dbridge 等優秀的跨鏈聚合器,降低了用戶和投資者的使用和投資風險。但(跨鏈)聚合器這類較低門檻,競爭激烈的生意,但又是高頻度使用的工具,能否給投資人帶來超額收益?值得大家思考。

圖6:今年20 億美金在跨鏈橋中被黑

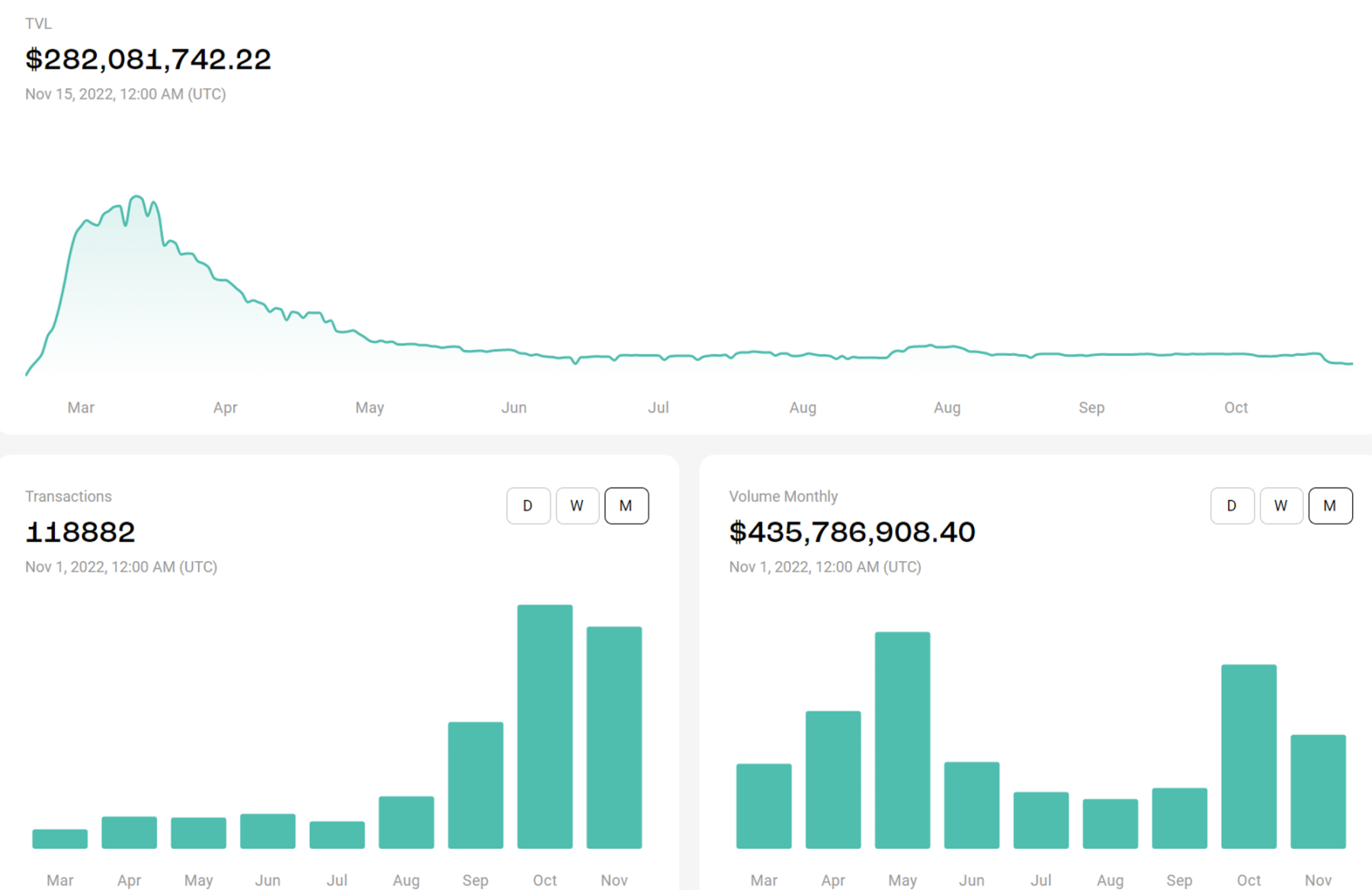

圖7:Stargate 的交易數量逆勢走高,交易量逐漸降低

2.明年我看好什麼?

2.1 合規監管

在講合規和監管的問題之前,我先分享一個小故事。

在今年34 月的時候看了一個項目,做的是跨鏈橋,這個跨鏈橋有一個特點就是需要KYC。年初的時候我沒辦法理解鏈上dapp 需要KYC 這件事情,畢竟區塊鍊是一個抗監管的世界, 加上KYC 總覺得失去了區塊鏈的精神。但是當面談過以後,我理解到了項目方為什麼需要KYC。這是一個大的傳統金融做市商做的跨鏈橋項目。他們在傳統股票等市場做市的資金體量極其龐大。他們在近期也非常看好整個crypto 賽道,開始嘗試用一部分資金在鏈上和鏈下做市。鏈下做市已經很捲了,因此他們嘗試開拓鏈上做市空間,但是多鏈會導致資金分散。在他們的日常做市中,需要流動性在不同鏈上移動。如果使用CEX,那麼龐大的資金體量會導致每日充提幣達到上限,且中心化的跨鏈存在些許信任問題(結合FTX 的事件來看,這真是深謀遠慮)。如果使用跨鏈橋的流動性跨鏈,跨鏈橋的池子很小,跨鏈存在較大的滑點和磨損;如果自己往池子裡添加流動性,把自己乾淨的錢和不知道哪裡來的可能是黑錢的池子混在一起,且不定期被黑客盯上割一把,必然會受到監管的問題——大的傳統做市商受到SEC 的強監管,他們完全沒必要為了目前crypto 做市的蠅頭小利而被監管的鐵拳頂上。

那麼有沒有一種方法既能讓我繼續在crypto 裡面做市,又能避免上述講的所有問題且符合監管呢?

KYC。通過KYC 後,做市商可以自己扔錢進去做流動性,同時也歡迎其他KYC 後的機構和個人一起和進來放流動性。一方面降低跨鏈磨損,另一方面也迎合了監管的需求,可以讓更大體量的傳統金融做市商進場一起開拓鏈上做市這塊暫未完全開發的土地,把蛋糕一起做大。今年6 月Tornado cash 被美國財政部製裁以後,我更加堅信了合規和監管的必要性。到了現在這個階段,區塊鏈整個市值沒有一半的蘋果公司大,我們不僅是需要完善infra,更多的是把C 端和Old Money 的傳統金融機構帶進來,一同把市場做大。

因此伴隨監管這個方向,市場上開始出現了以KYC 服務為導向的項目。例如通過ZK DID 的方式,用戶利用自己的信息在鏈下通過自己的設備以ZK 的方式生成ZK-Proof,隨後只需要通過Proof 即可驗證是否為白名單的用戶。例如某一天監管的鐵拳砸向Uniswap,要求Uni 不得為俄羅斯,伊朗以及朝鮮的用戶提供服務。某種可行的辦法就是Uni 和KYC 服務商合作,用戶必須出示自己的zk proof 證明自己不是以上國家的公民,才能使用Uni。一方面ZK proof 保護了用戶的私人信息,另一方面也獲得監管的認可,讓Uni 的錢更乾淨,更合規,更可能吸引傳統機構進場。

2.2 開發者工具

先分享一個案例。 2021 年Alchemy 得益於牛市的狂歡,2021 年4 月B 輪估值僅5.05 億美金,從這輪披露的數據來看,客戶數量8 個月增長97 倍,企業數量在2021Q1 一個季度翻倍,來自於NFT 業務增長超過13 倍;2021 年10 月獲得C 輪投資,估值$35 億,創始人表示「業務增速遠高於估值增速」;僅3 個月後,2022 年2 月估值達到$102 億美元,團隊表示「從10 月份close 到現在,user base 增加了50%」。 Alchemy 在一年之內估值翻了近20 倍,且客戶、業務、服務的開發者和社區均體現大規模增長。

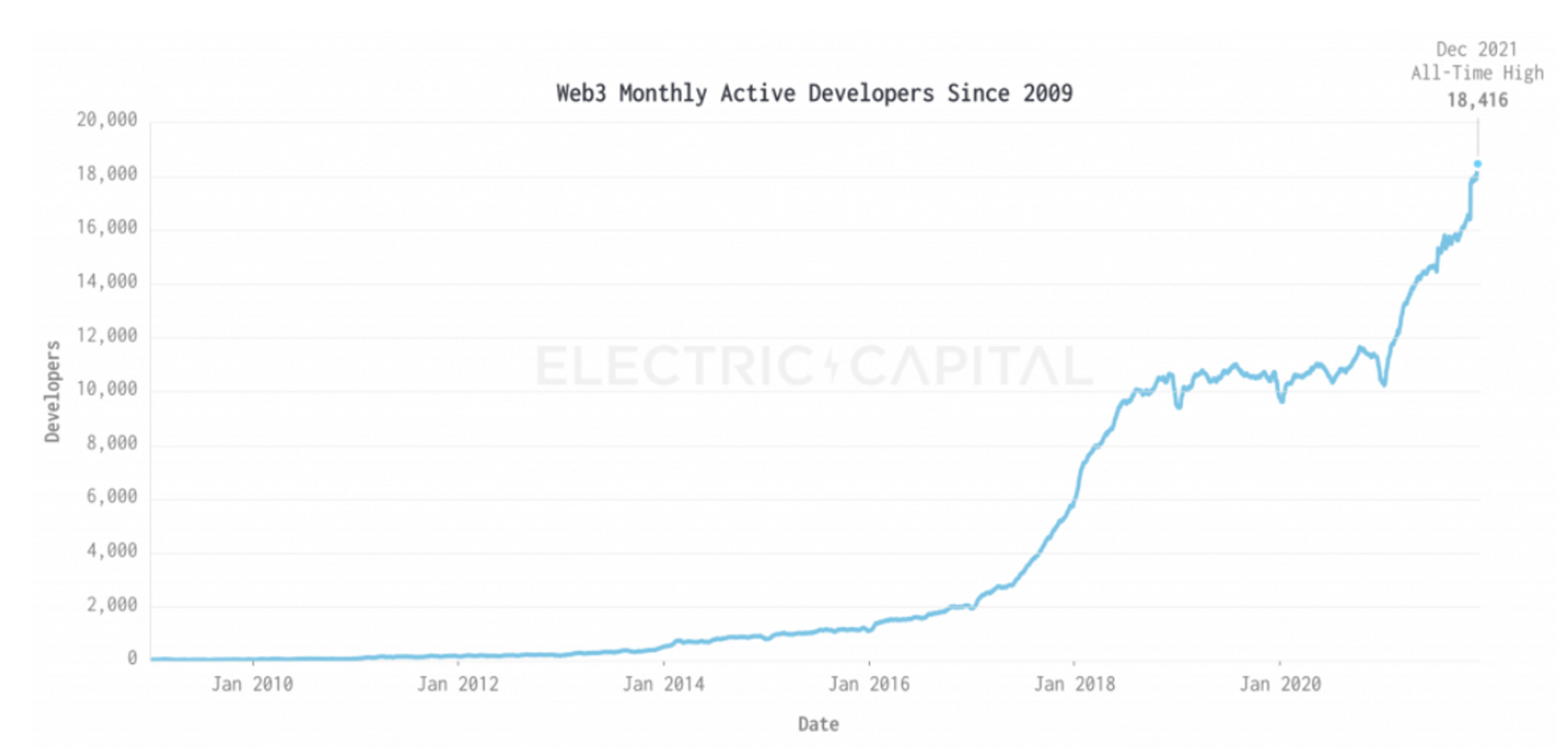

在2021 和2022,我們看到了很有意思的現象——越來越多的web2 開發者對crypto/web3 世界產生了很大的興趣。根據Github 統計,2021 年底全世界web2 工程師大約是7300 萬。而根據Electric Capital 數據,截止2021 年底,web3 月活工程師僅有1.8 萬,滲透率不到0.025%。從2021 年的領英和ok 的統計數據來看,測試工程師和密碼技術專家是增長最快的兩個職業之一。疊加目前美中印新等地互聯網大廠開始慢慢裁人的現象,越來越多的web2 工程師開始尋求下一個風口。根據相關傳聞,「僅在灣區,目前就有3000 名左右的華人web2 工程師尋求新機會」;由於國內經濟形勢下行,國內越來越多的互聯網大廠工程師,尤其出自字節和騰訊,開始了自己的web3 之旅。因此從數據上來看,2 dev 的市場,是一個可能比2C 更性感,方向更確定的增量市場。

圖8:web3 月活工程師數量

圖9:全球區塊鏈領域增長職業方向

我們以JSONRPC 和API,這個開發者和Dapps 打交道最多的市場之一舉例子。 RPC 本來就不是一個有壁壘的市場,任何項目方或者是個人都可以自建全節點,為自己的項目提供全鏈數據。但這就伴隨著高昂的固定成本以及每個月的運維成本,對於項目方而言就是每月起步10000U,而且自建節點可能還面臨維修等複雜的運維問題,得不償失。因此RPC 業務會不斷中心化,這也解釋了Alchemy,infura 等節點提供商的規模快速擴大,這本質上就是一個馬太效應會非常高的市場。此外,市場上還有quicknode,Infstone 等優質的節點供應商。 RPC 就是一個很卷的賽道。此外,在RPC 的基礎之上,服務商可以利用自己強大的工程落地能力提供雲數據庫(datacloud)以及API。在提供雲數據庫方面,在今年已經出現了去中心化/ 中心化的多鏈實時數據庫,開發者們不再需要花很大的成本和時間來解析鏈上數據,只需要用SQL 調出,專注開發產品即可。此外,開發者們還存在著眾多的千奇百怪的API 需求,在很大程度上影響了產品的進度開發。如果有一款產品擁有多鏈實時數據庫,開發者能夠自主調用數據組合API,那將滿足開發者們的長尾需求,且極大降低眾多開發者們重複造輪子的時間。在今年下半年,該類產品在今年年中開始融資,新派Infra 競爭者——海外的Space and time, Goldensky 和國內的Chainbase 等,正在同老牌Infra-Alchemy Infura Instone The Graph 等逐鹿中原。

此外,市場上出現了一批數據分析工具產品,除了比較全能的dune, footprint 等,還有更細分領域的數據分析工具,例如專門針對於defi,NFT,gamefi,公鏈,融資數據,鏈上黑白名單等,如defillama 以及tokenterminal 等,其變現手段無非是SaaS 訂閱亦或是API 接口調用,均或多或少存在商業化變現的問題。細分領域的數據庫可以將自己的細分領域清洗好後的數據庫接入space and time, chainbase 等更general 的數據庫。一來general 的數據庫可以完善自己的數據,二來精細化/ 細分賽道的數據庫可以增加自己的變現渠道,相當於精細化數據庫把擁有更多開發者和生態對接的general 的數據庫變成一個API Marketplace,隨後進行收入分成。

3.明年還在觀察什麼

3.1 DeFi

受到FTX 和Babel 等的影響,CeFi 再一次成為眾矢之的。我們先舉一個例子,來闡述黑盒子操縱的資管類CeFi 到底存在什麼問題。 CeFi 吸引用戶本質上是依靠APY。如果市場上兩家大機構X 和Y,X 打出5%APY 的收益吸引用戶,Y 打出6% 的APY。如果X 和Y 的branding 都差不多,且背後backer 也差不多,用戶大多都會去選擇Y 存款,畢竟APY 高。但是X 就會因為市場競爭和收入等問題,為了獲客,只能加大到6.5% 或者是7% 吸引客戶。看似不高昂的APY 在牛市期間其實無傷大雅,CeFi 機構內強大的trading,quant 和結構化產品會讓機構獲得遠高於5%-7% 的收益。但問題在於一旦市場變化過大,且CeFi 機構不例外存在著加槓桿的情況,遇到312,519,以及Luna 事件,交易員還沒來得及調整倉位就容易被市場暴跌帶走。這就導致了近期市場FTX 和Babel 的巨星隕落。如果用戶知道高昂的APY 來自哪裡,那上述獲客問題能解決嗎?

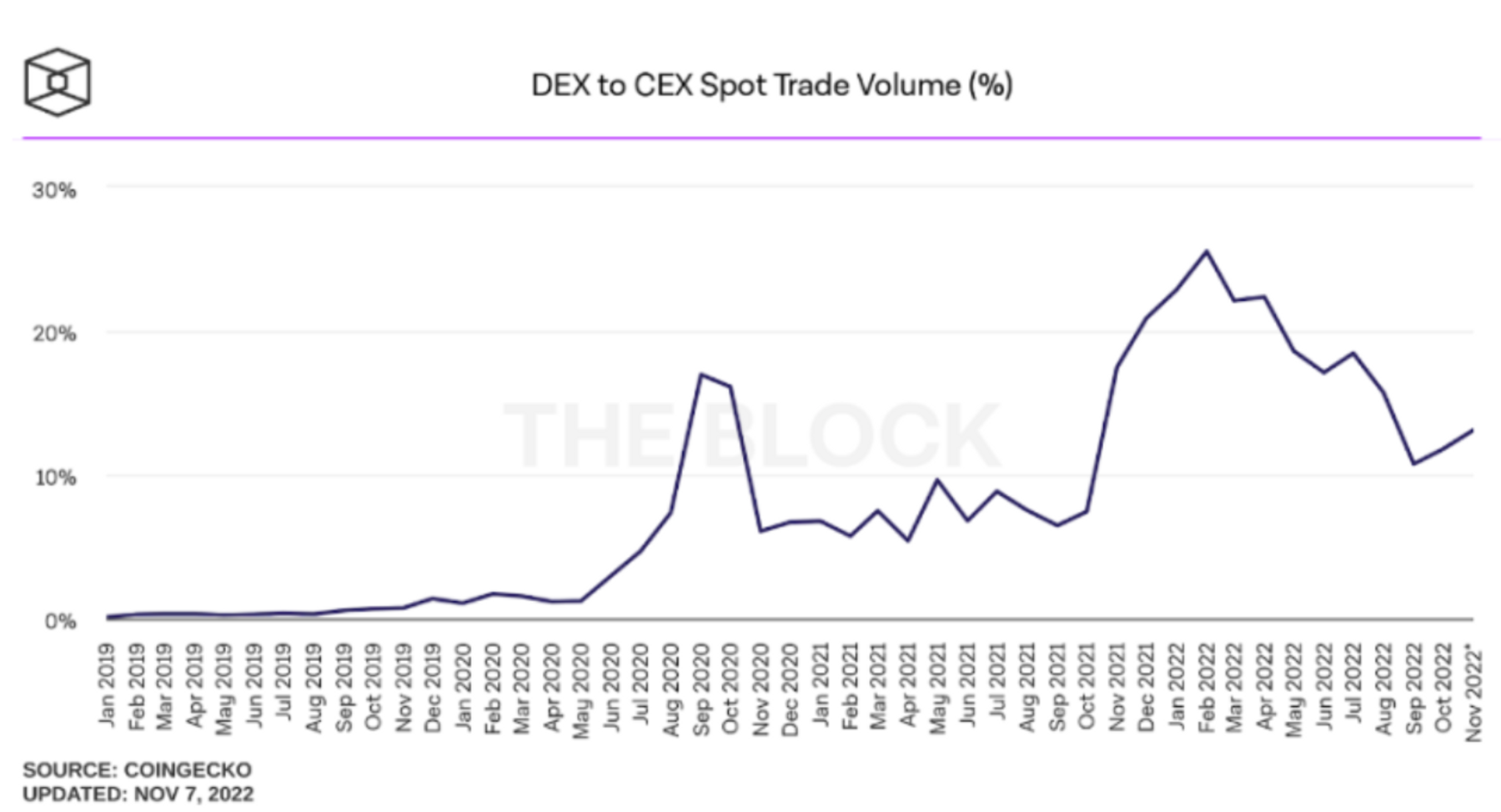

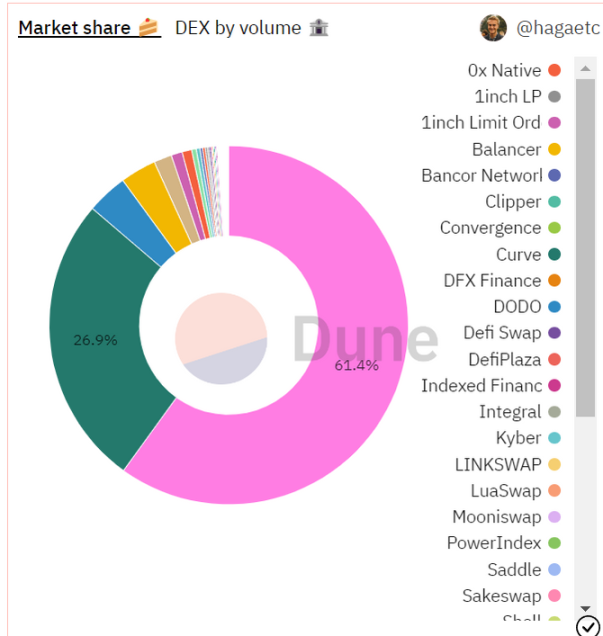

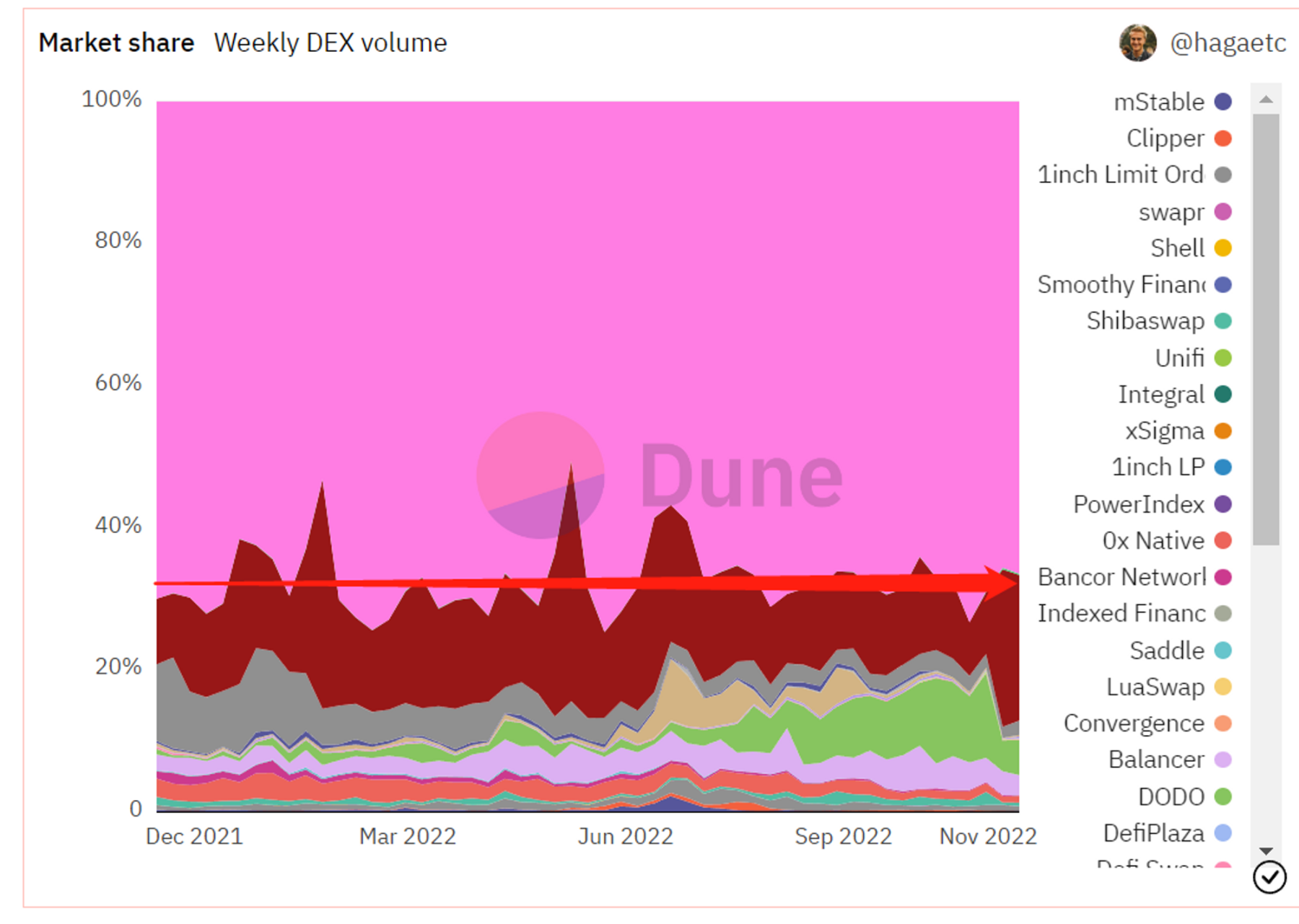

因此DeFi 在近期又重回人們的視野。我們看到在近期,DEX/CEX 現貨交易量之比穩定在了15%,相對於年初牛市時回落了40% 左右,畢竟現在深熊,整體鏈上活躍度很差。但現在從鏈上交易量來看,61% 來自Uni,27% 來自Curve,9% 來自Dodo。從衍生品交易價格的投餵來自Dex,衍生品交易的流動性來自於Dex 等角度來看,現在DEX 更像是整個DeFi 的基礎設施。雖然Dex 模型在不斷創新,但不可否認的事實是Uni 的市佔比在今年一直穩定在70% 左右。這可能來源於用戶/ 鏈上做市商/trading bot 交易路徑的依賴以及uni 的深度優勢。

受益於CeFi 今年的風評,政治正確的DeFi 明年是否能有明新方向跑出?這還需要觀察。

圖10:Dex/CEX 現貨量對比

圖11:DEX Market share

圖12:Weekly DEX Market Share

3.2 企服賽道

企服賽道也是一個很有意思的方向。現在區塊鏈的startup 越來越多,在早期靠excel 管理問題還不大,但是伴隨人員的增加,收入支出的增長,精細化的管理愈發重要。而和實體公司不同,crypto start up 很多收入支出均是在鏈上進行,導致傳統的SaaS 工具並沒有很好的適配。在北美市場,已經出現了區塊鏈企服公司,例如流支付協議Zebac(2022 年3 月獲得了2800 萬美金的融資),開發人員管理Convex(2022 年4 月獲得了2600 萬美金的融資),財務管理Meow(2022 年7 月獲得了2200 萬美金的融資)。雖然方向很有趣,但是這是一個大的賽道嗎?一個月月費1000U,假設乾了一段時間市場上有1000 家區塊鏈早期公司使用產品,那麼收入也才1,000,000 美金每月。一年收入頂了天2000 萬美金,拿納斯達克SaaS 公司的PS 標準15-20 來計算,那麼也才是4 億美金的天花板。且不談要花多長時間才能BD 下1000 家公司,以及是否能有1000U 每月每家的收入。 Convex 一次拿了2600 萬美金的融資,估值最少在1.3 億美金-2.6 億美金,那麼對於投資人的回報可能還是有限。

企服賽道的天花板還需要觀察。

3.3 流量賽道

流量賽道是一個老生常談的話題了,通常指遊戲、錢包、音樂以及社交等流量進入的賽道。

在遊戲賽道,今年眾多大廠(Funplus,光子遊戲,育碧等)已經開始慢慢佈局探索web3 遊戲,但至於玩家是否願意買單,還需要進一步觀察。

對於社交而言,我們已經看到了騰訊,Meta,Twitter 等大膽探索web3 社交,一些新的web3 社交產品,例如debox 等以及一些社交搜索協議例如lens, rss3,mask 等。我們很期待在下一個牛市,web3 能有自己的社交平台,這個社交平台能夠吸引足夠多的新人進圈,慢慢轉化用戶。

對於錢包而言,今年出現了AA,ERC4337 為代表的「新概念」。但仔細一想,社交恢復,補貼gas 等這不就是炒冷飯嗎? argent,loopring 等錢包幾年前其實就已經實現了現在4337 AA 合約錢包的類似能力,但依舊沒跑出來。本質上還是由於創建錢包需要gas 費,社交恢復邏輯上就是有bug 且麻煩,不兼容其他DAPP 需要BD 等特點,所以發展的舉步維艱。但大家相信錢包作為流量入口這個事實,因此我還是想觀察到底是什麼樣的錢包能在明年後年的市場恢復中佔據一定的市場空間。

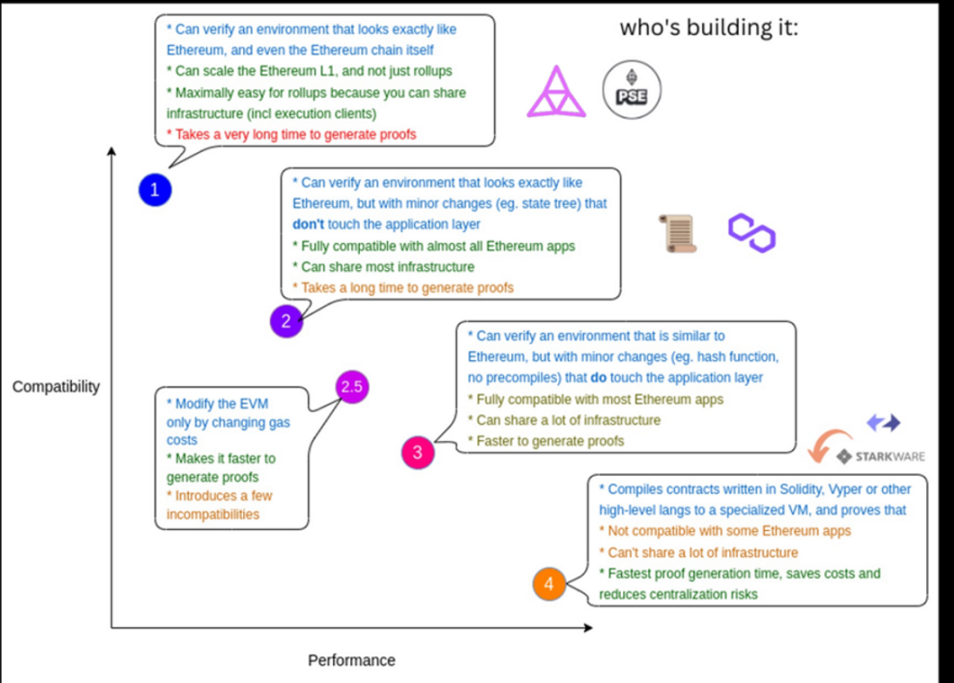

3.4 layer2

layer2 在2022 年是一個很棒的方向。我們今年看到了type3 zkevm 的Scroll 正在努力轉向type 2.5 或者是type2;type4 的zksync 開始逐漸轉向type3 zkevm,並推出了zksync 2.0; type1 zkevm 的Taiko 的測試網也上線。但實際上,一個真正好用,能使用的zkevm 離我們還有點距離。之前在NTU V 神的講座中,我曾向Vitalik 提問過關於zkevm 離我們真正的距離。如果我們要做到真正的type 1 zkevm,可能還需要10 年,期間我們不僅要克服算法上的不足,大量優化電路算法,我們還要依靠穩定後的電路算法來設計Asic 礦機,加速proof 的生成。目前生成一個type1 zekvm 的proof 的時間在一個小時左右,雖然不影響正常使用,但一旦涉及到跨鏈以及提幣時,就會影響用戶體驗。

總而言之,在目前模塊化公鏈逐漸成為共識的情況下,L2 的定位越來越重要。在Starkware 的基礎上,我們還可以迭代出針對於L3 和L4 的app chain。雖然理論很美好且以太坊市佔率逐漸走高,但是l2 的技術落地還需要時間,生態建設也需要時間。

圖13:不同類型的zkevm

最後再放一張今年的加密世界的月曆,哀民生之多艱。

圖14:crypto 世界2022 年月曆

受限於篇幅大小,不再後續做過多贅述。其實還有很多的可能性,例如以知識圖譜為代表的的新賽道——可以用來追溯entity 而不再是地址,這是一個新思路;鏈上廣告,通過激勵用戶投餵數據給ML/AI 來生成模型,最後用算法精確分配廣告給用戶(web3 字節);隨著web3 遊戲和音樂爆發,web3 通過散戶閒置的機器提供算力的雲渲染是否能成立;新的decentralized wireless 能否改變傳統運營商的模式。

但今年的不少故事其實都繞不開炒冷飯,近半年已經沒有太多新概念,希望2023 年能出現新的敘事方向。