作者:Daniel Li

FTX爆雷引發市場連鎖反應在交易所接連上演,且有愈演愈烈之勢。最近灰度比特幣信託(GBTC)負溢價升至歷史新高,可能成為行業下一個“雷區”,市場恐慌引發了新一輪大規模提幣運動,在這輪提幣運動中,大眾出於風險考慮越來越多的人把交易場所選在了去中心化交易所,近期去中心化交易所Uniswap代幣UNI的逆勢上漲也在一定程度上表明,公眾對於去中心化交易所越來越看重。那麼去中心化交易所能否通過本輪危機取代中心化交易所,以及去中心交易有哪些價值,讓我們通過本文來一探究竟。

FTX事件引發CEX信任危機

11月11日,曾經的加密交易所巨頭FTX宣布申請破產保護,公司CEO Sam Bankman-Fried(SBF)也宣布辭職,然而由其引發的連鎖反應卻並未隨著FTX破產清算而終結,反而有了愈演愈烈之勢。作為全球加密幣第二大中心化交易所FTX的破產,顯然要比上次三箭資本爆雷所牽連的機構和行業更廣,如果說三箭資本對於加密行業是一個重創,那麼FTX爆雷就是針對加密行業的致命一擊。

就在FTX申請破產短短的一周內,就已有多家加密機構相繼出現爆雷徵兆,數字資產經紀公司Genesis近日發布了暫停贖回和新貸款發放的公告,加密資產交易所Gemini緊接著也宣布,其面向散戶投資者的高收益產品將暫停贖回。另一家加密資產放貸機構BlockFi Inc正在為幾天內申請破產保護做準備。雖然後期各大交易所為證清白都在紛紛出示資產儲備證明,但Crypto.com錯誤轉移地址,Huobi快照後挪走籌碼,以及Gate的快照時間疑雲等等,這些也讓各大交易曬出的儲備證明遭到了用戶的質疑,FTX事件正在引髮用戶對中心化交易所的信任危機。

作為引發FTX爆雷的關鍵機構,幣安無疑在其中起到了推波助瀾的作用,無論是前期對FTX財務的質疑,主動在交易所內清退FTT代幣,還是後期嘗試收購FTX,在發現FTX巨量債務後,又撤回收購提案,幣安的這些操作讓其成為了戳破泡沫的那根手指,但它卻忘記了泡沫破裂也會炸傷手指。幣安反复無常的操作也被公眾看在眼裡,尤其是同為中心化交易所,幣安作為全球第一大中心化交易所,試圖吞掉或消滅掉排名第二的中心化交易所FTX,將傳統金融行業的資本遊戲搬到了去中心化的區塊鏈行業,幣安的此種行徑為其招來更多非議的同時,也讓越來越多的人開始對中心化交易所的未來發展產生了質疑。

FTX爆雷事件也再次向世人證明了,中心化交易所想要挪用用戶資金,幾乎是不設防的,在缺乏監管的環境下,用戶對中心化交易所只剩下道德的約束,用戶只有選擇相信才能繼續使用平台,而CEX的成功正是建立在這種無條件的信任上,當大多數人願意相信它時,那麼維持信任所需要支持的費用是極少的,一旦這種信任被打破,信任的成本就會無限放大,當平台無法承擔而破產時,這種成本就會被轉嫁到用戶身上。在Crypto 發展的短暫歷程中,這樣的歷史已經多次重複上演過,在一次次的中心化交易所爆雷中,CEX也在逐漸喪失用戶對它的信任,越來越多的用戶開始把資金轉向更加安全的機構,而DEX無疑是最合適的選擇。

FTX崩盤使用戶轉向DEX

根據Nansen 11 月14 日數據顯示,過去一周內僅Nansen標記地址從各大中心化交易所(包括幣安、OKX、Kucoin、Huobi、Kraken、Coinbase、Bitfinex 等)撤出的穩定幣就有37億美元,這些資金除去大部分轉向冷錢包以外,有相當一部分轉移到了相對更加安全的去中心化交易所(DEX)。在FTX事件發生後的一周內,全球第一大去中心化交易所-Uniswap平台內的交易量就增加了兩倍多,DEX 一周的交易額超過200 億美元。另一個去中心化交易所Curve在FTX崩盤後的第二天,由公告前一天大約7億美元的日交易額,暴漲到了13億美元,此外另一個受益者是1Inch 的DEX,僅上週就處理了超過50 億美元。

FTX 爆雷帶來的短期DEX交易數據增長帶有明顯的事件驅動色彩,但CEX信任危機將深刻烙印在當下加密市場參與者心中,正如親歷門頭溝事件的人會更信任自己掌控的錢包,用戶的不安和不信任或將成為DEX未來長期發展的動力。

DEX重要性凸顯

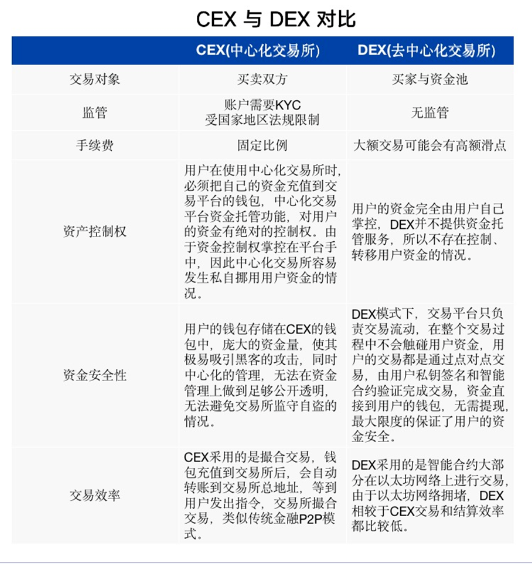

CEX和DEX是兩種不同類型的加密幣交易所,他們底層實現的原理不同,導致他們在各個方向上都有不同。從交易量和用戶規模來看CEX無疑要領先DEX許多,但自從流動性的AMM機制推出後,DEX的交易量也在快速的增長,目前除了在交易效率和費用上DEX比CEX還有明顯的差距外,在更多的方面DEX無疑更有優勢。

CEX的交易流程有點類似銀行,用戶把自己資產轉入到交易所,在交易所的背書下完成幣幣交易,最後再把資產提取到自己的錢包,在這個交易過程中,CEX收取一定的手續費。缺點是用戶的資金掌控在中心化交易所中,安全性不足,尤其是在當今中心化交易所不斷傳出爆雷的情況下,用戶對於中心化交易所的安全性普遍表示擔憂。

DEX相對CEX在交易流程上簡化了很多,如DEX省去了KYC實名認證和“轉入”、“提幣”的步驟(這兩個步驟是典型的CEX才需要的步驟)。用戶在DEX上發起交易時,使用的是自己的地址與DEX的智能合約地址交易,在整個交易過程中,平台不會觸碰用戶的資金,用戶自始至終都掌握自己的地址和秘鑰,資金的安全完全掌握在自己手上。缺點是DEX的每筆交易都需要礦工驗證,在鏈上擁堵的時候,就會需要比較多的時候才能完成交易,或者可能交易失敗。但這一問題隨著以太坊升級以及Layer2的興起正在得到緩解,DEX也憑藉其安全性成為越來越多加密愛好者的選擇。

此外隨著DeFi的熱潮,DEX已經成為了區塊鏈不可或缺的底層結構,也為區塊鏈行業帶來了更多的價值:

DEX取消交易中介,讓交易變得公開透明。傳統金融以及中心化的交易平台交易流程往往缺乏透明性,需要依靠中介執行,且中介的許多操作都不對外公開。而DEX是點對點交易市場,用戶可以繞過中間方直接交易和管理加密資產,DEX替代了銀行、券商、支付系統等傳統中介,使用區塊鏈智能合約來交易資產,並且整個交易過程公開透明。

DEX降低了區塊鏈行業的系統風險。由於交易中用戶資金不會經過第三方的加密錢包,因此DEX可以降低加密生態中的對手方風險,並且DEX還可以分散中心化交易平台錢包中的資金,以此來降低區塊鏈行業的系統性風險。此次FTX爆雷事件在中心化交易平台中引發了巨量的震盪,但在去中心化交易平台卻並未引起波動,反而促使更多的資金湧向了去中心化的交易平台,所以在抵抗區塊鏈系統風險方面DEX比CEX無疑更有優勢。

- DEX了金融的普惠性。雖然有部分DEX會基於地理位置或其他因素限制用戶訪問,但總體來說,用戶只需要接入互聯網並連接與DEX兼容的自建錢包,就可以訪問DEX的智能合約。沒有中心化交易所KYC流程,也不需要復雜的註冊流程,用戶可以使用自己的錢包地址直接登錄DEX,對於新註冊用戶非常友好。此外DEX最大的特點就是不收上幣費用,基本上,任何人都可以發行自己的加密資產,而且即便是沒有在中心化交易所上市的代幣仍然可以在DEX上自由交易,只要有供求關係即可。

DEX的運行機制

DEX有許多不同的設計模式,每個模式在功能、可擴展性和去中心化方面都各有利弊。根據DEX的協議設計可大致分為三種類型:訂單簿模型,荷蘭拍賣模型和自動化做市商模型(Automated Market Maker,簡稱AMM)。

訂單簿模型

訂單簿類型是最早出現的交易類型,這種交易方式和股票盤口的買賣一樣,每個交易者可以選擇成為掛單者(maker)或吃單者(taker):maker負責提供流taker會減少流動性,和市場上已有的掛單進行成交。交易會按照價格優先級的方式成交,所以在訂單簿模式下的交易,成交的價格都是市場最優的價格。

訂單薄交易模式的缺點是對性能和市場深度要求過高,導致DEX上的流動性不足,當代幣市場流動性不佳,即代幣的掛單很少時,Taker會面臨巨大的價差,此時小額的資金就有可能會對市場價格造成很大的影響;同時,Maker的訂單也可能很難得以成交。因此純鏈上的訂單薄DEX在DeFi領域並沒有那麼常見,目前主流的訂單簿DEX包括0x、dYdX、Loopring 以及Serum。

荷蘭拍賣模型

荷蘭拍賣是一種減價拍賣的模式,具體來說,該模式是在固定的一段時間內,先收集賣單再開始拍賣。通過不斷降低報價促成買家完成交易,幫助流動性缺乏的代幣發現價格,減少礦工的搶先交易。

荷蘭拍賣模式的缺點是交易需要等到買家報出的數量等於全部賣單的數量,整個交易才會結束,這是一個非常慢長的過程,因此荷蘭拍賣模式並不是適用於大多數交易場景,其主要是用來確定缺乏流動性代幣的市場價格。目前採用荷蘭拍賣模式的DEX比較少,被大眾所熟知的有DutchX。

自動化做市商(AMM)模型

AMM是一種自動提供報價的協議模型,它將代幣匯聚到一個流動性池中,並根據預定義的算法來提供報價。做市商向交易池中註入代幣,交易者據此可以直接在該池中根據特定的算法進行交易。

AMM使用了自動化算法來平衡交易池中代幣的供需關係,避免了訂單簿模式下,單邊行情可能導致的某一代幣被買空(市場無買家/賣家掛單)無法交易的情況。此外,AMM的即時流動性,也讓平台上的新通證可以實現爆發式增長,高峰時AMM的交易量與中心化交易所幾乎不相上下,AMM也存在一個內在的缺陷:它必須通過人工維持活力,這意味高GAS費和無常損失難以避免,但目前已有機構開始嘗試通過圍繞AMM流動性挖礦本身進行改良創新來降低滑點和無常損失,相信未來不久這一問題會得到改善。

五大去中心化交易所

目前主流的去中心化交易所有Uniswap、1inch、Loopring、Curve、PancakeSwap等,他們都在各自不同的領域探索出了新的方向。

1.Uniswap-最大最全面的去中心化交易所

Uniswap在DEX中的位置就相當於CEX中的幣安,根據CoinMarketCap的數據,Uniswap每天處理超過40億美元的交易量,在DEX擁有最大的市場份額。 Uniswap上幣簡單,許多熱門幣早期均是在Uniswap中交易的,Uniswap的優點是幣種數量全,交易深度好,滑點低。

Uniswap 採用的是AMM運行機制,這意味著它完全去中心化並通過智能合約促進交易和收益產生。使用Uniswap,用戶可以交換代幣或將其持有的資產投入流動資金池,後者提供的收益率與最佳股息股票相似(或更好)。 Uniswap 自2018年推出以來,DEX已處理超過1.2萬億美元的交易量。如今,它擁有300多個集成和4400多名社區代表,Uniswap同時也是以太坊區塊鏈上運行最大去中心化場所。

2、1inch— 最具成本效益的去中心化交易所

1inch雖然也一個去中心化的交易平台,但是與常規的DEX不同,它是一家聚合交易所,簡單來說,就是將其他交易所的交易對聚合到一起,用戶交易時,聚合器的算法會發現最佳交易路徑,並把交易拆分在多個不同交易所完成。結果是,1inch能夠始終為用戶執行最佳交易,同時讓交易滑點變得最低。

當前,1inch 已經聚合了Bancor、Balancer、Kyber、0x Protocol、Uniswap 和Sushiswaop 等所有主流DEX,擁有100多萬名用戶,僅在以太坊網絡上的總體交易量就超過了1500億美元,在這裡用戶幾乎可以交易到所有的ERC20 交易。

3、Loopring–最具安全性的去中心化交易所

路印協議Loopring是新一代區塊鏈資產交易協議。它採用去中心化技術,提供零風險的代幣交易所模式,並允許多家交易所、錢包或平台通過競爭,對同樣的訂單進行鏈外撮合及鏈上清結算。 Loopring將徹底解決現有中心化交易所模式的一些固有風險。

Loopring協議是採用閃電網絡的思路,將訂單生成,傳播,撮合放到區塊之外,這樣就避免了區塊鏈對訂單表更新維護的性能瓶頸,避免了整個交易的充值提現步驟,降低了資產丟失的可能性。

4、Curve–最佳穩定幣去中心化交易所

Curve也是一個AMM平台,但是不同於Uniswap,它專注於做穩定幣的交易和兌換,比如你擁有穩定幣DAI,想兌換成usdt去交易所賣出,那麼Curve無疑是最好的選擇,相較於一般DEX,Curve兌換的低滑點和高深度是其他交易所所不具有的,也因此Curve成為了大戶最喜歡的穩定幣交易平台。

Curve的最大優勢在於它項目的穩定性,不同於其他交易所,在Curve上幣時需要項目方先寫一個提案申請上幣,然後由Curve社區投票來決定是否可以上幣,這很大程度提高了Curve上的項目質量。目前Curve支持超過45種代幣,包括USDC、DAI、USDT等。

5、PancakeSwap—發現新加密資產最佳去中心化交易所

PancakeSwap 是發現新加密幣最佳的去中心化交易。由於平台簡單的上市流程和低交易費用,PancakeSwap通常是新加密項目進行ICO的首選交易所。 PancakeSwap 上首先列出的項目包括Battle Infinity、Lucky Block等。

PancakeSwap 最初建立在幣安智能鏈上,使其與Uniswap 和SushiSwap 等競爭對手截然不同。最近,它啟動了與以太坊區塊鏈的新集成。現在PancakeSwap 在兩個區塊鏈上運行,用戶可以獲得數千個代幣和更多流動性。

總結

DEX 能提供更先進的加密金融產品,更安全、更透明、用戶可以自己掌握私鑰。他們不需要信任第三方中介,因為智能合約代碼都是開源的,可隨時查看,目前非常多的協議都是朝著完全去中心化的方向構建的,DEX未來必然會成為主流趨勢。

DEX取代CEX並非意味著CEX將會消失在歷史長河中,未來很可能是DEX在佔據主流的情況下與CEX實現共存。二者未來的關係更多的是優勢互補,共生共存,他們基於各自核心價值、用戶畫像特點實現差異化市場競爭,同時在互相融合的過程中也能成就對方,而這次的FTX爆雷事件正在加速這一過程。

©本文為0x财经優質原創內容,未經授權,禁止擅自轉載。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:0x财经 原創