文/Gustavo Lobo, TheTieResearch; 譯/金色財經xiaozou

1、Curve概述

Curve於2020年初上線,創始人是來自俄羅斯的科學家、創業家Michael Egorov。此前,Egorov還與他人聯合創立了名為NuCypher的大數據加密協議。在擔任NuCypher CTO期間,Egorov深入研究了流動性質押和聯合曲線概念,最終開發出一套應用於以太坊智能合約中低滑點交易的算法。這個算法後來成為了Egorov於2020年1月推出的Curve Finance的基礎。

Curve Finance是一個運行在以太坊上的自動做市商(AMM)平台,進行了低費用和低滑點優化,通過使用由價格相似資產(如穩定幣交易對或ETH-WETH)組成的流動性池實現。雖然有許多去中心化交易所支持代幣互換,但Curve一直能夠保持該領域的先鋒地位,在DeFi原語剛剛出現、流動性碎片化無處不在的時候就問世了。

2、Curve價值

AMM概述

自動做市商(AMM)是驅動去中心化交易所(DEX)的底層基礎設施。 AMM與傳統市場具有相同目的,即促進兩種數字資產的交換。

但與通常依賴大銀行或做市公司的傳統市場不同,AMM使用智能合約通過算法為資產定價。不再依靠託管實體創建市場,也無需先找到交易對手方,AMM能夠將資產定價的決策過程去中心化,並促進鏈上流動性引導。

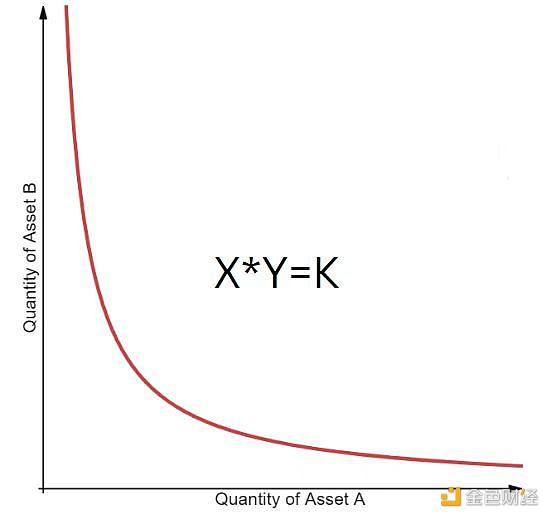

恆定乘積做市商(CPMM)是AMM得到最廣泛實現的一個家族,可以使用函數“x*y=k”進行推廣。 “恆定”指的是當發生新的交易時,資產儲備的乘積必須保持不變的合約條件。

在這個函數中,x代表儲備代幣A的價值,y代幣儲備代幣B的價值。 k是由協議或池創建者定義的常數參數。例如,如果投資者決定通過CPMM模型將ETH(代幣A)兌換為wBTC(代幣B),那麼他們實際上是從ETH/wBTC流動性池中移出wBTC,同時添加ETH。

然後,AMM通過提高wBTC的價格、降低ETH的價格加以應對,以保持流動性池在模型參數內的均衡狀態。需要注意的是,AMM不會根據周圍的其他市場情況改變其價格。池中資產的價格只會隨著儲備比率的變化而變化。

AMM痛點

Uniswap、Balancer和Curve等AMM在過去幾年裡經歷了巨大的增長,交易額達到數十億美元。儘管如此,這項技術仍然是一項新技術,伴隨著一系列自身成長的陣痛。主要問題通常表現為無常損失、高費用和高滑點。

無常損失

無常損失(IL)是指錢包中持有兩種代幣及將它們存入流動性池產生的時間價值差。如上所述,AMM不斷根據代幣提取和存儲情況進行調整。隨著儲備代幣的價格開始波動,上漲的一方將被AMM出售,並被其他資產取代,以確保流動性池維持其預設比率。

為了具體說明問題是如何產生的,讓我們來看這樣一個場景:投資者向一個50/50的流動性池提供10個ETH和1個wBTC。入池時,1 wBTC = 10 ETH,因此投資者提供的初始流動性的總價值為10 ETH +1 wBTC (10 ETH) = 20 ETH。

現在我們假設在提供流動性不久後,wBTC的價格下降到7 ETH。為了保持50/50的恆定率,AMM將不斷出售ETH,直到恢復平衡。投資者在池中的代幣此時價值7 ETH + 1 wBTC (7 ETH) = 14 ETH。如果投資者在池外保留了1 wBTC和10 ETH,而非提供流動性的話,那麼他的代幣將價值1 wBTC (7 ETH) + 10 ETH = 17 ETH,導致出現3 ETH的無常損失。這個說法背後的邏輯是,流動性池中代幣餘額的價值可能最終會恢復甚至上升,認為損失是“非永久性的”。可在實踐中,無常損失往往更加永久。

為了補償其潛在損失,流動性提供者不斷獲得通過池交易累積的手續費分成獎勵。這些費用由每個與流動性池交互的用戶支付,通常是交易價值的固定百分比。由於DEXs對IL缺乏透明度,此後有多個外部研究顯示了流動性提供者盈利背後的真相。 Bancor和Topaz Blue發表的一項研究表明,有49.5%的LP是虧錢的。 The Defiant發現,使用Uniswap V3的LP中有52%的LP同樣也沒有實現盈利。

滑點

當沒有足夠的流動性以執行價格履行訂單時,就會出現滑點問題。這可能會導致資產價格從下單到交易完成時發生巨大變化。當投資者試圖進行一個規模相對較大的市場交易時,這種情況尤甚,迫使大型投資者默認使用TWAP(時間加權平均價格)等執行策略。

當交易活躍時,也會出現滑點。在DEX上執行交易時,你的交易被放入一個等待隊列中。隊列越長,在區塊鏈上處理你的交易所需的時間也就越長,你認為的交易價格和交易完成的實際價格之間出現差距的可能性就越大。

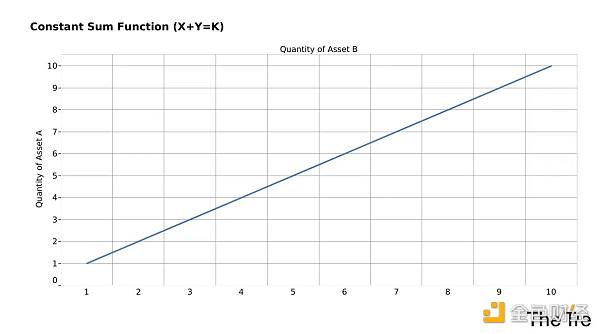

CFMM(恆定函數做市商)這一迭代可以用來解決滑點問題,它是被描述為常數和函數(x+y=k)的線性不變模型,可以可視化為一條直線。恆定和做市強制池中兩種資產的數量一致,從而顯著降低了發生滑點的機會。

話雖如此,儘管採用恆定和可以消除滑點風險,並能有效穩定價格波動,但卻可能導致池的全部流動性枯竭。與恆定乘積函數(x*y=k)相反,恆定乘積函數總是具有流動性可擴展性。

Curve的優化AMM

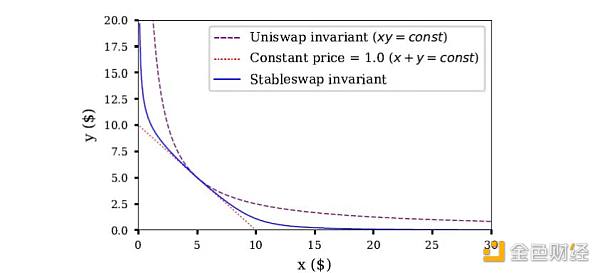

多年來,隨著越來越多的資金流入DeFi,一些去中心化交易所修改了常數函數公式,以優化不同用例。例如,Uniswap和Balancer這樣的交易所旨在支持廣泛的波動性代幣,這種情況下,恆定乘積和恆定和函數適合代幣定價和兌換。正如上面提到的,問題是,要讓一個恆定乘積AMM維持平衡成本是非常高的,而恆定和AMM則隨時都可能導致代幣枯竭。

Curve Finance直接解決了這些痛點,它使用由定價相似資產(如,穩定幣、金庫代幣、包裝比特幣,等等)組成的流動性池。該系統通過實施AMM混合模型(稱為穩定互換不變量)來實現,該混合模型利用恆定和函數和恆定乘積函數來創建更深層的流動性,從而在一定交易範圍內弱化價格影響。

如上圖所示,穩定互換變量創建了一個雙曲線(藍線),對價格曲線的大部分來說,它就像是一個恆定和,只有當流動性池經極限測試以確保在價格波動時有流動性可用時,它才會轉變為恆定乘積。這種設計實現了相似資產之間的低價影響互換,同時也顯著降低了無常損失的風險。此外,由於池中的資金得到有效利用,Curve能夠提供比競爭對手低得多的交易手續費(例如,Curve的手續費為0.04%,而Uniswaps的手續費為0.3%),其中有50%會分配給流動性提供者。

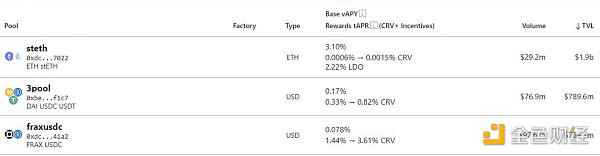

並且,Curve Finance的可組合性一直是其問世以來保持持續增長的關鍵因素。與單純依賴交易費不同,Curve上的一些流動性池還利用其他協議的利率和獎勵來進一步激勵流動性提供者。例如,Curve上最大的池是“stETH”池,TVL超過20億美元;除了CRV代幣獎勵之外,stETH池的流動性提供者還有LDO代幣作為部分支付,相當於額外5.5%的APR年利率。

3、代幣經濟學

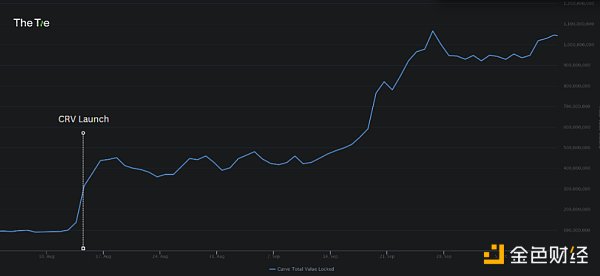

Curve的代幣(CRV)於2020年8月13日發布,散戶開始蜂擁而入,尋求收益機會。此代幣發布立即導致平台上用戶活動激增,僅在24小時內,TVL幾乎翻了三倍,至這個夏末(到上輪牛市末?)增加了740%(超10億美元),鞏固了Curve作為穩定幣的頂級去中心化交易所的地位。

CRV供應和分發

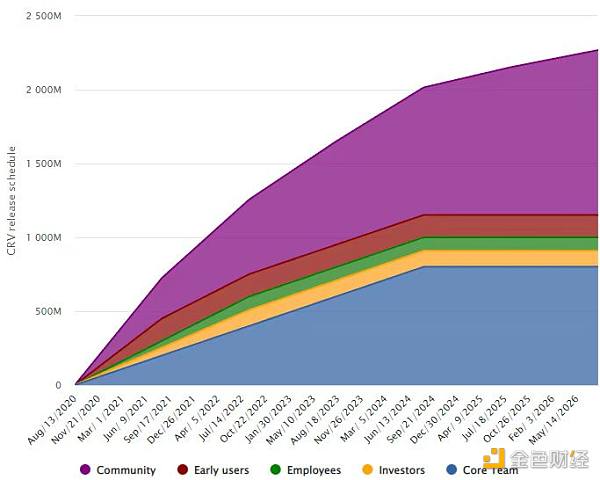

CRV代幣發行初期供應量為13億,佔最大供應量30.3億代幣的43%。初期分發情況如下:

-

5%分發給CRV發布前的流動性提供者,發放期為1年。

-

30%分發給股東(團隊和投資者),發放期為2-4年。

-

3%分發給員工,發放期2年。

-

5%留作社區儲備。

全部30.3億代幣供應量的最終分發如下:

-

62%分發給社區流動性提供者。

-

30%分發給股東(團隊和投資者),發放期為2-4年。

-

3% 分發給員工,發放期2年。

-

5% 留作社區儲備。

最初發行率約為每天發行200萬個CRV代幣,作為獎勵分佈在所有活躍的流動性池中。如上圖所示,通貨膨脹率一開始很高,但隨後開始下降,直到達到30.3億的最大供應量。

CRV用例

Curve的CRV代幣是一種治理代幣,它的創建是為了促進社區、流動性提供者和投資者之間的激勵對齊。雖然該代幣最突出的用例是激勵流動性(如代幣發布後TVL立即激增),但隨著時間的推移,治理投票、質押和提高獎勵相關用例已變得越來越重要。

為了獲得這些用例,代幣持有者必須在預定的時間段鎖定他們的CRV,然後,接收一個不可轉讓的衍生代幣,稱為veCRV(vote-escrowed CRV),代表其被鎖定的代幣。

代幣的數量和代幣鎖定的持續時間被用來衡量投票權和流動性獎勵。投票權或獎勵越大,鎖定期越長。代幣持有者鎖定其CRV的時間可長可短,短則一周,長則四年,那些願意長期支持協議的質押用戶將獲得最高回報率(最高2.5倍的增長)。截至本文撰寫時,有51.51%的CRV代幣處於鎖定狀態,平均鎖定期為3.53年,這表明代幣持有者對協議的長遠成功普遍持樂觀態度。

治理可以說是CRV代幣最重要的用例,尤其強調“gauge weight”權重。如前所述,大部分CRV供應分佈在平台上的流動性池中。分配給每個池的獎勵數量取決於每個池的gauge weight。

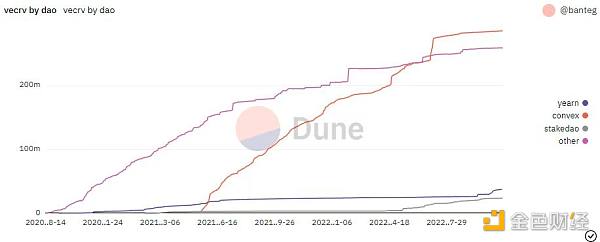

“gauge weight”是獎勵給特定流動性池的CRV發放的百分比,由veCRV持有者每週進行投票決定。獲得投票最多的流動性池也將獲得最多的代幣獎勵。 gauge weight的實施引發了許多不同協議間的競爭,這場競爭幾乎持續了2021年一整年,被稱為“Curve戰爭”。在Curve上擁有流動性池的項目開始尋找“賄賂”veCRV持有者的方法,想讓他們投票支持自己的池,以此作為增加收益和TVL的直接方式。

隨著時間的推移,戰爭的塵埃開始消散,出現了一個明顯的勝利者。 Convex finance作為Curve模型之上的一層發布,促進了希望從Curve激勵模型中盈利而不必長期鎖定代幣的散戶的加入。將代幣質押在Convex上的CRV持有者會接收一個名為cvxCRV的衍生代幣。這樣做,CRV質押者實際上是將自己手裡的投票權交給了Convex。

關於回報,他們被提供與Curve相同的回報,並通過項目賄賂獲得額外的CVX 代幣獎勵。 Convex的持續增長使他們通過其治理代幣vlCVX(投票鎖定Convex)實現了自己版本的Curve治理模型,這使得CVX持有者能夠投票決定Convex應該如何部署積累的veCRV。截至本文撰寫時,Convex控制了47%的當前veCRV供應,並將繼續擴大其對協議的影響力。

風險及其他考量

儘管Curve自發布以來呈指數級增長,但CRV代幣的表現卻未能超過其他代幣(如上圖所示)。以下是在考慮代幣估值時應注意的幾個問題。

-

高通脹——與競爭對手相比,Curve的發行計劃是比較激進的。在流動性需求較低和規避風險的宏觀環境中,這種高稀釋尤其重要。

-

安全性——和所有協議一樣,Curve也容易受到智能合約風險的影響。雖然審計人員認為Curve是安全的,但這並不能保證其安全性。也就是說,到目前為止,Curve經受住了時間的考驗,還沒有任何重大漏洞。

-

競爭——Curve具有明顯的先發優勢,並已將自己確立為穩定幣的去中心化交易所。話雖如此,競爭平台的更迭完全有可能對穩定幣實施更嚴格的價差和更容易獲得的激勵,從而稀釋Curve在AMM領域的市場份額。

4、Curve穩定幣(crvUSD)

Curve穩定幣創新的核心是其“借貸-清算AMM算法”(LLAMMA)。在傳統的CDP(抵押債務頭寸)穩定幣中,低抵押頭寸被清算以維持匯率。全面清算的問題是,加密貨幣通常是高貝塔風險資產,這意味著其內在波動性增加了級聯清算風險。

有人認為,相對於全面清算,部分清算是一種更有效的選擇,但它也有自己的痛點:

(1)如果同一承諾需要大量清算,市場繼續下行,清算人可能會倍感壓力,難以為繼,從而對協議償付能力構成風險。

(2)如果最終需要進行全面清算,通過一系列的部分清算來進行全面清算將比一次性全面清算給用戶帶來更多的抵押品損失。

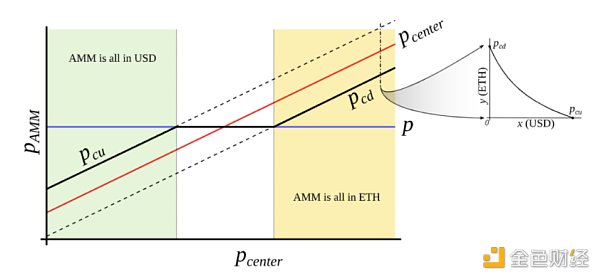

Curve的穩定幣引入了持續清算和去清算的概念。以ETH和美元為例,當用戶最初存入ETH作為抵押品時,其投資組合僅由最初存入的資產(本例中為ETH)組成。

一旦存入,LLAMMA就開始觀測ETH(Pcenter)的價格,並根據流動性的集中範圍(Pcu到Pcd)內的價格波動作出反應。例如,如果抵押品價格下降到(Pcu≤),協議將把用戶的ETH全部清算為crvUSD。如果價格上漲到(Pcd≥),用戶將自動全部持有ETH。

雖然清算在技術上仍然是可能的,但Curve的清算和去清算機制是對當前CDP系統的重大改進,因為它在不產生壞賬的情況下降低了清算風險。

值得注意的是,Curve的穩定幣可能會在DeFi內部產生更廣泛的影響,而不僅僅是一種新穎的清算機制。正如我們所知,Curve是針對低滑點和低交易費進行優化的。然而,平台上的可交易代幣僅限於錨定資產,這為投資者在Curve架構中使用資產創造了瓶頸。

就此,我們看到了Curve的LLAMMA作為橋樑的潛力,它可以在更廣泛的代幣之間實現低費用互換。每在LLAMMA生態系統中存入一個新的抵押品,就會創建一個與crvUSD配對的新的流動性池(例如ETH/crvUSD)。雖然關於費用結構的信息有限,但我們假設Curve可以引入免費交易,同時仍然從清算中獲得足夠的收入,從而實現盈利。再加上Curve長期作為藍籌協議的信譽,為更廣泛的資產實施低費用結構可能會讓crvUSD成為DeFi中利用率最高的穩定幣。

5、結論

通過去中心化和可及的方式獲取和提供流動性,Curve已經成為DeFi樂高世界裡一塊重要的積木。 Curve為DeFi世界帶來的增值促進了後端若干藍籌協議的增長,並激發了代幣經濟學研究新領域,最終為整個DeFi世界帶來新的流動性供應模型。儘管對其估值存在一些擔憂,但Curve仍是TVL最大的頂級去中心化交易所,因此有望與更廣泛的DeFi行業保持同步增長。