將詳細對比各大中心化穩定幣的運行機制,分析其儲備金分佈情況,了解其背後公司的盈利模式,探討中心化穩定幣市場格局可能的變化以及其未來對公鏈潛在的影響。希望這篇文章能幫助你對穩定幣有更清晰的理解。

原文作者:Ans,Krypital Group

原文編輯:Krypital Group

我們都知道,每次硬分叉就是一次社區共識的投票。共識最多的那條鏈才能確立正統性。本次ETH 2.0 合併硬分叉也是如此,Vitalik Buterin表示:“在合併的那一刻,會有兩個獨立的網絡……然後交易所,預言機提供商,穩定幣提供商,它們在某種程度上決定維護哪一個網絡。” 而“穩定幣”毫無疑問是這其中規模最大的應用。 USDC和USDT它們所捆綁的用戶和市值已經深深滲透進了對各大defi協議的tvl裡,成為了用戶離不開的基礎設施,這種情況下,這兩家對社區的投票方向有極強的影響力。所以這次分叉社區都在密切關注這兩家的態度。最終USDT和USDC宣布選擇擁護ETH基金會的方向,本次硬分叉將只支持pos鏈,不支持pow鏈。

此次硬分叉結束後,Vitalik Buterin也提出了擔憂: “在未來五到十年,以太坊可能會迎來更多有爭議的硬分叉。我認為,在更遠的未來,這肯定會成為一個更令人擔憂的問題。基本上,USDC決定將哪條鏈視為以太坊的事實可能成為未來有爭議的硬分叉的重要決定因素。。。到那時,也許以太坊基金會(影響力)會更弱。”

而交易所巨頭Binance似乎也開始意識到了這個問題,在分叉結束後不久,Binance宣布對用戶現有的USDC、USDP、TUSD穩定幣餘額以及新充值,以1 : 1 的比例自動轉換為BUSD。毫無疑問,此舉正是在擴展自己穩定幣業務的影響力。

現階段,中心化穩定幣上承載的資產數量遠遠超過我們在去中心化穩定幣上的資產。前段時間,中心化穩定幣husd,正式脫錨。也證實了我們行業這幾年一直存在的顧慮,哪怕是中心化穩定幣也存在脫錨風險。中心化穩定幣在過去和將來很長一段時間內都會是我們離不開的話題。作為我們經常使用的重要Cefi基礎設施,很多人卻並不了解其具體的運作模式。在每次面對穩定幣擠兌的傳聞時,並不知道從哪核查儲備金情況。

所以,要如何去衡量哪個穩定幣更適合承載我們的資產呢?本文我們就將詳細對比各大中心化穩定幣的運行機制,分析其儲備金分佈情況,了解其背後公司的盈利模式,探討中心化穩定幣市場格局可能的變化以及其未來對公鏈潛在的影響。希望這篇文章能幫助你對穩定幣有更清晰的理解。

USDT – Tether Limited

首先來看看我們最熟悉的USDT,USDT由註冊於香港的Tether Limited 公司發行,而Tether Limited 公司由Bitfinex公司股東所有。由於先發優勢。 USDT目前發行量為680 萬億美元左右,高於第二名USDC與第三名BUSD之和。是當前流動性最好的穩定幣。

Tether的收入來源1 :法幣存入和提取

全面解析中心化穩定幣的商業模式

https://tether.to/en/fees/

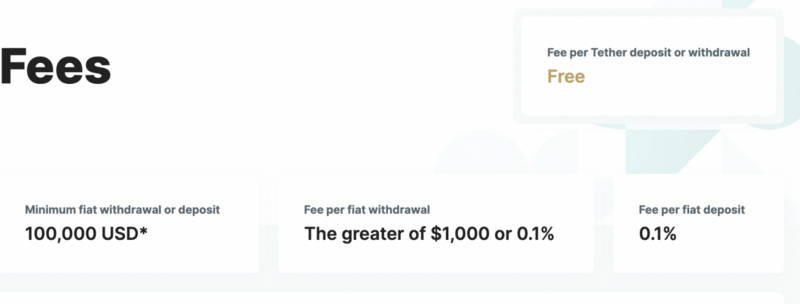

穩定幣的發行流程包括:生成、發行、承兌以及銷毀四個步驟。如果機構或者個人用戶需要在Tether官網出入金。新賬號的驗證需要收取150 美金的固定費用。驗證成功後就可以存入法幣,在官網每次最低存款為10 萬美元,並且法幣存入和提取都需要收取0.1 %的手續費,這也是Tether的重要收入來源之一。收到用戶資金後,Tether就會將生成USDT,正式發行給用戶(即正式進入鏈上流通),用戶提取USDT不需要收費。而相反的用戶如果需要提現就可以將USDT存入Tether,從而取出美元,提款額最低限制也為10 萬USDT。

Tether的收入來源2 :儲備金投資組合

用戶存入的法幣,就成為了Tether儲備金的一部分。那麼這部分錢會被Tether如何存放呢? Tether的儲備金審計報告每季度發布一次,本文我們以最新的兩期審計報告綜合對比來看Tether在儲備金上的管理。

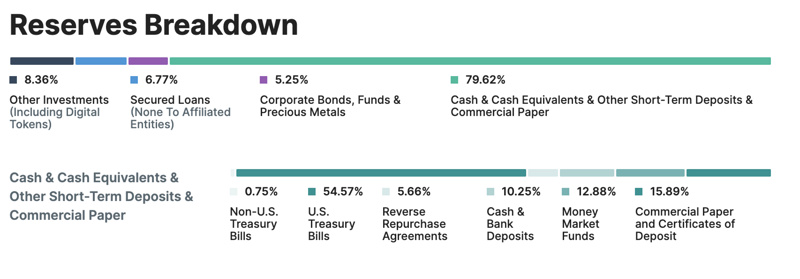

首先2022 年6 月30 日的這份審計報告來自全球第五大會計所,BDO。這份報告顯示,Tether 擁有664 億美元的儲備金,負債總額約為662 億美元,綜合資產超過其負債。而其中79.62 % 的儲備資金會被換成以“現金和現金等價物,短期存款及商業票據”的形式存在。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

https://tether.to/en/transparency/#reports

這79.62 % 又具體可以細分為以下幾個小類:

10.25 % 現金和銀行存款;

0.75 % 非美國國債券;

54.57 % 美國國庫券;

12.88 % 貨幣市場基金;

15.89 % 商業票據和存款證

我們可以看到這部分中有10.25 %是隨時放在銀行里的現金,存放於Tether巴哈馬群島的合作夥伴, Deltec銀行中。 (該銀行不受sec和美聯儲監管)

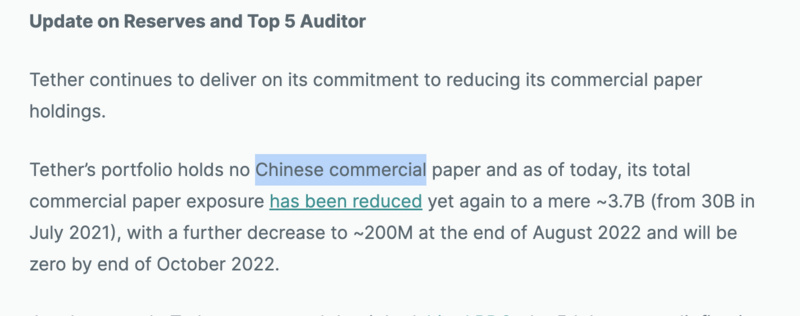

國債和貨幣基金也都是安全和流動性很好的資產。但其中比較值得我們注意的是15.89 %的商業票據部分,這部分資金曾被小道消息謠傳買了大量恆大商業票據,一度掀起了USDT和加密市場的波動。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

對此傳言,Tether公司在9 月6 號的公告中做了聲明。表示目前沒有持有中國企業的商業票據。並且他們這幾年已經在逐步降低其商業票據總敞口,預計到2022 年10 月退出所有的商業票據投資。

Tether聲明公告鏈接:https://tether.to/en/how-tether-keeps-the-us-dollar-strong

除了上述部分,剩下的錢中

5.25 % 會被購買成公司債券、基金及貴金屬;

6.77 % 用作擔保貸款

這部分值得一提的是在2021 年10 月, Celsius Network的CEO Alex Mashinsky表示, Celsius 通過向Tether抵押BTC,他們藉了數十億美元。每年支付5 %到6 %的利息。在2022 年6 月Celsius陷入流動性破產危機時候,Tether發公告稱已經將其質押的BTC清算,這部分資金並未受到影響。

儲備金中最後的8.36 % 在“其他投資”上

這部分官方明確表示包括了數字代幣。 Tether的法律總顧問Stuart Hoegner也曾在採訪中提到,Tether的儲備金中包含部分BTC,並強調了為“少量”。但是目前並沒有披露這部分資金更詳細的配置說明。

儲備金倉位調整

Tether在2022 年9 月30 號發布了最新一期審計報告,新一期報告顯示“其他投資”這部分已經從8.36 % 降低到了3.85 %,但是這部分資金依然沒有更詳細的說明,並且他們將“商業票據”的風險敞口進一步降低到了0.07 %, 其預計會在10 月全部退出商業票據,進一步提高美債的倉位。如果其完成目標,我們應該能在12 月底的報告中看到這部分儲備的倉位全部清空。所以usdt的儲備金組成並不是一成不變的,事實上Tether這幾年一直在不斷的調整其組成,並且會有不同審計的公司。在此也呼籲社區對各大穩定幣後續的審計報告保持持續關注。

那麼結論是什麼,Tether會有承兌風險嗎?

Tether每一期的審計報告,都顯示綜合資產都超過其負債,並且賬上的大部分都為流動性好,低風險的資產,證明了USDT的價值,他們聽取了用戶意見正在逐步退出一直以來備受質疑的商業票據投資策略。所以目前來看,他們有很強的承兌能力, 但對比下文提到的幾家穩定幣公司, 依然存在不透明的地方,例如上文提到的“其他投資” 這部分。並且每個季度一次的審計報告,更新頻率遠低於另外兩家穩定幣,希望他們後續能出具更詳細更及時的儲備金報告。

Tether關於取消商業票據投資倉位的公告: https://tether.to/en/tether-proves-resilience-of-reserves-in-latest-attestation

USDC – Circle

USDC是目前第二大穩定幣, 起源於Circle 和Coinbase兩家公司於2018 年共同成立的Centre項目, 而Circle公司目前是該聯盟唯一的USDC 發行人。 Circle總部位於波士頓,在今年2 月份完成新一輪4 億美元融資後,已經是估值90 億美金的獨角獸,原計劃在2022 年4 月3 日以前通過SPAC(特殊目的收購公司)合併Concord Acquisition Corp上市,最後公告由於各種不可控因素,將交易推遲至了2022 年12 月8 日,並且可能會根據情況做進一步調整。

儲備金情況

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

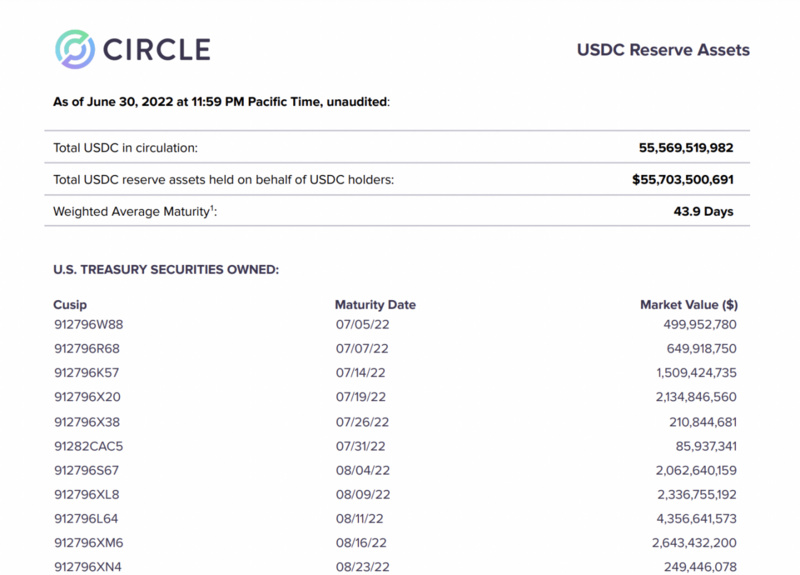

USDC的儲備資金僅以現金和3 個月期美國國債的形式持有,其中現金主要託管於紐約梅隆銀行(BNY Mellon),審計報告每個月更新一次,由全球領先會計師事務所Grant Thornton提供審計證明,並且從今年7 月開始,每份報告都會包含詳細的債券到期日和市場價值以及整個債券的加權平均到期日。由於儲備金采用風險最低的國債組合併且有比較詳細的儲備金審計報告,這也是其備受好評的重要原因。

多業務發展

這種投資組合情況下儲備金的利息收入遠比不上Tether 公司,但是Circle有著多條業務線。根據Circle發布的投資人報告,目前旗下有3 大業務線。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

投資者報告:https://www.circle.com/hubfs/investors/Circle-Investor-Presentation-July 2021.pdf

1. USDC儲備金的利息收入;

2. 交易及財務服務(TTS);

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

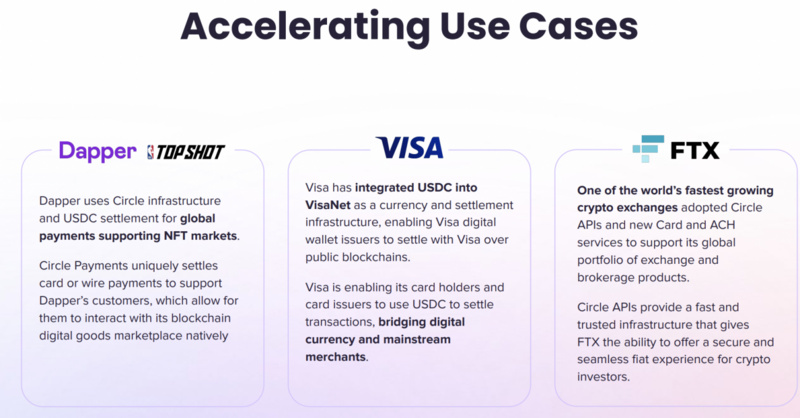

TTS全稱為Transaction & Treasury Services ,這部分業務主要為企業提供資產託管服務,付費的api開發組件,支付收款方案,反洗錢方案等。現有客戶包括Dapper Labs, Compound Labs 和FTX等。

1. 股權眾籌平台SeedInvest;

SeedInvest是Circle在2019 年收購的一個在線股權眾籌平台,幫助初創公司能夠以合規的方式在線融資,投資者可以在該平台上瀏覽各公司,然後對他們進行投資。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

積極探索新產品

除了上述幾個產品線外,面對BUSD這類競爭對手的壓力,Circle還在不斷嘗試新的方向來為自己產品賦能。今年9 月,Circle宣布開發官方的USDC跨鏈傳輸協議。來提高USDC的互操作性。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

根據官方目前介紹,該協議無需許可,使USDC能夠跨鏈發送,更方便地在各個鏈上流通,從而提高流動性並減少橋接資產的碎片化。錢包構建、跨鏈橋、支付應用、金融服務工具等的開發人員將能夠提供簡單的跨鏈USDC交易。這份穩定幣服務商官方自己開發的跨鏈傳輸協議,無疑有更高的安全性,能很好地提高不同鏈之間的流動性,給用戶帶來更方便的體驗。

結論: 相比USDT,USDC在儲備金配置上無疑有更高的透明度和流動性。這也是為什麼其備受美國機構的青睞,但如果說是否有什麼點值得我們以刁鑽的角度去挑的話,那就是USDC 從2018 年到現在一直都是只用的同一家審計機構grant-thornton,不要只信任一家評級機構,是次貸危機留給我們最重要的教訓之一。

除此之外,BUSD將可能會一定程度上影響其市場份額。但是幣安因為自身擁有BSC鏈,很難影響USDC在其他公鏈社區的地位。 Circle也在結合自身優勢,不斷的拓展其他業務線來滿足用戶的需求。期待其新的產品能給行業帶來更多賦能。

BUSD – Binance&Paxos

BUSD由幣安合作夥伴Paxos發行。由於幣安資源的扶持,短短的幾年,其發行量快速成長到了兩百億美元,是目前全球第三大穩定幣。

儲備金明細

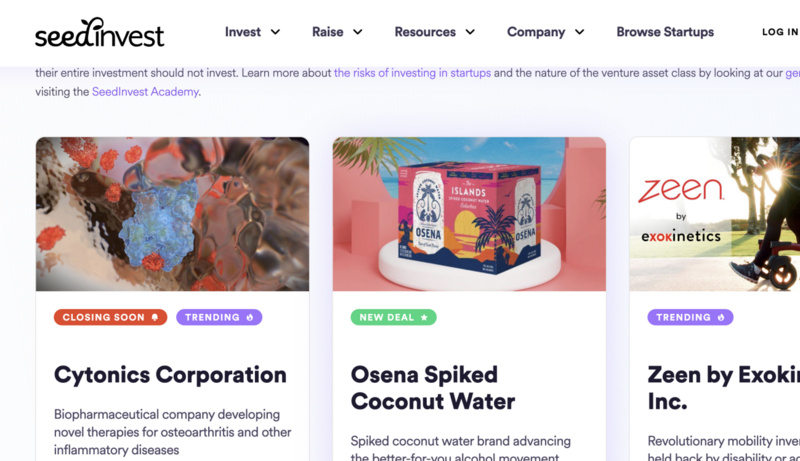

BUSD在區塊鏈行業主流監管機構- 紐約州金融服務局(NYDFS)的監管批准下發行,由美國審計公司Withum做審計,每個月發布一次審計報告。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

https://www.binance.com/zh-CN/BUSD

最新的報告顯示,BUSD儲備金有54.08 %放在美國短期國債中, 42.94 %放在美聯儲隔夜逆回購協議中,剩下2.98 %以現金形式存放在美國FDIC保險覆蓋的銀行中。

BUSD的優勢

1. 除了受NYDFS監管外,BUSD還受紐約銀行法的約束。在該法律架構下,BUSD設立了完全隔離的破產遠程賬戶,這種架構下客戶資產與Paxos公司自有資金隔離,如果哪一天Paxos公司破產了,儲備金也不會進入標準破產程序。 NYDFS監管部門會將Paxos信託里托管的資產歸還給合法的BUSD所有者。雖然穩定幣公司破產概率看上去似乎很小,但是資產隔離架構無疑進一步防範了未來黑天鵝事件的影響,保護用戶資金的安全。

注意:Paxos公司的BUSD並不等同於Binance 的Binance-Peg BUSD Token。兩者在bscscan也有明確的區別說明,Paxos公司的BUSD只發行在以太坊上,只有這部分受NYDFS 監管和保護。而BNB Chain、Avalanche 和Polygon 等鏈上的BUSD,是Binance 掛鉤代幣服務後的token,也就是例如bSC鏈上的BUSD是屬於Binance在鎖定對應以太坊鏈BUSD後1 : 1 發行的Binance-Peg BUSD Token。

https://bscscan.com/token/ 0 xe 9 e 7 cea 3 dedca 5984780 bafc 599 bd 69 add 087 d 56

有讀者可能疑問,既Binance鎖定了對應的以太坊BUSD,為什麼我們需要區分這兩者, 因為這兩者在Binance宣布對平台內用戶的USDC、USDP、USDC 1 : 1 的比例自動轉換為BUSD後會存在可執行問題。 USDP是Paxos公司發行的另一種穩定幣,而Tusd由另一家穩定幣發行商TrustToken, Inc發行。

如果這兩家公司的穩定幣充值到Binance,都會被當成BUSD,而USDC和TUSD的儲備金不在Paxos手裡, 這也意味著Binance為另兩家穩定幣公司留下了風險敞口,如果另兩家穩定幣公司出現黑天鵝事件, Paxos在資產隔離架構保護下的儲備金只能保護以太坊鏈上的BUSD,不會為幣安平台內的USDC和USDP承兌。目前Binance沒有公佈是否會為他們平台內的USDC和USDP綁定對應數量以太坊鏈BUSD。

1. BUSD發行和贖回沒有額外費用;

1. 幣安對BUSD有不少權益的賦能,BUSD在幣安可以享受較低的交易費率,BSC提現0 手續費等活動,並且幣安投資的大量defi項目在收益設計上也對BUSD有權重傾斜。在Binance pay等一系列產品共同推動下,相信BUSD在未來會搶占更多的市場份額。

非美元穩定幣賽道

目前市面上大多穩定幣都為美元穩定幣,但隨著區塊鏈行業的發展,全世界各地的用戶都在快速湧入這個新興市場,並開始使用相關產品,所以這些年我們看到更多國家和地區的法幣穩定幣正在陸續上鍊,比如日元、歐元等。本文以拉美地區的較知名的墨西哥穩定幣MMXN為例,來看看這個賽道的發展現狀。

MMXN – Moneta Digital

位於墨西哥的Moneta Digital公司發行了世界上第一個錨定墨西哥比索MXN的穩定幣MMXN,並和墨西哥本地第二大交易所TruBit進行了深度的合作。

MMXN儲備金情況

MMXN公佈的儲備金架構和USDT類似,都託管在Deltec銀行和其下的Delchain中,但是官方披露的審計報告週期較久,參考缺少時效性,這幾乎是所有非美元穩定幣的缺點。這類穩定幣目前體量較小,也比較類似於tether起步階段,幾乎都是半年左右才能完成一次審計。

選擇差異化發展,側重解決當地需求

墨西哥擁有近一億的移動互聯網活躍用戶,佔總人口的71 %左右。與此同時,當地卻有60 %以上的成年人沒有銀行賬戶,這幾乎是所有拉美地區國家的現狀,當地用戶已經習慣了到當地商店裡購買各類充值卡再到網上購物,這些年,墨西哥政府對區塊鏈產業已經制定了比較完善的監管和合規架構。這種特殊的金融環境下,無疑是區塊鏈支付最好的落地土壤。

1 、升級當地支付體系

回顧中國金融支付體係發展,中國是跳過了信用卡時代直接進入到移動支付時代。而拉美地區這種特殊的金融環境,讓其大有直接進入區塊鏈支付時代的機會。在今年中旬,Moneta在墨西哥金融監管的框架下推出了合規的區塊鏈支付方案,來幫助當地商家快速的接入到更便捷的支付體系裡。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

使用MMXN在當地一家咖啡廳中消費

根據其披露的進展來看,在該功能上線後的幾個月內,已在當地已經完成了數十家商店的合作,雖然只是剛開始,但也證明了區塊鏈支付方案在這些地區的可行性。 MMXN表示會陸續與更多的墨西哥大型連鎖商店達成合作。這也是這類本土團隊的優勢所在,他們能更精細化的在當地運營,且為當地民眾帶來更快捷的支付和交易體驗的同時,也是在為區塊行業拓展增量市場。

2 、解決換匯需求

根據世界銀行2021 年的統計數據,墨西哥是世界第二大匯款接收國,主要源於其密集的人口流動。目前墨西哥是美國第一大移民來源國,占美國移民總人口的24 %,同時大約還有1200 萬人在美國打工,約佔其勞動力的15 % 。而墨西哥政府不允許個人開設美元賬戶,只允許企業公司開設,所以海外工作的墨西哥人,或者移民的墨西哥裔想要回到本地投資和消費,只能通過手續繁瑣或者手續費高昂的方式。

全面解析中心化穩定幣的商業模式

全面解析中心化穩定幣的商業模式

TruBit錢包集成MMXN穩定幣作為支付方式

相對於傳統金融高昂的交易成本、緩慢的結算時間和極少的銀行設施。 MMXN 這種依附著當地法幣價值的穩定幣無疑是更好的解決方案。 Moneta表示MMXN和MXN之間兌換不需要手續費,並與TruBit達成合作,集成了錢包來進一步降低用戶的使用門檻。

MMXN目前在多條低gas鏈中都做了部署,並做了對應安全審計:https://github.com/moneta-digital/mmxn-specs/blob/main/CertiK_Verification_Report_MonetaDigital_tron.pdf

今年,由於各國貨幣政策差異,讓不同國家幣種之間產生了幾十年難遇的波動,也伴隨著許多交易機會和避險需求。穩定幣種類越來越多帶來的另一個好處是,這些錨定不同地區法幣的穩定幣共同組成了鏈上的外匯交易市場,讓普通用戶也能便捷的完成對沖和交易。

總結:

看到此,相信你對各種中心化穩定幣有了更清晰的了解。三大穩定幣,以及區域性穩定幣各有其特色和優勢(護城河)。我們可以根據自身情況來選擇符合自己安全和業務需求的穩定幣。

穩定幣是一條公鏈裡生態成長的重要組成因素,以Cosmos為例,在luna崩盤後,Cosmos生態目前並沒有原生的穩定幣, 用戶想使用穩定幣,只能通過跨鏈橋橋接wrapped後的穩定幣這樣繁瑣和事故頻發的資金出入通道。這毫無疑問一定程度上限制了其tvl和生態的發展。

如果一條公鏈過度依賴一種或者兩種穩定幣,又可能會限制該生態的去中心化程度。為此Vitalik建議社區多選擇不同種類的穩定幣,作為對抗中心化參與者的潛在手段:“我能想到的最好答案是,鼓勵人們採用更多種類的穩定幣。人們可以使用USDC,也可以使用DAI等等”。而目前DAI這類去中心化穩定幣的體量和機制上依然難以滿足市場的需求。所以有越來越多的中心化穩定幣服務商互相競爭,對於用戶和社區無疑是好事。正如我們行業的初衷“去中心化”,所以在此也呼籲大家不要過度依賴一家穩定幣,需要給更多穩定幣機會,這樣各大穩定幣服務商才會不斷完善升級自身,給用戶帶來更高的安全性和更便利的產品。

而通過MMXN的案例,我們可以看到非美元穩定幣和美元穩定幣業務之間並不是競爭,而是互補。時至2022 年,在全世界仍有大約17 億成年人沒有銀行賬戶。這說明金融的包容性仍然遠遠不足。所以MMXN在墨西哥的嘗試是很值得我們關注的,如果其模式得到成功,在當地被大規模應用,那對於世界上其他地區也有積極的示範帶動作用。那將會把區塊鏈與更多實體產業產生鏈接,真正的進入到民眾生活中。

未來各大穩定幣公司在儲備金倉位和合規架構設計上存在調整變化的可能,再次呼籲社區對上述公司後續的審計報告保持關注,本文基於現有公開資料調研,本人和所屬機構不對上述公司和項目背書,不構成投資建議。

展開全文打開碳鏈價值APP 查看更多精彩資訊