2021年,風險投資活動達6120億美元,比上年增長108%,風險投資交易增加24%。雖然增長很多,但相關領域還是有一些十分棘手的痛點。

DAO可以很好地解決傳統VC領域中的一些空白,讓VC進入DAO時代。

1979年,美國半數以上的上市公司都是由風險資本資助的。因此,它代表了股市總市值的三分之一。

美國最有價值的5家公司(蘋果、微軟、谷歌、亞馬遜和Facebook)都是由風投支持的初創公司。

風險基金專門投資尚未盈利但具有高增長潛力的初創企業。有時甚至會得到超過最初投資100倍的回報。

風投公司通過股權而不是債務為初創企業提供資金,因為初創企業缺乏現金,但有巨大的上行潛力。

傳統的風險投資領域有明顯的優點,比如大額支票、足智多謀、加倍投資和網絡。

但也有一些令人痛苦的痛點,比如決策緩慢、官僚作風嚴重、估值敏感以及對控制的高要求等。

去中心化的自治組織(DAO)是解決傳統VC領域中空白問題的好工具。

DAO是一個去中心化的公司版本,由社區治理和決策驅動,直接針對傳統VC的一些痛點。

從而能夠更快地做出決策,減少對初創企業的控制,以及靈活應變。

此外,DAO投資者的靈活性,增加了融資想法的多樣性,去中心化控制,並改善了獲取公共資本的渠道。

也就是說,隨著DAO的出現和它們帶來的影響,風投的未來看起來安全嗎?

因此,本文探討的主要問題是:“DAO會潛在取代傳統VC嗎?或者DAO會對它們構成威脅嗎?”

傳統方式的風投

在投資私人資本中有三種主要方式——收購、增長基金和風險資本。

風險資本是一種私人股本形式,為有望獲得指數級回報和高增長潛力的初創公司提供資金。

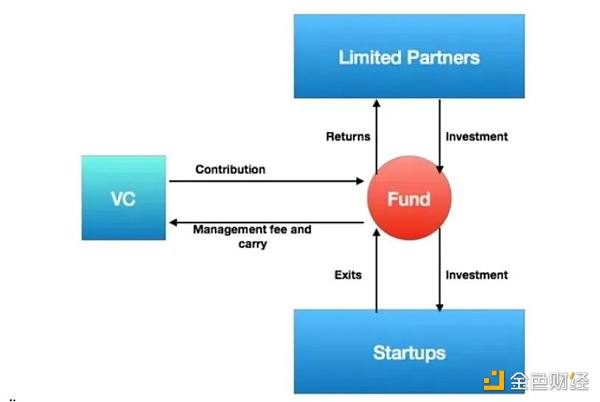

從技術上講,風險投資公司創建了一個盲目池投資基金,不知道要投資什麼公司。

而是對他們要投資的初創企業類型做出投資指令。

這裡是展示風險投資如何運作的基本流程圖,引用自Medium 2018年的博客。

風險投資基金的年回報率在15-27%之間,與過去10年標準普爾500指數9.90%的回報率相比有很高的溢價。

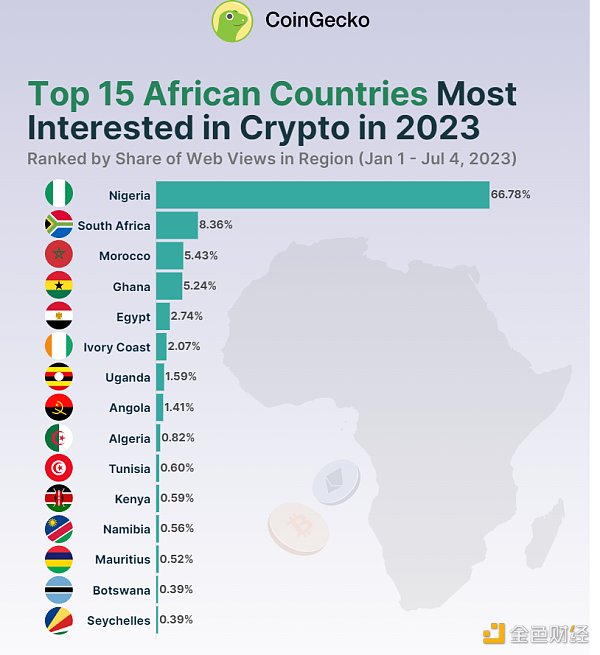

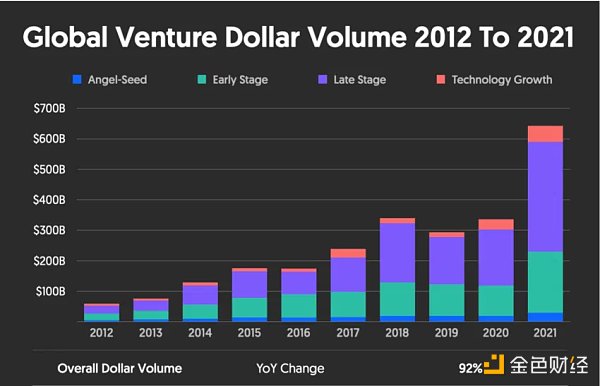

隨著增長,尤其是在亞洲,全球範圍內湧入初創企業的交易和融資數量有所增加。

2021年,風險資本活動達到6120億美元,比前一年增加了108%。 10年內,全球風險投資的美元規模同比增長92%。

2021年,全球風險投資交易數量也增長了24%,達到11601筆。儘管有明顯的上升,但也有特定的痛點。比如創始人減持股份,推遲決策和融資時間表,等等。

DAO VC

DAO VC是建立在社區決策和治理的概念上,與傳統VC的中央權威決策形成對比。它將成為一個面向終端用戶和初創企業的自主風險生態系統。

DAO風投將自己呈現為一個令人興奮的平台,允許散戶投資者過渡到Crypto領域的同時允許初創企業擁有多樣化的投資者群體。

通過低至1美元的投資,用戶可以像更傑出的傳統投資者一樣參與市場。只需創建一個共享的貢獻者集合作為通證持有者。

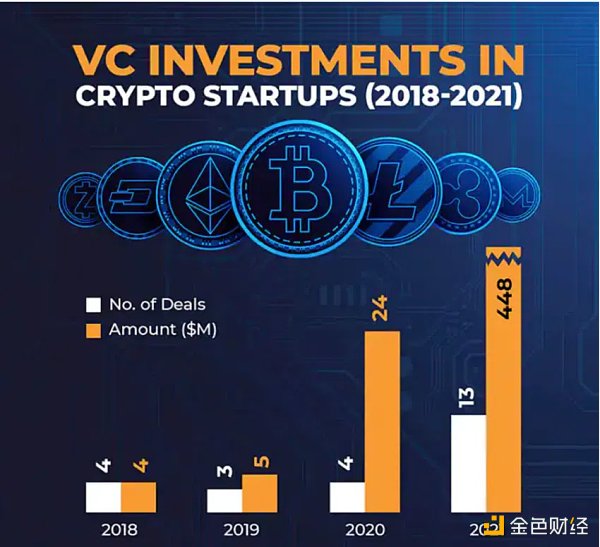

區塊鏈科技公司的崛起改變了投資者對風險投資基金的看法。風投公司正越來越多地將資金分散到Crypto領域。

甚至正在考慮如何從根本上改變基金結構,使其集中,並為許多投資者提供一個更具包容性的環境。

彌合差距

使用DAO和採用混合融資模式來模仿ico是VC開始創新的兩種方式,以將更多的資金和參與者帶入這個領域。

DAO可以被描述為圍繞每個成員都認為值得投資的中心思想而形成的社區。匯集在DAO中的資金跟踪每個人的貢獻,並給予相應的治理權利。

儘管DAO是一個相對較新的概念,但它們的快速增長表明,未來趨勢可能對風險資本格局產生重大影響。

不到兩年前,當以太坊的交易價格為230美元時,DAO還很少。他們中的大多數人只持有幾千美元的AUM。

然而,經過一年的Crypto牛市,數百萬新用戶引入Crypto,數千個項目啟動並產生費用,DAO現在以數百萬計。

2021年,在DAO統計平台DeepDAO上上市的DAO國庫券管理的總資產(AUM)從1月的3.8億美元增加到9月中旬的約160億美元的峰值。

DAO從2021年到2022年開始上升

BeInCrypto通過電子郵件聯繫了DeepDAO的首席運營官Rona Perry就目前的情況與去年相比發表評論。她回复說:

“雖然熊市還在繼續,但新DAO的增長速度正在加快。今年新創建的DAO總數比去年大,今年每個月的新DAO數量比2021年多2倍以上。這些數字反映了人們對分散自治組織的持續興趣,以及它們作為Web3關鍵基礎設施的獨特地位。”

在今年5月至10月的6個月中,2863個DAO開始了他們的治理活動。如下圖所示,這是2021年的兩倍多。

DeepDAO將Uniswap DAO、BitDAO和ENS DAO列為前三名,其國債價值分別為23億美元、17億美元和10億美元。

總體而言,DAO有10,191名成員,主要關注與直接夥伴關係或與項目互換有關的提案。

此外,還將提供發展機會,如成立自主藝術家協會、農業合作社、生態基金等。

事實上,需求的增長是顯而易見的。但是人們應該考慮或了解DAO的哪些優點和缺點呢?

考慮要點

一些優勢包括擴大風險投資渠道,增加投資者的靈活性,增加被資助想法的多樣性,去中心化控制,以及更好地獲得公共權力。

雖然DAO代表了多個利益相關者之間的巨大機會,但區塊鏈行業的固有風險不容忽視。

與任何新技術一樣,DAO也有一定的風險,例如安全威脅和武斷的決策。

當從傳統VC過渡到DAO VC空間時,必須謹慎對待這些風險。

一些明顯的缺點包括缺乏資源、管理策略、安全性和所有權。

監管和安全

更嚴格的監管政策:隨著DAO數量的增加,監管審查可能會加強鑑於DAO數量的增長,它們不能再在雷達下運行,並躲避監管措施。因此,設置和使用DAO變得越來越困難。

隨著流入DAO的投資規模或資金量不斷增長,監管機構可能會開始打擊這些成員有限的DAO。

由於DAO提供了某種程度的匿名性,它們可以作為另一個工具來從非法操作中洗錢,這給了SEC另一個調查的理由。

此外,由於通證可以通過區塊鏈技術買賣,監管機構將這些通證視為證券。

監管機構可能會出台新政策,對通證交易帶來的資本收益採取更嚴格的措施。

因此,隨著DAO的發展,圍繞這個領域的新政策將會出現。

安全性:DAO的代碼/智能合約中的缺陷可能會使資產面臨風險

正如BeInCrypto過去所述,針對DAO進行了不同的顯式攻擊活動。例如,就在一個月前,OlympusDAO遭受了一次價值30萬美元的攻擊。

2016年,由於DAO的基礎代碼中的一個小故障導致DAO多次處理相同的事務,一名攻擊者從DAO中提取了360萬ETH,價值5500萬美元,約佔總資產的三分之一。

逐代碼編寫

DAO的底層代碼,也稱為智能合約,充當設置其自動執行性質的規則手冊,廢除了基於以太坊的投資基金著名的人工干預的需要。

這個小故障導致DAO多次處理同一個事務。

DAO依賴於一個完美的智能合約。如果DAO的基礎代碼中有Bug或錯誤,就會使投資基金的資產處於風險之中。

這是傳統風險投資基金所不存在的風險。傳統風投公司資產的安全性沒有被匿名攻擊者竊取的風險。

縮小範圍,風險和陷阱與新的和即將到來的DAO趨勢相關聯。

總結

隨著Web 3.0計劃和項目的增長,DAO的出現將繼續上升。

那些想要參與Web 3.0空間機會的風險投資現在面臨著挑戰,要在這些DAO中保持競爭力和相關性。

儘管DAO帶來了民主化,但投資者仍需警惕DAO的風險。

在投資策略和安全這兩個方向,風投在過去幾年建立的關係網以及在與初創企業創始人拓展業務方面的專業知識方面,可能繼續比DAO更有優勢。

為了兩全其美,投資者應該留意DAO和VC的混合模式,因為這種模式利用了DAO的社區驅動精神和風投的運營專業知識。

這種新的混合設置將繼續挑戰傳統VC設置的邊界。進一步,尋找新的方法使其成為一個有效的模型。

隨著DAO和混合模式的出現,初創企業創始人成為贏家,他們擁有更多的融資選擇,並且他們也享有最符合他們願景的全面投資者。