原文標題:《美林時鐘模型研究》

原文作者:Huobi Research

摘要

當前加密貨幣領域生態越來越豐富、參與者越來越多樣化且沉澱資金越來越多。在這種情況下,我們需要新的投資工具來對整個領域進行週期分析和品種選擇。因此我們對在傳統金融領域中比較成熟和知名的美林時鐘模型進行了研究,希望能將其移植到加密貨幣領域。

美林時鐘模型是美林公司於2004 年提出的宏觀經濟分析和大類資產配置模型。它以產出缺口和CPI 數據為衡量經濟增長和物價水平的兩大指標,通過對美國自1970 年以來的數據進行分析,得出了一系列結論,即根據產出缺口和CPI 數據的交替漲跌,可以將經濟循環劃分為四個週期,分別為衰退期、復甦期、擴張期和滯漲期,這幾個週期相繼出現並構成一個完整的循環。我們根據時鐘理論推導和數據驗證,給出了在各個週期內最優的大類資產配置。

在2008 年全球金融危機之後,以美聯儲為代表的各國央行長期執行低利率政策,並且多次使用量化寬鬆來刺激經濟。這對美林時鐘下的經濟周期產生了一些影響,主要表現為:衰退期和滯漲期的持續時間縮短,復甦期的持續時間變長;美林時鐘的完整週期循環不復存在,各週期交替出現;各類資產的波動性變大,且股票在整個經濟上行期內都表現良好;但在不同時鐘週期內的強勢資產仍然符合美林時鐘的框架。

然後我們分析了加密貨幣行業在美林時鐘分析框架中應處的位置,以及當前時點屬於美林時鐘的哪個階段以及當前的最優資產配置。我們得出以下結論:我們正處於通縮期;當前週期下最優的配置是債券;在股票的板塊配置中優選防禦型股票和長期成長型股票;在加密貨幣領域內部優選BTC、LTC 等防禦型幣種和ETH、MATIC 等長期成長型幣種。

1. 傳統美林時鐘模型

隨著加密貨幣領域蓬勃發展,其總體市值不斷增大,且種類和賽道越來越豐富。並且近兩年有越來越多的傳統金融機構和實體企業進入加密貨幣領域進行投資和參與項目開發。面臨著加密領域生態越來越豐富、參與者越來越多樣化且沉澱資金越來越多的情況,我們急需要新的投資分析工具來對整個領域進行週期分析和品種選擇研究。因此我們對傳統金融投資領域比較成熟和知名的美林時鐘模型進行了研究,希望能將其移植到加密貨幣領域。由於這是一項較為龐大和復雜的工程,因此後續將會以系列文章的方式呈現。本文作為系列文章的第一篇,將首先對美林時鐘模型及其在加入QE 之後的變化進行分析。

2004 年美林證券在發表的《The Investment Clock: Making Money from Macro》報告中首次提出了美林時鐘的概念。報告通過對美國過去30 年的經濟數據進行統計,以CPI 同比增速和產出缺口數據為指標,將經濟周期劃分為複蘇(Recovery)、過熱(Overheat)、滯漲(Stagflation)和衰退(Reflation)四個階段,並統計出各個階段的最優配置資產。下面對該模型進行進一步的分析。

1.1 傳統美林時鐘模型分析:

美林時鐘劃分經濟周期的兩個指標分別為CPI 同比增速和產出缺口數據。其中產出缺口數據是衡量經濟體實際產出和滿負荷潛在產出(即產能)之間差距的經濟指標。產出缺口存在正向和負向兩個方向:當實際產出超過產能時,產出缺口為正,在需求居高不下的情況下會出現這種情況,且會導致價格上漲;當實際產出低於產能時,產出缺口為負,其意味著由於需求疲軟而存在閒置產能,且會出現價格下跌。

而對產出缺口進行測定是模型的一大難點。這主要是因為潛在產出的水平無法被直接觀測到,只能通過各種方法進行估算。估算的常用方法是選取PMI、GDP、勞動力指標和資本投入等指標構成一個生產函數,然後採用HP(Hodrick-Prescott)濾波法分離該函數的長期趨勢和短期波動,通過濾除其中的短期週期性變化就可以得到潛在產出的一個估計值。另外也可通過對廠商實地調查等方式得出潛在產出值。

但以上種種估算方法都不可避免的存在誤差。並且採用何種數據、使用何種方法構成函數和得出估算值都將決定模型的準確性,也是各個研究投資機構的秘訣。這方面的研究內容廣泛而龐雜,甚至可以單獨寫一篇文章做研究說明,在此不再贅述。

從上圖可以看出,美林時鐘本質上是使用經濟增長和物價水平兩大因子對經濟周期進行劃分,並根據不同的經濟周期下各大類資產的收益率差異選擇不同的資產進行配置。其背後的邏輯是,任何國家的宏觀經濟情況都會影響該國市場上的各類資產表現,並且會促使該國進行貨幣政策和財政政策調整。而調整後的貨幣和財政政策在反向影響該國經濟狀況的同時,也會對市場上各類資產產生影響。總而言之,宏觀經濟情況和經濟政策的周期性變化同時導致了各類資產的周期性表現。

按照美林時鐘的框架,經濟周期可以劃分為四個階段,並且每個階段都有對應的強勢資產:

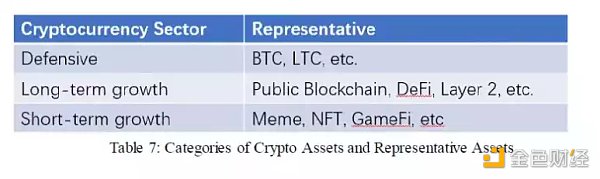

衰退期(reflation):經濟增長和物價水平一起下滑,甚至GDP 或CPI 的同比增速為負。在該階段大宗商品下跌,企業盈利下跌導致股市下跌,債券收益率曲線下移且變陡。這時央行一般會開始降息以期使經濟增長重回正軌。這階段債券是最好的投資品種。在股票方面優選防禦性股票。在加密貨幣方面優選BTC 和ETH 等行業基礎項目。

復甦期(Recovery):低利率的貨幣政策和經濟刺激政策使得GDP 增長逐漸回到正軌,但由於閒置產能仍未被完全利用,即產出缺口仍然為負,因此需求的疲軟導致產品價格仍然下跌,CPI 數據繼續下降。在此期間受益於寬鬆的貨幣和財政政策,企業利潤開始恢復,股票成為最好的投資品種,優選週期股和短期價值股。

擴張期(Overheat):產能逐漸恢復,產出缺口逐漸消失,且通脹率開始上升。這時央行開始加息以保證經濟的可持續增長,防止過熱,但經濟增速仍然強勁。這時期債券開始下跌且收益率曲線變得平滑。股票市場面臨企業收益增長和估值偏高的平衡,週期性股票和短期價值股表現較好。這時期受益於通脹率上漲,大宗商品是最好的投資選擇。

滯漲期(Stagflation):GDP 增速變緩且生產力下滑,但受制於產出缺口為正且需求旺盛,企業提高產品價格以應對工資-價格螺旋上升並保護企業利潤。在此期間,央行會採取更嚴格的貨幣緊縮政策直到通脹回落,這會打壓債券的表現,同時股票受制於貨幣政策收緊和企業利潤下降而出現下跌。這時期現金類資產是最好的投資選擇,股票選擇防禦性股票和長期價值股。

美林時鐘的周期框架也可以幫助我們進行股票和加密貨幣的板塊配置策略研究:

當經濟增長加速時,週期性行業股票如鋼鐵、汽車等表現較好,加密貨幣領域中優選公鏈Token、Defi Token 等;當經濟增長放緩時非週期、防禦性股票相對較好,在加密貨幣領域中優選BTC。

當通脹下降時金融成本較低,優選長期成長股和公鍊等基礎項目Token ;當通脹上升時大宗商品和現金表現最好,這時適合選擇有炒作題材的股票和NFT、GameFi 等類型的Token 。

總之,美林時鐘模型以經濟增長和通脹水平兩類指標為軸,將經濟周期分成四個階段。並且該模型將經濟周期和大類資產的選擇結合起來。其背後的邏輯是認為經濟增長和通脹水平這兩個因素會驅動國家經濟政策的調整,並與其一起驅動各大類資產呈現週期性的表現。下面將對該模型進行驗證。

1.2 美林時鐘模型數據回測:

在這部分,我們將使用美國國會預算辦公室(CBO: Congressional Budget Office)公佈的年度名義產出缺口數據和美國勞工統計局(Bureau of Labor Statistics)公佈的CPI 同比數據進行回測。我們採取了1970–2007 年的數據進行分析,2008 年後由於出現了QE 這樣新的貨幣工具,其對經濟周期帶來的影響使得美林時鐘模型出現了變化,這部分將在下一章節進行分析。

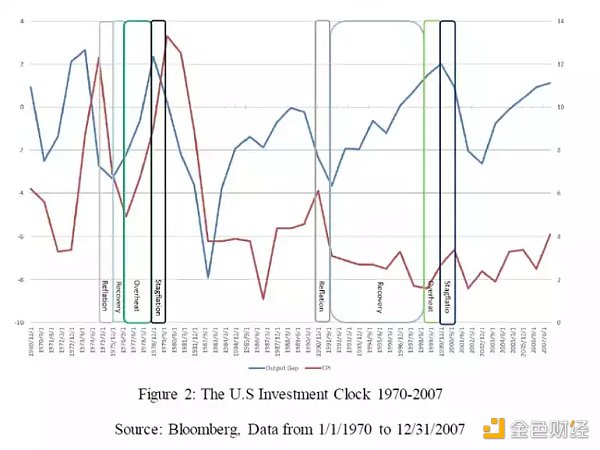

我們先將產出缺口和CPI 同比數據按照模型的標準劃分成四個週期,如下圖。然後會對每個週期的持續時間及各大類資產在各週期的表現進行統計。

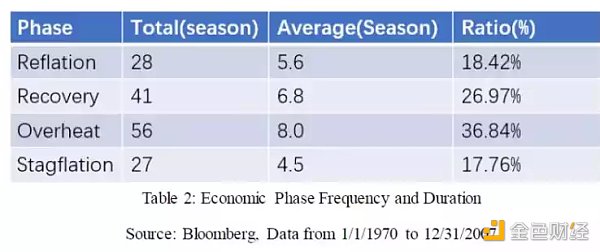

上圖標出了兩個典型的四周期美林時鐘。通過統計我們得到了在回測期間內的152 個季度數據中各週期的總持續時間和平均持續時間,以及佔全部樣本比例,如下表:

從統計數據中我們可以看出:在1970–2007 這37 年的時間裡,經濟上行的時間佔比達到約63.81%,下行的時間佔比約36.19%;通脹上行的時間佔比約54.6%,下行時間佔比約45.4%。另外,從各週期平均持續時間來看,復甦期和擴張期平均持續時間超過了滯漲期和通縮期,復甦期平均持續時間超過一年半,擴張期的平均持續時間有兩年;而滯漲期和通縮期平均持續時間分別為約一年和一年半。但由於各週期持續時間較長,總體樣本數量較少,因此統計結果受到極端樣本數據的干擾較大。例如1980–1982 年的通縮期持續了11 個季度,以及1987–1989 年和1994–1996 年的經濟擴張周期同樣持續了11 個季度。這幾個樣本對整體樣本數據統計產生了較大的影響。

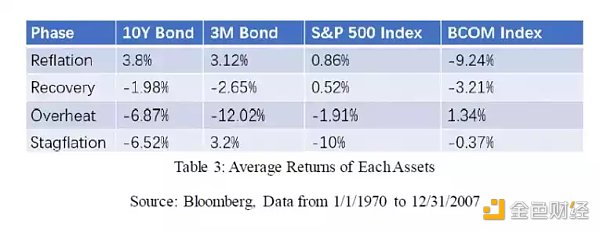

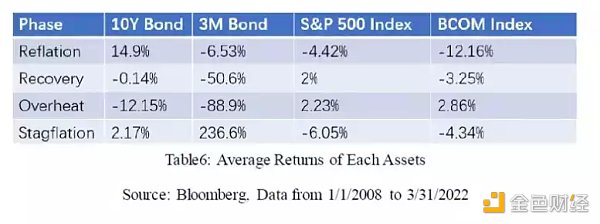

下一步我們將根據各週期時間劃分統計不同大類資產在各週期內的表現。其中債券類資產使用美國10 年期國債數據,股票類資產使用S&P 500 指數,大宗商品使用Bloomberg Commodity Index,現金使用美國3 個月國債數據。我們將分別統計各大類資產在不同周期內的季度平均漲跌幅。因為不同時期漲跌幅受該期通脹率影響差異較大,如1980 年代通脹率一度高達20%,而進入21 世紀後通脹率長期在3% 以下,在這兩個時間內相同資產的收益表現差異極大。因此我們以扣除通脹因素後的真實漲跌幅為準,統計結果如下:

從以上結果我們可以看出:

衰退期(reflation):10 年期國債表現最好,並且由於債券收益率重新變陡,以3 月期國債為代表的短期國債也有不錯的表現。相對應的,這期間大宗商品表現最差。

復甦期(Recovery):由於企業利潤逐漸恢復,因此股票表現最好,且資金由債券市場轉向股市,使得債券表現變差;而受制於產品價格仍然下跌,通脹率繼續向下,大宗商品表現仍然最差。

擴張期(Overheat):由於該階段一般通脹率高企,央行開始加息,債券、現金類資產和股市的真實收益率受影響均為負值,而大宗商品表現強勁。

滯漲期(Stagflation):由於央行的不斷加息和經濟增長下滑,使得債券、股票和大宗商品等受打壓,表現均較差,而現金類資產表現突出。

經過數據回測,我們驗證了各大類資產在以美林時鐘劃分的不同周期內表現的差異化是很明顯的,並且不同周期內表現突出的大類資產與模型的判斷一致。因此美林時鐘作為宏觀經濟周期的分析框架和大類資產配置的策略基礎是比較明確的。

2. 加入QE 後的美林時鐘模型

在2008 年末至2009 年初,美國的次貸危機引發了全球性的金融危機。在此期間美國的產出缺口和通脹率一起快速下滑並均轉為負值。為應對危機美聯儲使用了量化寬鬆(Quantitative Easing)這一新的貨幣政策工具。從那時至今,美聯儲多次使用了量化寬鬆以刺激經濟。那麼這個工具會對美林時鐘模型帶來什麼影響?我們將在下章進行分析。

2.1 QE 簡介

我們首先了解一下在QE 之前,美聯儲一般使用的貨幣政策手段是什麼,以及它是如何影響市場流動性和利率水平的。一般來說,傳統的貨幣政策手段主要是對利率進行操作。利率可以簡單理解為錢的成本,當經濟過熱,通脹率過高時,央行通過加息提高企業和個人融資成本,從而抑制企業擴大生產和個人消費;反之,當經濟下滑,通脹率下降時,央行通過降息來刺激企業擴張和個人消費需求,從而刺激經濟。

以美國為例,美聯儲發揮調節市場作用的主要利率工具是聯邦基金利率(Federal Funds Rate),該利率是美國同業拆借市場利率,其中最主要的是隔夜拆借利率。美聯儲通過調整該利率可以直接影響商業銀行的資金成本,進而影響整個宏觀經濟。然而利率調節從最短端的隔夜拆借利率傳導到宏觀經濟的各個部分的資金成本,這個鏈條是相當長且複雜的,並且有很多影響因素在美聯儲控制之外。因此當2008 年金融危機爆發時,傳統貨幣政策工具部分失效,美聯儲為了挽救市場流動性,尤其是抑制長期利率飆升,使用了QE 這一貨幣工具。

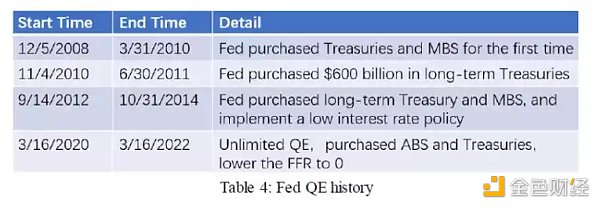

與傳統的利率調節不同,QE 指的是央行將貨幣政策關注點從控制資金成本轉向控制資金數量,目標是通過向市場注入資金使得金融體系維持在流動性寬鬆的環境下。 QE 的一般方式是央行在壓低基準利率的同時,通過購買國債和企業債券的方式,壓低長期利率水平,並且保持市場流動性寬裕。這一貨幣政策工具最早在2001 年由日本央行提出,並且在2008 年金融危機時由美聯儲采用而世界聞名。從2008 年至今,美國採用的QE 政策情況如下表:

在由日本發明並因美國使用而使QE 聞名世界之後,全球多個國家和經濟體都使用過這個貨幣工具,因此QE 對全球經濟周期帶來的影響是深遠而廣泛的。下面我們再次使用美林時鐘模型對2008 年之後的經濟數據進行回測,看看存在QE 之後的經濟循環有了哪些不同。

2.2 加入QE 後的美林時鐘數據回測

在這部分,我們同樣使用美國國會預算辦公室(CBO: Congressional Budget Office)公佈的年度名義產出缺口數據和美國勞工統計局(Bureau of Labor Statistics)公佈的CPI 同比數據進行回測,採取的時間段為1/1/2008–3/31/2022 年的數據進行分析,得出的周期劃分如下圖:

上圖標出了時間區間內各週期的美林時鐘,然後我們統計了各週期的出現次數和平均持續時間等數據,如下表:

通過對比2008 年以前和以後的周期數據,我們可以發現以下特點:

a) 在2008 年後沒有一個完整的衰退期-復甦期-擴張期-滯漲期循環,往往是衰退期後緊跟著就是擴張期,或者在復蘇期和擴張期之間夾雜一個滯漲期。

b) 在此期間,產能缺口長期為負,持續時間從2008 年末至2019 年初,這個持續時間在歷史上是沒有過的。另外同期CPI 同比數據長期維持在3% 以下,基本處於統計週期內最低水平。兩個數據結合可以得出一個猜測,即這段時期美國的經濟增長模式相較於歷史上出現了一個深刻的轉變。

c) 對比兩個時間段各週期平均持續時間和總時間佔比等數據可以發現,滯漲期和衰退期的平均持續時間由2008 年之前的1 年以上減少到2–3 個季度,同時復蘇期的平均持續時間增加了將近1 年,擴張期平均持續時間基本不變。從總時間佔比來看,滯漲期和衰退期的時間佔比分別減少了約5.5% 和8%,復甦期的時間佔比增加了10%,擴張期增加了約4%。簡言之,相較以前,2008 年後滯漲期和衰退期的平均持續時間和總時間佔比均明顯減少,復甦期的平均持續時間和總時間佔比明顯增加。

接下來我們同樣將統計不同大類資產在各週期內的表現。使用的大類資產數據和統計方法同上。統計結果如下:

將以上結果與2008 年之前的回測表現對比,我們可以看出:

在不同周期內表現最好的大類資產仍然符合美林時鐘框架的推斷,即衰退期債券表現最好,復甦期股票最優,擴張期大宗商品最優,滯漲期現金最優。

債券和現金類資產在不同周期的變化幅度遠大於2007 年以前,例如通縮期債券平均收益率14.9%,高於2007 年以前同周期內3.8% 的收益率,而滯漲期內現金類資產高達236.6% 的漲跌幅更是遠超2007 年以前同周期3.2% 的水平。這主要是在1980 年代由於高通脹而使得美聯儲將基準利率提高到超過20%,之後基準利率的中樞一直在緩慢下降,到2008 年後更是長期維持在0.25% 的水平。而2015–2018 年的加息週期,美聯儲將基準利率提高到2.5%,由於低基數的影響,利率漲幅達到10 倍,在此影響下最受基準利率影響的現金類資產收益率出現大幅波動也就不難理解了。

股票在復蘇期和擴張期持續獲得較高的正收益也與2008 年之前有所不同。這當然對應著美股持續多年的大牛市,其本質上也是美聯儲壓低基準利率到0 附近且流動性充裕的因素影響的。

通過以上分析可知,在2008 年出現QE 之後,美國的經濟增長模式發生了一些深刻的變化,這些變化導致在此期間美國的產出缺口長期為負,且通脹率長期處於3% 以下的水平。並且美聯儲寬鬆的貨幣政策和QE 的多次使用使得在此期間沒有出現過一次通縮期-復甦期-擴張期-滯漲期的完整時鐘週期。並且通縮期和滯漲期的平均持續時間和總時間佔比明顯少於2008 年之前,代之以復蘇期的平均持續時間和總時間均大於2008 年之前。雖然如此,在各個週期內表現最優的資產仍然符合美林時鐘的分析。

總之,我們可以得出以下結論:2008 年之後的長期低利率政策和QE 像是興奮劑,它們大幅縮短了經濟增速下滑階段的持續時間,但並未降低經濟增速下滑出現的頻率,並且打亂了經濟周期的完整循環。

3. 當前所處的經濟周期和加密貨幣配置分析

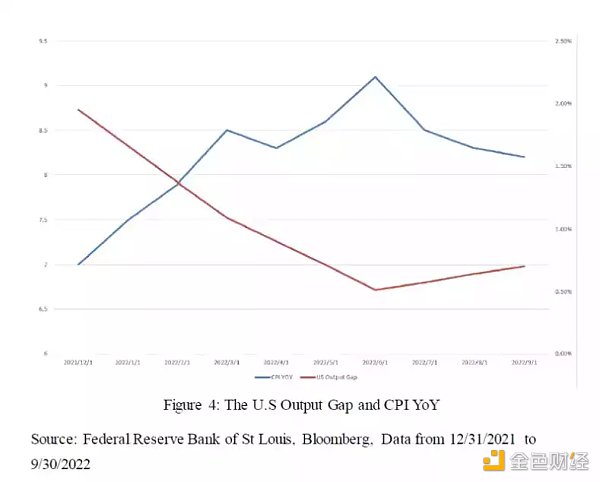

根據美林時鐘的理論,我們可以依據最近的產出缺口數據和CPI 數據分析當前所處的周期區間。由於美國國會預算辦公室(CBO: Congressional Budget Office)公佈的年度名義產出缺口數據目前只更新到2022 年一季度數據,因此這裡我們將使用聖路易斯聯儲(Federal Reserve Bank of St Louis) 公佈的美國產出缺口數據和美國勞工統計局(Bureau of Labor Statistics)公佈的CPI 同比數據進行分析,如下圖:

從上圖顯示的數據可以看出,今年前兩個季度產出缺口下降伴隨著CPI 數據的上升,明顯符合滯漲期特徵。三季度開始至今CPI 數據出現下降,而產出缺口數據處於低位,並且根據近期的PMI 等經濟數據顯示,四季度的產出缺口數據可能再次下降,因此我們可以大致判斷當前處於通縮期。並且根據美聯儲的加息路線,本次加息週期可能持續到2023 年一季度,因此可以推斷到那時為止大致都屬於通縮期。按照美林時鐘的分析框架,在通縮期呈現通脹下行,且經濟增速放緩的特點,在此階段的最優配置資產是債券;股票優選防禦性股票和長期成長股。

接下來我們可以藉鑑股票類型的劃分方法將加密貨幣分為防禦型幣種和周期型幣種,其中周期型幣種又可分為長期成長型幣種和短期題材型幣種,如下表:

按照美林時鐘的分析框架,在當前通縮期的時點下,優選BTC、LTC 等防禦型幣種和ETH、UNI、MATIC 等長期成長型幣種。

4、總結及美林時鐘模型的使用要點

美林時鐘模型是美林公司於2004 年提出的宏觀經濟分析和大類資產配置模型。它以產出缺口和CPI 數據為衡量經濟增長和物價水平的兩大指標,通過對美國自1970 年以來的數據進行分析,得出了一系列結論,即根據產出缺口和CPI 數據的交替漲跌,可以將經濟循環劃分為四個週期,分別為衰退期、復甦期、擴張期和滯漲期,這幾個週期相繼出現並構成一個完整的經濟周期循環。我們根據時鐘理論推導和數據驗證,給出了在各個週期內最優的大類資產配置。

在2008 年全球金融危機之後,以美聯儲為代表的各國央行長期執行低利率政策,並且多次使用量化寬鬆來刺激經濟。這對美林時鐘的分析框架產生了一些影響,主要表現為:衰退期和滯漲期的持續時間縮短,復甦期的持續時間變長;美林時鐘的完整週期循環不復存在,各週期交替出現;各類資產的波動性變大,且股票在整個經濟上行期內都表現良好;在不同時鐘週期內的強勢資產仍然符合美林時鐘的框架。

在使用美林時鐘時,需要注意以下幾個要點:

對於產出缺口數據的選擇。由於產出缺口數據是一個估算數據,各個機構有各自的計算方法,這導致不同機構的數據存在細小差異。這可能會讓我們在使用美林時鐘框架進行週期劃分時因數據不同而出現差別。

同樣是產出缺口數據,在大多數機構中的公佈頻率是季度,因此要得到頻率更高的數據,可以選擇自己選擇經濟指標來構建該數據。那麼指標的選擇和構建的方法將影響該數據的準確性。

我們之所以希望得到更高頻和更準確的數據,是因為除了使用該模型明確我們當前所處的經濟周期之外,我們更希望能準確判斷週期轉換的時點,從而能及時的調整資產配置以獲得收益和規避風險。因此,對美林時鐘週期切換的時點判斷是該模型使用中的一大要點。

在之前的分析基礎上,我們分析了加密貨幣行業在美林時鐘分析框架中應處的位置,以及當前時點屬於美林時鐘的哪個階段以及當前的最優資產配置。我們得出以下結論:我們正處於滯漲期;當前週期下最優的配置是債券;在股票的板塊配置中優選防禦型股票和長期成長型股票;在加密貨幣領域內部優選BTC、LTC 等防禦型幣種和ETH、MATIC 等長期成長型幣種。

在當前研究的基礎上,可以進行深入研究的是對加密貨幣的板塊劃分進行更細緻的、量化的研究,並在此基礎上結合美林時鐘的框架和歷史數據進行回測驗證。這部分將在後面的工作中完成。

本文來自投稿,不代表BlockBeats 觀點

律動BlockBeats 提醒,根據銀保監會等五部門於2018 年8 月發布《關於防範以「虛擬貨幣」「區塊鏈」名義進行非法集資的風險提示》的文件,請廣大公眾理性看待區塊鏈,不要盲目相信天花亂墜的承諾,樹立正確的貨幣觀念和投資理念,切實提高風險意識;對發現的違法犯罪線索,可積極向有關部門舉報反映。