FTX 爆雷,帝國坍塌,一系列頭部平台遭受重創,做市商和借貸成為重災區:Alameda 作為加密貨幣行業最大的做市商之一,在這場鬧劇中覆滅,並於11 月10 日正式結束交易;DCG 旗下做市商和貸款公司Genesis,也在面臨償付能力不足困境。

頭部做市商坍塌,大量本金覆滅,急劇的單邊行情……這引起了行業做市商的空前恐慌,餘震中,做市商趨於停擺,社區和項目面臨巨大壓力測試,加密行業的市場流動性遭遇大幅下降。

無論傳統市場還是加密市場,對於大眾投資者,聊起做市商,始終像在玩盲人摸象的遊戲。

現在讓我們從頭說起,祛魅做市商。

目錄

01. 加密領域的做市商

– 什麼是做市商,如何做市,如何盈利

– 加密市場的做市商

– 做市商有什麼用

– 做市策略

– 機會、風險和狂野西部

02. Yes or No:人人都是做市商

– 做市商與自動做市商

– AMM:人人都是做市商

– LP 為什麼虧錢

03 頭牌做市商坍塌:市場失去流動性後

– 多米諾骨牌中的做市商

– 當市場失去流動性之後

– DODO 如何滿足做市需求

0 1 .

加密領域的做市商

什麼是做市商,如何做市,如何盈利

維基百科解釋,做市商(Market Maker),在美國紐約證券交易所市場稱作“專家”(Specialist),在香港證券市場被稱作“莊家”,在台灣稱為“造市者”。

顧名思義,做市商就是創造“市場”的人。

在傳統金融市場上,做市商是一個商業組織,通常是經紀公司、大型銀行或其他機構,其主要工作是通過買賣證券在市場上創造流動性。

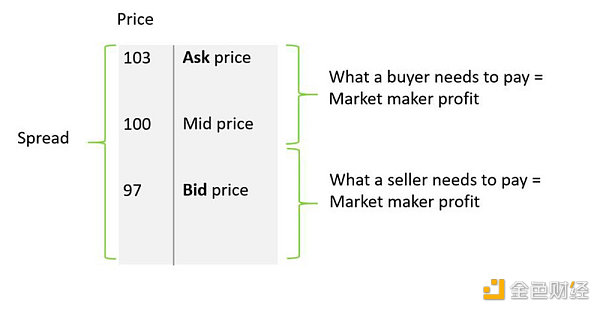

做市是一種既定的、成熟的金融實踐,在這個過程中,做市商為市場提供流動性和深度,買賣雙方不需等待交易對手出現,只要有做市商出面承擔交易對手方即可達成交易,做市商從雙方賺取買賣價差而從中獲利。這裡說的市場上買價和賣價之間的差值就是點差(Bid-Ask Spread),點差是做市商主要的獲利方式(也可以通過交易平台返佣,交易平台會給一些專門做市商付費以增加交易量、提升利潤)。

在有許多買家、賣家和做市商的流動市場中,價差很小,做市商需要進行大量交易才能獲利。他們使用非常先進的定量算法來建立非常短期的頭寸——從幾小時到幾秒鐘。市場波動足夠大,做市商能夠進行的交易越多,他們賺取的利潤也就越多。

買入這個資產需要 103 ,賣出這個資產獲得 97 ,做市商獲得的點差為 6

簡而言之,做市就是向任何給定的市場提供雙邊報價,提供買賣雙方的市場規模;沒有做市商,市場將相對缺乏流動性,這將妨礙交易的便利性。

加密市場的做市商

無論在傳統市場還是加密市場,流動性是所有交易市場的生命線,而做市商便是掌舵的船手。在加密市場,做市商又被稱為liquidity provider(LP),這或許直接點出:與傳統市場一樣,加密市場需要做市商通過幫助引導市場“看不見的手”來解決流動性陷阱。

這個流動性陷阱主要體現在一種惡性循環:加密項目需要有人(加密貨幣交易所和加密投資者)為代幣流動性做出貢獻;同時,只有當代幣具備市場流動性時,這些人才會參與。 And this is where Market Maker comes in.

簡單而言,做市商用流動性孕育流動性,一個項目通常需要利用做市商的支持,為他們的代幣市場提供流動性、信心和價格上漲的動力,直到交易量足以讓他們自己維護交易生態系統。

專業的加密貨幣做市商如何為項目解決市場流動性問題

source:Wintermute

做市商有什麼用

以加密貨幣為例。其中最核心的一點,當然是反复提到的流動性。因為流動性是任何一個有效市場的基礎。

-

強大的定價功能:做市商能夠長期跟踪價格的變化,對市場公允價格作出判斷,提供最有參考的報價。例如1inch 這樣的平台,它們不僅引導資金流向不同的資金池,而且還請一些做市商(例如Wintermute )報價。

-

增強市場的流動性:投資者可以直接與做市商進行交易,不需要等待或者尋找對手方。做市是向任何給定的市場提供雙邊報價,這就是提供流動性的核心。

-

提高市場的整體效率:做市商通過各種交易平台報價,通過套利消除市場間的混亂,有助於提高市場的整體效率。比如Kairon Labs 目前連接了120 多個交易所的API,在減少價格波動的影響方面提供幫助。

-

利於新代幣推介,降低發行成本:做市商將推動交易量不斷上漲、以及大量新代幣在多個加密貨幣交易所中出現。

-

增加交易量和市場預期:吸引投資者關注,增強市場信心,進而推動代幣價格上漲

-

推動大宗交易的達成:做市商本身適合成為機構投資者進行大宗交易的交易對手。

做市策略

做市策略指的是一種分別建立限價買賣單,利用標的價格的上下波動觸發限價單,通過買賣單的差價獲取交易收益的策略。這屬於高頻交易策略中的風險中立盤口價差套利策略。簡單而言就是前文提到的中間商賺差價。

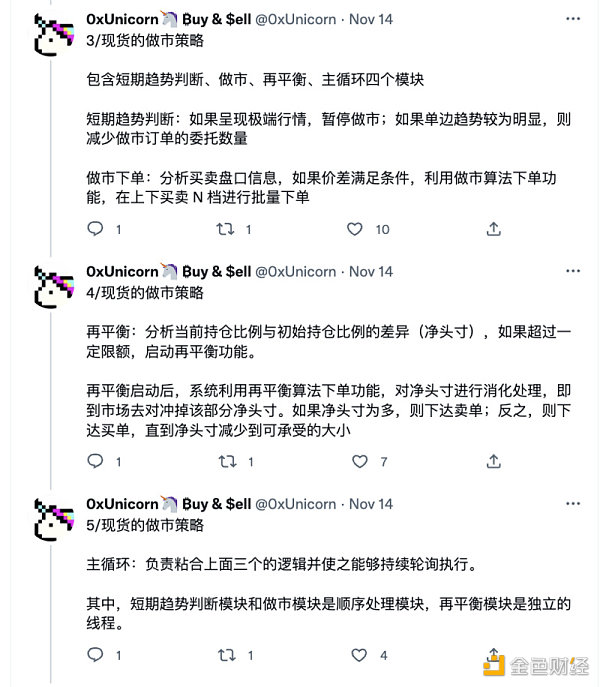

Twitter 用戶0 xUnicorn 在推文中以現貨和期貨為類別,詳細分析了常見的做市商交易策略,此處不再贅述。當然也有把策略更具體的分為:Delta 中性做市(也就是自我對沖庫存風險)、高頻“即時”做市、網格做市等。

https://twitter.com/0 xUnicorn/status/1592007930328776706

核心而言,做市策略中重點關注的是限價單的數量和以及買賣單報價與中間價距離的設定,因而在各類經典的做市策略中,主要研究的是中間價的估算,進而在中間價兩邊合適的位置設置買單和賣單。因此做市商最怕的是急劇的市場單邊行情,因為這意味著買單和賣單會出現單邊成交,手中會積累大量風險頭寸。

風險、機會和狂野西部

如上文所說,風險主要來自於庫存風險。

當手中積累大量庫存,也意味著做市商無法為其庫存找到買家的可能性更大,從而導致一種風險:在錯誤的時間持有更多資產(通常在貶值中)。另一種情況是,做市商不得不在資產價格上漲時,開始虧本出售庫存以維持運營。

在DeFi 中可能對做市風險的處理更為謹慎。例如永續合約。做市商常常利用永續合約的資金費率(該機制的核心就是讓合約價格錨定現貨價格)進行現貨和槓桿的套利。一句話概括這種套利方式:分別在現貨/槓桿和永續合約市場創建一個倉位價值相同,頭寸方向相反的頭寸。因此價格異常波動之下做市商會面臨很大的清算風險,因為他們由於不同的資金費率套利而持有的頭寸可能很大。

機會則是來源於高風險背後的高收益。即使是0.01 美元的點差,當這樣的交易訂單一天中被執行一百萬次的時候,利潤也會達到一萬美元。做市商也為交易者提供槓桿,一旦客戶爆倉,做市商將可以清算交易者的保證金。根據coinglass 數據顯示,每天加密貨幣爆倉金額1-10 億美元。這將促使做市商獲得巨大的盈利。

不可否認加密市場仍處於早期,相對傳統金融市場中非常成熟的做市操作,在這裡仍然有瘋狂運行的一面。如果我們放大觀察加密交易的一些細節:資產流動性相對較低;重大滑點風險;當大訂單出現時或者當大量賣單取消訂單簿中的最佳買入報價時,閃崩的可能性很大。這些特點,往往也為加密做市帶來了一些隱秘的角落,或者說收益。

總體而言,由於技術和監管的因素,對於做市商,加密市場和用戶仍然充滿了盲人摸象的混沌感受。

來到狂野西部。當一個做市商向代幣發行者承諾特定的交易量水平時,下一步將是更具野心的承諾:代幣價格將上漲到特定水平。如何做到?

-

Wash Trading(清洗交易):初級選手會下一個大的賣單,在幾秒鐘內再下一個自己的買單。一個高階選手會使用較小的訂單,放置更長的時間;同時為了避免交易所檢測,會從多個賬戶而不是一個賬戶進行操作。

-

Pump-and-dump(拉高出貨):在所有價格操控的策略中,拉高出貨的做法尤為常見。社交網絡是最好的排頭兵,一旦fomo 情緒足夠多,將提前購買的大量代幣出售即可獲利。

-

Ramping(搶購):搶購是指給人營造一種大買家的印象。做市商可以採用這種策略,創造一個在固定時間段進行大額交易的“大買家”,這裡fomo 情緒再次派上用場,其他交易者會搶著跑在“大買家”的前面(但最終成為輸家)—當市場注意到這樣的行為時,價格自然上漲。當然,一旦做市商的活動結束,幽靈買家就會神秘地消失,代幣價格大概率迎來暴跌。

-

Cornering (挾倉):當一個代幣同時有多個做市商時,某個做市商可以通過試圖購買大部分可用的代幣來賺錢,迫使其他做市商提高價格,因為他們必須將價差維持在同一水平。

由於完全缺乏監管,這些投機操作的確出現在做市商的執行策略中,它們最終擾亂市場,抹殺對交易資產的信心,失去上幣交易所的信任,影響項目方的聲譽並導致長期虧損。

02.

Yes or No:人人都是做市商

做市商與自動做市商

雖然做市商(MM)和自動做市商(AMM) 聽起來很相似,但它們是完全不同的實體。

如前所述,在傳統金融裡,做市商是一種向多個交易所提出各類證券買賣交易的機構或平台,為市場提供流動性,並通過買賣差價獲利。

而AMM 是一種去中心化的交易所(DEX) 協議,與傳統交易所使用訂單簿不同,資產是根據特定的定價算法進行定價,定價公式隨不同協議而變化。例如,Uniswap 使用以下數學曲線來確定交易價格: x * y = k。其中x 和y 是流動性池中兩種資產的數量,y 是另一種資產的數量,k 是一個固定常數,意味著池的總流動性必須保持不變。

AMM 的工作原理與傳統訂單簿交易平台類似,二者均設置交易對(例如ETH/DAI)。然而,前者不需要與具體的交易對手進行交易。在AMM 機制中,交易者與智能合約進行交互,為自己“創建”市場。智能合約中的流動性靠流動性供應商(LP)來提供,作為向協議提供流動性的回報,流動性供應商會從交易池開展的交易中賺取費用。

AMM:人人都是做市商

在傳統金融的術語中,AMM 指的是一種透過算法來模擬人類做市商行為,而在DeFi 領域,它逐漸演變為一個暴力引擎:

它使用自動化算法來平衡交易池中代幣的供需關係,避免了訂單簿模式下,單邊行情可能導致的某一代幣被買空(市場無買家/賣家掛單)無法交易的情況;與其他做市商不同,例如CEX 的做市商是吃買賣價差,他們會根據自己的策略通過調整頭寸控制庫存來盈利,DEX 的做市商提供流動性的方式與CEX 不同,DEX 的做市商還會賺取手續費;當這部分交易手續費給予流動性提供者,將激勵他們將閒置的資產注入交易池中提供流動性,在一定程度上又解決了訂單簿模式下交易深度不夠的問題。

基於AMM 的DEX 已被證明是最具影響力的DeFi 創新之一,是AMM 的出現打破訂單薄和撮合的限制,幫助DEX 打破CEX 對加密貨幣交易市場的壟斷地位,讓開放自由的鏈上交易成為了現實。也是AMM,讓普通用戶以permisionless 的方式參與做市,讓每一家DEX 可以喊出自豪的口號:人人都是做市商。

無需許可、高效透明、自我創建市場、每個人都能享受流動性創造的收益。 DEX 所描繪的做市願景,聽上去過於完美。

LP 為什麼會虧錢

現在讓我們看清楚願景和現實。

第一個問題,用戶成為LP ,來DEX 做市一定會盈利嗎? (一個聲音:難道你忘記了無常損失?)

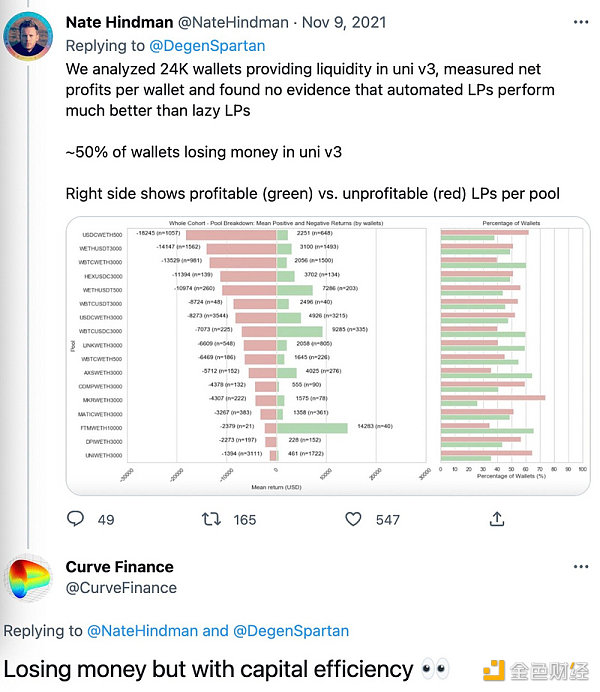

在一項被廣泛引用的、關於 Uniswap v3 LP 損失的研究中,rekt 殘忍地指出:與在Uniswap v3 上提供流動性相比,他們(用戶)最好選擇HODLing。

如文中表明,在V3 於5 月5 日至9 月20 日推出期間,TVL > 1000 萬美元的 17 個資產池(佔據TVL 的43% ),交易量超過100 B 美元,為LP 賺取了約2 億美元的費用。然而,在同一時期,因IL 而損失超過2.6 億美元,導致淨損失超過6000 萬美元。也就是說, V3 的LP 的50 % 左右都在虧損。

雖然Uni V3 普及了槓桿流動性提供的概念— 其中提供流動性的交易範圍被縮小,並通過消除未使用的抵押品實現更高程度的資本效率。這種槓桿增加了賺取的費用,但也增加了所承擔的風險,因為高槓桿流動性將面臨更高的無常損失。

原因回歸到Uni V3 的設計目標:定制化做市。對於用戶來說,更高的主動性意味著做市操作變得更加複雜。 LP 收益依賴於LP 對市場的判斷能力,增加了LP 的決策成本,導致LP 收益不均衡,這一設計也催生出了JIT(Just In Time)攻擊的現象(利用V3 的集中流動性,設置同一塊內添加和撤回LP 頭寸,這樣可以嚴格定義頭寸的範圍以匹配交易,以挖走交易費用的放大部分)。

提升資本效率但同時損失收益—這不是LP 想看到的。

https://twitter.com/NateHindman/status/1457744185235288066? s= 20&t=jb-YsLK 25 pE 8 GuHZaMAudg

這引申出下一個問題:用戶來DEX 做市,作為LP 一定會虧錢嗎?

讓我們簡單回答這個問題:DEX 做市商盈利與否,除了主觀能力高低之外,主要看提供交易的池子是什麼模型。

-

傳統AMM 模型池子——普通用戶提供流動性的盈利邏輯和專業做市商之間沒有區別,做市商的資金和對外報價,受限於AMM 函數。本質上是TVL 的較量,這決定誰能夠分更高的手續費。

-

可以自定義價格的池子——比如 Uni V3、Balancer V2、Curve V2、DODO V2。這種池子允許做市商主動干預池子的報價,做市商可以利用這些工具,通過 CEX 和DEX 市場之間價格的差異和滯後,賺取利潤(同時現在DEX 聚合器很多,更好的報價意味著池子會有更大概率被聚合器捕獲)。

LP 虧錢的原因之一在於選擇了不適合自己的方案。

那頭部DEX 為什麼要提供可以自定義價格的池子?不僅僅是Uni V3 ,當流動性均勻在曲線上分佈,就會面臨滑點過高、流動性分散的問題,因此傳統的AMM 都想要提升資本效率,前文提到的Uni V3、Balancer V2、Curve V2、 DODO V2,優化的方向都在朝著集中流動性前進。

對比而言,主動做市的優勢在於,用戶可以通過調整價格等把流動性集中到某一個區間,提高了資本效率,所以交易的滑點更低,深度更高;但劣勢也在這裡,它一定程度上提高了普通用戶參與做市的門檻,相較而言更適合於專業的做市商,賺錢收益也許會提高,但是我們必須承認,虧錢的風險也與之俱增,畢竟普通用戶在專業技能與市場敏感度上都無法與專業做市商競爭。

人人都是做市商,我們需要重新理解這句slogan:每個人都可以成為一個做市商,但不是每個人都可以當好一個做市商。

03.

頭牌做市商坍塌:市場失去流動性後

多米諾骨牌中的做市商

FTX 帝國坍塌,一系列頭部平台遭受重創,做市商和借貸成為重災區:Alameda 作為加密貨幣行業最大的做市商之一,在這場鬧劇中覆滅,並於11 月10 日正式結束交易;DCG 旗下做市商和貸款公司Genesis,因FTX 爆雷導致因償付能力不足借貸部門暫停贖回和新貸款發放,同時正在向投資方尋求10 億美元緊急貸款。

做市商作為多米諾骨牌中關鍵的一環,帶來哪些影響:

-

市場流動性大幅下降

FTX 爆雷事件—做市商崩塌—流動性缺口。隨著頭部做市商的消失,可以預期市場流動性會大幅下降。其他做市商因FTX 的倒閉也會遭遇更多損失,進而會使該缺口繼續擴大。與之對應的一個殘酷現實是,加密貨幣流動性僅由少數幾家交易公司主導,包括Wintermute、Amber Group、B2C2、Genesis、Cumberland 和Alameda。而距離五六月的三箭信貸危機,不過才半年時間。當市場再度蒙上陰影,做市便舉步維艱。

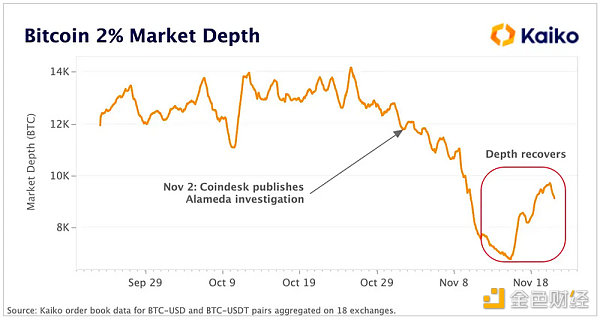

據Kaiko 的數據追踪,自CoinDesk 公佈對Alameda 資產狀況的調查以來,中間價2% 以內的BTC 流動性已經從 11.8 k BTC 下降到7 k,是6 月初以來的最低水平。在這篇文章裡,還有許多數據表明整個市場的流動性受到Alameda 崩盤和其他做市商蒙受損失的重大影響。

值得慶幸的是,過去一周深度略有回升,這表明做市商正在重新部署資本。但顯而易見,這個速度十分緩慢。

BTC 總量在中間價2% 以內的數量從6.8 k 增加到9.1 k。以美元計算,市場深度已從1.12 億美元增加到1.5 億美元

Source: Kaiko

-

代幣流動性與項目方的壓力測試

Alameda 投資了數十個項目,持有價值數百萬美元的低流動性代幣(由於 Alameda 也是一個做市商,他們也是這些代幣的主要流動性提供者)。儘管目前還不清楚Alameda 與FTX 持有代幣的全部細目,但據《金融時報》提供的FTX 資產負債表明細,“這是一個具有系統重要性的做市商”。尤其是對於BTC 和ETH 以外的代幣流動性而言,對於這些項目方來說,崩盤所帶來的極端市場條件,無疑於一場巨大的壓力測試。

例如Alameda Research 重倉代幣之一 SOL(Solana)。根據CoinDesk 報告,Alameda 在6 月30 日持有大約12 億美元的SOL 代幣。 SOL 是2021 年牛市中表現最好的代幣之一,但現在較歷史高點已經下跌了95% 。

這種規模的崩盤:一帶來流動性緊縮,並通過大規模清算給DeFi 生態系統帶來風險,也可能會使借貸協議背上壞賬;二導致信心崩塌,大量質押代幣流失,增加中斷的可能性帶來穩定性和安全風險,並降低網絡級攻擊的成本。

在FTX 和Alameda 內爆後的幾週內,SOL 從約35 美元暴跌至約11 美元,跌幅達68.5%

Source: TradingView

-

信心與信任的雙重坍塌

更重要的是信心與信任的雙重坍塌。

信心:“黑天鵝”事件衝擊了行業對所謂高性能公鏈的信心,也一定程度摧毀了用戶和支持者對FTX 旗下一系列生態項目的信心。信心比黃金更值錢,恐懼比地獄更恐怖。加密市場在半年內經歷了兩次雷曼時刻,Luna/Terra 和三箭資本事件,教會了用戶什麼是不確定性,也帶給加密市場一種比病毒傳染速度更快的恐慌情緒。

信任:在Alameda 的崩塌中,我們可以看到曾經這個行業最頂級的做市商如何瘋狂運行,比如,他們的整個交易業務是由FTX 不正當地混合了客戶資金進行。可是對於投資方和項目方來說,他們無從知曉。當然,這是CeFi 從一開始便向大眾無形索取的信任讓渡,但當市場曾經信譽良好、背書眾多、規模龐大的做市商也展現出赤裸的醜陋時,你仍然感到對於加密世界的信任幻滅。儘管我們已說過多次:FTX / Alameda ≠ Blockchain.

當市場失去流動性之後

如前所述,任何市場,流動性都是背後的驅動力。

當市場整體趨勢下行,頭部做市商的抽離無疑雪上加霜,這意味著更多的項目和投資傾向於滯緩,於是這裡又會出現一個惡性循環(直到基本面的恢復):

市場放緩—流動性下跌,或重大危機出現—急劇單邊行情—做市活動下降—交易量和投資活動減少——流動性下降—市場放緩。

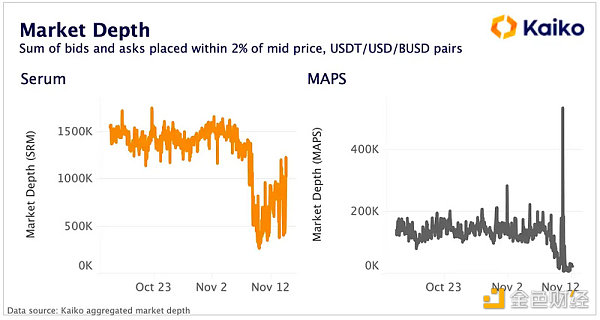

SRM 和MAPS 的深度也出現了巨大下降,做市活動受到 Alameda 影響

Source: Kaiko

為了保持加密市場的流動性,許多做市商向區塊鏈交易所和金融協議提供流動性。因此在沒有做市或做市活動銳減的情況下,可能會出現交易量少和投資減少的情況。這裡我們需要區分:流動性在波動時會出現正常下降,這是因為做市商在從訂單簿中抽取賣價/買價任務,以管理風險和避免不良流動;但重大危機事件、做市商抽離所導致的急劇下降,市場流動性一段時間內將遭遇嚴峻挑戰。

可以看到,目前流動性比以往任何一次市場下行中下降都更嚴重,而熊市之中市場的回暖又極為緩慢,這表明這次的流動性缺口可能會在短期內持續存在。

那麼應該怎麼辦?

DODO 如何滿足做市需求?

如前所述,我們其實主要提了兩個問題:

-

當AMM 都在朝集中流動性方向優化,當成為LP 去做市,可能會變成一件帶有挑戰甚至虧錢的事時,做市商如何獲得收益?

-

當 FTX 爆雷事件導致頭部做市商崩塌、市場流動性下降時,如何重建信任,真正利用加密世界的去中心化本質,為項目方帶去緊缺的流動性?為做市商帶去真正的無需許可和高效透明?

關於第二個問題,答案在提出時就已經不言而喻:Use DEX,Use Blockchain. 讓我們回到鏈上,回到代碼,回到“don’t trust, verify”.

關於第一個問題,市場上已有許多協議或平台提供相應的流動性管理工具,來幫助LP 管理風險、穩定收益。這里或許可以提供一個來自DODO 的方案:使專業做市商進入鏈上。

在《專訪DODO 做市商:如何用DODO 提高做市效率》一文中,做市商Shadow Labs 提到,在扣除gas 等各項費用之後,可以獲得鏈上公開收益30-40% 的淨利潤。比如,DODO 上WETH 和USDC 的做市商池,在扣除各項費用後,做市商的year-to-date 淨收益達$ 50 萬,淨收益率約為36.2% 。

那該如何做到?

眾所周知,AMM 通常被稱為“惰性流動性”,因為提供給交易者的價格點無法控制,不像傳統的做市商那樣更加了解和靈活。這正是DODO 介入的地方,並由此開創了PMM(Proactive Market Making,主動做市商) 算法。 PMM 算法利用價格預言對定價曲線進行調整,參數簡單極卻度靈活,更為平坦的曲線有效提高了資金利用率,降低了交易滑點和無常損失。關於不同算法對集中流動性的效率性提升,可以參考《深入對比Uni V3, CurveV2, DODO 做市算法—— 集中流動性帶來的效率提升》閱讀。

這些熟悉的內容之外,我們想聊聊關於 DODO 在今年的3 月上線的V2 版本,推出的 DODO Private Pools(DPP),也稱為私有池,是專門提供給專業做市商做市的池子。

私有池,顧名思義,可以由做市商提供自有資金獨立做市,並且做市過程中可以靈活修改私有池配置,包括交易手續費率、當前外部指導價格i、曲線滑點係數K、同時支持調整池子的資金規模等。這一切修改均由相關賬戶觸發智能合約來實現(包括兩種方式,調用DODO DPPProxy 合約以及直接調用底層私有池,進行做市修改,具體操作步驟可參考:DODO V2 私有池操作說明)。因此這個池子主要滿足的是專業做市商的做市需求。

收益率表現上,根據DODO 數據統計,Polygon 上做市商WETH- USDC 總收益為16% ,BSC 上的做市商池(於七月底上線)近四個月以來總收益率達10% 甚至是22% ,整體較為可觀。

目前在以太坊上沒有DPP 池,大部分做市商選擇在gas fee 更低的Polygon 和BSC 鏈上建池

此外,《深入對比 Uni V3, CurveV2, DODO 做市算法—— 集中流動性帶來的效率提升》一文中通過流動性分佈數據表現分析了集中流動性帶來的資金效率提升。通過選取WETH/USDC 的做市商池作為樣本,文章展示了價格範圍在2% , 6% ,和10% 之間的流動性比例均值。 DODO V2 的做市商池在2% 範圍內的流動性比例高達83.1% 。

讓專業做市商進入鏈上,因為去中心化交易所天然去信任,無託管,無需許可,是未來交易和做市的方向所在,但因為成本和效率的問題,基於AMM 框架的解決方案在這一問題進展緩慢。 DODO 的PMM 算法以及DPP 私有池為專業做市商團隊提供了高度靈活的做市曲線,降低做市費用,提高資本效率,帶來高效做市體驗;在流動性下降的市場環境下,也為項目方提供一個更優秀的合作選擇。

原文作者:Yaoyao

原文來源:DODO Research

原文編輯:Daidai

來源:星球日報