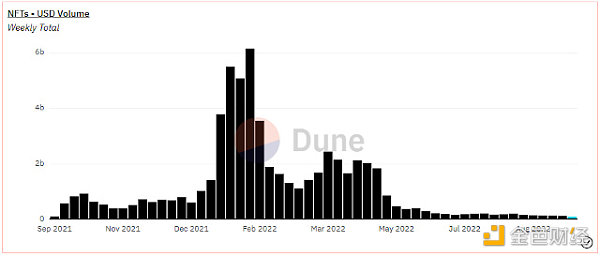

NFT 被描述為下一代藝術市場和採用加密貨幣的最強大催化劑之一,該行業在2021 年9 月至2022 年1 月實現了巨大增長。然而,在全球資本市場低迷的背景下,該行業的每週交易量隨著增長放緩而迅速修正。

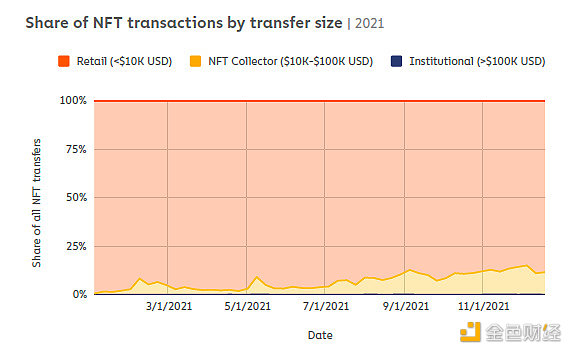

NFT 市場目前由頻率較低但價值較高的交易驅動。

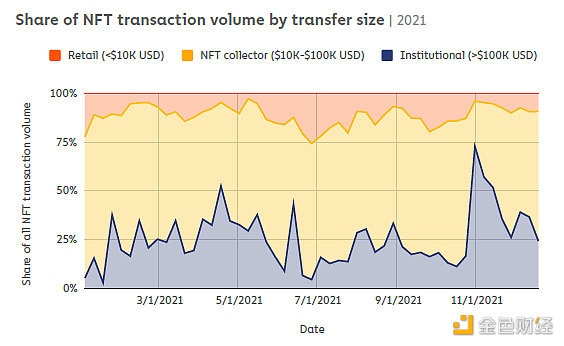

較大的交易(> 10, 000 美元價值)仍然在交易量方面佔據市場主導地位(約佔市場交易量的90 %),但就交易量而言,零售交易更為突出(佔總量的85 %交易計數)。

圖片:按交易價值規模劃分的NFT 交易份額

圖片:按交易量和交易價值規模劃分的NFT 交易份額

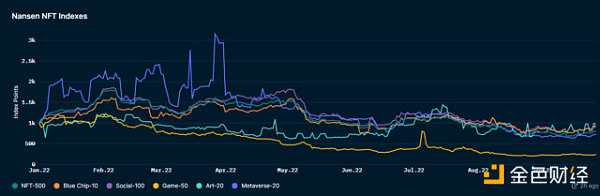

這種差異還反映在與更廣泛市場相比,更高級別(即藍籌項目,例如BAYC、CryptoPunks)NFT 系列的價格表現。年初至今,藍籌項目的表現優於更廣泛的NFT 市場12% (截至2022 年9 月28 日)。

隨著這些較為老牌和藍籌的NFT 項目不斷升值並主導市場交易規模,圍繞NFTs 金融化的子行業NFTFi(NFT Finance)也在不斷壯大,以促進NFTs 的流動性並確保其價格穩定。不出所料,這些NFT 金融協議中有大量傾向於關注藍籌項目。

圖片:500 強NFT 指數與已建立的“藍籌”項目(截至2022 年9 月28 日)

圖片:更廣泛的NFT 市場與已建立的“藍籌”項目(截至2022 年9 月28 日)

NFT 金融化格局

目前,NFT 金融領域的協議主要旨在解決NFT 持有者/投資者面臨的四個核心挑戰—— 1 )缺乏市場流動性, 2 )資本效率低下, 3 )完全依賴資產價格上漲,以及4 )價格發現不足

1 )市場流動性不足

NFT 通常缺乏市場流動性的三個主要原因(除了它們本身規模就小):

-

不可替代性:購買者需要花費更多時間來區分和購買同一集合的NFT,因為它們具有獨特的特徵和整個集合分散的流動性

-

負擔能力:購買領先NFT 的價格壁壘更高,減少了領先NFT 的用戶群(更少的買家意味著更低的流動性)

-

缺乏實用性:當前大多數的NFT 項目尚未開發出有意義的實用應用,這是NFT 尚未被廣泛採用的一個重要原因(潛在用戶群較低)

以下是旨在增加NFT 市場流動性的主要協議:

A. 通用市場

它們相對成熟,適用於所有類型的NFT,是一種可以促進NFT 銷售的通用解決方案。

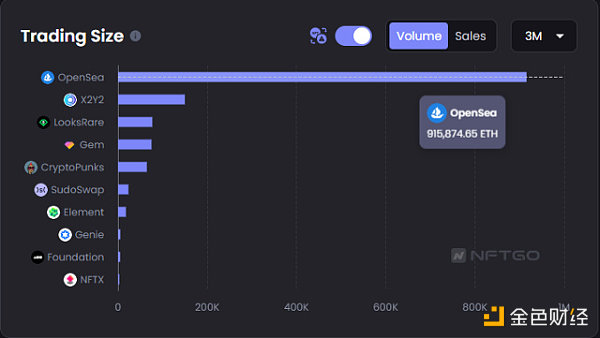

按交易量計算,OpenSea 目前在該領域佔據約75% 的主導地位,儘管具有不同機制(代幣發行、專有定價模型、較低費用率)的不同平台一直在慢慢蠶食OpenSea 的主導地位。

B. 專業市場

它們仍處於初期階段,但隨著整個NFT 行業的進一步發展,需求可能會增加。

目前,這些專業市場的用例仍然僅限於促進利基行業(例如,虛擬土地)中的NFT 交易、NFT 集合中的稀有收藏品以及特定dApp 的獨家市場。

C. 市場聚合器

最適合捕捉不同市場的增長及其分佈的事實。

通過匯聚多個市場的NFT 交易列表,聚合器提供了優秀的用戶體驗,甚至為更新(和更創新)的市場提供了更好的價格。

D&E. NFT 流動性資金池和NFT 碎片化

NFT 碎片化協議更側重於拆分單個NFT,而NFT 流動性資金池通常拆分價格相似的NFT 資金池,並可以進一步擴展以形成集體投資網絡(社區風險投資集團)。鑑於重疊,NFT 流動性資金池和NFT 碎片化通常被歸為一類。

NFT 碎片化協議的主要問題是它們(還)不適合實用程序的NFT 集合,而這正是NFT 市場理想的方向。這是因為大多數碎片化的NFT 很難重新組合成原始資產。它剝奪了NFT 的潛在社會效用,即使投資者仍然可以從價格變動中獲利。這類似於投資於追踪標的資產價格變動的衍生品,但放棄直接持有標的資產所產生的其他非財務利益。

如果NFT 的市場流動性能夠得到改善,投資者將更有可能將其視為一種資產類別。在上述四大挑戰中,這也是我們迄今為止看到最多創新和發展的領域。

2) 資本效率低下

大家可能還記得,DeFi 的最初發展圍繞著互換和借貸協議展開。也正因為如此,不同的DeFi 協議現在可以為投資者提供各種途徑來進行槓桿頭寸,這樣他們就可以比以前更容易地、最大限度地提高資本效率。

NFT 行業在這方面仍然落後,因為NFT 還沒有被普遍接受為抵押品。現在,我們也開始看到更多的協議,旨在改善這一點,將NFT 作為抵押品。

以下是旨在提高NFT 資本效率的協議:

A. P 2 P 借貸平台

這些平台為將NFT 作為抵押品打開了一個開放的市場。

一方面,由於價格和條款由每個貸方和借款人商定,這些P 2 P 借貸平台的核心優勢是在沒有預言機的情況下運作。另一方面,由於這種半人工性質,P 2 P NFT 借貸無法即時執行,只對長尾資產最有效。

B. P 2 Pool 借貸平台

這些平台利用定價方法(預言機;在挑戰4 中查看更多解決方案)來設置發放貸款的不同參數(抵押品價值、最低抵押品價值、最長貸款期限和利率)。這一過程是自動化的,因此可以為藉款人提供即時的流動性。

P 2 Pool 借貸平台最適合流動資產中的“底層”資產,因為預言機嚴重依賴非流動性資產缺乏的歷史數據。

然而,依賴預言機會使協議面臨預言機失效的風險,並限制了接受抵押品的類型。最近BendDAO 的BAYC 清算就是一個典型的例子,它警示我們需要重新評估這些P 2 Pool 借貸平台的機制和參數。

圖片:NFT 借貸平台(P 2 P 和 P 2 Pool)合計借貸量

C. NFT 衍生品

由於NFT 的低交易量(與可替代加密貨幣或傳統金融市場相比)和獨特的特徵,對無縫實施衍生品構成了巨大障礙,因此這一領域仍未得到充分開發。

然而,該領域的發展將會允許更全面的交易策略。衍生品將使投資者能夠在(槓桿和)更少的資本要求的情況下承受價格波動的風險。就像加密貨幣和傳統金融市場一樣,衍生品會在交易量上壓倒現貨市場。也不是不可能看到一個強勁增長的NFT 衍生品市場。

然而,鑑於衍生品市場的巨大基礎性要求(高流動性和準確的價格),我並不認為NFT 衍生品在不久的將來可以蓬勃發展。為了對當前的基礎設施做出妥協,大多數平台只列出高流動性的NFT,而忽略詳細的特徵組(將它們分為底層、中層、頂級等)或跟踪整個集合的底層價格。

我認為,這種提高NFT 資本效率的發展不僅有利於多頭,也有利於希望避免應稅事件的投資者。

3 )完全依賴資產價格上漲

NFT 市場在2021 年的增長對許多人來說是一件幸事。這是一個轉折點,人們不僅僅將NFT 視為JPEG,而是一種可能的投資工具。然而,NFT 市場在未來經歷類似增長率的可能性微乎其微,至少在短期內不會。這意味著人們應該減少對資產價格上漲的依賴,並尋求更可持續的收益策略。這是允許NFT 持有人持續獲得現金流的協議的論點。

類似傳統金融市場,NFT 在租賃領域也有發展。由於缺乏實用性,NFT 目前被出租用於展覽(例如,博物館租用它們用於展覽)或其(有限的)實用程序(例如,解鎖獨家活動、DeFi 協議中的特殊收益等)。

NFT 投資者產生現金流的另一種方式是將其IP 所有權商業化。一個例子是開發一個以BAYC NFT 為主題的餐飲品牌。一些NFT 系列還採用了一種模式,用可替代代幣獎勵其NFT 持有者。

以下是為NFT 持有者提供現金流的協議/機制:

A. NFT 租賃

NFT 租賃在很大程度上取決於其基礎設施。由於市場目前由PFP NFT 主導(缺乏明確的實用用例),NFT 租賃領域尚未獲得“推動力”。然而,如果NFT 市場最終走向將現實世界資產標記化(例如,用NFT 表示財產),那麼租賃領域可能會有一個更好的發展。

B. 版權和知識產權(IP)

NFT 通常被宣傳為收藏品,但由於有關數字資產的法規仍不明確,收藏品在授予其所有者完整的版權和知識產權方面面臨巨大障礙。

C. 原生代幣發行

一些NFT 項目還進行了原生代幣發行,NFT 持有者將因鎖倉或非出售其NFT 而獲得代幣獎勵。

但是,如果沒有完整的用例,持有者出售代幣是不可避免的。拋售壓力可能會引發負面飛輪效應,進一步壓低代幣價格,使收益率更加不可持續。

隨著NFT 市場的成熟,資產價格可能會普遍下跌。所以,為持有NFT 提供現金流的協議/機制可能會讓投資者通過資產價格升值和收益率溢價的組合來最大化他們的收益。

4) 價格發現不充分

NFT 應該如何定價?

這是要真正解決上述三個挑戰,首先要解決的問題。然而,我將其放在最後,因為它是迄今為止我們看到的最慢/最少創新的領域之一。

目前,定價機制可以粗略地分為兩類:

A. 基於預言機的定價

目前的現狀是依賴基於預言機的定價方法來對其他NFT 金融協議中列出的NFT 進行估值。

這些預言機通常會提取各個市場的關鍵參數以確定NFT 的公允價值,例如底價、時間加權平均價格(TWAP)、成交量加權平均價格(VWAP)、歷史價格等。市場上更全面的解決方案可能會實施機器學習算法來推斷價格趨勢並對相似的特徵等級進行分組。

基於預言機的定價最適用於高流動性集合或具有緊密分佈的集合。但鑑於NFT 的波動性,應該會有很大的誤差。

具有各種風險承受能力和機制的協議必須自定義其參數以適應這些錯誤。此外,依賴歷史價格數據也意味著不在新聞/路線圖中定價。

B. Optimistic 權益證明定價

為了進一步提高NFT 定價,最受公眾期待的方法之一是Abacus Spot 的 Optimistic 權益證明定價機制。

受Optimistic Rollups 和權益證明(Proof of Stake)共識機制的啟發,這種定價模型依賴於用戶的集體估值來為NFT 定價,而不是使用歷史數據。因此,它最適合長尾資產(缺少歷史數據)和預期未來銷售額較低的資產。

用戶通過將$ETH(在規定的期限內;至少1 週)共同存入NFT 估值池來對NFT 進行估值。 NFT 持有者可以使用相應的估值池作為藉貸協議的“抵押品”證明或估值證明。

在違約的情況下,基礎NFT 被拍賣,如果銷售價格超過估值池大小(鎖定的 $ETH 總額),銷售收益將按比例分配給估值者。如果拍賣價格低於估價池,則拍賣所得款項將按”先進先出“的順序分配給估值者(最新估值者承擔誤估風險)。

該模型是樂觀的,因為它假設估值者商定的價格是正確的。它源自權益證明共識機制,因為估值者用他們的資金支持他們的評估(並且他們的股份可能會在錯誤估值中丟失)。

這種定價模型的缺點是資本效率低下,因為它需要抵押資產來保證NFT 的價值。

由於解決其他三個挑戰的大多數協議都依賴於定價機制,因此該領域的發展將具有開創性。它釋放了協議對價格更加敏感的能力,並可能有助於應對其他三個挑戰。

未來之路

NFT 金融化旨在為NFT 添加(金融)實用性。如果沒有適當的財務行為,NFT 很難被視為具有不可更改的所有權記錄的收藏品。 NFT 金融化擴大了NFT 可以走多遠、路多寬的範圍(和市場規模)。筆者認為,該行業的發展可能有助於NFT 被公認為與傳統金融市場相當的投資類別。

NFT(尤其是PFP NFT)的當前格局與項目的品牌和營銷能力密切相關。隨著NFT 金融領域變得越來越重要,項目創建者將別無選擇,只能適應。他們可以通過將金融化視為其NFT 集合的另一個特徵來利用這一點。這種採用的一個例子是項目創建者將一定數量的銷售收入或資金分配給非市場流動性協議(例如,借貸平台和流動性池)。

NFT 金融化的便利性可以作為護城河。當現有的項目納入金融化時,成功的壁壘將會一點點增加。這可能會間接迫使較新的項目進行創新以競爭,從而推動NFT 領域走上正軌。

NFT 金融化釋放的潛力讓未來看起來一片光明。然而,在NFT 行業向外擴張之前,需要解決內部問題。這些問題目前圍繞著就NFT 應該如何定價達成共識。此外,還需要更多的發展和創新(探索用例)才能使NFT 行業和市場的規模進一步擴大。

原文作者:mimiLFG

原文編譯:白澤研究院

來源:星球日報