嘉賓:

Forest|Foresight Ventures

Todd|A&T Capital

Henry|NGC Ventures

Joanna|DFG&Jsquare

主持:

Larry|Basics Capital

Larry:在Web3行業,因其技術屬性和金融屬性的高度粘合,一級市場、 1.5 級市場和二級市場幾乎是面向所有用戶開放,所以Web3從業者人人都是投資人,但是整個市場對於投前的盡調或 research 環節的專業度要求並不高,這樣一來,投資門檻的降低也拉低了融資門檻。此外,盡調相對於 research 而言耗費的時間、人力和資金成本更高,Web3行業一日千里,似乎並沒有留給市場充裕的時間完善甚至是完成這一環節,所以對於一般用戶而言最快評估一個項目的方法就是看哪個頭部 VC 已經參與投資,這樣做的前提假設是這個 VC 已經完成了盡調,標的項目便多了一層信任背書。甚至很多二三線的Web3 VC 也是通過這種方式直通打錢的環節,最後就是整個行業共享一兩家 VC 盡調的結果,這種情況在快節奏的牛市里基本是行業的普遍現狀。但是 FTX 的倒下震動了整個行業,紅杉、Tiger Global、Coinbase Ventures、淡馬錫和 Paradigm 這些萬人仰望的頭部 VC 都成為了 FTX 的受害者。

事後反思,作為一級市場的機構投資者,就 FTX 事件本身,大家覺得 VC 盡調是否有不完善的地方,如果有的話是有哪些?

Forest:我覺得盡調的不完善一定是有的,但這個問題非常複雜,盡調這事也沒有一個統一的標準,因為市場規律就是在牛市的時候,你盡調越多,賺得越少;在熊市的時候你盡調越少,虧得越多。所以核心在於你做這個決策的時候,是否知道了自己需要知道的所有東西。我個人覺得無論是我們 Foresight,還是Web3的同行們基本上都是沒有做到位的,因為需要知道的信息並不是都知道的。對 FTX 這個業務而言,我們需要知道他的業務到底發生在哪些地方,他的業務量有多少是真實的,多少是散戶,多少是機構,他的資金運作,內部的財務管理,風控是怎麼做的,淡馬錫說他們花了 8 個月盡調?真正去了解這個東西,不需要花那麼長時間。但問題是在一個新的行業,他並不知道需要了解一些什麼樣的東西,最後就很容易被項目方牽著鼻子走。 FTX 倒下之後,各個機構也都在做自我檢討,我覺得其實就是被牛市 FOMO 了,這又涉及到投資機構或者投資人情緒控制的問題,如果在二級市場,出現這種問題的概率就會降低,因為二級市場是連續的、流動的、可被驗證的,FOMO 完了之後,市場立馬就會教育你,從而讓你保持相對穩定客觀的情緒。但是一級市場的投資,機構內部要做研究,做翻譯,做分析,做對標,整理觀點,最後得出一個自我信服的投資結論。有這麼個觀點,如果對一件事情參與度非常大的時候,你就無法判定這個東西是不是誘餌,因為你投入了太多主觀的情緒在裡面,這時候就很容易踩到誘餌裡面去。相信 FTX 宣布資不抵債前,即使是他們的投資人也依然執著在這種對 FTX 的 FOMO 情緒中。

Todd:因為我並沒有參與 FTX 的投資,也不太知道淡馬錫和 Tiger 他們到底盡調到哪一步,所以我很難講他們在盡調過程中是否到位。從結果倒回來看的話,我認為是他們在對風險的判斷,或者說對自己風險承擔能力的判斷上出了一些問題,

現在他們認為是自己的盡調環節有問題,如果他們的態度是這樣,我覺得就是這些投資機構對投資風控的把握並沒有找到和自己適配的那個度。至於為什麼沒有找到,無論你說是牛市的 FOMO 也好,或者自身對這個行業的了解度不夠充分也好。但我想表達的是,風險投資意味著一定會有風險,在做出決策、扣扳機的那一刻,你是否已準備好對你自己所做的決策買單。比如,我知道 FTX 會有一些這樣的問題,可能 5% -10% 的概率會出這樣的問題讓我造成損失,當決策的時候我依然能夠接受,作為一個風投,這是我可以接受的範圍。那我認為這樣的盡調是合適的,它是一個動態匹配,也是一個動態平衡。

Henry:我認為淡馬錫和 Tiger 這種傳統 VC 在盡調這件事情上做的比加密 VC 要全面很多,當時看報導也是付出了很大的時間和經濟成本,也是做了類似於股權投資盡調的事情。所以我反倒是覺得他們也看到了很多的風險。但我覺得盡調這個環節更多是在去促成,而不是去毀掉這個交易。

比如在投資某個項目的時候,對組織架構、團隊背景、業務模式以及一些關鍵性的部分,你盡調出了風險,你發現這些問題以後去輔助你的決策,這樣的決策才是科學的。其實發現問題對這些傳統的 VC 來講並不難,所以 FTX 事件對他們而言不一定是盡調的不完善,而是他們保持了那種對於股權投資的慣性,覺得不會帶來這种血本無歸的結果,而忽視了一些關鍵性的風險。

通過盡調看到了風險,依然選擇承擔了這個風險,但是風險範疇超出了自己的認知,這大概率是淡馬錫面對的問題。

Larry:結合 Henry 還有 Todd 兩位的觀點,就是當我們決定對一個項目進行投資的時候,盡調回答為什麼我不要投的問題,投決回答為什麼我要投的問題,最後兩個為什麼結合起來就決定了是否要對這個項目要出手。

Jenny:我的理解是,傳統的Web2資本入場Web3的時候,他們能選的標的就那麼幾個,除了 Binance,似乎也只有 FTX 最合適,就像 Henry 說的一樣,盡調只是輔助了他,並不會干擾他想投的這個意願。

Forest:我覺得 DD 就是客觀中立的展現它的好處和壞處,然後把這些東西全部都展現出來,放到投決會上再客觀地做決策。但很多時候機構就變成 Jenny 說的,我本來就想投,只是走個流程,上面的合夥人或者老闆們都已經說好,大佬們已經吃過飯了,決定我們要一起搞這個事情,然後走個流程。

Larry:這就是盡調環節存在風險的地方,這種情況它的作用並非是校正,更像是助紂為虐的幫兇。

Todd:其實正規流程應該是盡調在投決之前,拿著盡調的結果去做投決,而不是拿著投決的結果去做盡調。如果站在理性和專業的角度看待盡調,其實盡調是投決的前提條件,而不止是一個輔助的工具。

Forest:另外,FTX 的業務是可疑的,首先,它並沒有足夠的散戶業務量,主要業務來自於機構,機構業務並不賺錢,甚至散戶也可以通過抵押 FTT 實現免手續費交易,所以 FTX 的盈利能力是很差的;其次,它築起了高額的債務,不斷融資再去併購,拿併購的主體再去融資,再去併購,通過收購有很多資產的公司無限擴大它的資產負債表。這個其實也是一個非常違反市場常識的一個操作,跟中國的德隆系和恆大系非常相似。

Joanna:還是要回歸常識,同級別的主流交易所都有大幾千名員工,FTX 如果真的業務量足夠大,顯然只有幾百人的員工配備是不夠的,這裡面或許就有很多貓膩。

Forest:傳統Web2的股權機構的判斷標準也並不完美,所以我們在做投資的時候並不會盲從這些大機構,大機構也是人組成的,也會互相壯膽。

Larry:我們就剛好過渡到另一個要談的話題,大家覺得Web3項目投資的盡調和傳統股權投資盡調有差別嗎?如果有的話你認為主要體現在哪些方面?

Henry: 我覺得Web3項目和傳統股權項目的投資盡調還是有差別的。大部分Web3項目成立時間都很短,很多東西都還未可見。一般來說,我們投Web3項目的時候,盡調的流程並不復雜,時間也非常短,主要還是觀察項目本身的賽道邏輯、商業邏輯、代碼的審計以及團隊的背景,加上對我們感興趣的,或者覺得有疑問的這些地方做一些針對性的盡調,很快就結束了。我理解傳統的股權盡調是要多方協調盡調的,像律師事務所、諮詢公司、會計師事務所、財務、銀行流水、團隊、客戶和合作夥伴等等做多方協調盡調,時間線也一般會比Web3項目的盡調要長很多,整體的流程、時間、成本以及關注點這些不太一樣。

Todd:在Web3大家投的大部分項目都是在第一輪或第二輪階段,所以我們都在投非常早期的項目。傳統的投資圈一般都在投相對比較偏後期的一些項目,盡調一個早期的項目和盡調一個有實際業務數據且比較偏後期的項目,其過程和結果肯定會不一樣。之前和傳統 VC 比較偏 Angel 的朋友聊,發現差別並不會那麼大,只是因為業務的差異而導致盡調的實際內容可能會不一樣,但大家所關注的核心東西就是那些,無非就是大邏輯同不同意,大邏輯同意,那這個團隊是不是靠譜,他們是不是有能力把它做出來, 如果有,或者我們相信他有能力做出來,基本上這個盡調就結束了。我們經常碰到的就是拿著一份 PPT 就過來跟你聊天的,你能夠看到的讓你去定價的東西非常有限。 FTX 的事件在這個行業裡屬於是比較少的那一類,如果說你做一個比較偏早期的 VC 的話,大家基本不太會去接觸到這樣的。所以我覺得早期的 case 上面可能跟Web2的一些盡調並不會存在太大差別。

Forest:我覺得還是有一定差異:第一,客觀條件不同;行業裡面好像就沒有那麼多的材料讓你認識,在Web2行業的話,你怎麼也得面對面交流,而在Web3這個行業就沒有這樣的條件,所以定價肯定差蠻多的;另外,在Web2你還可以做財務報表分析,做合規分析等,Web3就沒有這個東西,所以客觀條件是有差異的。第二,邏輯不同;傳統行業需要看有多少收入率,年產量等業務信息,但在這行業他就不需要收入率,Web3行業有一個優勢,就是他的價值不需要利潤去衡量,也不一定要收入去支撐,這是跟傳統不一樣的邏輯,但這個邏輯我覺得依然可以成立。

Larry:大家都提到了團隊這個要素,從團隊角度看,我有兩個問題: 1. 你們怎麼看待同時做兩/多個項目的團隊或創始人? 2.你們怎麼看待匿名團隊項目?

Todd:從 A&T 基金層面,這兩個情況我們都是 say No 的,我們不投匿名項目,也不能夠接受你同時在做兩個或多個項目。在牛市裡面,我自己有去 Angel 一些匿名團隊的項目,我覺得匿名說白了就是方便他自己最後跑路,如果說出了任何事情,他不需要承擔過多的責任,他一定會出事情,這種類型的投資一定會讓你擔上額外的風險。至於做兩個三個項目的這種,我認為早期投資最核心的就是在投人,你投這個人一定希望這個人是 100% 的精力專注在他一開始向你 promise 的這個方向上,如果這人在做兩個、三個項目,那就意味著他的精力肯定是分散的,我實在是找不出任何理由去接受這樣情況。

Larry:追問一下,因為這個行業更替很快,項目的生命週期輪換也很快,那是不是他已經做過一個項目,再做另一個項目,他就可以重新去描繪這個敘事,因為我有項目經驗,在做第二個項目的時候便多了一個做成的理由?

Todd:這種情況是 OK 的,如果說這個人他以前完成的 case,已經做的很成功了,他自己成功已經可以退出來了,這種情況我覺得是 OK。我們 A&T 基金層面應該不能夠接受說即便你的老 case 已經比較成功,但你自己還是沒有從老 case 裡面完全退出來。

Larry:雖然你成功了,但你只能選擇一個,對吧?

Todd:對,因為希望你的精力是 focus 的,我覺得只有 focus 才能夠出最好的成果,不然我覺得很難出一個特別好的效果。 Larry:這個棱角很清晰。好的,接下來我們來聽 Henry 的觀點。

Henry: 匿名團隊我們基本都不投,我覺得匿名團隊你就算匿名,你不能對投資人匿名,不然的話我們不知道我們投的到底是什麼人,因為Web3早期就是投人,你要是不告訴我你是什麼背景,你也不告訴我你到底什麼情況,團隊是什麼狀況,然後直接帶一個 PPT 過來,然後說我們這項目能成,那我們憑什麼相信你?所以要是匿名團隊的話,假如你想對外匿名,然後對投資人你公開自己身份,這樣我們還會考慮一下,但是你要完全匿名,對投資人也不說自己的背景,這種我們絕對是 say No 的。做兩個或多個項目的團隊和創始人,我們也不願意看到這種現象,但是像剛才說的那種,你有一個很成功,差不多可以抽身了,然後開始做下一個項目,確實這樣做的創始人還蠻多的,而且連續創業成功的倒也有,所以這件事情還是要看個例。

Forest:我和這兩位的觀點是一樣的,當然匿名團隊也有成功的情況,但概率實在是太低了;連續創業者是我們比較肯定的,但是可能要區分他這個經歷是好的,還是壞的。他之前的每次創業是不是都是淺嚐輒止的?如果是淺嚐輒止的連續創業者,我覺得非常糟糕。但是如果說他每次都很知道自己在幹什麼且全力以赴,過程中積累了很多經驗,那麼即使他第一次失敗了,第二次成功的可能性也會比從來沒有創業過的人概率也會大很多。其實Web3項目最後還是要涉及到一些管理、財務、權利和責任的一些分配,沒有做過創業的人,這些方面經驗和知識是非常缺乏的。對於管理多個項目的創始人,如果他自己都沒有拼盡全力去投入這個事業當中,兼職還能把這工作做到最好的可能性不大,投資人也不是他爹媽,沒谁愿意為他的創業試錯買單。

Larry:我們一直說在Web3行業’Code is Law’,Web3投資真的是投人嗎?如果一個有團隊、沒產品的項目擺在這裡,還有一個有成形的產品、但是不願意公開自己團隊的項目。那你會怎麼選擇?

Forest:大家說投資就是投人,我並不這麼認為。在Web3一定是看趨勢,風口是大於人的,甚至風口上都會賠,Web3這麼多人能賺那麼那麼多錢,是因為比Web2的人厲害嗎?當然不是,只是因為我們處在趨勢上的行業而已。所以,選擇賽道大於團隊,團隊是第二重要。然後還有一個問題,投資就是投人,憑什麼你的投資經理能夠看準這個人?他怎麼判斷這個人行還是不行?你怎麼去看到一個賽道相對簡單,但很難判斷一個人,因為他之前的能力是不是能夠支撐他做一個新的業務非常難判斷。即使之前有一個比較好的履歷,可能只是因為他好好學習,去了一個大廠,然後按部就班的工作,運氣好,這不代表他的能力會比別人更強,也不代表他能夠在一個新的行業裡面做出一個新的事情。所以“投資就是投人”這句話,我是非常不認可的。

Todd:我認為這需要case by case,因為如果這個產品是一個像 UNI 出現在 2019 年的那種狀態的話,我也許會扣下扳機,因為在那個節骨眼上,UNI 相較於市場上的所有的項目都不一樣。 UNI 它能夠真正的把 DEX 這個東西給搬到鏈上來,在它之前的絕大部分的 Order Book 都不能夠解決這件事情,如果面對這樣的 case,如果他能夠把產品擺我面前,我覺得我也許會去扣下扳機。但除此以外,面對市場上絕大多數平庸的產品,我都會 say No,就那種極個別的,我才可能會 say Yes。

Henry: 一個項目能不能成,是跟創始人和團隊強相關的,但這兩個是相互作用的事情,需要判斷其資源及能力能不能跟他想做的事情相匹配。投不投人這個問題,回到這個根本還是在於你需要拿出一個你的想法,你的敘事,看這個敘事跟你這個人是不是匹配的,最關鍵的是在於團隊是不是適合做這件事情的團隊。所以並不是只看這個人能力,大廠厲害的人太多了,但是大廠做Web3真不一定會成功,需要匹配在一起做綜合評判。

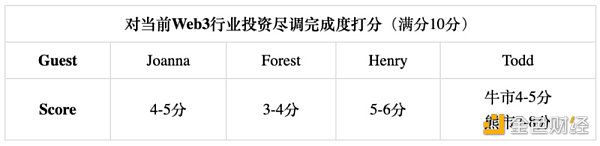

Larry:接下來是一個主觀性的問題,大家認為加密 VC 這條賽道上,盡調這個事情的完成情況如何,對行業水平打分的話,能打幾分?為什麼? Joanna:當前市場的盡調尤其是從安全角度,對於大項目的安全層面的盡調我覺得還遠遠不夠透徹,也不夠仔細。當然這不僅僅是 VC 的問題,還有就是監管沒有到位,審計也還沒達標。比較早期的項目方對於自己的資金的使用情況我們都不知道,就是這些項目方的錢,募到的錢到底都放在哪裡?用在哪裡?是否安全?有沒有託管?這些都是黑箱。所以,從安全這個角度我打分的話,應該是比較低的,大概 4-5 分。

Forest:盡調這個事情的完成情況,我也就打 3-4 分了。在牛市的時候大家都很上頭,你 FOMO 也不行,不 FOMO 也不行。那個時候就是僧多粥少,盡調一定是不完善的,大家是想的是我要上車。其實幣圈的 VC 大部分 AUM 不夠高,很難搭建出一個全面的團隊,比如說代碼審計、技術方案、商業模型和 Tokenomics,你僱不了那麼多人,都是一個人干好幾個角色,但是他不可能一個人所有角色都能幹。遇到不懂的項目找個朋友幫著看一看,看的人也不一定很專業,跑過來跟你講沒問題,就決策了,這是一個很普遍的現狀,我也只能打到 3-4 分吧。

Henry:我可能相對樂觀一點,我會打個 5-6 分,就是剛往及格線走的感覺。畢竟在這個Web3行業,我們出手的多是早期項目,盡調的深度與投資所能承擔的風險相匹配,就算得上合理。因為在牛市行情加持下的風險偏好,所以基本游離在合格但又冒險的邊緣。現在行情冷卻了,節奏變慢了,大家也就把盡調的深度重視起來了,所以行業是有糾錯能力的,雖然相對於個別案例的風險而言有些滯後,但依然在動態的調整中,趨於當下行業發展水平的平衡。

Todd:我會說牛市裡面可能 4-5 分,熊市裡應該能夠做到 7-8 分。剛才大家都談到了,牛市你要搶 allocation,熊市的時候你有時間去聊兩輪三輪,客觀條件不一樣,自然深度也就不一樣。

Larry:做個簡單匯總:

接下來想問一下大家在投資的過程中是如何做盡調的? FTX 事件會讓你們更重視盡調這個環節嗎?你覺得盡調在你們整個投資過程的佔比是多少?

Henry:我前面提了一些我們的操作流程,先看敘事邏輯以及基本情況,再看會議聊得整體情況,然後我們會針對這個項目本身整體的敘事及我們認為關鍵的點,尤其是團隊和敘事裡的關鍵內容,以及可能存在的風險點等信息去做一些針對性的盡調。 FTX 事件肯定會讓我們更重視盡調這個環節,相信這也是整個行業的趨勢。

盡調在我們整個投資過程中的佔比,我感覺應該是在 50% 左右。

Forest:在我們自己的投資決策鏈,盡調絕對是佔絕大部分,我的要求就是 80% ,我覺得投決會並不是核心的地方,核心的部分一定是盡調,盡調必須要充分,要客觀。我們內部很明確,有問題你就寫出來,並不是說這個東西它不好就不會投,當然還是會客觀的投票。但是如果它有問題,盡調卻沒有發現,那這樣我們就要追責,這個是工作能力的問題。如果給我們自己的盡調環節打個分,我能打 6 分,高於行業水平是我們的要求,我希望我們能夠做到 9 分。盡調這個環節最終要回歸你懂不懂他這個事,即使花再長的時間,如果不懂 FTX 的業務,你到現在都不知道 FTX 為什麼會敗。如果懂交易所業務,你一眼就知道它的核心問題出在哪裡,它的核心價值發生在哪裡。所以懂業務非常重要,這也是盡調比較高的標準,我們也招了一些投行過來的人,但是投行的財務分析、技術分析、框架分析等等那套是最基礎盡調程序,只有它是不夠的。

Todd:我覺得盡調的過程大家應該都差不多,從某種意義上講,我會把對人的 background 也算在盡調裡面,我們認為它非常重要,不管我們在看什麼樣的 case 的時候都會去做。根據認識他的人、他的合作夥伴、他以前待過地方去了解到這個人的道德水平。對人這個部分,其實不是針對單個 case 變化的,每個 case 你都一定需要去 dig out 這個人的道德水平。然後至於說 FTX 這個事會不會讓我們更加重視盡調這個過程,我覺得這個答案肯定是的,我覺得不管是牛市還是熊市,作為一個負責任的基金,在客觀條件允許的情況下,我們一定是把能做的都做了。至於說整個盡調過程在我們這邊佔多少比例,我覺得要分階段。特別早期的項目,盡調可能就 50% ;但凡是那種你出了 POC 的,到這個階段的話比例會更高,可能會達到 80% 。我覺得更多的是看項目所在的階段,因為早期項目你確實也看不出他的東西。

Joanna:我們的盡調一般分為三種:第一是早期的項目,主要關注項目所處的賽道和創始團隊。對這個階段的項目,我們投資金額不會很大,而且也沒有很多的數據可以去 track,項目所在的賽道、所乘的趨勢比項目本身更重要。另外就是團隊,我們會更多地去 dig 創始團隊的人品,去了解他這個創始團隊是一個什麼樣的風格,他們過往做過什麼樣的事情,以及他們的性格特點,願不願意跟投資人一起長期賽跑,一起去願意分享自己的 Revenue 及未來。第二是股權類中後期項目,這類項目一般都有真實的 Revenue Stream,比如銀行、借貸機構以及交易所這些類別的項目,我們會去看真實的數據、數據報表和財務報表,這塊盡調是比較深的。第三是Token 類中後期項目,他們到這個階段都積累了一定的用戶量、TVL 或者活躍地址數。有社區、用戶、鎖倉量、錢包地址等真實的數據支撐。但是 FTX 事件之後我們對這些信息的真實性會做盡調,結果是一些看起來很風光的項目,真實用戶地址有 80% 可能是女巫地址,也不排除項目方做了很多數據,創造了這種虛假繁榮。另外,近期我們團隊做鏈上分析的時候發現,即便是那些耳熟能詳的大 Defi 項目,也有超過 50% 的女巫地址,當然如果所有項目都有 50% 我覺得是可接受的,但是如果你是 80% ,那就相當於你幾乎全是假數據,這種項目肯定要 pass。 FTX 這事件肯定會讓我們更加重視盡調這個環節,但和以前不一樣的是,我會更多的去關注團隊怎麼去支配這個現金流,我覺得這個是非常重要的。比如市場上完成融資的項目方,有的換成 UST 去 Anchor 理財了,有的把錢借給三箭了,有的放到 FTX 了,這種損失對於項目之後的運作是非常有風險的。項目方拿到錢,到底怎麼去用這筆錢,你可以去尋求一些穩定的生息的行為,但必須要對我們透明,而且風險敞口要可控。盡調在我們整個投資過程中佔比其實是蠻高的,尤其是像股權項目,我覺得至少要 80% -90% ;早期的項目我覺得盡調會佔比低很多,大概 40% -50% 。我們的風格一直都不是特別 FOMO 那種,整個熊市以來,我們也沒有踩到雷,一方面比較幸運,另一方面我們在投資上會有自己的投資思路。

Larry:還是先來做個匯總:

最後,我們來一個開放式的問題,站在Web3 產業的角度來看,在這個一級市場風險更高的加密市場,你覺得是否還存在潛在的系統性風險?其中有沒有哪些缺口是可以通過盡調彌補的?

Todd:我認為系統性風險還會有的,比如監管這個風險。 Crypto 市場還沒有一套行之有效的監管框架,在監管落地的前後,行業重新洗牌的系統性風險會很高。至於說有沒有可能用盡調去彌補它,首先你可以避開監管敏感型的項目,其次在對相關項目盡調的時候看團隊的準備是否充分,有沒有合規的牌照等等。

Larry:你認為有哪些可能會面臨監管風險的賽道? Todd:我覺得有兩個,最明顯的是 Defi,距離錢越近的版塊一般越會被強監管,所以 Defi 這個賽道一定是有可能的。另外一個可能是錢包或者 RPC 方面的,相信大家可能也看到了一些新聞,就像 Meta Mask 跳出來說,如果說你的 RPC 用的是 Infura,那麼之後你的交易是會被審查的。底層的基礎設施受到監管的威脅,上面的資產層自然面臨風險。 Joanna:今年的幾個大事件已經把大的去槓桿風險消解掉了,但是隨著宏觀的環境變化,仍可能會有價格更低的情況,當然也不排除還有黑天鵝事件,導致槓桿清算繼續。另外就是,小規模的去槓桿風險依然會如影隨形。 Todd:其實在我心目中 USDT 始終是個大坑。不知道這行業最後會如何把它消化掉,但現在這個狀態可能也是不夠安全的,這也有可能構成系統性風險的一個因子。 Henry:我覺得合規就是Web3行業與監管機構鬥智斗勇的過程,很多項目之前被中國禁了,然後就跑到國外,活得還挺好。其實Web3項目本身靠代碼做支撐,它根本不需要什麼合規,但問題是項目背後的人要跟監管進行交鋒,這是Web3始終無法逃避的一個問題。

穩定幣是Web3里基礎設施級別的這種東西,但它本身是一個黑箱,我們也看不到,這就是個很大的系統性風險,但盡調解決不了它。當然風險本身並不可怕,最重要的是你要控制好資產的風險敞口。

結語:

高速成長的加密行業危機四伏,每一次風險帶來的行業糾錯都將沉澱為從業者不斷提升的Web3心智,痛苦而又美妙,驚險但又刺激。正視產業成長過程中的問題,直面風險事件帶來的機遇和挑戰,或許就是在這樣一次次的探討,在一次次和智者的對話中促成了產業一次次不斷進化的機會。